正在加载图片...

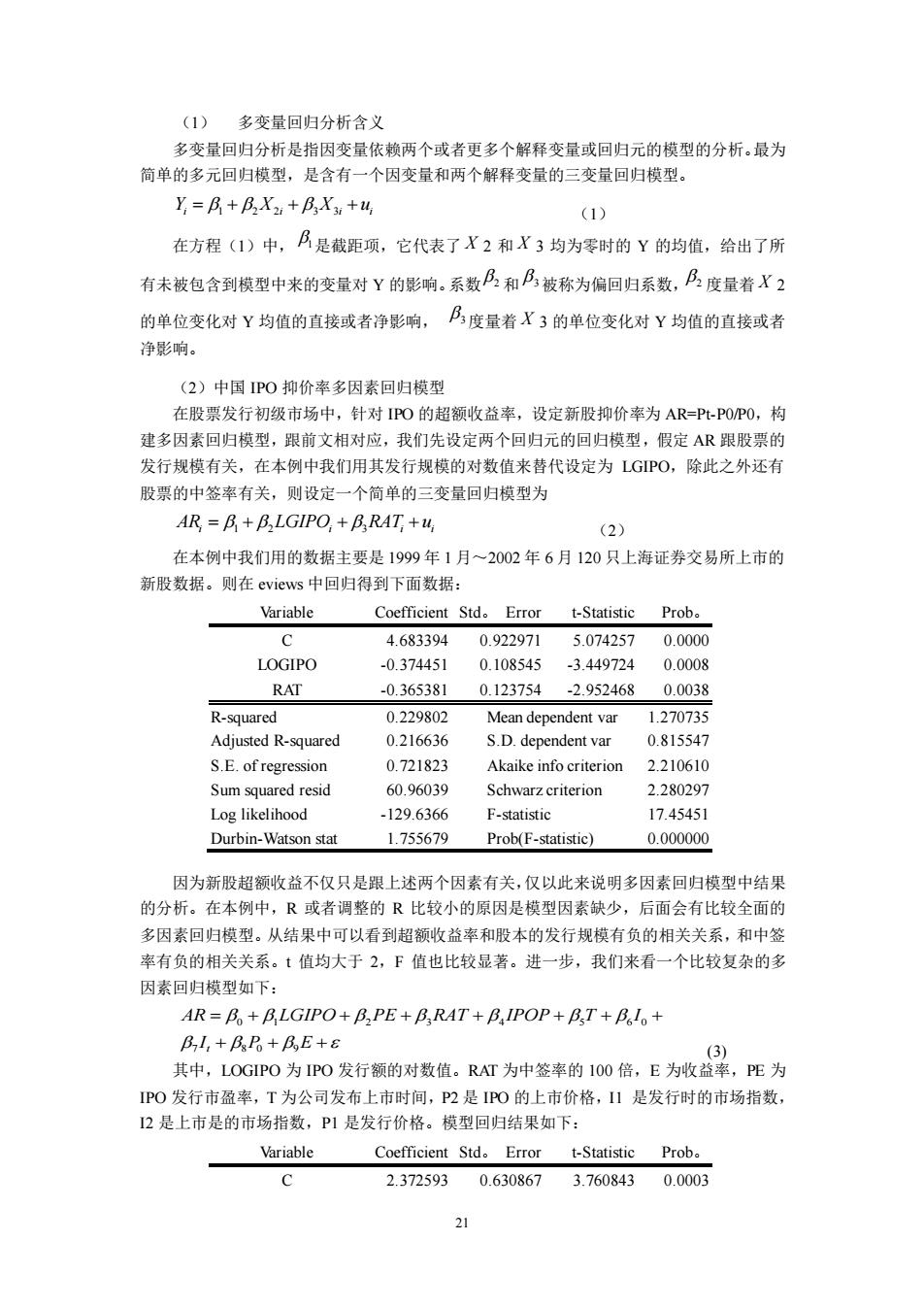

(1)多变量回归分析含义 多变量回归分析是指因变量依赖两个或者更多个解释变量或回归元的模型的分析。最为 简单的多元回归模型,是含有一个因变量和两个解释变量的三变量回归模型。 Y=B+Bx+B+u (1) 在方程1)中,B是截距项,它代表了X2和X3均为零时的Y的均值,给出了所 有未被包含到模型中来的变量对Y的影响。系数B和B被称为偏回归系数,B度量着X2 的单位变化对Y均值的直接或者净影响,B度量者X3的单位变化对Y均值的直接或者 净影响。 (2)中国PO抑价率多因素回归摸型 在股票发行初级市场中,针对1PO的超领收益率,设定新股抑价率为AR=P0P0,构 建多因素回归模型,跟前文相对应,我们先设定两个回归元的回归模型,假定AR跟股票的 发行规模有关,在本例中我们用其发行规模的对数值来替代设定为LGPO,除此之外还有 股票的中签率有关,则设定一个简单的三变量回归模型为 AR =B+B.LGIPO +B.RAT+u (2) 在本例中我们用的数据主要是1999年1月~2002年6月120只上海证券交易所上市的 新股数据。则在eviews中回归得到下面数据: Variable Coefficient Std Error t-Statistic Prob 4.683394 0.922971 5.074257 0.000d LOGIPO -0.374451 0.108545 -3.449724 0.0008 RAT -0.365381 0.123754-2.952468 0.0038 R-squared 0.229802 Mean dependent var 1.270735 Adjusted R-squared 0.216636 S.D.dependent var 0.81554 S.E.of regression 0.721823 Akaike info criterion 2.210610 Sum squared resid 6006030 Schwarz criterion 2280007 Log likelihood .1296366 E-statistic 1745451 Durbin-Watson stat 1.75567 Prob(F-statistic) 0.000000 因为新股超额收益不仅只是跟上述两个因素有关,仅以此来说明多因素回归模型中结果 的分析。在本例中,R或者调整的R比较小的原因是模型因素缺少,后面会有比较全面的 多因素回归榄型。从结果中可以看到招领收整整和股本的发行规檬有负的相关关系,和中签 率有负的相关关系。值均大于2,F值也比较显著。进一步,我们米看一个比较复杂的多 因素回归模型如下: AR=B+B LGIPO+B.PE+B,RAT+B,IPOP+BT+ B,l,+BB+民E+8 其中,LOGP0为IPO发行额的对数值。RAT为中签率的1O0倍,E为益,PE为 IPO发行市盈率,T为公司发布上市时间,P2是IPO的上市价格,I1是发行时的市场指数, 2是上市是的市场指数,P1是发行价格。模型回归结果如下: Variable Coefficient Std。Error t-Statistic Prob。 23725930630867376084300003 之21 (1) 多变量回归分析含义 多变量回归分析是指因变量依赖两个或者更多个解释变量或回归元的模型的分析。最为 简单的多元回归模型,是含有一个因变量和两个解释变量的三变量回归模型。 Y X X u i i i i = + + + 1 2 2 3 3 (1) 在方程(1)中, 1 是截距项,它代表了 X 2 和 X 3 均为零时的 Y 的均值,给出了所 有未被包含到模型中来的变量对 Y 的影响。系数 2 和 3 被称为偏回归系数, 2 度量着 X 2 的单位变化对 Y 均值的直接或者净影响, 3 度量着 X 3 的单位变化对 Y 均值的直接或者 净影响。 (2)中国 IPO 抑价率多因素回归模型 在股票发行初级市场中,针对 IPO 的超额收益率,设定新股抑价率为 AR=Pt-P0/P0,构 建多因素回归模型,跟前文相对应,我们先设定两个回归元的回归模型,假定 AR 跟股票的 发行规模有关,在本例中我们用其发行规模的对数值来替代设定为 LGIPO,除此之外还有 股票的中签率有关,则设定一个简单的三变量回归模型为 AR LGIPO RAT u i i i i = + + + 1 2 3 (2) 在本例中我们用的数据主要是 1999 年 1 月~2002 年 6 月 120 只上海证券交易所上市的 新股数据。则在 eviews 中回归得到下面数据: Variable Coefficient Std。 Error t-Statistic Prob。 C 4.683394 0.922971 5.074257 0.0000 LOGIPO -0.374451 0.108545 -3.449724 0.0008 RAT -0.365381 0.123754 -2.952468 0.0038 R-squared 0.229802 Mean dependent var 1.270735 Adjusted R-squared 0.216636 S.D. dependent var 0.815547 S.E. of regression 0.721823 Akaike info criterion 2.210610 Sum squared resid 60.96039 Schwarz criterion 2.280297 Log likelihood -129.6366 F-statistic 17.45451 Durbin-Watson stat 1.755679 Prob(F-statistic) 0.000000 因为新股超额收益不仅只是跟上述两个因素有关,仅以此来说明多因素回归模型中结果 的分析。在本例中,R 或者调整的 R 比较小的原因是模型因素缺少,后面会有比较全面的 多因素回归模型。从结果中可以看到超额收益率和股本的发行规模有负的相关关系,和中签 率有负的相关关系。t 值均大于 2,F 值也比较显著。进一步,我们来看一个比较复杂的多 因素回归模型如下: 0 1 2 3 4 5 6 0 7 8 0 9 t AR LGIPO PE RAT IPOP T I I P E = + + + + + + + + + + (3) 其中,LOGIPO 为 IPO 发行额的对数值。RAT 为中签率的 100 倍,E 为收益率,PE 为 IPO 发行市盈率,T 为公司发布上市时间,P2 是 IPO 的上市价格,I1 是发行时的市场指数, I2 是上市是的市场指数,P1 是发行价格。模型回归结果如下: Variable Coefficient Std。 Error t-Statistic Prob。 C 2.372593 0.630867 3.760843 0.0003