正在加载图片...

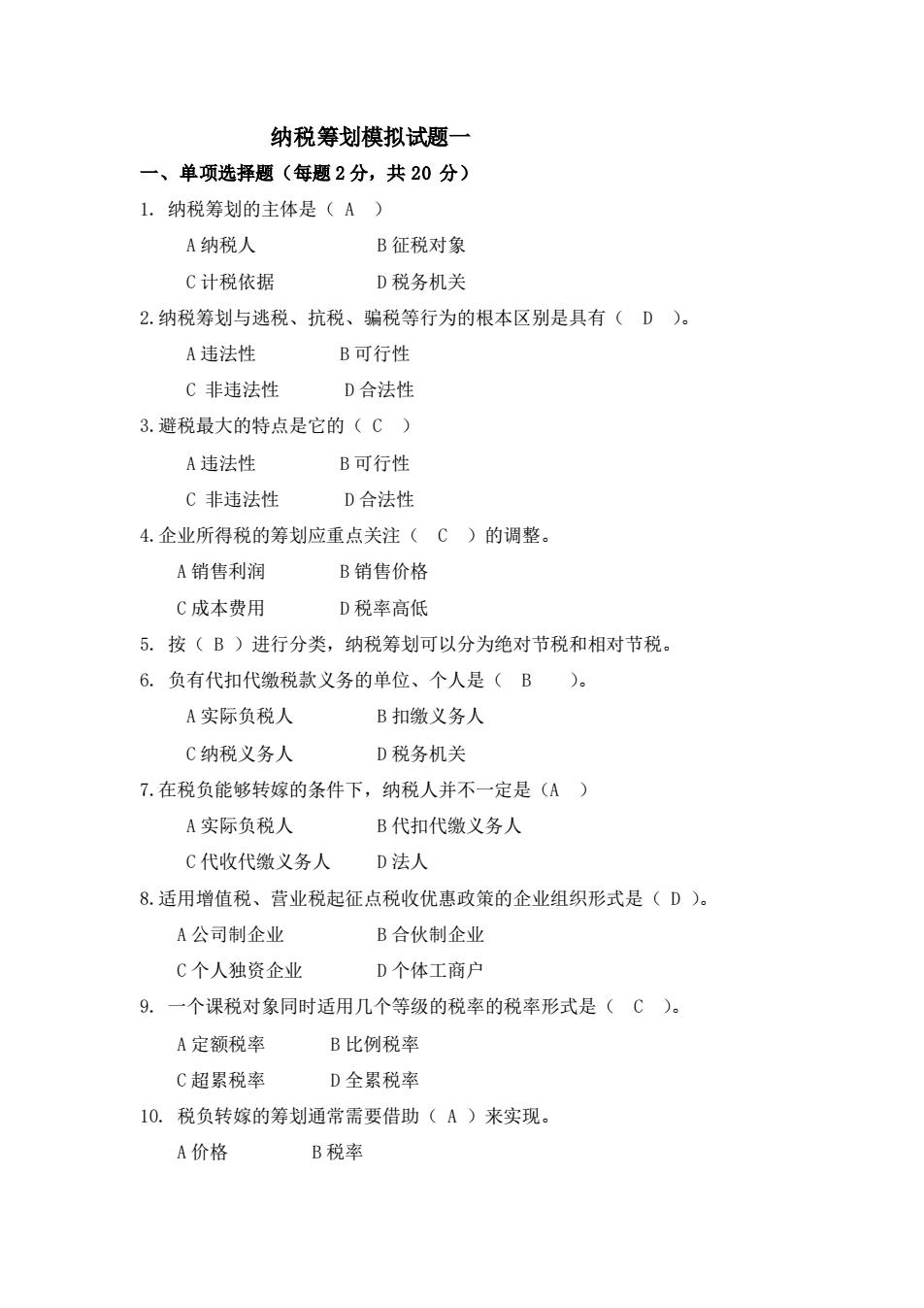

纳税筹划模拟试题一 一、单项选择题(每题2分,共20分) 1.纳税筹划的主体是(A) A纳税人 B征税对象 C计税依据 D税务机关 2.纳税筹划与逃税、抗税、骗税等行为的根本区别是具有(D)。 A违法性 B可行性 C非违法性 D合法性 3.避税最大的特点是它的(C) A违法性 B可行性 C非违法性 D合法性 4.企业所得税的筹划应重点关注(C)的调整。 A销售利润 B销售价格 C成本费用 D税率高低 5.按(B)进行分类,纳税筹划可以分为绝对节税和相对节税。 6.负有代扣代缴税款义务的单位、个人是(B)。 A实际负税人 B扣缴义务人 C纳税义务人 D税务机关 7.在税负能够转嫁的条件下,纳税人并不一定是(A) A实际负税人 B代扣代缴义务人 C代收代缴义务人 D法人 8.适用增值税、营业税起征点税收优惠政策的企业组织形式是(D)。 A公司制企业 B合伙制企业 C个人独资企业 D个体工商户 9.一个课税对象同时适用几个等级的税率的税率形式是(C)。 A定额税率 B比例税率 C超累税率 D全累税率 10.税负转嫁的筹划通常需要借助(A)来实现。 A价格 B税率纳税筹划模拟试题一 一、单项选择题(每题 2 分,共 20 分) 1. 纳税筹划的主体是( A ) A 纳税人 B 征税对象 C 计税依据 D 税务机关 2.纳税筹划与逃税、抗税、骗税等行为的根本区别是具有( D )。 A 违法性 B 可行性 C 非违法性 D 合法性 3.避税最大的特点是它的( C ) A 违法性 B 可行性 C 非违法性 D 合法性 4.企业所得税的筹划应重点关注( C )的调整。 A 销售利润 B 销售价格 C 成本费用 D 税率高低 5. 按( B )进行分类,纳税筹划可以分为绝对节税和相对节税。 6. 负有代扣代缴税款义务的单位、个人是( B )。 A 实际负税人 B 扣缴义务人 C 纳税义务人 D 税务机关 7.在税负能够转嫁的条件下,纳税人并不一定是(A ) A 实际负税人 B 代扣代缴义务人 C 代收代缴义务人 D 法人 8.适用增值税、营业税起征点税收优惠政策的企业组织形式是( D )。 A 公司制企业 B 合伙制企业 C 个人独资企业 D 个体工商户 9. 一个课税对象同时适用几个等级的税率的税率形式是( C )。 A 定额税率 B 比例税率 C 超累税率 D 全累税率 10. 税负转嫁的筹划通常需要借助( A )来实现。 A 价格 B 税率