正在加载图片...

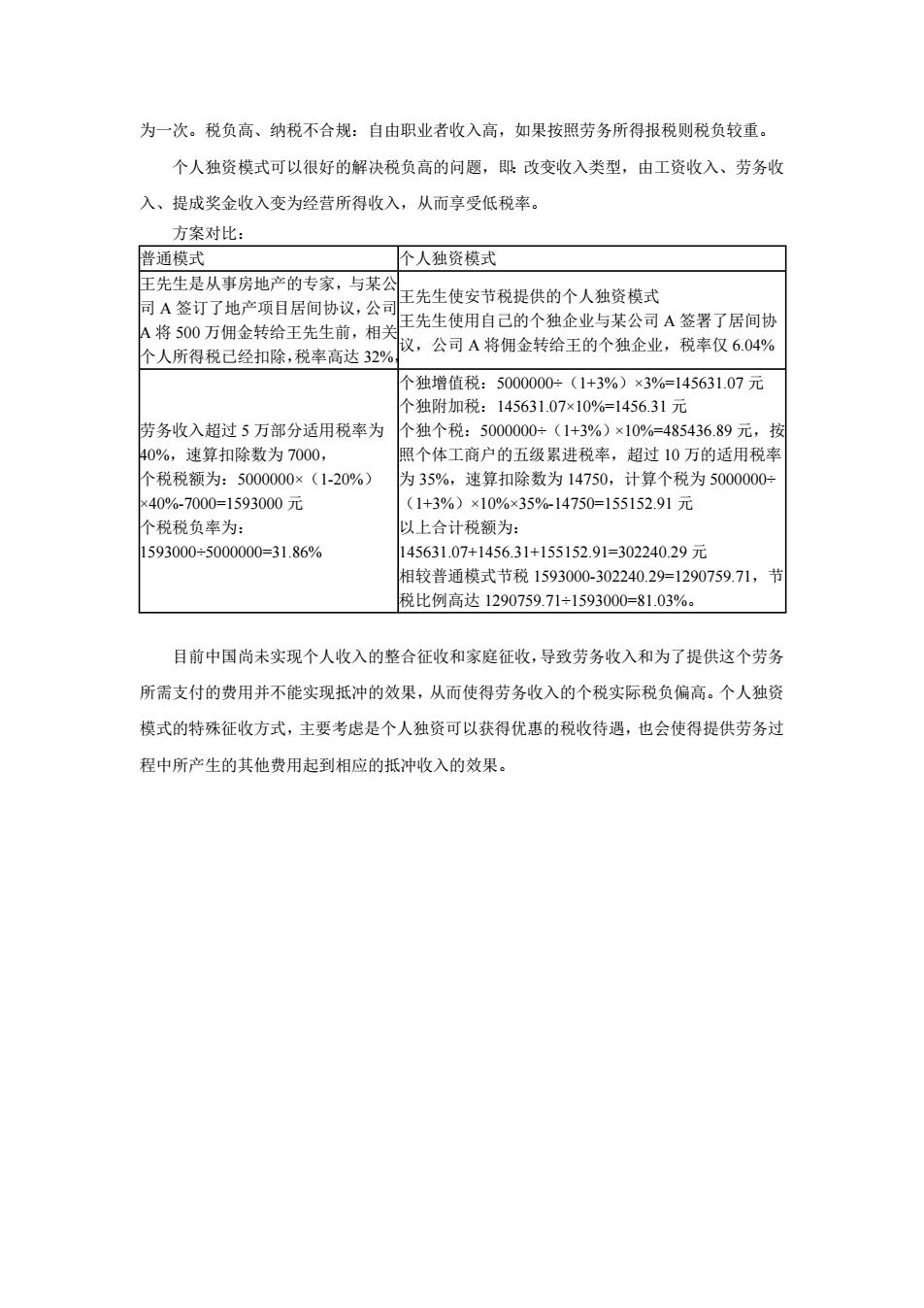

为一次。税负高、纳税不合规:自由职业者收入高,如果按照劳务所得报税则税负较重。 个人独资模式可以很好的解决税负高的问题,即:改变收入类型,由工资收入、劳务收 入、提成奖金收入变为经营所得收入,从而享受低税率。 方案对比: 普通模式 个人独资模式 王先生是从事房地产的专家,与某公 司A签订了地产项目居间协议, 王先生使安节税提供的个人独资模式 王先生使用自己的个独企业与某公司A签署了居间协 A将500万佣金转给王先生前,相 个人所得税己经扣除,税率高达32% 议,公司A将佣金转给王的个独企业,税率仅6.04% 个独增值税:5000000-(1+3%)×3%=145631.07元 个独附加税:145631.07x10%=1456.31元 劳务收入超过5万部分适用税率为 个独个税:500000 (1+3 6)×10%=485436.89元 40%,速算扣除数为7000, 照个体工商户的五级累进税率,超过10万的适用税考 个税税领为:5000000×(1-20%) 为35%,速算扣除数为14750,计算个税为5000000- 409%o-7000=1593000元 (1+3%)×10%×35%-14750=155152.91元 个税税负率为: 以上合计税额为: 5930005000000=31.86% 145631.07+1456.31+155152.91=302240.29元 相较普通模式节税1593000-302240.29=1290759.71,节 税比例高达1290759.71+1593000=81.03%。 目前中国尚未实现个人收入的整合征收和家庭征收,导致劳务收入和为了提供这个劳务 所需支付的费用并不能实现抵冲的效果,从而使得劳务收入的个税实际税负偏高。个人独资 模式的特殊征收方式,主要考虑是个人独资可以获得优惠的税收待遇,也会使得提供劳务过 程中所产生的其他费用起到相应的抵冲收入的效果。 为一次。税负高、纳税不合规:自由职业者收入高,如果按照劳务所得报税则税负较重。 个人独资模式可以很好的解决税负高的问题,即:改变收入类型,由工资收入、劳务收 入、提成奖金收入变为经营所得收入,从而享受低税率。 方案对比: 普通模式 个人独资模式 王先生是从事房地产的专家,与某公 司 A 签订了地产项目居间协议,公司 A 将 500 万佣金转给王先生前,相关 个人所得税已经扣除,税率高达 32%, 王先生使安节税提供的个人独资模式 王先生使用自己的个独企业与某公司 A 签署了居间协 议,公司 A 将佣金转给王的个独企业,税率仅 6.04% 劳务收入超过 5 万部分适用税率为 40%,速算扣除数为 7000, 个税税额为:5000000×(1-20%) ×40%-7000=1593000 元 个税税负率为: 1593000÷5000000=31.86% 个独增值税:5000000÷(1+3%)×3%=145631.07 元 个独附加税:145631.07×10%=1456.31 元 个独个税:5000000÷(1+3%)×10%=485436.89 元,按 照个体工商户的五级累进税率,超过 10 万的适用税率 为 35%,速算扣除数为 14750,计算个税为 5000000÷ (1+3%)×10%×35%-14750=155152.91 元 以上合计税额为: 145631.07+1456.31+155152.91=302240.29 元 相较普通模式节税 1593000-302240.29=1290759.71,节 税比例高达 1290759.71÷1593000=81.03%。 目前中国尚未实现个人收入的整合征收和家庭征收,导致劳务收入和为了提供这个劳务 所需支付的费用并不能实现抵冲的效果,从而使得劳务收入的个税实际税负偏高。个人独资 模式的特殊征收方式,主要考虑是个人独资可以获得优惠的税收待遇,也会使得提供劳务过 程中所产生的其他费用起到相应的抵冲收入的效果