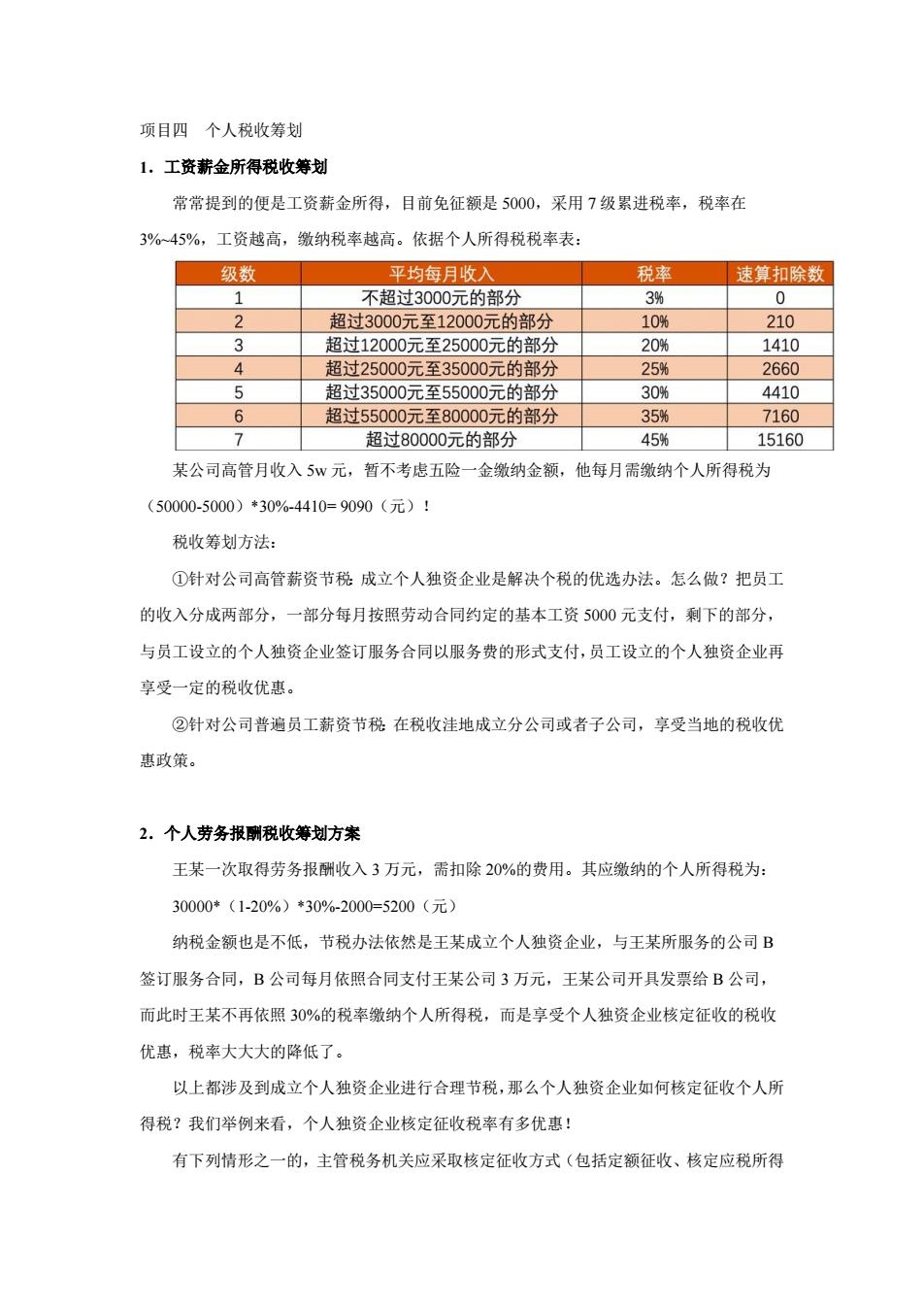

项目四个人税收筹划 1.工资薪金所得税收筹划 常常提到的便是工资薪金所得,目前免征额是50O0,采用7级累进税率,税率在 3%~45%,工资越高,缴纳税率越高。依据个人所得税税率表 级数 平均每月收入 速算扣除数 不超过3000元的部分 3% 0 超过3000元至12000元的部分 10% 210 超过12000元至25000元的部分 20% 1410 超过25000元至35000元的部分 25% 2660 超寸35000元至55000元的部分 30% 4410 超寸55000 元至80000- 元的部 7160 超过80000元的部分 45% 15160 某公司高管月收入5w元,暂不考虑五险一金缴纳金额,他每月需缴纳个人所得税为 (50000-5000)*30%-4410=9090(元)! 税收筹划方法: ①针对公司高管薪资节税成立个人独资企业是解决个税的优选办法。怎么做?把员工 的收入分成两部分,一部分每月按照劳动合同约定的基本工资5000元支付,剩下的部分, 与员工设立的个人独资企业签订服务合同以服务费的形式支付,员工设立的个人独资企业再 享受一定的税收优惠。 ②针对公司普遍员工薪资节税在税收洼地成立分公司或者子公司,享受当地的税收优 惠政策。 2.个人劳务报酬税收筹划方案 王某一次取得劳务报酬收入3万元,需扣除20%的费用。其应缴纳的个人所得税为: 30000*(1-20%)*30%-2000=5200(元) 纳税金额也是不低,节税办法依然是王某成立个人独资企业,与王某所服务的公司B 签订服务合同,B公司每月依照合同支付王某公司3万元,王某公司开具发票给B公司, 而此时王某不再依照30%的税率缴纳个人所得税,而是享受个人独资企业核定征收的税收 优惠,税率大大大的降低了。 以上都涉及到成立个人独资企业进行合理节税,那么个人独资企业如何核定征收个人所 得税?我们举例来看,个人独资企业核定征收税率有多优惠! 有下列情形之一的,主管税务机关应采取核定征收方式(包括定额征收、核定应税所得

项目四 个人税收筹划 1.工资薪金所得税收筹划 常常提到的便是工资薪金所得,目前免征额是 5000,采用 7 级累进税率,税率在 3%~45%,工资越高,缴纳税率越高。依据个人所得税税率表: 某公司高管月收入 5w 元,暂不考虑五险一金缴纳金额,他每月需缴纳个人所得税为 (50000-5000)*30%-4410= 9090(元)! 税收筹划方法: ①针对公司高管薪资节税:成立个人独资企业是解决个税的优选办法。怎么做?把员工 的收入分成两部分,一部分每月按照劳动合同约定的基本工资 5000 元支付,剩下的部分, 与员工设立的个人独资企业签订服务合同以服务费的形式支付,员工设立的个人独资企业再 享受一定的税收优惠。 ②针对公司普遍员工薪资节税:在税收洼地成立分公司或者子公司,享受当地的税收优 惠政策。 2.个人劳务报酬税收筹划方案 王某一次取得劳务报酬收入 3 万元,需扣除 20%的费用。其应缴纳的个人所得税为: 30000*(1-20%)*30%-2000=5200(元) 纳税金额也是不低,节税办法依然是王某成立个人独资企业,与王某所服务的公司 B 签订服务合同,B 公司每月依照合同支付王某公司 3 万元,王某公司开具发票给 B 公司, 而此时王某不再依照 30%的税率缴纳个人所得税,而是享受个人独资企业核定征收的税收 优惠,税率大大大的降低了。 以上都涉及到成立个人独资企业进行合理节税,那么个人独资企业如何核定征收个人所 得税?我们举例来看,个人独资企业核定征收税率有多优惠! 有下列情形之一的,主管税务机关应采取核定征收方式(包括定额征收、核定应税所得

率征收以及其他合理的征收方式)征收个人所得税: 应纳所得税额=收入总额*应税所得率*适用税率 行业 应税所得率(%) 工业、交通运输业、商业 5-20 建筑业、房地产开发业 7-20 饮食服务业 7-25 娱乐业 20-40 其他行业 10-30 注:各地在应税所得率的区间内自行制定本地的政策。 如果王某成立的个人独资企业,月收入3w,界定为其他行业,核定应税所得率为 10%,那么: 王某应缴个人所得税=30000*10%*5%=150(元) 个人所得税税负率=150/30000=0.5%,和劳务报酬要缴纳5200的税差别真的非常大。 3.个人劳务报酬税收筹划方案 数据显示,到2020年,中国自由职业者兼职人数将占总劳动力的43%。不论国内还是 美国,自由职业者多扎堆于市场营销、设计、培训等专业性较高的服务行业。 目前,我国执行的劳务收入的个人所得税税收政策主要如下: 自由职业者获得劳务费,支付单位代扣代缴个人所得税,不足2万部分适应税率20% 超过5万部分适应税率40%, 税率表如下表1): 级数 含税级距 税率(%)速算扣除数 不超过20000元的 20 0 2 超过20000元至50000元的部分 30 2000 3 超过50000元的部分 40 7000 劳务报酬所得,是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会 计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、 广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。属于 次性收入的,以取得该项收入为一次:属于同一项目连续性收入的,以一个月内取得的收入

率征收以及其他合理的征收方式)征收个人所得税: 应纳所得税额=收入总额*应税所得率*适用税率 注:各地在应税所得率的区间内自行制定本地的政策。 如果王某成立的个人独资企业,月收入 3w,界定为其他行业,核定应税所得率为 10%,那么: 王某应缴个人所得税=30000*10%*5%=150(元) 个人所得税税负率=150/30000=0.5%,和劳务报酬要缴纳 5200 的税差别真的非常大。 3.个人劳务报酬税收筹划方案 数据显示,到 2020 年,中国自由职业者兼职人数将占总劳动力的 43%。不论国内还是 美国,自由职业者多扎堆于市场营销、设计、培训等专业性较高的服务行业。 目前,我国执行的劳务收入的个人所得税税收政策主要如下: 自由职业者获得劳务费,支付单位代扣代缴个人所得税,不足 2 万部分适应税率 20%, 超过 5 万部分适应税率 40%, 劳务报酬所得,是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会 计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、 广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。属于一 次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入

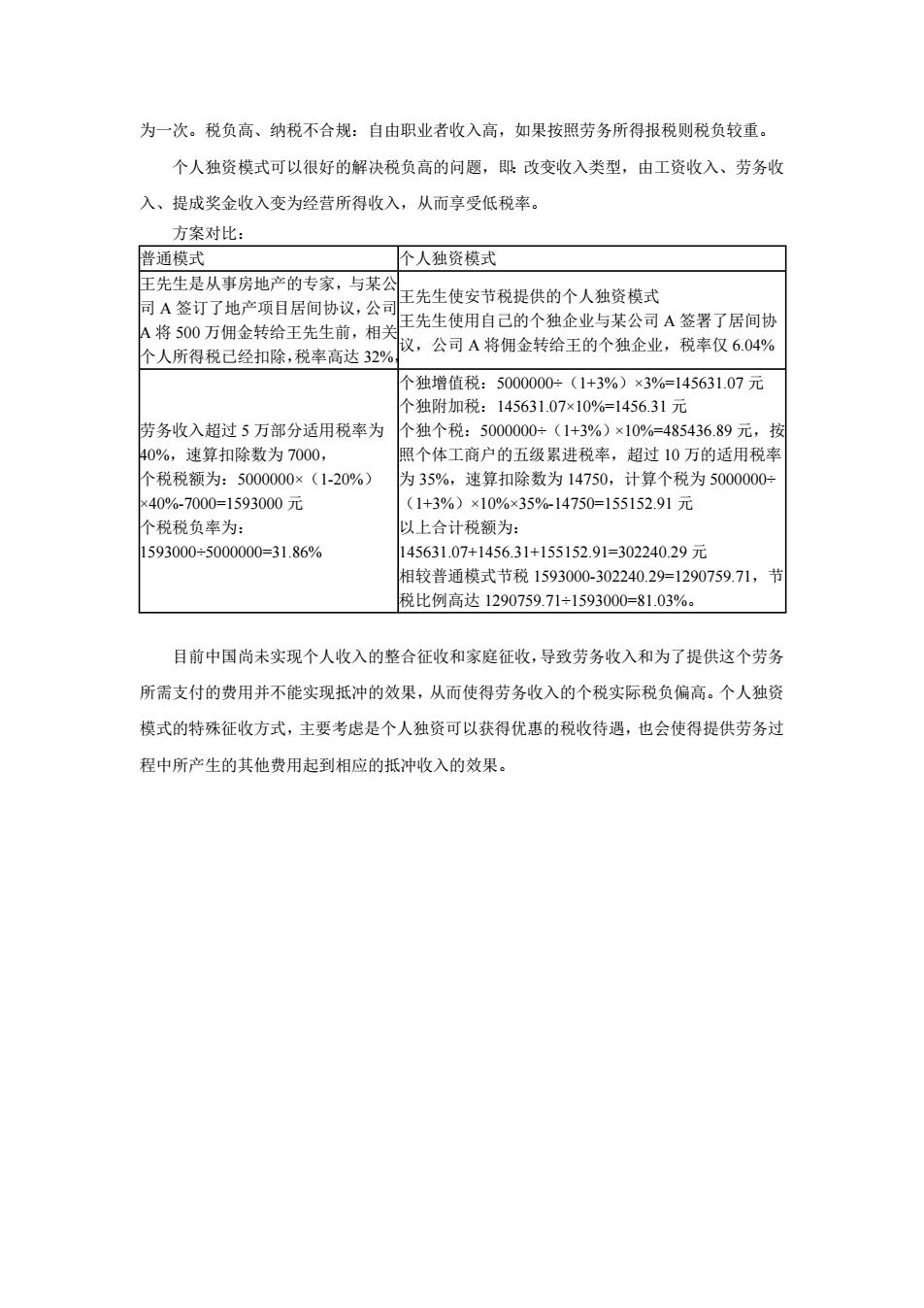

为一次。税负高、纳税不合规:自由职业者收入高,如果按照劳务所得报税则税负较重。 个人独资模式可以很好的解决税负高的问题,即:改变收入类型,由工资收入、劳务收 入、提成奖金收入变为经营所得收入,从而享受低税率。 方案对比: 普通模式 个人独资模式 王先生是从事房地产的专家,与某公 司A签订了地产项目居间协议, 王先生使安节税提供的个人独资模式 王先生使用自己的个独企业与某公司A签署了居间协 A将500万佣金转给王先生前,相 个人所得税己经扣除,税率高达32% 议,公司A将佣金转给王的个独企业,税率仅6.04% 个独增值税:5000000-(1+3%)×3%=145631.07元 个独附加税:145631.07x10%=1456.31元 劳务收入超过5万部分适用税率为 个独个税:500000 (1+3 6)×10%=485436.89元 40%,速算扣除数为7000, 照个体工商户的五级累进税率,超过10万的适用税考 个税税领为:5000000×(1-20%) 为35%,速算扣除数为14750,计算个税为5000000- 409%o-7000=1593000元 (1+3%)×10%×35%-14750=155152.91元 个税税负率为: 以上合计税额为: 5930005000000=31.86% 145631.07+1456.31+155152.91=302240.29元 相较普通模式节税1593000-302240.29=1290759.71,节 税比例高达1290759.71+1593000=81.03%。 目前中国尚未实现个人收入的整合征收和家庭征收,导致劳务收入和为了提供这个劳务 所需支付的费用并不能实现抵冲的效果,从而使得劳务收入的个税实际税负偏高。个人独资 模式的特殊征收方式,主要考虑是个人独资可以获得优惠的税收待遇,也会使得提供劳务过 程中所产生的其他费用起到相应的抵冲收入的效果

为一次。税负高、纳税不合规:自由职业者收入高,如果按照劳务所得报税则税负较重。 个人独资模式可以很好的解决税负高的问题,即:改变收入类型,由工资收入、劳务收 入、提成奖金收入变为经营所得收入,从而享受低税率。 方案对比: 普通模式 个人独资模式 王先生是从事房地产的专家,与某公 司 A 签订了地产项目居间协议,公司 A 将 500 万佣金转给王先生前,相关 个人所得税已经扣除,税率高达 32%, 王先生使安节税提供的个人独资模式 王先生使用自己的个独企业与某公司 A 签署了居间协 议,公司 A 将佣金转给王的个独企业,税率仅 6.04% 劳务收入超过 5 万部分适用税率为 40%,速算扣除数为 7000, 个税税额为:5000000×(1-20%) ×40%-7000=1593000 元 个税税负率为: 1593000÷5000000=31.86% 个独增值税:5000000÷(1+3%)×3%=145631.07 元 个独附加税:145631.07×10%=1456.31 元 个独个税:5000000÷(1+3%)×10%=485436.89 元,按 照个体工商户的五级累进税率,超过 10 万的适用税率 为 35%,速算扣除数为 14750,计算个税为 5000000÷ (1+3%)×10%×35%-14750=155152.91 元 以上合计税额为: 145631.07+1456.31+155152.91=302240.29 元 相较普通模式节税 1593000-302240.29=1290759.71,节 税比例高达 1290759.71÷1593000=81.03%。 目前中国尚未实现个人收入的整合征收和家庭征收,导致劳务收入和为了提供这个劳务 所需支付的费用并不能实现抵冲的效果,从而使得劳务收入的个税实际税负偏高。个人独资 模式的特殊征收方式,主要考虑是个人独资可以获得优惠的税收待遇,也会使得提供劳务过 程中所产生的其他费用起到相应的抵冲收入的效果