第一节税收基本原理 税收特征 税制要素 税负水平多高? 税收分类 能促进效率提高又兼顾公平? 税收原则 公平 如何衡量税负水平高低? 反映税负水平的指标? 效率 税收负担分析 税负水平高低如何确定? 对纳税人而言, 衡量税负的指标 税负水平的确定 税负水平高有办法减轻吗 税负转嫁与归属

1 税收特征 税制要素 税收分类 税收原则 公平 效率 税收负担分析 第一节 税收基本原理 衡量税负的指标 税负水平的确定 税负转嫁与归属

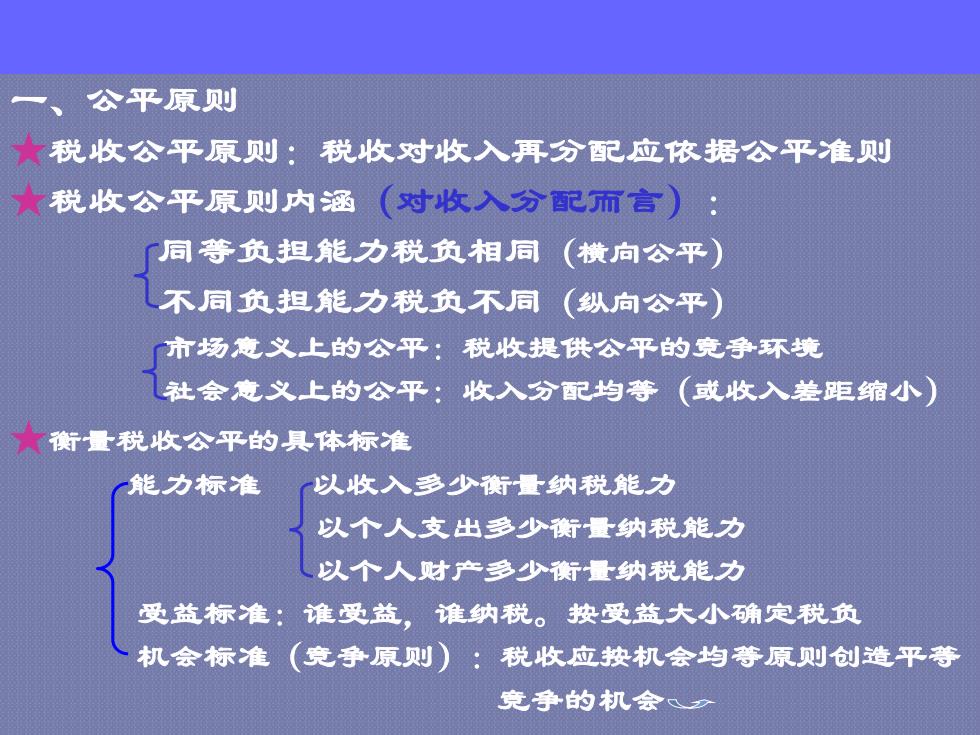

公平原则 ★税收公平原则:税收对收入再分配应依据公平准则 ★税收公平原则内涵(对收入分配而言): 同等负担能力税负相同(横向公平) 儿不同负担能力税负不同(纵向公平) 市场意义上的公平:税收提供公平的竞争环境 社会意义上的公平:收入分配均等(或收入差距缩小) ★衡量税收公平的具体标准 能力标准 以收入多少衡量纳税能力 以个人支出多少衡量纳税能力 以个人财产多少衡量纳税能力 受益标准:谁受益, 谁纳税。按受益大小确定税负 机会标准(竞争原则):税收应按机会均等原则创造平等 竞争的机会

2 一、公平原则 ★税收公平原则:税收对收入再分配应依据公平准则 ★税收公平原则内涵(对收入分配而言): 同等负担能力税负相同(横向公平) 不同负担能力税负不同(纵向公平) 市场意义上的公平:税收提供公平的竞争环境 社会意义上的公平:收入分配均等(或收入差距缩小) ★衡量税收公平的具体标准 能力标准 以收入多少衡量纳税能力 以个人支出多少衡量纳税能力 以个人财产多少衡量纳税能力 受益标准:谁受益,谁纳税。按受益大小确定税负 机会标准(竞争原则):税收应按机会均等原则创造平等 竞争的机会

二、 效率原则 ★税收效率原则:税收对经济资源配置应依据效率准则, (对资源配置而言) 实现效率目标 提高资源配置效率 ★税收效率原则包括:。税收经济效率 减少效率损失 税收行政效率政府税务行政成本 纳税人的纳税成本 1、税收经济效率 税收对经济效率的影响表现为: 税收可改善资源配置效率厂税收可抑制外部不经济产品 税收可鼓动外部正效益产品生产和消旋 税收产生超额负担,使消费者改变消费选择

3 二、效率原则 ★税收效率原则:税收对经济资源配置应依据效率准则, (对资源配置而言) 实现效率目标 提高资源配置效率 ★税收效率原则包括: 税收经济效率 减少效率损失 税收行政效率 政府税务行政成本 纳税人的纳税成本 1、税收经济效率 税收对经济效率的影响表现为: 税收可改善资源配置效率 税收可抑制外部不经济产品 税收可鼓励外部正效益产品生产和消费 税收产生超额负担,使消费者改变消费选择

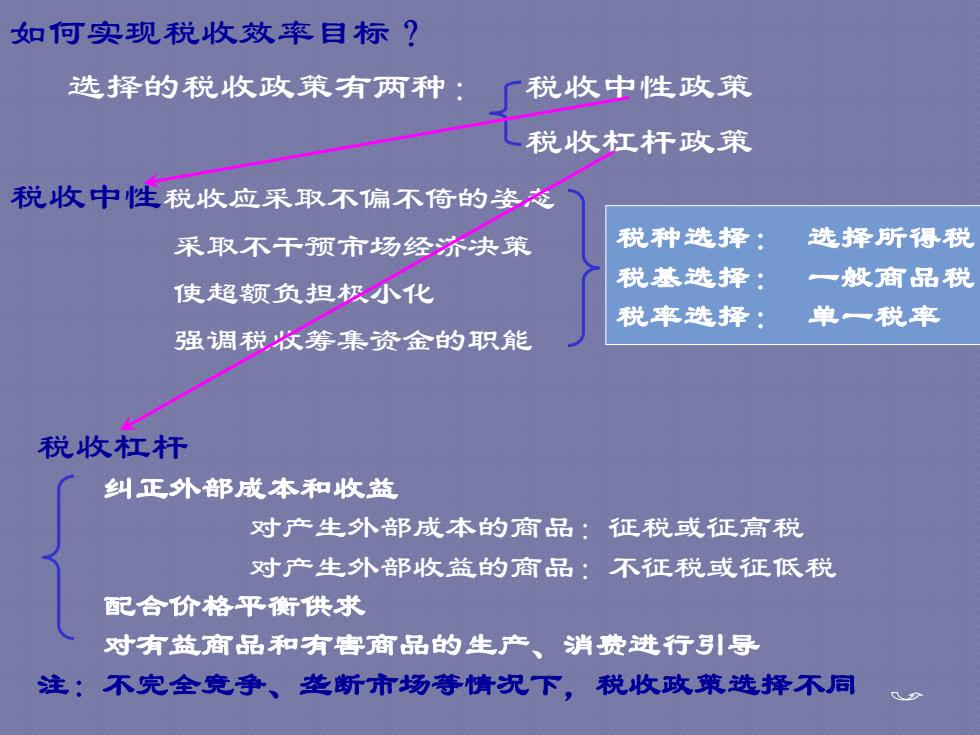

如何实现税收效率目标? 选择的税收政策有两种: 厂税收中性政策 税收杠杆政策 税收中性税收应采取不偏不倚的姿态 采取不干预市场经济决策 税种选择: 选择所得税 使超额负担极小化 税基选择: 一般商品税 税率选择: 单一税率 强调税:筹集资金的职能 税收杠杆 纠正外部成本和收益 对产生外部成本的商品:征税或征高税 对产生外部收益的商品:不征税或征低税 配合价格平衡衡供求 对有益商品和有害商品的生产、消费进行引导 注:不完全竞争、娄断市场等情次下,税收政策选择不同

4 如何实现税收效率目标? 选择的税收政策有两种: 税收中性政策 税收杠杆政策 税收中性税收应采取不偏不倚的姿态 采取不干预市场经济决策 使超额负担极小化 强调税收筹集资金的职能 税种选择: 选择所得税 税基选择: 一般商品税 税率选择: 单一税率 税收杠杆 纠正外部成本和收益 对产生外部成本的商品:征税或征高税 对产生外部收益的商品:不征税或征低税 配合价格平衡供求 对有益商品和有害商品的生产、消费进行引导 注:不完全竞争、垄断市场等情况下,税收政策选择不同

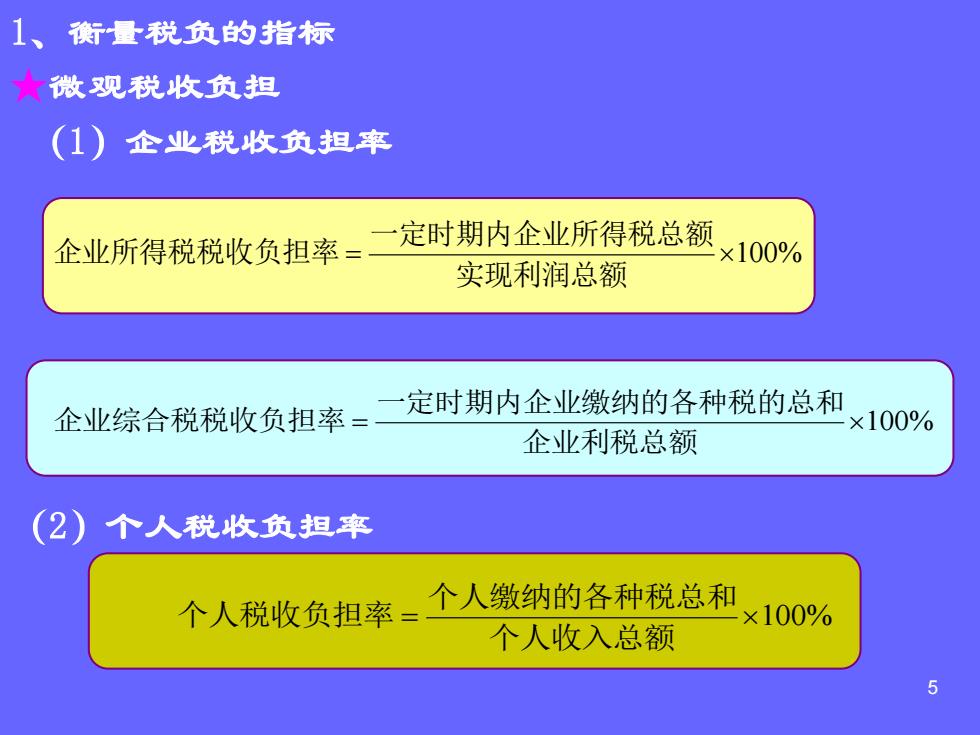

1、衡量税负的指标 ★微观税收负担 (1)企业税收负担率 企业所得税税收负担率=一定时期内企业所得税总额 ×100% 实现利润总额 企业综合税税收负担率=一定时期内企业缴纳的各种税的总和 100% 企业利税总额 (2)个人税收负担率 个人税收负担率=个人缴纳的各种税总和 ×100% 个人收入总额 5

5 1、衡量税负的指标 ★微观税收负担 (1)企业税收负担率 (2)个人税收负担率 = 100% 企业利税总额 一定时期内企业缴纳的各种税的总和 企业综合税税收负担率= 100% 实现利润总额 一定时期内企业所得税总额 企业所得税税收负担率 = 100% 个人收入总额 个人缴纳的各种税总和 个人税收负担率

★宏观税收负担 (1) 国民生产总值负担率 国民生产总值负担率(T/GNP)= 税收收入总额 ×100% 国民生产总值 (2) 国内生产总值负担率 国内生产总值负担率(T/GDP)= 税收收入总额 ×100% 国内生产总值 (3)国民收入负担率 国民收入负担率(TNI)= 税收收入总额 ×100% 国民收入 6

6 ★宏观税收负担 (1)国民生产总值负担率 (2)国内生产总值负担率 (3)国民收入负担率 T/GNP = 100% 国民生产总值 税收收入总额 国民生产总值负担率( ) T/GDP = 100% 国内生产总值 税收收入总额 国内生产总值负担率( ) T/NI = 100% 国民收入 税收收入总额 国民收入负担率( )

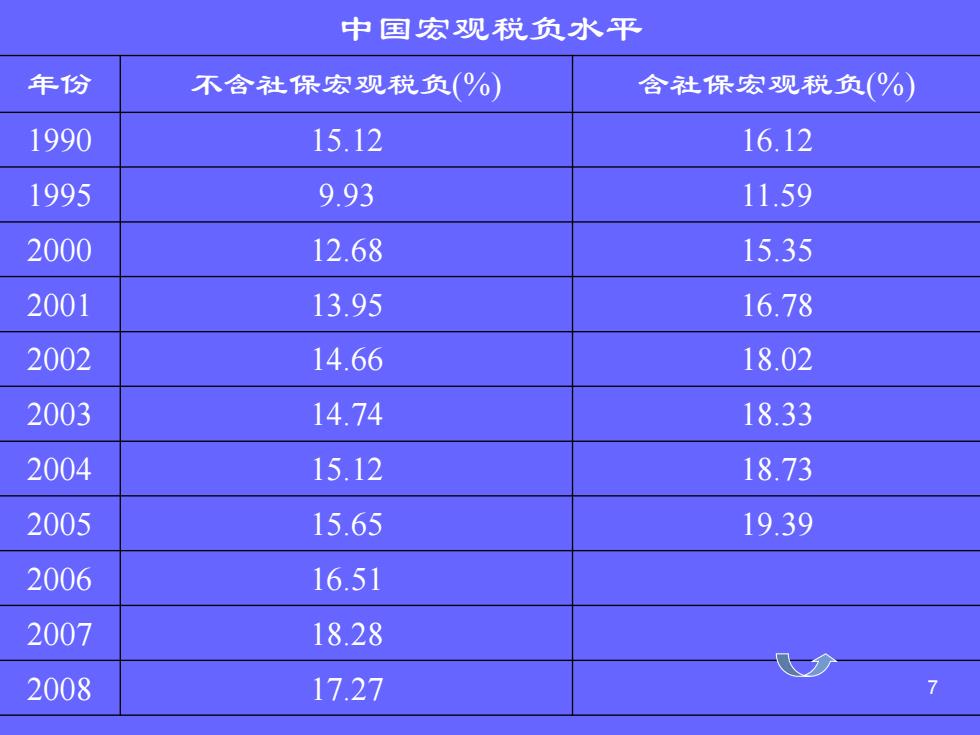

中国宏观税负水平 年份 不含社保宏观税负(%)】 含社保宏观税负(%) 1990 15.12 16.12 1995 9.93 11.59 2000 12.68 15.35 2001 13.95 16.78 2002 14.66 18.02 2003 14.74 18.33 2004 15:12 18.73 2005 15.65 19.39 2006 16.51 2007 18.28 2008 17.27 7

7 中国宏观税负水平 年份 不含社保宏观税负(%) 含社保宏观税负(%) 1990 15.12 16.12 1995 9.93 11.59 2000 12.68 15.35 2001 13.95 16.78 2002 14.66 18.02 2003 14.74 18.33 2004 15.12 18.73 2005 15.65 19.39 2006 16.51 2007 18.28 2008 17.27

宏观税负的计算口径定义与数据来原 经济合作与发展组织(OECD): 含社会保障缴款的全国税收收入/GDP 国际货币基金组织(MF): 不含社会保障缴款的全国税收收入GDP 全国税收收入包括中央税收、各级地方政府税收收入 其中包含关税,扣除了出口退税,不包括行政性收费等非税收入 8

8 宏观税负的计算口径定义与数据来源 国际货币基金组织(IMF): 不含社会保障缴款的全国税收收入/GDP 经济合作与发展组织(OECD): 含社会保障缴款的全国税收收入/GDP 全国税收收入包括中央税收、各级地方政府税收收入 其中包含关税,扣除了出口退税,不包括行政性收费等非税收入

25.00 20.00 15.00 10.00 5.00 0.00 1990年 1995年2000年 2001年 2002年 2003年 2004年 2005年 +工业化国家不含社会保障缴款幼咖加权平均税负·我国吓含社会保障缴款的宏现税负 图1:我国与工业化国家不含社会保障缴款的平均宏观税负对比 9

9 图1:我国与工业化国家不含社会保障缴款的平均宏观税负对比

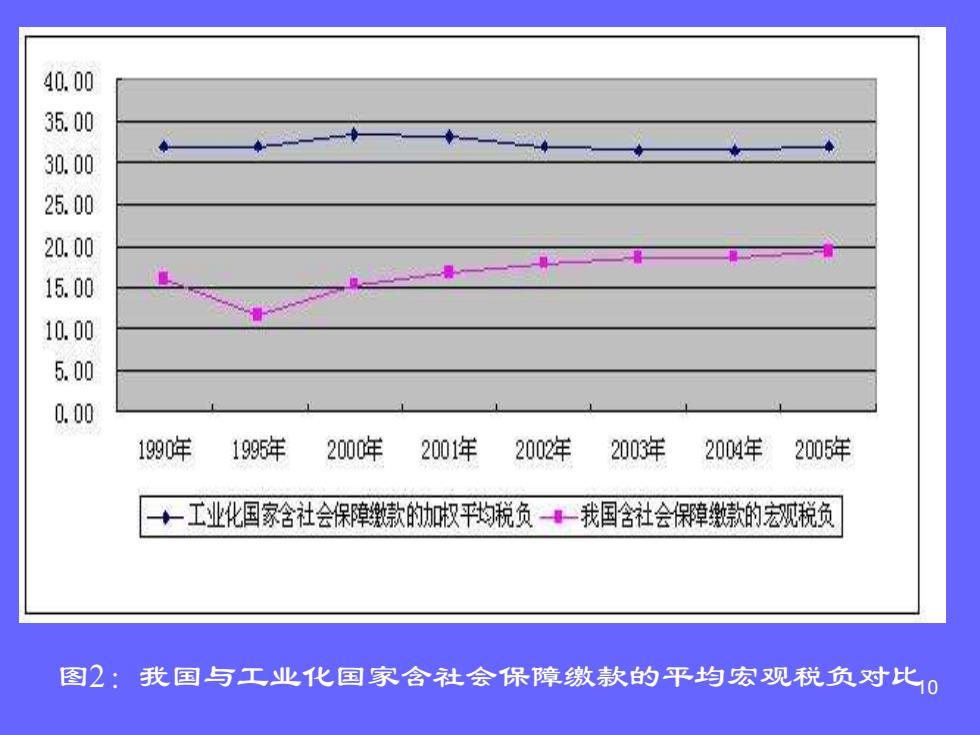

40.00 35.00 30.00 25.00 20.00 15.00 10.00 5.00 0.00 1990年 1995年 2000年 2001年 2002年 2003年 2004年 2005年 +工业化国家含社会保障缴款的加权平均税负·我国含社会保障缴款的宏观税负 图2:我国与工业化国家含社会保障缴款的平均宏观税负对比0

图2:我国与工业化国家含社会保障缴款的平均宏观税负对比10