第六章 税收原理及税制 第一节 税收原理及税制 第二节 税收效应分析 第三节 税收优化理论 第四节 税收制度 第五节 税饮优化理论 CE

第一节 税收原理及税制 第二节 税收效应分析 第六章 税收原理及税制 第三节 税收优化理论 第四节 税收制度 第五节 税收优化理论

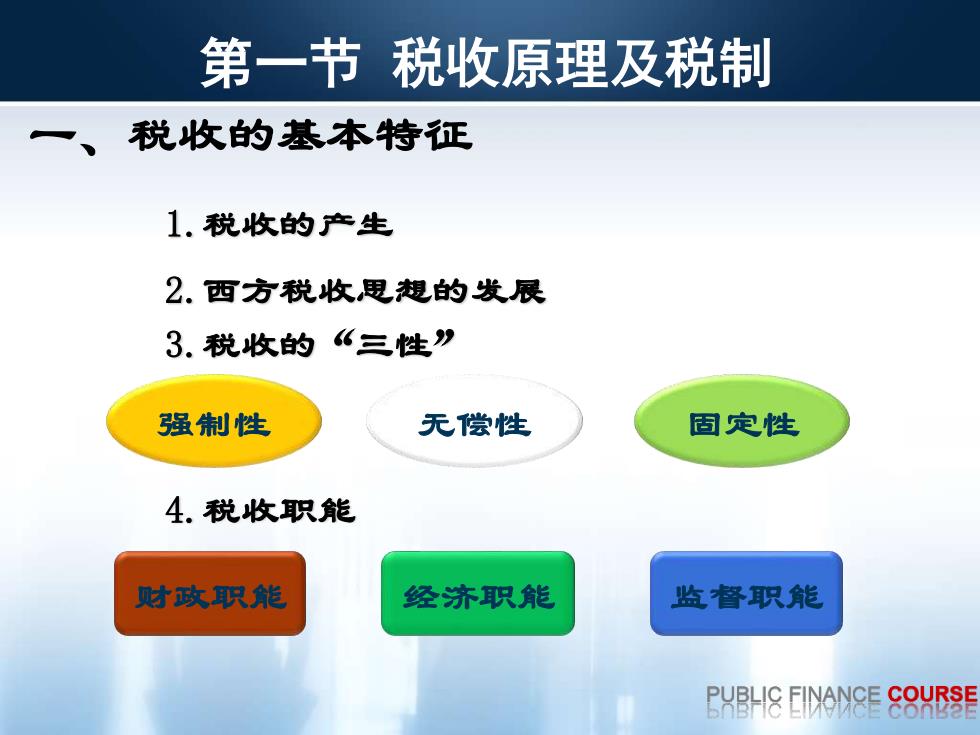

第一节税收原理及税制 、 税收的基本特征 1.税收的产生 2.西方税收思想的发展 3.税收的“三性” 强制性 无偿性 固定性 4.税收职能 财政职能 经济职能 监督职能 PVB卧H8 EINANCE CS9VsE

1.税收的产生 2.西方税收思想的发展 3.税收的“三性” 4.税收职能 强制性 无偿性 固定性 财政职能 经济职能 监督职能 一、税收的基本特征 第一节 税收原理及税制

二、 税制要素与税收分类 (一) 税制要素 纳税人 纳税环节 征税对象 纳税期限 税率 违法违章 处理 减税免税 PVB卧H8 EINANCE C9sE

(一)税制要素 纳税人 征税对象 税率 减税免税 纳税环节 纳税期限 违法违章 处理 纳税地点 二、税制要素与税收分类

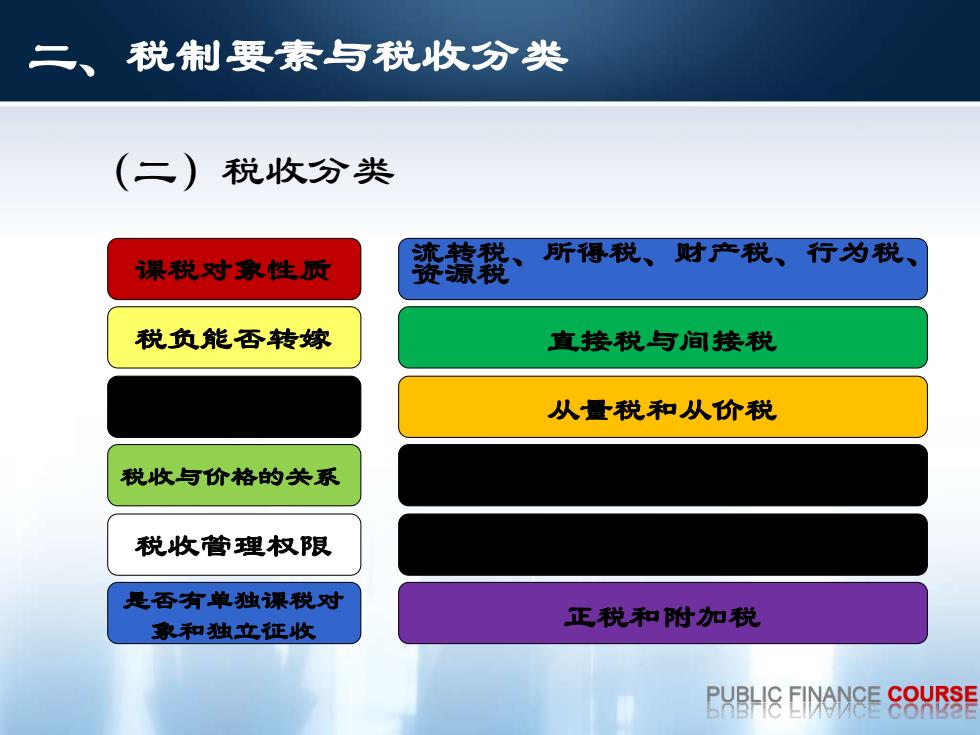

二、 税制要素与税收分类 (二) 税收分类 果税对象性质 絷我 所得税、财产税、行为税、 税负能吞转嫁 直接税与间接税 从量税和从价税 税收与价格的关系 税收管理权限 是否有单独课税对 正税和附加税 象和独立征收 PVB卧H8 EINANCE CS9VsE

(二)税收分类 二、税制要素与税收分类 课税对象性质 税负能否转嫁 课税标准的性质 税收与价格的关系 税收管理权限 是否有单独课税对 象和独立征收 流转税、所得税、财产税、行为税、 资源税 直接税与间接税 从量税和从价税 价内税和价外税 中央税、地方税、中央地方共享税 正税和附加税

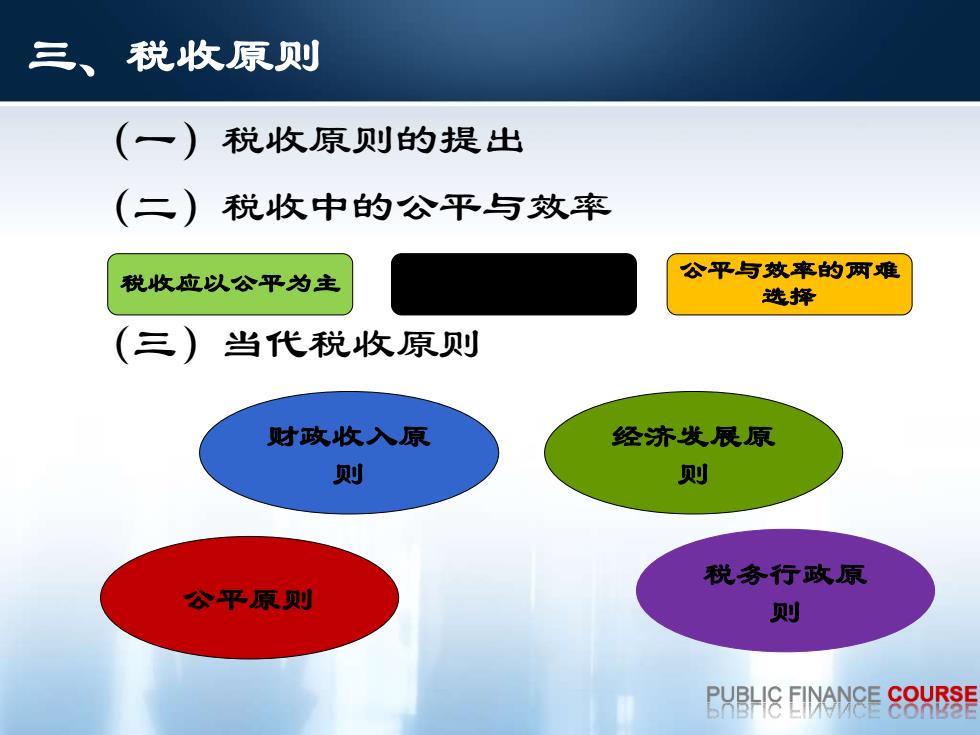

三、税收原则 (一) 税收原则的提出 (二) 税收中的公平与效率 税收应以公平为主 公平与效率的两难 选择 (三)当代税收原则 财政收入原 经济发展原 则 则 税务行政原 公平原则 则 PVB卧H8 EINANCE C9sE

(一)税收原则的提出 (二)税收中的公平与效率 (三)当代税收原则 三、税收原则 税收应以公平为主 征税必须考虑效率 公平与效率的两难 选择 财政收入原 则 税务行政原 公平原则 则 经济发展原 则

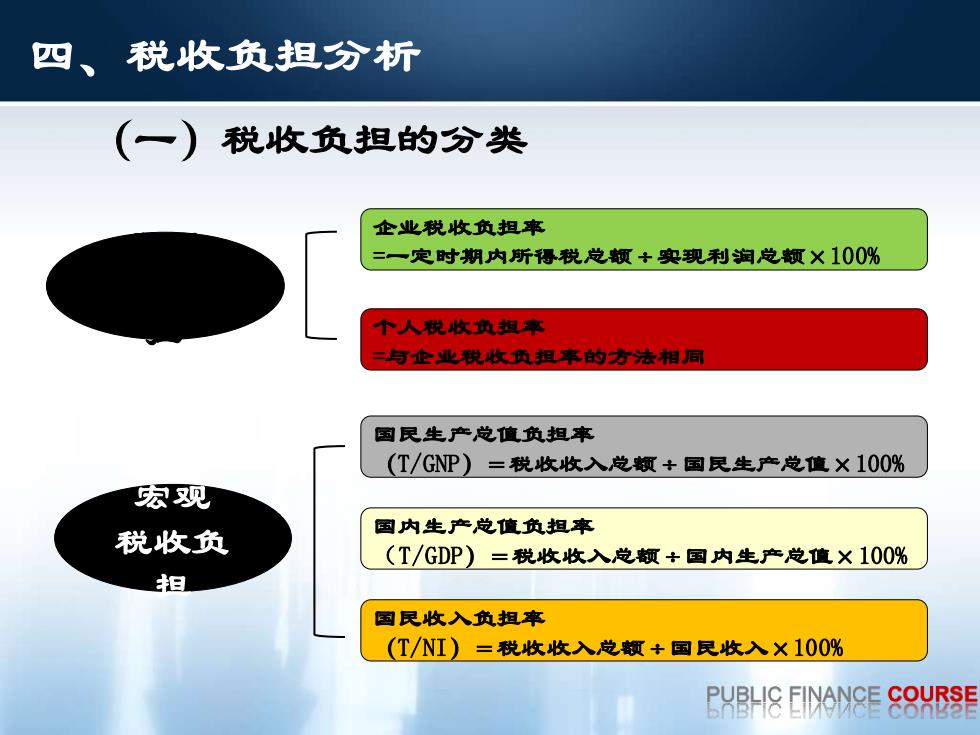

四、税收负担分析 (一) 税收负担的分类 企业税收负担率 =一定时期内所得税总领+实现利润总额X100% 个人税收负想有 =与企业税收负担率的方法相同 国民生产总值负担率 (T/GNP)=税收收入总额+国民生产总值×100% 宏观 税收负 国内生产总值负担率 (T/GDP)=税收收入总额+国内生产总值×100% 担 国民收入负担率 (T/NI)=税收收入总额+国民收入×100% PVB卧H8 EINANCE CS9VsE

(一)税收负担的分类 微观 税收负 担 宏观 税收负 担 企业税收负担率 =一定时期内所得税总额÷实现利润总额×100% 个人税收负担率 =与企业税收负担率的方法相同 国民生产总值负担率 (T/GNP)=税收收入总额÷国民生产总值×100% 国内生产总值负担率 (T/GDP)=税收收入总额÷国内生产总值×100% 国民收入负担率 (T/NI)=税收收入总额÷国民收入×100% 四、税收负担分析

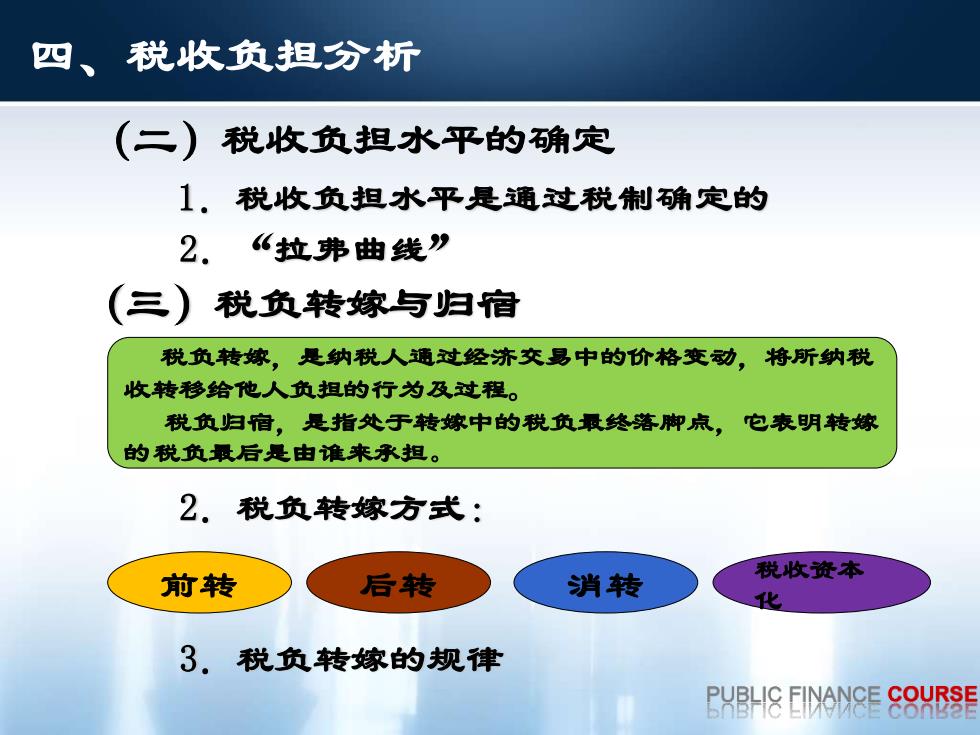

四、税收负担分析折 (二)税收负担水平的确定 1,税收负担水平是通过税制确定的 2.《拉弗曲线” (三) 税负转嫁与归宿 税负转嫁,是纳税人通过经济交易中的价格变动,将所纳税 收转移给他人负担的行为及过程。 税负归肩,是指处于转嫁中的税负最终落脚点,它表明转嫁 的税负最后是由谁来永担。 2.税负转嫁方式: 前转 后转 消转 税收资本 化 3,税负转嫁的规律 YB卧I8EWe8 E COURSE

1.税收负担水平是通过税制确定的 2. “拉弗曲线” (三)税负转嫁与归宿 1.税负转嫁与归宿的含义 2.税负转嫁方式: 3.税负转嫁的规律 税负转嫁,是纳税人通过经济交易中的价格变动,将所纳税 收转移给他人负担的行为及过程。 税负归宿,是指处于转嫁中的税负最终落脚点,它表明转嫁 的税负最后是由谁来承担。 前转 后转 消转 税收资本 化 (二)税收负担水平的确定 四、税收负担分析

第二节 税收效应分析 税收经济效应的作用机制 (一) 税收经济效应的含义 税收的经济效应是指纳税人因国家课税而在其经济选 择或经济行为方面做出的反应。或者说是指国家课税对消 费者的选择以至于生产者决策的影响 (二) 税收收入效应 税收收入效应是指由于政府征税减少了纳税人的可支 配收入,从而产生的激励纳税人增加收入的效应 (三)税收替代效应 税收的替代效应是指政府征税改变了一种经济活动的机 会成本,使纳税人放弃这种经济活动而代之以另外一种经 济活动的效应。 COURSE

(一)税收经济效应的含义 (二)税收收入效应 (三)税收替代效应 税收的经济效应是指纳税人因国家课税而在其经济选 择或经济行为方面做出的反应,或者说是指国家课税对消 费者的选择以至于生产者决策的影响 税收收入效应是指由于政府征税减少了纳税人的可支 配收入,从而产生的激励纳税人增加收入的效应 税收的替代效应是指政府征税改变了一种经济活动的机 会成本,使纳税人放弃这种经济活动而代之以另外一种经 济活动的效应。 一、税收经济效应的作用机制 第二节 税收效应分析

二、 税收与微观经济活动 (一)税收对劳动供给的影响 税收的收入效应和替代 税收政策影响人力资源 效应影响人们对工作和 基础和劳动力素质 闲暇的选择 (二) 税收对居民储蓄的影响 税收替代效应: 税收影响储蓄报 酬率 PUBL&FINANCE COURSE

(一)税收对劳动供给的影响 (二)税收对居民储蓄的影响 税收的收入效应和替代 效应影响人们对工作和 闲暇的选择 税收政策影响人力资源 基础和劳动力素质 税收替代效应: 税收影响储蓄报 酬率 税收收入效应: 征税会增加储蓄 二、税收与微观经济活动

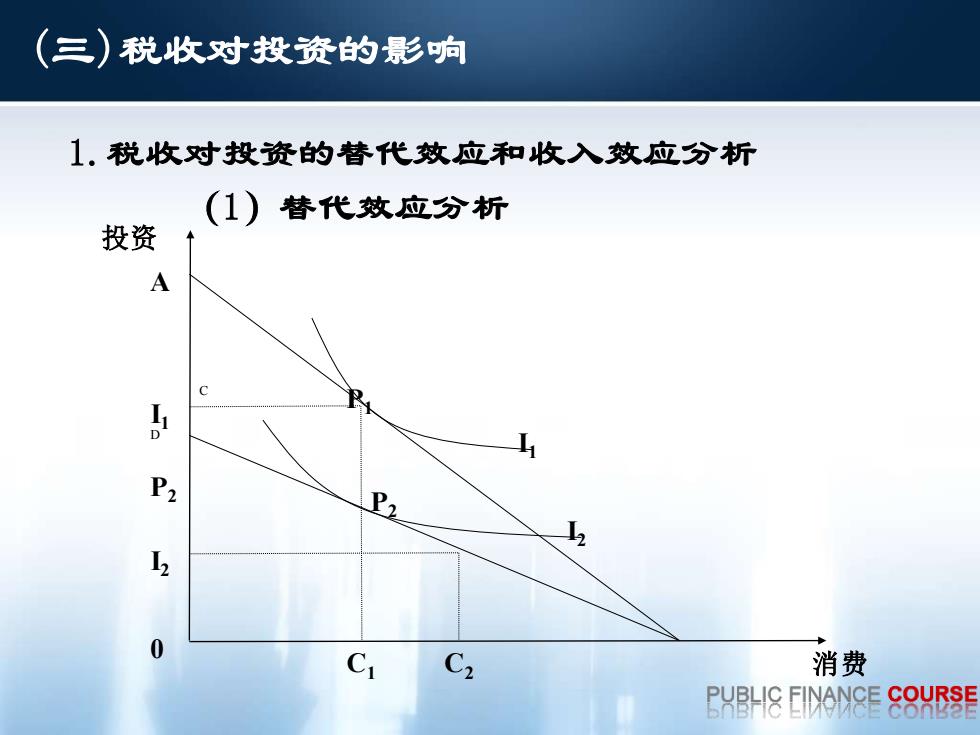

(三)税收对投资的影响 1.税收对投资的替代效应和收入效应分析 (1)替代效应分析 投资 A 0 C2 消费 PUBHIS EINANCE COURSE

1.税收对投资的替代效应和收入效应分析 (1)替代效应分析 0 投资 I2 I1 A D P2 C1 C2 消费 P2 P1 C I2 I1 (三)税收对投资的影响