项目二个人财务管理和家庭财务管理 1.林先生的家庭财务分析 一、客户家庭情况 林先生:30岁,工作稳定,健康状况良好 林太太:29岁,个体私营工作,健康状况良好 银行存款:20万现金及活期存款:汽车:10万:房产:购入价96万元(6套):预计 现值115万元: 家庭年收入:19.82万元:林先生:6.5万元:林太太:12万元:其他:1.32万元: 家庭年支出:3万元: 假设双方父母均有退休金和医疗保障,身体健康,短期内无需照顾。林先生所在单位有 社会养老保险等保障,林太太无任何保险。 二、客户财务状况 家庭日常年收支情况 单位:元 收入 支出 顶日 金额 项目 金额 林先生工资收入 65000 日常生活费 30000 林太太工资收入 120000 0 其他收入 13200 0 总收入 198200 总支出 30000 家庭资产负债表 单位:万元 资产 负债 现金及现金等价物 200000贷款 450000 银行存款 200000 个人住房份款 450000 信用卡 0 公积金贷款 0 其他 0 数有贷款 0 金融资产 0 消费贷款 0 实物资产 1250000 车辆 100000 房产 1150000 债权 0债务 450000 总资产 1450000总负债 450000 净资产 1000000 三、家庭现金年净流量分析 净流量=总收入一总支出=168200元 C1)净收入分析 净收入达168200元,这样的收入水平,主要来源于林太太的生意的收入。不过,收入

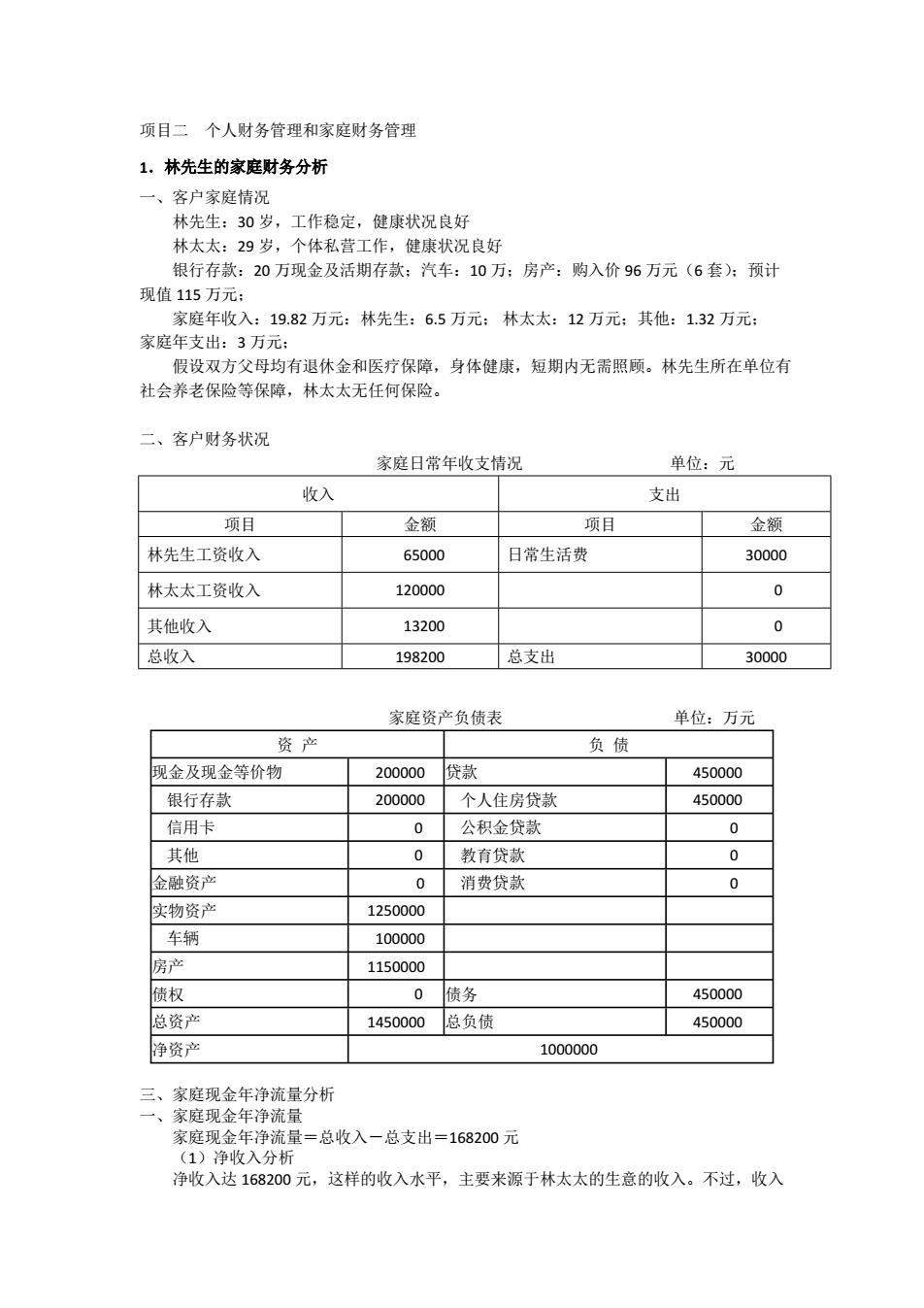

项目二 个人财务管理和家庭财务管理 1.林先生的家庭财务分析 一、客户家庭情况 林先生:30 岁,工作稳定,健康状况良好 林太太:29 岁,个体私营工作,健康状况良好 银行存款:20 万现金及活期存款;汽车:10 万;房产:购入价 96 万元(6 套);预计 现值 115 万元; 家庭年收入:19.82 万元:林先生:6.5 万元; 林太太:12 万元;其他:1.32 万元; 家庭年支出:3 万元; 假设双方父母均有退休金和医疗保障,身体健康,短期内无需照顾。林先生所在单位有 社会养老保险等保障,林太太无任何保险。 二、客户财务状况 家庭日常年收支情况 单位:元 收入 支出 项目 金额 项目 金额 林先生工资收入 65000 日常生活费 30000 林太太工资收入 120000 0 其他收入 13200 0 总收入 198200 总支出 30000 家庭资产负债表 单位:万元 资 产 负 债 现金及现金等价物 200000 贷款 450000 银行存款 200000 个人住房贷款 450000 信用卡 0 公积金贷款 0 其他 0 教育贷款 0 金融资产 0 消费贷款 0 实物资产 1250000 车辆 100000 房产 1150000 债权 0 债务 450000 总资产 1450000 总负债 450000 净资产 1000000 三、家庭现金年净流量分析 一、家庭现金年净流量 家庭现金年净流量=总收入-总支出=168200 元 (1)净收入分析 净收入达 168200 元,这样的收入水平,主要来源于林太太的生意的收入。不过,收入

多,相应承担的责任和压力也大,为了美好的生活,建议在理财规划中多考虑一些积极开阔 的领域,如旅游等。 (2)稳定比率分析 林先生家园 的稳定比率为93.34%,过高,说明家庭收入完全依赖于固定的夫妇俩薪酬 收入 将对家庭的收入造成致命的影响,应该考虑广开财源 曾长 比率为0%,过低,收入的增长前景不看好,建议广开财源,关注各类投 资。 (4)或然比率分折 该家庭的或然比率为6.66%,正常。 (5)周定支出比率分析 该家庭的固定支出比率为O%,过低,主要是日常开支等可控性支出,可将省下的钱用 于比较长期的、风险较高的投资。 (6)恩格尔系数分 该家庭的恩格尔系数为0%,处于最富裕的生活水平。 四、财务比丰分析 1、偿付比率为0.69:说明该家庭可以足领供还的债务,偿债能力较强 2、负债总资产比率为0.31:该家庭对个人信用额度的使用比较积极,综合偿债能力很 强 3、负债收入比率:每月出租收入除去还贷款,净利润1100元左右析该家庭的财务 状况暂时处于良好状况,由于没有每月具体还款数额,无法了解该家庭的财务流动性是否合 适。 收入着比率为085:从储春比率可以看出,谈家庭在满足当年的支出外,还可以将 储蓄或投资,该家庭扫 出和增加净 的能力较强 性 定的因素的的的开支 80 ,流动性比率 过高 五、财务诊断 1、风险保障不足:只有林先生有单位投保的基本社会养老等强制性保险,没有商业保 险,林太太没有任何保险,一旦发生意外造成家庭主要经济米源中断,家庭资产会受到较大 冲击:同时该家庭的家庭财产比例较高,也没有进行合理的风险规避,容易造成隐患。 2、家庭资产结构不合理,表现在: (1)只有低收 金融资产全部投入低收益的银行存款,流动性虽好,但是收益 极低 轻右为 ,家庭处于成长期 的收入能力较强,完全能 的 存在 定风险隐志,而且投资过于集中,收益状况来看只 有2%的收益, 安 过该进 国 3、林先生家庭的净现金流没有进行规划,可以通过合理的规划,从而达到实现家庭财 务目标的作用。 2.郭先生夫妇财务分 先生夫妇现在两 人的月收入为9000 通货张率因素),按理想状态 薪为2.6万元 而生 退休后,每月仅只能从社保系统上领取共计2000元的养老金,只有现在的22%。目前,家 庭中只有5万元的汽车固定资产,有5万元的金融资产,但高风险的股票除掉亏损1万元, 还有3万元,另外活期存款2万元。郭先生夫妇都没有购买人寿险

多,相应承担的责任和压力也大,为了美好的生活,建议在理财规划中多考虑一些积极开阔 的领域,如旅游等。 (2)稳定比率分析 林先生家庭的稳定比率为 93.34%,过高,说明家庭收入完全依赖于固定的夫妇俩薪酬 收入,失业或生意失利将对家庭的收入造成致命的影响,应该考虑广开财源。 (3)增长比率分析 该家庭的增长比率为 0%,过低,收入的增长前景不看好,建议广开财源,关注各类投 资。 (4)或然比率分析 该家庭的或然比率为 6.66%,正常。 (5)固定支出比率分析 该家庭的固定支出比率为 0%,过低,主要是日常开支等可控性支出,可将省下的钱用 于比较长期的、风险较高的投资。 (6)恩格尔系数分析 该家庭的恩格尔系数为 0%,处于最富裕的生活水平。 四、财务分析 (一)财务比率分析 1、偿付比率为 0.69:说明该家庭可以足额偿还的债务,偿债能力较强。 2、负债总资产比率为 0.31:该家庭对个人信用额度的使用比较积极,综合偿债能力很 强。 3、负债收入比率:每月出租收入除去还贷款,净利润 1100 元左右析该家庭的财务 状况暂时处于良好状况,由于没有每月具体还款数额,无法了解该家庭的财务流动性是否合 适。 4、储蓄比率为 0.85:从储蓄比率可以看出,该家庭在满足当年的支出外,还可以将 85 %的收入用于增加储蓄或投资,该家庭控制支出和增加净资产的能力较强。 5、流动性比率为 80:反映该家庭流动性资产可以满足其 80 个月的开支,流动性比率 过高,反映了该家庭投资手段的缺乏和对生活中不稳定的因素的谨慎的态度。 五、财务诊断 1、 风险保障不足:只有林先生有单位投保的基本社会养老等强制性保险,没有商业保 险,林太太没有任何保险,一旦发生意外造成家庭主要经济来源中断,家庭资产会受到较大 冲击;同时该家庭的家庭财产比例较高,也没有进行合理的风险规避,容易造成隐患。 2、家庭资产结构不合理,表现在: (1)只有低收益产品:金融资产全部投入低收益的银行存款,流动性虽好,但是收益 极低,甚至不能抵御通胀的压力; (2)无风险资产:该家庭年轻有为,家庭处于成长期,家庭的收入能力较强,完全能 够抵御一定的风险,进行风险投资,遗憾的是该家庭没有任何风险投资。 (3)该家庭房产比例过大,存在一定风险隐患,而且投资过于集中,收益状况来看只 有 2%的收益,家庭资产应该进一步调整。 3、林先生家庭的净现金流没有进行规划,可以通过合理的规划,从而达到实现家庭财 务目标的作用。 2.郭先生夫妇财务分析 郭先生夫妇现在两人的月收入为 9000 元,郭先生的年薪每年将以 5%的速度增长(包含 通货膨胀率因素),按理想状态计算,30 年后郭先生的年薪为 2.6 万元。而郭先生夫妇如果 退休后,每月仅只能从社保系统上领取共计 2000 元的养老金,只有现在的 22%。目前,家 庭中只有 5 万元的汽车固定资产,有 5 万元的金融资产,但高风险的股票除掉亏损 1 万元, 还有 3 万元,另外活期存款 2 万元。郭先生夫妇都没有购买人寿险

现金流量表 收入(元 月 年 收入备注 郭先生工资收入 6000 72000 年薪按5%增长到60岁退休,共30年 黄女士工资收入 3000 36000 到55岁退休,共27年 收入合计 9000 108000 支出(万元) 支出备注 日常生活支出 2600 31200 视同夫妻双方共同开支 养车费用 1000 12000 包括本人、丈夫和小孩 交际、保键、其他费用 3200 38400 视为共同开支 支出合计 6800 81600 / 节余 2200 26400 家庭资产负债表 资产(元) 资产备注 金融济立 活期存款 20000 银行存款性质不明确,就低原则视为活期 股典 30000 初期投入市值4万元,损失1万元,估计现值3万 非金融资产 经济刑汽车 50000 按市场行情7万元折旧计算出现值情况 资产合计 100000 负债(元) 负债备注 银行贷款 0 负债合计 0 资产净值 100000 家庭资产结构阴 率负债比:负债总额/产总 物为 率为0, 反应出先生家庭中对适度举债不能理解,不会通利用银行的钱来提高生活品质】 可以通过增加贷款的方式添置固定资产。在目前通货膨胀的情况下,通过增加负债,扩大增 值性资产的潜力很大,因此郭先生应立即负债。 (二)固定资产单一,并且没有可保值或增值的固定资产。 郭先生的家庭中只有50000元的汽车固定资产,而汽车每月是消耗型的投入,再加上汽 车行业这随着国外进口的增长,虽没有电子产品一样降价快,但汽车行情的价格下调也相当 大,早期投入购买汽车 折日周期更为缩 小,根本就不存在固定资产升值一说。 直不合理 险系数高 贷产收 三是贝数 其收元 资严 但 映出郭先除折 ,还有3 加上通货膨张的因素,活期存款资产收益也为负数 面为 列 (四)缺乏资本投资经验、精力和有效的投资策略。 郭先生股票投资不利,4万元的本金现值只有3万元,亏损较大,说明郭先生缺乏资本 市场的经验、精力和有效的投资策略,操作品种单一

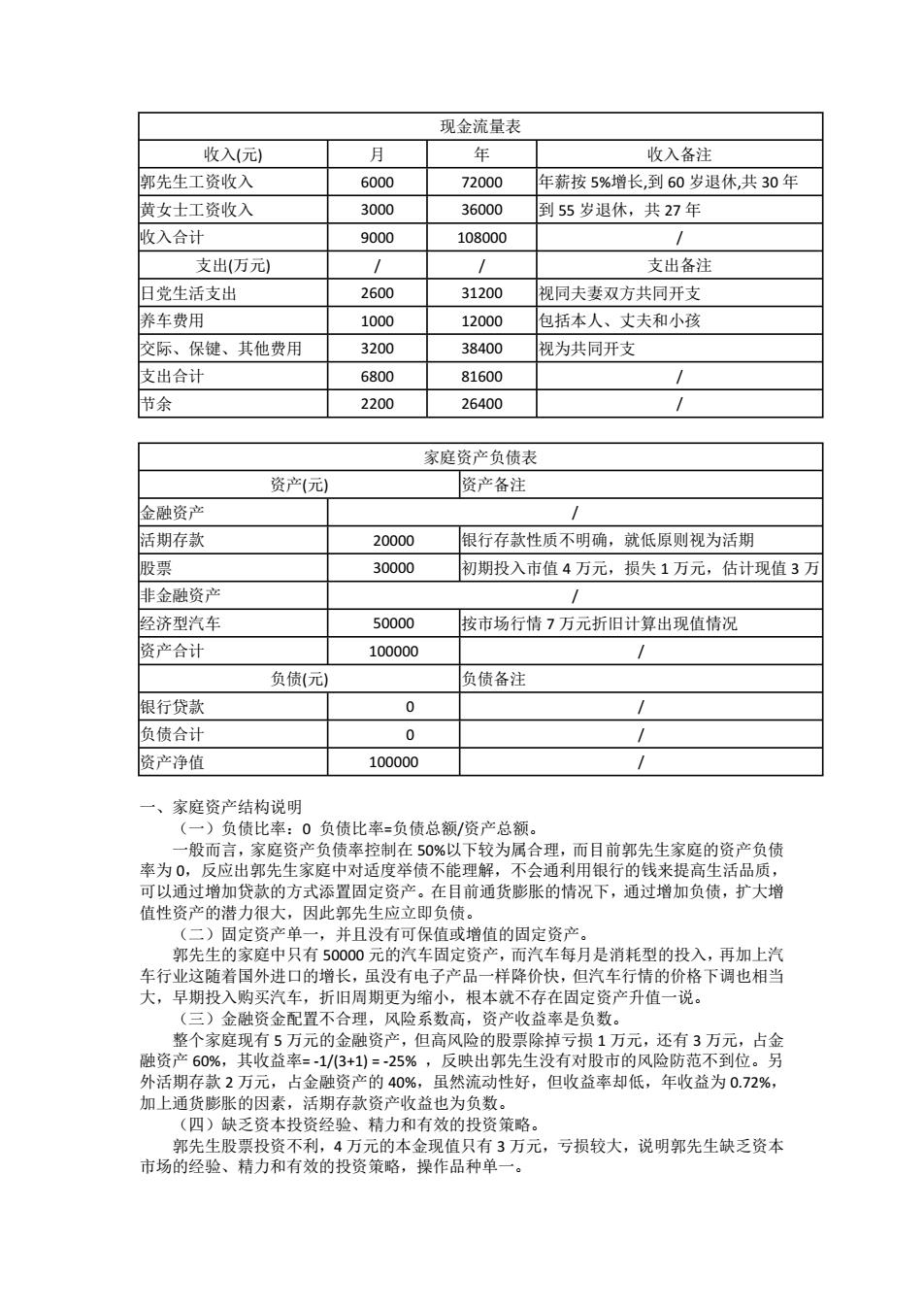

现金流量表 收入(元) 月 年 收入备注 郭先生工资收入 6000 72000 年薪按 5%增长,到 60 岁退休,共 30 年 黄女士工资收入 3000 36000 到 55 岁退休,共 27 年 收入合计 9000 108000 / 支出(万元) / / 支出备注 日党生活支出 2600 31200 视同夫妻双方共同开支 养车费用 1000 12000 包括本人、丈夫和小孩 交际、保键、其他费用 3200 38400 视为共同开支 支出合计 6800 81600 / 节余 2200 26400 / 家庭资产负债表 资产(元) 资产备注 金融资产 / 活期存款 20000 银行存款性质不明确,就低原则视为活期 股票 30000 初期投入市值 4 万元,损失 1 万元,估计现值 3 万 非金融资产 / 经济型汽车 50000 按市场行情 7 万元折旧计算出现值情况 资产合计 100000 / 负债(元) 负债备注 银行贷款 0 / 负债合计 0 / 资产净值 100000 / 一、家庭资产结构说明 (一)负债比率:0 负债比率=负债总额/资产总额。 一般而言,家庭资产负债率控制在 50%以下较为属合理,而目前郭先生家庭的资产负债 率为 0,反应出郭先生家庭中对适度举债不能理解,不会通利用银行的钱来提高生活品质, 可以通过增加贷款的方式添置固定资产。在目前通货膨胀的情况下,通过增加负债,扩大增 值性资产的潜力很大,因此郭先生应立即负债。 (二)固定资产单一,并且没有可保值或增值的固定资产。 郭先生的家庭中只有 50000 元的汽车固定资产,而汽车每月是消耗型的投入,再加上汽 车行业这随着国外进口的增长,虽没有电子产品一样降价快,但汽车行情的价格下调也相当 大,早期投入购买汽车,折旧周期更为缩小,根本就不存在固定资产升值一说。 (三)金融资金配置不合理,风险系数高,资产收益率是负数。 整个家庭现有 5 万元的金融资产,但高风险的股票除掉亏损 1 万元,还有 3 万元,占金 融资产 60%,其收益率= -1/(3+1) = -25% ,反映出郭先生没有对股市的风险防范不到位。另 外活期存款 2 万元,占金融资产的 40%,虽然流动性好,但收益率却低,年收益为 0.72%, 加上通货膨胀的因素,活期存款资产收益也为负数。 (四)缺乏资本投资经验、精力和有效的投资策略。 郭先生股票投资不利,4 万元的本金现值只有 3 万元,亏损较大,说明郭先生缺乏资本 市场的经验、精力和有效的投资策略,操作品种单一

二、家庭财务状况分析 制在,2009,00 24.45% 比例较低,仅 1000/6800=15% 项支中的空大车开支数 (二)流动性比率过高 流动性资产/每月支出=20,000/2,600=7.7, 般而言, 一个家庭流动性资产可以满足其 34个月的开支即可,郭先生家庭的流动性比率过高,降低了资产的收益性。 (三)两口子退休后,生活质量将会严重下降。 现在两人的月收入为6000+3000=9000元,随着郭先生的年薪每年在按5%的速度增长 (包含通货膨胀率因素),按理想状态计算,30年后郭先生的年薪为(6000*12)*[(1+5%) 30)=2.6万元,而郭先生 夫妇如 每月仅只能人 倍, 美的 在的2000/9000=22%比例,相当于生活质量将下降4.5 my 山, 郭先生夫妇家庭保障没有支出,这对一个净资产近10多万元的家庭来说,家庭保障相 当滞后,特别是缺乏对作为家庭主要经济来源的郭先生的有效保障,一旦郭先生出现什么闪 失,对整个家庭是严重的打击。 3.外企高层三口之家财务分析 客户家庭情况 赵先生家庭是 一个典型的高收入家庭,夫妇二人有较高的学历和理想的职业,住房自购 商品房,属于城市金领一族,生活过得无拘无束,潇洒自由。赵先生家庭目前正处于人生的 稳定成长期,夫妇二人均己步入人生的中年期,有一个比较幼小的小孩,单位给本人及子女 均已投了人身意外保险社会医疗保险.养老及失业保险。家庭现金及活期存款:1万:金 融资产:106万元,其中定期存款70万,债券20万,债券基金10万, 股票及股票基金6 万:汽车及家电:15万:房产:市值90万,剩余商业贷款39万元,贷款3年内能还完。 赵先生家庭工作忙,无暇顾及股市、汇市。 二、客户财务状况 家庭资产负债表 单位:万元 资产 负债 视金及现金纯价物 10000 样款 389502.95 现金及活期存款 10000 个人住房贷款 389502.95 金融济立 1060000 商业住房斧慧 0 定期存款 700000 教育贷款 0 精券 200000 消费佛款 0 债券基金 100000 其他贷款 0 股两及股画基金 60000 券基金 100000 股票及股票基金 60000

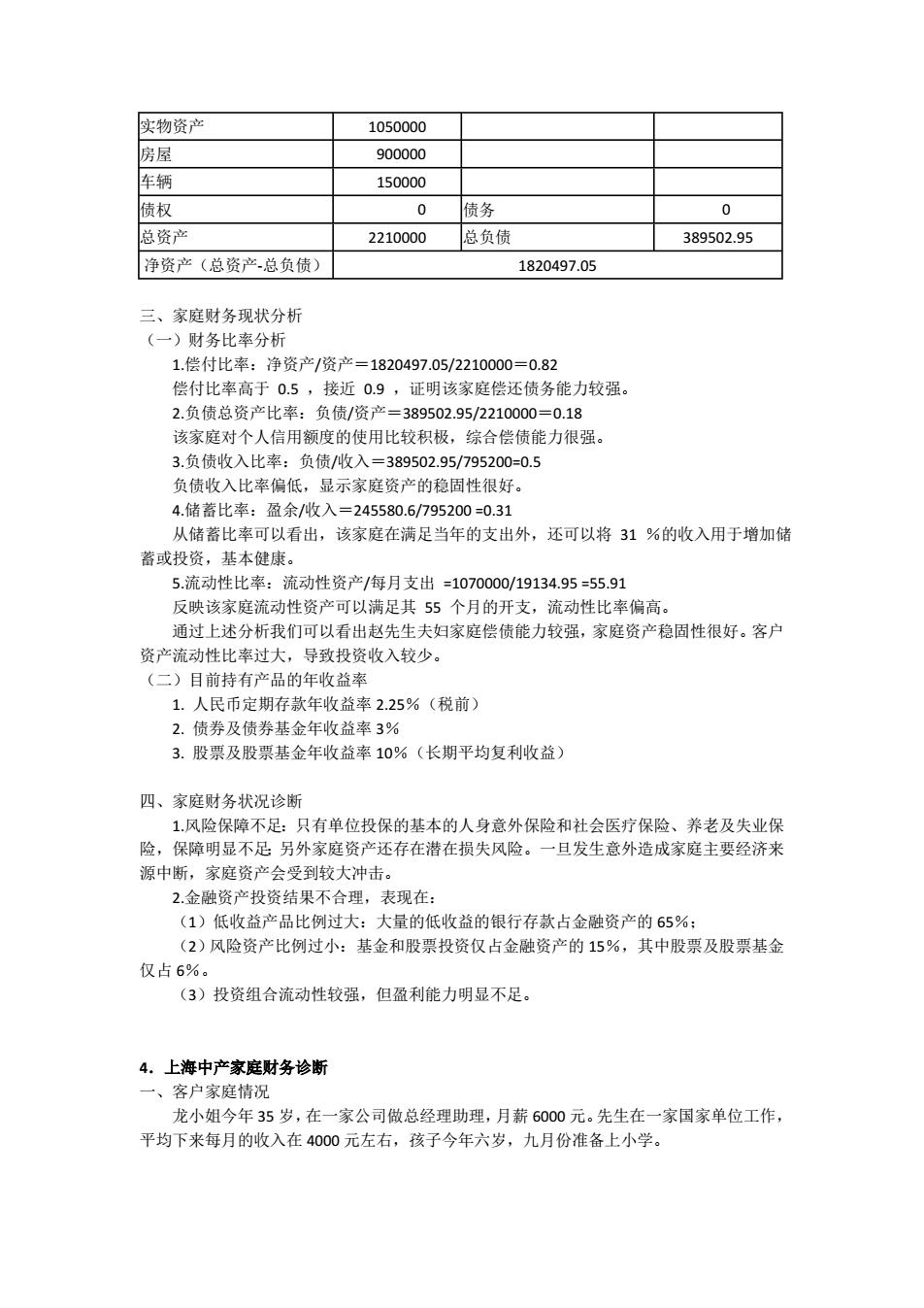

二、家庭财务状况分析 (一)结余比例低,开支较为过度。 每月结余/每月收入=2,200/9,000=24.45%,中等以上收入家庭每月结余比例控制在 50%,年度结余比例控制在 40%左右都属合理,而目前郭先生家庭的每月结余比例较低,仅 交际、保键、其他费用三项是开支中的大头,占 3200/6800=47%,汽车开支占 1000/6800=15%,二项非正常基本生活支占整个支出的 62%,应对支出加以适 度控制。 (二)流动性比率过高。 流动性资产/每月支出= 20,000/2,600 =7.7,一般而言,一个家庭流动性资产可以满足其 3-4 个月的开支即可,郭先生家庭的流动性比率过高,降低了资产的收益性。 (三)两口子退休后,生活质量将会严重下降。 现在两人的月收入为 6000+3000=9000 元,随着郭先生的年薪每年在按 5%的速度增长 (包含通货膨胀率因素),按理想状态计算,30 年后郭先生的年薪为(6000*12)*[( 1+5%) 30 ) = 2.6 万元,而郭先生夫妇如果退休后,每月仅只能从社保系统上领取共计 1200+800=2000 元的养老金,只有现在的 2000/9000=22%比例,相当于生活质量将下降 4.5 倍,与离退时工资水平将会差的更远。 (四)家庭保险支出太少,家庭有效保障严重匮乏。 郭先生夫妇家庭保障没有支出,这对一个净资产近 10 多万元的家庭来说,家庭保障相 当滞后,特别是缺乏对作为家庭主要经济来源的郭先生的有效保障,一旦郭先生出现什么闪 失,对整个家庭是严重的打击。 3.外企高层三口之家财务分析 一、客户家庭情况 赵先生家庭是一个典型的高收入家庭,夫妇二人有较高的学历和理想的职业,住房自购 商品房,属于城市金领一族,生活过得无拘无束,潇洒自由。赵先生家庭目前正处于人生的 稳定成长期,夫妇二人均已步入人生的中年期,有一个比较幼小的小孩,单位给本人及子女 均已投了人身意外保险, 社会医疗保险, 养老及失业保险。家庭现金及活期存款:1 万;金 融资产:106 万元,其中定期存款 70 万,债券 20 万,债券基金 10 万,股票及股票基金 6 万;汽车及家电:15 万;房产:市值 90 万,剩余商业贷款 39 万元,贷款 3 年内能还完。 赵先生家庭工作忙,无暇顾及股市、汇市。 二、客户财务状况 家庭资产负债表 单位:万元 资 产 负 债 现金及现金等价物 10000 贷款 389502.95 现金及活期存款 10000 个人住房贷款 389502.95 金融资产 1060000 商业住房贷款 0 定期存款 700000 教育贷款 0 债券 200000 消费贷款 0 债券基金 100000 其他贷款 0 股票及股票基金 60000 债券基金 100000 股票及股票基金 60000

实物资产 1050000 房屋 900000 车辆 150000 债权 0 债务 0 总资产 2210000 总负债 389502.95 净资产(总资产总负债) 1820497.05 二、家庭财现状分析 )财务比率分析 1.偿付比率:净资产/资产=1820497.05/2210000=0.82 偿付比率高于0.5,接近0.9,证明该家庭偿还债务能力较强。 2.负债总济产出率:负债/资产=389502952210000=0.18 该家驻对个人信用领度的使用比较积极,综合偿待能力很强 3.负债收入比率:负债/收入=389502.95/795200=0.5 负债收入比率偏低 显示家庭资产的稳固性很好 4.储蓄比率:盈余/收入=245580.6/795200=0.31 从储蓄比率可以看出,该家庭在满足当年的支出外,还可以将31%的收入用于增加储 蓄或投资,基本健康。 5.流动性比率:流动性资产/海月支出=1070000/19134.95=55.91 反映该家庭流动性资产可以满足 其55个月的开支 流动性比奉偏高。 通过上述分析我们可以看出赵先生夫妇家庭偿债能力较强,家庭资产稳固性很好。客户 资产流动性比率过大,导致投资收入较少。 (二)目前持有产品的年收益率 1.人民币定期存款年收益率2.25%(税前) 2.债券及债 券基金年收益率3% 3.股票及股票基金年收益率10%(长期平均复利收益) 四、家庭财务状况诊断 1风险保障不品:只有单位投保的基本的人身意外保险和社会医广保险、养老及失业保 险,保障明显不足另外家庭资产还存在潜在损失风险 日发生音外浩成家庭主要经济 源中断,家庭资 到较大冲击 2.金融资产投资结果不合理,表现在: (1)低收益产品比例过大:大量的低收益的银行存款占金融资产的65%: (2)风险资产比例过小:基金和股票投资仅占金融资产的15%,其中股票及股票基金 仅占66。 (3)投资组合流动性较强,但盈利能力明显不足 4.上海中产家庭财务诊断 、客户家庭情况 龙小姐今年35岁,在一家公司做总经理助理,月薪6000元。先生在一家国家单位工作 平均下来每月的收入在4000元左右,孩子今年六岁,九月份准备上小学

实物资产 1050000 房屋 900000 车辆 150000 债权 0 债务 0 总资产 2210000 总负债 389502.95 净资产(总资产-总负债) 1820497.05 三、家庭财务现状分析 (一)财务比率分析 1.偿付比率:净资产/资产=1820497.05/2210000=0.82 偿付比率高于 0.5 ,接近 0.9 ,证明该家庭偿还债务能力较强。 2.负债总资产比率:负债/资产=389502.95/2210000=0.18 该家庭对个人信用额度的使用比较积极,综合偿债能力很强。 3.负债收入比率:负债/收入=389502.95/795200=0.5 负债收入比率偏低,显示家庭资产的稳固性很好。 4.储蓄比率:盈余/收入=245580.6/795200 =0.31 从储蓄比率可以看出,该家庭在满足当年的支出外,还可以将 31 %的收入用于增加储 蓄或投资,基本健康。 5.流动性比率:流动性资产/每月支出 =1070000/19134.95 =55.91 反映该家庭流动性资产可以满足其 55 个月的开支,流动性比率偏高。 通过上述分析我们可以看出赵先生夫妇家庭偿债能力较强,家庭资产稳固性很好。客户 资产流动性比率过大,导致投资收入较少。 (二)目前持有产品的年收益率 1. 人民币定期存款年收益率 2.25%(税前) 2. 债券及债券基金年收益率 3% 3. 股票及股票基金年收益率 10%(长期平均复利收益) 四、家庭财务状况诊断 1.风险保障不足:只有单位投保的基本的人身意外保险和社会医疗保险、养老及失业保 险,保障明显不足;另外家庭资产还存在潜在损失风险。一旦发生意外造成家庭主要经济来 源中断,家庭资产会受到较大冲击。 2.金融资产投资结果不合理,表现在: (1)低收益产品比例过大:大量的低收益的银行存款占金融资产的 65%; (2)风险资产比例过小:基金和股票投资仅占金融资产的 15%,其中股票及股票基金 仅占 6%。 (3)投资组合流动性较强,但盈利能力明显不足。 4.上海中产家庭财务诊断 一、客户家庭情况 龙小姐今年 35 岁,在一家公司做总经理助理,月薪 6000 元。先生在一家国家单位工作, 平均下来每月的收入在 4000 元左右,孩子今年六岁,九月份准备上小学

2005年龙小姐通过公积金贷款购买了一套商品房,贷款年限20年,因此龙小姐一家每 月的固定支出为:住房还贷3000元,孩子每月幼儿园及一些兴趣班的费用1000元,己经 有一辆经济型轿车 每月平均花销1000元, 平时龙小姐一家过日子并不是很算计,发工资时,留出必要的支出与一些日常花销,夫 妇二人都是各拿各的工资卡。结婚八年,龙小姐一家现有活期存款五万元,三年定期存款五 万元。 家庭成员 职业状况 收入 备注 龙小姐(35岁)总经理助理月入6000每月住房还贷3000元 其先生 国有单位工作 月入4000无 孩子(6岁)9月准备上小学无收入 孩子每月幼儿园及一些兴趣班的费用1000元 二、客户财务状况 家庭日常年收支情况 单位:元 收入 支出 项目 金额 项目 金额 年终工资收入 120000 日常支出 24000 存款利息 1620 平均每年旅游支出 36000 股息 其他支出(车) 0 总收入 121620 总支出 60000 收支情况:家庭月收入10000元:家庭月固定支出5000元:生活支出2000元(估 计),固定投资收益(房租或其他): 无,每月结余:3000元 龙小姐的家庭财务属于持续回报型这类家庭往往理性、平和,有清晰的生活计划和目 标,他们愿意接受较低的风险,同时期望获得持续稳定的回报,也就是说,希望理财产品如 同“下金蛋的鹅”一样。贴息债券、注重分红的开放式基金、投连险等比较话合他们。 家庭资产负债表 单位:万元 资产 负债 现金和活存 定期存款(多为一年期) 基金 0 国债(马上到期) 0 房产(自住) 按揭 每月还贷3000 外币(美元) 0 油画 0 车及其他 0 资产合计 负债合计 0 家庭资产净值 10

2005 年龙小姐通过公积金贷款购买了一套商品房,贷款年限 20 年,因此龙小姐一家每 月的固定支出为:住房还贷 3000 元,孩子每月幼儿园及一些兴趣班的费用 1000 元,已经 有一辆经济型轿车,每月平均花销 1000 元。 平时龙小姐一家过日子并不是很算计,发工资时,留出必要的支出与一些日常花销,夫 妇二人都是各拿各的工资卡。结婚八年,龙小姐一家现有活期存款五万元,三年定期存款五 万元。 家庭成员 职业状况 收入 备注 龙小姐(35 岁) 总经理助理 月入 6000 每月住房还贷 3000 元 其先生 国有单位工作 月入 4000 无 孩子(6 岁) 9 月准备上小学 无收入 孩子每月幼儿园及一些兴趣班的费用 1000 元 二、客户财务状况 家庭日常年收支情况 单位:元 收入 支出 项目 金额 项目 金额 年终工资收入 120000 日常支出 24000 存款利息 1620 平均每年旅游支出 36000 股息 其他支出(车) 0 总收入 121620 总支出 60000 收支情况:家庭月收入 10000 元;家庭月固定支出 5000 元;生活支出 2000 元(估 计),固定投资收益(房租或其他):无,每月结余:3000 元 龙小姐的家庭财务属于持续回报型,这类家庭往往理性、平和,有清晰的生活计划和目 标,他们愿意接受较低的风险,同时期望获得持续稳定的回报,也就是说,希望理财产品如 同“下金蛋的鹅”一样。贴息债券、注重分红的开放式基金、投连险等比较适合他们。 家庭资产负债表 单位:万元 资 产 负 债 现金和活存 5 定期存款(多为一年期) 5 基金 0 国债(马上到期) 0 房产(自住) 按揭 每月还贷 3000 外币(美元) 0 油画 0 车及其他 0 资产合计 负债合计 0 家庭资产净值 10

资产负债情况:资产包括房产,汽车,存款:负债主要是房屋按揭贷款:可支配货币资 产:10万元。 增值的空间,同时,龙小姐一家没有任何商业保险

资产负债情况:资产包括房产,汽车,存款;负债主要是房屋按揭贷款;可支配货币资 产:10 万元。 龙小姐的家庭是,收入不低,开支也不少,月节余资金有限,还贷压力大,占整个支出 的重要部分。而龙小姐过于传统和保守的理财方式,把几乎所有的资金都用于储蓄,丧失了 增值的空间,同时,龙小姐一家没有任何商业保险