正在加载图片...

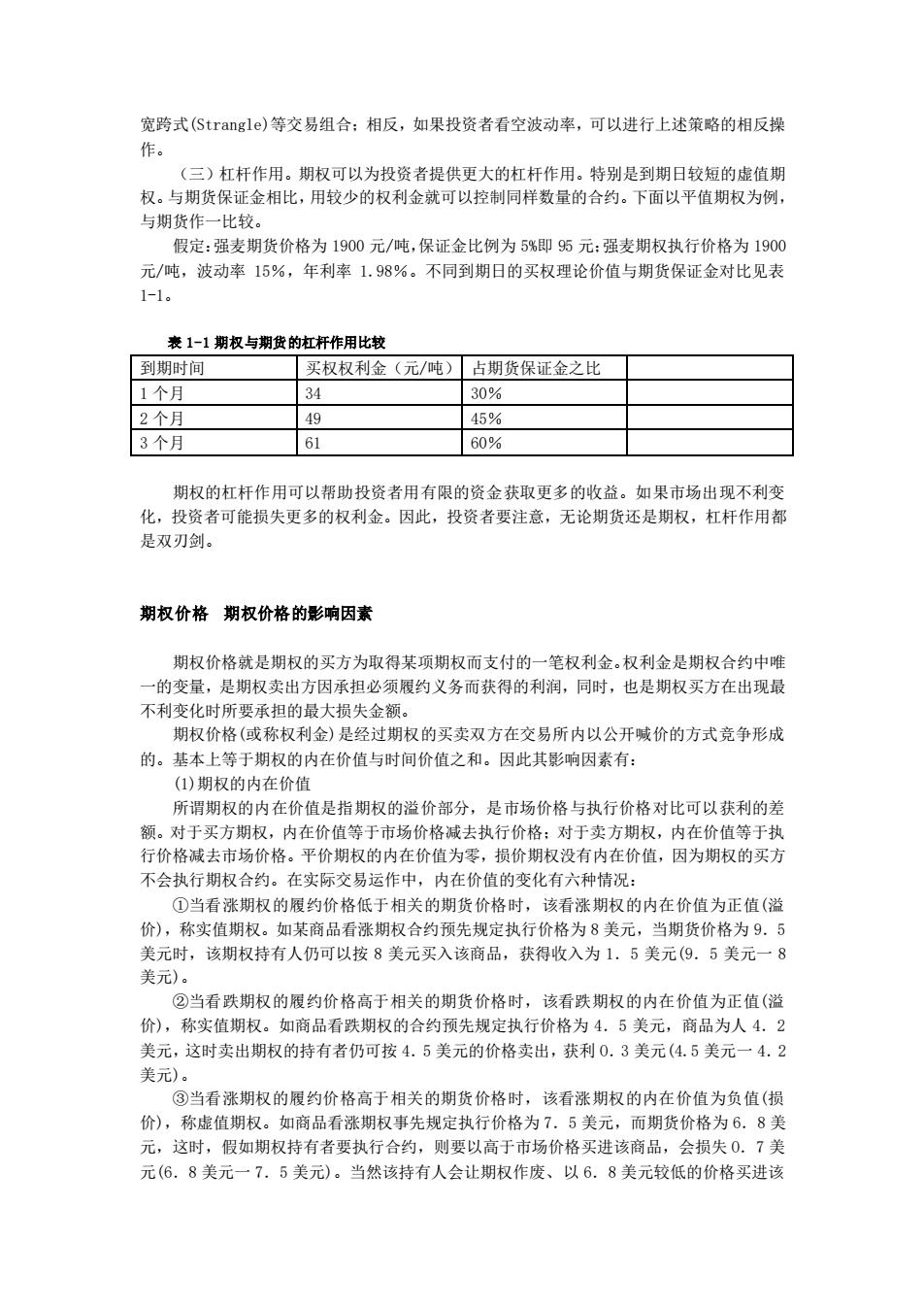

宽跨式(Strangle)等交易组合:相反,如果投资者看空波动率,可以进行上述策路的相反操 作。 三)杠杆作用。期权可以为投资者提供更大的杠杆作用。特别是到期日较短的虚值期 权。与期货保证金相比,用较少的权利金就可以控制同样数量的合约。下面以平值期权为例, 与期货作一比较。 假定:强麦期货价格为1900元/吨,保证金比例为5%即95元:强麦期权执行价格为1900 元/吨,波动率15%,年利率1.98%。不同到期日的买权理论价值与期货保证金对比见表 1-1。 表1-1期权与期货的杠杆作用比较 「到期时间 买权权利金(元/吨)占期货保证金之比 1个月 34 2个月 49 45% 3个月 61 60% 期权的杠杆作用可以帮助投资者用有限的资金获取更多的收益。如果市场出现不利变 化,投资者可能损失更多的权利金。因此,投资者要注意,无论期货还是期权,杠杆作用 是双刃剑。 期权价格期权价格的影响因素 期权价格就是期权的买方为取得某项期权而支付的一笔权利金。权利金是期权合约中唯 一的变量,是期权卖出方因承担必须履约义务而获得的利润,同时,也是期权买方在出现最 不利变化时所要承担的最大损失金额。 期权价格(或称权利金)是经过期权的买卖双方在交易所内以公开城价的方式竞争形成 的。 基本上等于期权的内在价值与时间价值之和。因此其影响因素有: (1)期权的内在价 所谓明权的内在价值是指明权的溢价部分,是市场价格与执行价格对比可以获利的差 额。对于买方期权,内在价值等于市场价格减去执行价格:对于卖方期权,内在价值等于执 行价格减去市场价格。平价期权的内在价值为零,损价期权没有内在价值,因为期权的买方 不会执行期权合约。在实际交易运作中,内在价值的变化有六种情祝: ①当看涤期权的履约价格低于相关的期货价格时,该看期权的内在价值为正值(溢 价),称实值期权。如某商品看法期权合约预先规定执行价格为8美元,当期货价格为9.5 美元时,该期权持有人仍可以按8美元买入该商品,获得收入为1,5美元(9,5美元一8 黄元)。 ②当看跌期权的限约价格高于相关的期货价格时,该看跌期权的内在价值为正值(溢 价),称实值期权。如商品看跌期权的合钓预先规定执行价格为4.5美元,商品为人4.2 美元,这时卖出期权的持有者仍可按4.5美元的价格卖出,获利0.3美元(4.5美元一4.2 美元) ③当看涨期权的履约价格高于相关的期货价格时,该看读期权的内在价值为负值(损 价),称虚值期权。如商品看涨期权事先规定执行价格为7.5美元,而期货价格为6.8关 元,这时,假如期权持有者要执行合约,则要以高于市场价格买进该商品,会损失0.7美 元(6.8美元一7.5美元)。当然该持有人会让期权作废、以6.8美元较低的价格买进该宽跨式(Strangle)等交易组合;相反,如果投资者看空波动率,可以进行上述策略的相反操 作。 (三)杠杆作用。期权可以为投资者提供更大的杠杆作用。特别是到期日较短的虚值期 权。与期货保证金相比,用较少的权利金就可以控制同样数量的合约。下面以平值期权为例, 与期货作一比较。 假定:强麦期货价格为 1900 元/吨,保证金比例为 5%即 95 元;强麦期权执行价格为 1900 元/吨,波动率 15%,年利率 1.98%。不同到期日的买权理论价值与期货保证金对比见表 1-1。 表 1-1 期权与期货的杠杆作用比较 到期时间 买权权利金(元/吨) 占期货保证金之比 1 个月 34 30% 2 个月 49 45% 3 个月 61 60% 期权的杠杆作用可以帮助投资者用有限的资金获取更多的收益。如果市场出现不利变 化,投资者可能损失更多的权利金。因此,投资者要注意,无论期货还是期权,杠杆作用都 是双刃剑。 期权价格 期权价格的影响因素 期权价格就是期权的买方为取得某项期权而支付的一笔权利金。权利金是期权合约中唯 一的变量,是期权卖出方因承担必须履约义务而获得的利润,同时,也是期权买方在出现最 不利变化时所要承担的最大损失金额。 期权价格(或称权利金)是经过期权的买卖双方在交易所内以公开喊价的方式竞争形成 的。基本上等于期权的内在价值与时间价值之和。因此其影响因素有: (1)期权的内在价值 所谓期权的内在价值是指期权的溢价部分,是市场价格与执行价格对比可以获利的差 额。对于买方期权,内在价值等于市场价格减去执行价格;对于卖方期权,内在价值等于执 行价格减去市场价格。平价期权的内在价值为零,损价期权没有内在价值,因为期权的买方 不会执行期权合约。在实际交易运作中,内在价值的变化有六种情况: ①当看涨期权的履约价格低于相关的期货价格时,该看涨期权的内在价值为正值(溢 价),称实值期权。如某商品看涨期权合约预先规定执行价格为 8 美元,当期货价格为 9.5 美元时,该期权持有人仍可以按 8 美元买入该商品,获得收入为 1.5 美元(9.5 美元一 8 美元)。 ②当看跌期权的履约价格高于相关的期货价格时,该看跌期权的内在价值为正值(溢 价),称实值期权。如商品看跌期权的合约预先规定执行价格为 4.5 美元,商品为人 4.2 美元,这时卖出期权的持有者仍可按 4.5 美元的价格卖出,获利 O.3 美元(4.5 美元一 4.2 美元)。 ③当看涨期权的履约价格高于相关的期货价格时,该看涨期权的内在价值为负值(损 价),称虚值期权。如商品看涨期权事先规定执行价格为 7.5 美元,而期货价格为 6.8 美 元,这时,假如期权持有者要执行合约,则要以高于市场价格买进该商品,会损失 O.7 美 元(6.8 美元一 7.5 美元)。当然该持有人会让期权作废、以 6.8 美元较低的价格买进该