正在加载图片...

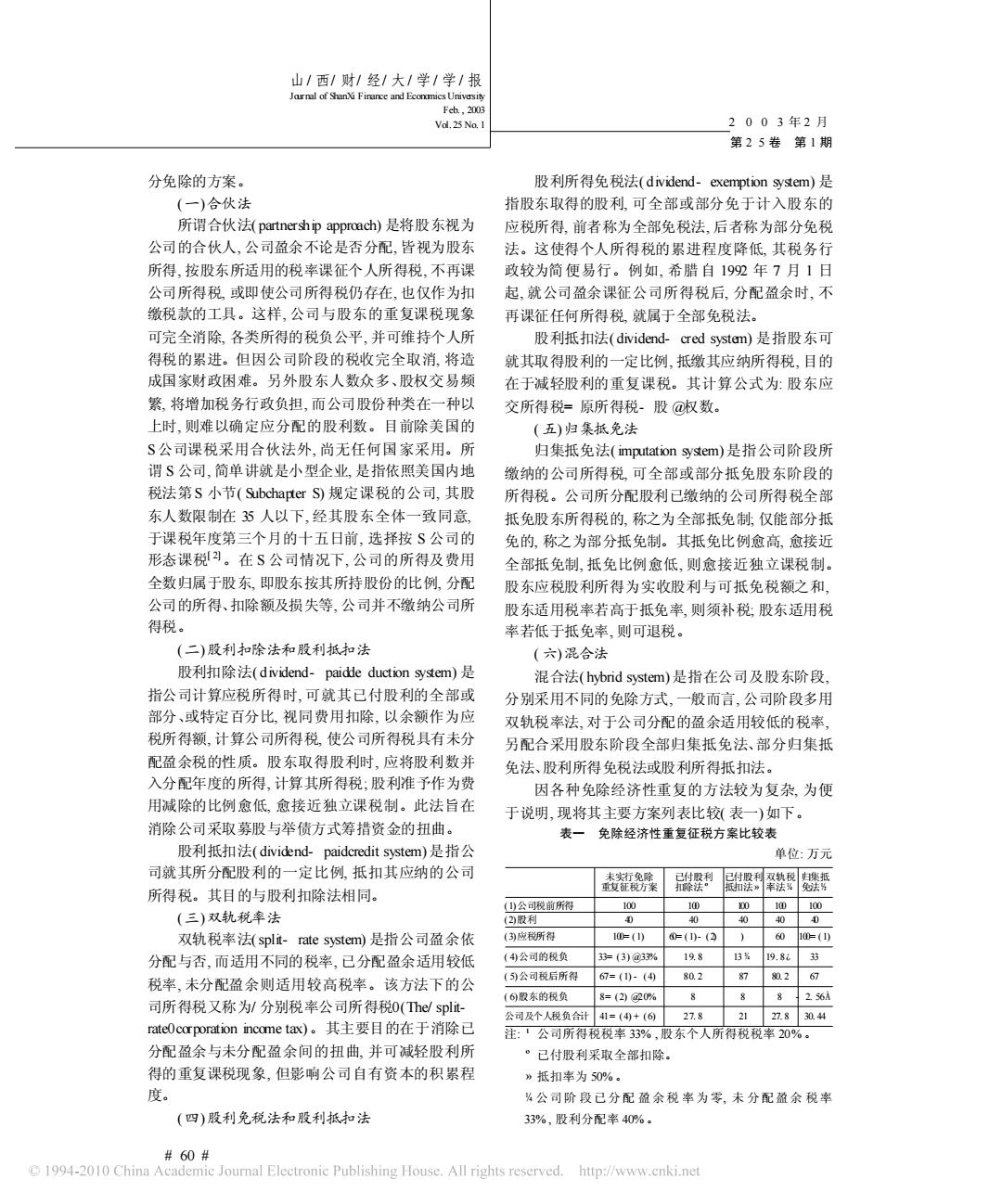

山/西/财/经/大/学/学/报 Jarnal of ShanXi Finance and Econmics Univesity Feb.,2003 Vdl.25 No.I 2003年2月 第25卷第1期 分免除的方案。 股利所得免税法(dividend-exemption system)是 (一)合伙法 指股东取得的股利,可全部或部分免于计入股东的 所谓合伙法partnership approach)是将股东视为 应税所得,前者称为全部免税法,后者称为部分免税 公司的合伙人,公司盈余不论是否分配,皆视为股东 法。这使得个人所得税的累进程度降低,其税务行 所得,按股东所适用的税率课征个人所得税,不再课 政较为简便易行。例如,希腊自192年7月1日 公司所得税,或即使公司所得税仍存在,也仅作为扣 起,就公司盈余课征公司所得税后,分配盈余时,不 缴税款的工具。这样,公司与股东的重复课税现象 再课征任何所得税.就属于全部免税法。 可完全消除,各类所得的税负公平,并可维持个人所 股利抵扣法(dividend-cred system)是指股东可 得税的累进。但因公司阶段的税收完全取消,将造 就其取得股利的一定比例,抵缴其应纳所得税,目的 成国家财政困难。另外股东人数众多、股权交易频 在于减轻股利的重复课税。其计算公式为:股东应 繁,将增加税务行政负担,而公司股份种类在一种以 交所得税=原所得税-股@权数。 上时,则难以确定应分配的股利数。目前除美国的 (五)归集抵免法 $公司课税采用合伙法外,尚无任何国家采用。所 归集抵免法(imputation system)是指公司阶段所 谓S公司,简单讲就是小型企业,是指依照美国内地 缴纳的公司所得税,可全部或部分抵免股东阶段的 税法第S小节(Subchapter S)规定课税的公司,其股 所得税。公司所分配股利已缴纳的公司所得税全部 东人数限制在35人以下,经其股东全体一致同意, 抵免股东所得税的,称之为全部抵免制,仅能部分抵 于课税年度第三个月的十五日前,选择按S公司的 免的,称之为部分抵免制。其抵免比例愈高,愈接近 形态课税习。在S公司情况下,公司的所得及费用 全部抵免制,抵免比例愈低,则愈接近独立课税制。 全数归属于股东,即股东按其所持股份的比例,分配 股东应税股利所得为实收股利与可抵免税额之和, 公司的所得、扣除额及损失等,公司并不缴纳公司所 股东适用税率若高于抵免率,则须补税:股东适用税 得税。 率若低于抵免率,则可退税。 (二)股利扣除法和股利抵扣法 (六)混合法 股利扣除法(dividend-paidde duction system)是 混合法(hybrid system)是指在公司及股东阶段, 指公司计算应税所得时,可就其已付股利的全部或 分别采用不同的免除方式,一般而言,公司阶段多用 部分、或特定百分比,视同费用扣除,以余额作为应 双轨税率法,对于公司分配的盈余适用较低的税率, 税所得额,计算公司所得税,使公司所得税具有未分 另配合采用股东阶段全部归集抵免法、部分归集抵 配盈余税的性质。股东取得股利时,应将股利数并 免法、股利所得免税法或股利所得抵扣法。 入分配年度的所得,计算其所得税:股利准予作为费 因各种免除经济性重复的方法较为复杂,为便 用减除的比例愈低,愈接近独立课税制。此法旨在 于说明,现将其主要方案列表比较(表一)如下。 消除公司采取募股与举债方式筹措资金的扭曲。 表一 免除经济性重复征税方案比较表 股利抵扣法(dividend-paidcredit system)是指公 单位:万元 司就其所分配股利的一定比例,抵扣其应纳的公司 翠 已付股利 所得税。其目的与股利扣除法相同。 )公税前所得 100 10 00 10100 (三)双轨税率法 (2)股利 40 40 40 40 40 双轨税率法(spli-rate system)是指公司盈余依 (3)应税所得 1①=(1) 0=(1)-(2 60 0=(1) 分配与否,而适用不同的税率,已分配盈余适用较低 (4)公司的税负 33=(3)@33% 19.8 13 19.8 33 【5)公司税后所得 67=(1)-(4) 80.2 87 税率,未分配盈余则适用较高税率。该方法下的公 80.2 67 (6)股东的税负 8=(2)@0% 8 8 8 2.56i 司所得税又称为/分别税率公司所得税0(The/split- 公司及个人税负合计 41=(4)+(6) 27.8 21 27.8 30.4 rate0corporation income tax)。其主要目的在于消除已 注:·公司所得税税率33%,股东个人所得税税率20%。 分配盈余与未分配盈余间的扭曲,并可减轻股利所 。已付股利采取全部扣除。 得的重复课税现象,但影响公司自有资本的积累程 》抵扣率为50%。 度。 公司阶段已分配盈余税率为零,未分配盈余税率 (四)股利免税法和股利抵扣法 33%,股利分配率40%。 #60# C1994-2010 China Academic Journal Electronic Publishing House.All rights reserved.http://www.cnki.net分免除的方案。 (一)合伙法 所谓合伙法( partnership approach) 是将股东视为 公司的合伙人, 公司盈余不论是否分配, 皆视为股东 所得, 按股东所适用的税率课征个人所得税, 不再课 公司所得税, 或即使公司所得税仍存在, 也仅作为扣 缴税款的工具。这样, 公司与股东的重复课税现象 可完全消除, 各类所得的税负公平, 并可维持个人所 得税的累进。但因公司阶段的税收完全取消, 将造 成国家财政困难。另外股东人数众多、股权交易频 繁, 将增加税务行政负担, 而公司股份种类在一种以 上时, 则难以确定应分配的股利数。目前除美国的 S公司课税采用合伙法外, 尚无任何国家采用。所 谓 S 公司, 简单讲就是小型企业, 是指依照美国内地 税法第S 小节( Subchapter S) 规定课税的公司, 其股 东人数限制在 35 人以下, 经其股东全体一致同意, 于课税年度第三个月的十五日前, 选择按 S 公司的 形态课税[ 2]。在 S 公司情况下, 公司的所得及费用 全数归属于股东, 即股东按其所持股份的比例, 分配 公司的所得、扣除额及损失等, 公司并不缴纳公司所 得税。 (二)股利扣除法和股利抵扣法 股利扣除法( dividend- paidde duction system) 是 指公司计算应税所得时, 可就其已付股利的全部或 部分、或特定百分比, 视同费用扣除, 以余额作为应 税所得额, 计算公司所得税, 使公司所得税具有未分 配盈余税的性质。股东取得股利时, 应将股利数并 入分配年度的所得, 计算其所得税; 股利准予作为费 用减除的比例愈低, 愈接近独立课税制。此法旨在 消除公司采取募股与举债方式筹措资金的扭曲。 股利抵扣法( dividend- paidcredit system)是指公 司就其所分配股利的一定比例, 抵扣其应纳的公司 所得税。其目的与股利扣除法相同。 (三)双轨税率法 双轨税率法(split- rate system) 是指公司盈余依 分配与否, 而适用不同的税率, 已分配盈余适用较低 税率, 未分配盈余则适用较高税率。该方法下的公 司所得税又称为/ 分别税率公司所得税0(The/ splitrate0corporation income tax)。其主要目的在于消除已 分配盈余与未分配盈余间的扭曲, 并可减轻股利所 得的重复课税现象, 但影响公司自有资本的积累程 度。 (四)股利免税法和股利抵扣法 股利所得免税法( dividend- exemption system) 是 指股东取得的股利, 可全部或部分免于计入股东的 应税所得, 前者称为全部免税法, 后者称为部分免税 法。这使得个人所得税的累进程度降低, 其税务行 政较为简便易行。例如, 希腊自 1992 年 7 月 1 日 起, 就公司盈余课征公司所得税后, 分配盈余时, 不 再课征任何所得税, 就属于全部免税法。 股利抵扣法( dividend- cred system) 是指股东可 就其取得股利的一定比例, 抵缴其应纳所得税, 目的 在于减轻股利的重复课税。其计算公式为: 股东应 交所得税= 原所得税- 股 @权数。 ( 五)归集抵免法 归集抵免法(imputation system)是指公司阶段所 缴纳的公司所得税, 可全部或部分抵免股东阶段的 所得税。公司所分配股利已缴纳的公司所得税全部 抵免股东所得税的, 称之为全部抵免制; 仅能部分抵 免的, 称之为部分抵免制。其抵免比例愈高, 愈接近 全部抵免制, 抵免比例愈低, 则愈接近独立课税制。 股东应税股利所得为实收股利与可抵免税额之和, 股东适用税率若高于抵免率, 则须补税; 股东适用税 率若低于抵免率, 则可退税。 ( 六)混合法 混合法( hybrid system)是指在公司及股东阶段, 分别采用不同的免除方式, 一般而言, 公司阶段多用 双轨税率法, 对于公司分配的盈余适用较低的税率, 另配合采用股东阶段全部归集抵免法、部分归集抵 免法、股利所得免税法或股利所得抵扣法。 因各种免除经济性重复的方法较为复杂, 为便 于说明, 现将其主要方案列表比较( 表一)如下。 表一 免除经济性重复征税方案比较表 单位: 万元 未实行免除 重复征税方案 已付股利 扣除法º 已付股利 抵扣法» 双轨税 率法¼ 归集抵 免法½ (1)公司税前所得 100 100 100 100 100 (2)股利 40 40 40 40 40 (3)应税所得 100= (1) 60= (1)- (2) ) 60 100= (1) ( 4)公司的税负 33= (3) @33% 19. 8 13 ¾ 19. 8¿ 33 ( 5)公司税后所得 67= (1) - (4) 80. 2 87 80. 2 67 ( 6)股东的税负 8= (2) @20% 8 8 8 - 2. 56À 公司及个人税负合计 41= (4) + (6) 27. 8 21 27. 8 30. 44 注: ¹ 公司所得税税率 33% , 股东个人所得税税率 20% 。 º 已付股利采取全部扣除。 » 抵扣率为 50% 。 ¼ 公司阶 段已分配 盈余税 率为零, 未 分配盈余 税率 33% , 股利分配率 40% 。 # 60 # 山/ 西/ 财/ 经/ 大/ 学/ 学/ 报 Journal of ShanXi Finance and Economics University Feb. , 2003 Vol. 25 No. 1 2 0 0 3 年 2 月 第 2 5 卷 第 1 期