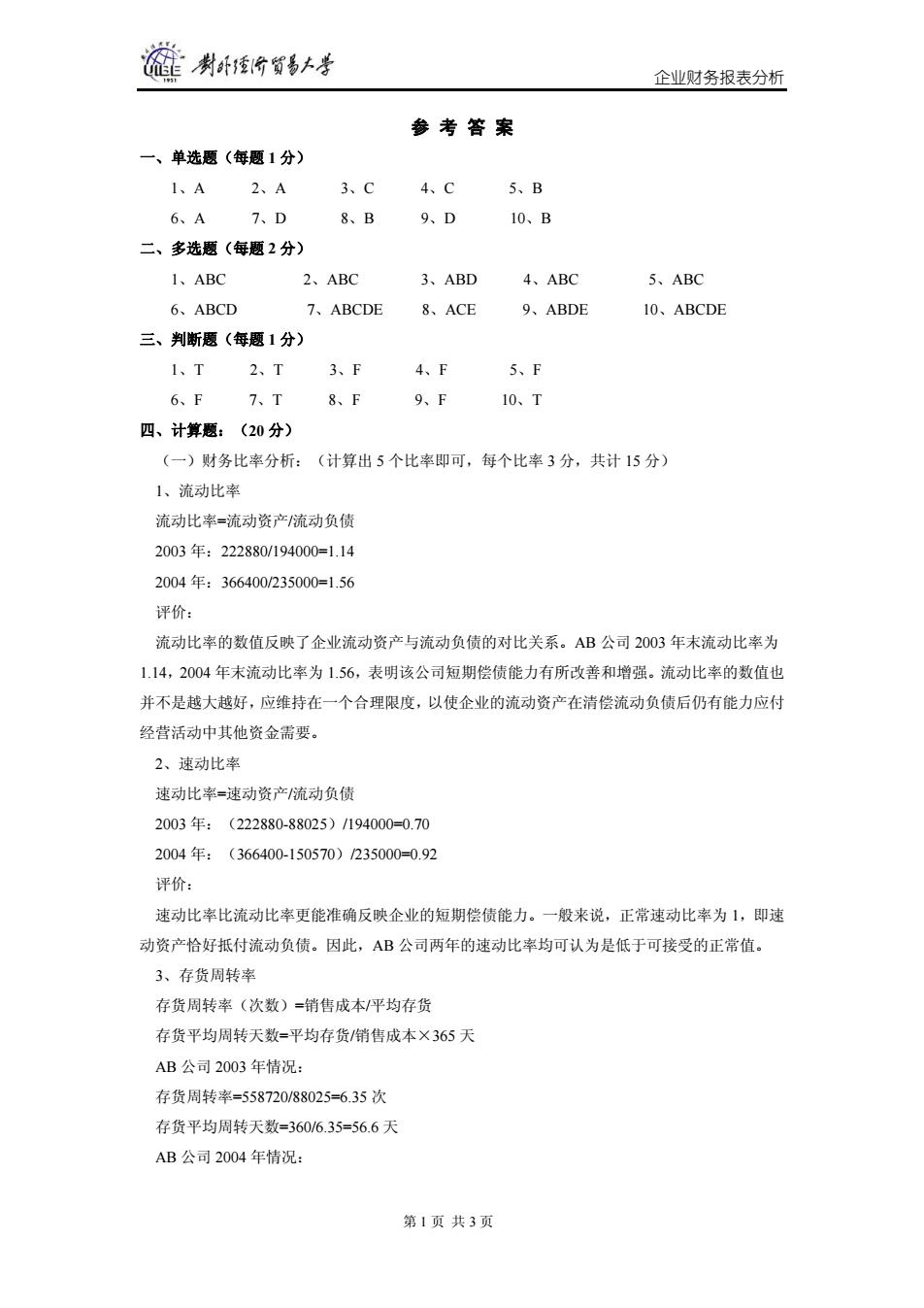

旌 制卧份贸易本考 企业财务报表分析 参考答案 一、单选题(每题1分) 1、A 2、A 3、C 4、C 5、B 6、A 7、D 8、B 9、D 10、B 二、多选题(每题2分) I、ABC 2、ABC 3、ABD 4、ABC 5、ABC 6、ABCD 7、ABCDE 8、ACE 9、ABDE 10、ABCDE 三、判断题(每题1分) 1、T 2、T 3、F 4、F 5、F 6、F 7、T 8、F 9、F 10、T 四、计算题:(20分) (一)财务比率分析:(计算出5个比率即可,每个比率3分,共计15分) 1、流动比率 流动比率=流动资产/流动负债 2003年:222880/194000=1.14 2004年:366400/235000=1.56 评价: 流动比率的数值反映了企业流动资产与流动负债的对比关系。AB公司2003年末流动比率为 1.14,2004年末流动比率为1.56,表明该公司短期偿债能力有所改善和增强。流动比率的数值也 并不是越大越好,应维持在一个合理限度,以使企业的流动资产在清偿流动负债后仍有能力应付 经营活动中其他资金需要。 2、速动比率 速动比率=速动资产/流动负债 2003年:(222880-88025)/194000=0.70 2004年:(366400-150570)235000=0.92 评价: 速动比率比流动比率更能准确反映企业的短期偿债能力。一般来说,正常速动比率为1,即速 动资产恰好抵付流动负债。因此,AB公司两年的速动比率均可认为是低于可接受的正常值。 3、存货周转率 存货周转率(次数)=销售成本平均存货 存货平均周转天数=平均存货/销售成本×365天 AB公司2003年情况: 存货周转率=558720/88025=6.35次 存货平均周转天数=360/6.35=56.6天 AB公司2004年情况: 第1页共3页

企业财务报表分析 第 1 页 共 3 页 参 考 答 案 一、单选题(每题 1 分) 1、A 2、A 3、C 4、C 5、B 6、A 7、D 8、B 9、D 10、B 二、多选题(每题 2 分) 1、ABC 2、ABC 3、ABD 4、ABC 5、ABC 6、ABCD 7、ABCDE 8、ACE 9、ABDE 10、ABCDE 三、判断题(每题 1 分) 1、T 2、T 3、F 4、F 5、F 6、F 7、T 8、F 9、F 10、T 四、计算题:(20 分) (一)财务比率分析:(计算出 5 个比率即可,每个比率 3 分,共计 15 分) 1、流动比率 流动比率=流动资产/流动负债 2003 年:222880/194000=1.14 2004 年:366400/235000=1.56 评价: 流动比率的数值反映了企业流动资产与流动负债的对比关系。AB 公司 2003 年末流动比率为 1.14,2004 年末流动比率为 1.56,表明该公司短期偿债能力有所改善和增强。流动比率的数值也 并不是越大越好,应维持在一个合理限度,以使企业的流动资产在清偿流动负债后仍有能力应付 经营活动中其他资金需要。 2、速动比率 速动比率=速动资产/流动负债 2003 年:(222880-88025)/194000=0.70 2004 年:(366400-150570)/235000=0.92 评价: 速动比率比流动比率更能准确反映企业的短期偿债能力。一般来说,正常速动比率为 1,即速 动资产恰好抵付流动负债。因此,AB 公司两年的速动比率均可认为是低于可接受的正常值。 3、存货周转率 存货周转率(次数)=销售成本/平均存货 存货平均周转天数=平均存货/销售成本×365 天 AB 公司 2003 年情况: 存货周转率=558720/88025=6.35 次 存货平均周转天数=360/6.35=56.6 天 AB 公司 2004 年情况:

制卧价贸易+学 企业财务报表分析 存货周转率=681000/150570=4.52次/年 存货平均周转天数=360/4.52=79.6天 评价: 一般来讲,在企业存货每周转一次可以为企业带来利润的情况下,存货周转的速度越快,企业 的盈利越大。存货周转率既反映了企业的经营管理效率水平的高低,也反映企业资金利用效率状 况。从上面的计算结果看,AB公司2004年的存货周转速度比2003年有所降低。 4、营业利润率 营业利润率=营业利润/主营业务收入×100% 2003年情况: 营业利润率=40810/650000×100%=6.28% AB公司2004年情况: 营业利润率=48100/787000×100%=6.11% 评价: 营业利润率反映企业经营过程中的盈利水平,计算结果表明:该企业2004年营业利润率低于 2003年的情况。 5、资产负债率 资产负债率=负债总额/资产总额×100% 2003年情况: 资产负债率=(194000+48400)/474980×100%=51.03% AB公司2004年情况: 资产负债率=(235000+157000)1632000×100%=62.03% 评价: 从债权人的角度来看,企业的资产负债率越低,资产对债务的保证程度越高,企业的潜在融资 能力也就越强。从所有者的角度来看,在企业盈利状况较好的条件下,较大的资产负债率能给企 业的所有者带来较多的利润,企业也就有较好的利润水平。计算结果表明,AB公司2004年有 所提高。 (二)本案例中,有下列因素制约着对企业财务状况的全面评价: (5分) 1、企业所属的行业不清楚,难以参照同行业情况进行对比。 2、无现金流量表,也无报表附注,无法得知会计政策及报表形成的重要前提。 3、无审计报告,因而无法对企业的会计报表编制的工作质量做出基本评价。 五、案例分析题(共20分) 1、资产的质量,是指资产的变现能力、被企业在未来进一步利用或与其他资产组合增值的 质量。资产质量的好坏,主要表现为资产的账面价值量与其变现价值量或进一步利用的潜在价值 量之间的差异上。资产按照其质量分类,可以分为:(1)按照账面价值等金额实现的资产,主 第2页共3页

企业财务报表分析 第 2 页 共 3 页 存货周转率=681000/150570=4.52 次/年 存货平均周转天数=360/4.52=79.6 天 评价: 一般来讲,在企业存货每周转一次可以为企业带来利润的情况下,存货周转的速度越快,企业 的盈利越大。存货周转率既反映了企业的经营管理效率水平的高低,也反映企业资金利用效率状 况。从上面的计算结果看,AB 公司 2004 年的存货周转速度比 2003 年有所降低。 4、营业利润率 营业利润率=营业利润/主营业务收入×100% 2003 年情况: 营业利润率=40810/650000×100%=6.28% AB 公司 2004 年情况: 营业利润率=48100/787000×100%=6.11% 评价: 营业利润率反映企业经营过程中的盈利水平,计算结果表明:该企业 2004 年营业利润率低于 2003 年的情况。 5、资产负债率 资产负债率=负债总额/资产总额×100% 2003 年情况: 资产负债率=(194000+48400)/474980×100%=51.03% AB 公司 2004 年情况: 资产负债率=(235000+157000)/632000×100%=62.03% 评价: 从债权人的角度来看,企业的资产负债率越低,资产对债务的保证程度越高,企业的潜在融资 能力也就越强。从所有者的角度来看,在企业盈利状况较好的条件下,较大的资产负债率能给企 业的所有者带来较多的利润,企业也就有较好的利润水平。计算结果表明,AB 公司 2004 年有 所提高。 (二)本案例中,有下列因素制约着对企业财务状况的全面评价: (5 分) 1、企业所属的行业不清楚,难以参照同行业情况进行对比。 2、无现金流量表,也无报表附注,无法得知会计政策及报表形成的重要前提。 3、无审计报告,因而无法对企业的会计报表编制的工作质量做出基本评价。 五、案例分析题(共 20 分) 1、资产的质量,是指资产的变现能力、被企业在未来进一步利用或与其他资产组合增值的 质量。资产质量的好坏,主要表现为资产的账面价值量与其变现价值量或进一步利用的潜在价值 量之间的差异上。资产按照其质量分类,可以分为:(1)按照账面价值等金额实现的资产,主

制卧分贸易+学 企业财务报表分析 要包括企业的货币资金。(2)按照低于账面价值的金额贬值实现的资产,主要包括短期债权、 部分短期投资、部分存货、部分长期投资、部分固定资产、纯摊销性的资产。(3)按照高于账 面价值的金额实现的资产,主要包括大部分存货、部分对外投资、部分固定资产、账面上未体现 净值但可以增值实现的表外资产。 (5分) 本案例中,A方财务顾问的认识完全正确。这是因为,资产的价值具有相对性。同样的一项 经济资源,在某个企业中可能在未来有利用价值,可以被认为是资产,但对另外一个企业来说, 在未来没有可利用价值,不能被认为是资产。 (5分) 本案例中,D企业现有的销售网络,已经给D企业带来了50%的债权损失,这种近乎瘫痪 的销售网络成了企业资不抵债的重要推动因素。企业的管理模式,主要由企业现有的组织结构及 其相互联系、企业的决策程序、内部控制系统等内容构成。管理模式的价值,主要体现在现有企 业的活动是否顺畅、是否具有应有的效益、是否与实现企业的目标保持一致。D企业在具有十余 年历史的条件下处于较为严重的资不抵债状态,是一种企业迅速走下坡路的反映,这说明其管理 模式是一种不成功的模式。因此,D企业的销售网络和管理模式,不能对未来的合资企业带来价 值,因而不能被未来的合资企业作为资产接受。由于未来的合资企业产品将全部以某外国品牌出 口,因此内销产品的品牌不会对未来的合资企业产生贡献,不能被视为未来合资企业的资产:由 于未来的合资企业将引进全套生产线,因此D企业与现有生产线相关的技术不能为未来的合资 企业做出贡献,不能被视为未来合资企业的资产。 (10分) 2、企业经营活动与投资活动的现金流量之和小于零,不能就此说明企业的现金流转状况一定 令人担忧,因为多数长期投资项目并不一定会在当期就显现出较大的效益,同时还应结合企业不 同阶段现金流量的不同特征进行分析。 (10分) 在企业成立的初期,往往需要资金大规模的投入,此时处于艰难的创业时期,市场占有率较小, 产品知名度较低,因此,“入不敷出”也不一定是非常现象。关键要看企业的发展前景,有无具 潜力的项目。 (5分) 另一方面,企业投资活动产生的现金流量小于零,还意味着企业在构建固定资产、无形资产以 及其他长期资产、权益性投资以及债权性投资等方面所支付的现金之和大于企业在当期收回投 资、分得股利或利润、取得债券利息收入、处置固定资产、无形资产和其他长期资产而收到的现 金净额之和。但从投资活动的目的来分析,都是与企业的长、短期规划相联系。因此,面对投资 活动的现金流量小于零的企业,我们首先应当考虑的是:在企业的投资活动符合企业的长期规划 和短期计划的条件下,这种现象表明了企业经营活动发展和企业扩张的内在需要,也反映了企业 在扩张方面的努力和尝试,也许会带来未来长久的、持续的效益。 (5分) 第3页共3页

企业财务报表分析 第 3 页 共 3 页 要包括企业的货币资金。(2)按照低于账面价值的金额贬值实现的资产,主要包括短期债权、 部分短期投资、部分存货、部分长期投资、部分固定资产、纯摊销性的资产。(3)按照高于账 面价值的金额实现的资产,主要包括大部分存货、部分对外投资、部分固定资产、账面上未体现 净值但可以增值实现的表外资产。 (5 分) 本案例中,A 方财务顾问的认识完全正确。这是因为,资产的价值具有相对性。同样的一项 经济资源,在某个企业中可能在未来有利用价值,可以被认为是资产,但对另外一个企业来说, 在未来没有可利用价值,不能被认为是资产。 (5 分) 本案例中,D 企业现有的销售网络,已经给 D 企业带来了 50%的债权损失,这种近乎瘫痪 的销售网络成了企业资不抵债的重要推动因素。企业的管理模式,主要由企业现有的组织结构及 其相互联系、企业的决策程序、内部控制系统等内容构成。管理模式的价值,主要体现在现有企 业的活动是否顺畅、是否具有应有的效益、是否与实现企业的目标保持一致。D 企业在具有十余 年历史的条件下处于较为严重的资不抵债状态,是一种企业迅速走下坡路的反映,这说明其管理 模式是一种不成功的模式。因此,D 企业的销售网络和管理模式,不能对未来的合资企业带来价 值,因而不能被未来的合资企业作为资产接受。由于未来的合资企业产品将全部以某外国品牌出 口,因此内销产品的品牌不会对未来的合资企业产生贡献,不能被视为未来合资企业的资产;由 于未来的合资企业将引进全套生产线,因此 D 企业与现有生产线相关的技术不能为未来的合资 企业做出贡献,不能被视为未来合资企业的资产。 (10 分) 2、企业经营活动与投资活动的现金流量之和小于零,不能就此说明企业的现金流转状况一定 令人担忧,因为多数长期投资项目并不一定会在当期就显现出较大的效益,同时还应结合企业不 同阶段现金流量的不同特征进行分析。 (10 分) 在企业成立的初期,往往需要资金大规模的投入,此时处于艰难的创业时期,市场占有率较小, 产品知名度较低,因此,“入不敷出”也不一定是非常现象。关键要看企业的发展前景,有无具 潜力的项目。 (5 分) 另一方面,企业投资活动产生的现金流量小于零,还意味着企业在构建固定资产、无形资产以 及其他长期资产、权益性投资以及债权性投资等方面所支付的现金之和大于企业在当期收回投 资、分得股利或利润、取得债券利息收入、处置固定资产、无形资产和其他长期资产而收到的现 金净额之和。但从投资活动的目的来分析,都是与企业的长、短期规划相联系。因此,面对投资 活动的现金流量小于零的企业,我们首先应当考虑的是:在企业的投资活动符合企业的长期规划 和短期计划的条件下,这种现象表明了企业经营活动发展和企业扩张的内在需要,也反映了企业 在扩张方面的努力和尝试,也许会带来未来长久的、持续的效益。 (5 分)