2.次贷危机的传导 过度的金融创新 次级抵押贷款的证券化,危机层层转移,不断 放大。 贷款者为什么愿意贷? ■利率高 ■房价上涨 ·证券化 @北托大学 网络教育

2.次贷危机的传导 ——过度的金融创新 次级抵押贷款的证券化,危机层层转移,不断 放大。 贷款者为什么愿意贷? ◼ 利率高 ◼ 房价上涨 ◼ 证券化

传导图 美国次级格揭危机示意图 高级别流动性强 风险低,收益低 债养的牌估们格送 ECEEEE 担保债务凭证(C0) 按期胶房贷 腹攀语 保险公司等 提供资金 金融机构 提供资金 普通居民 提供往房贷款 次级抵押 提供货款现金 投资银行 需要还贷但信用低 贷款公司 担保债务凭证(C0) 后口后E年套 对冲基金 CEOEHOEEOE 低级别流动性弱 房市个景气,不能按时交房货 风险高,收益高 抵抑资金价值缩水,产生危机 美国次贷危机的信用传导链条核心是风险转移 北京師托大学 网络教育

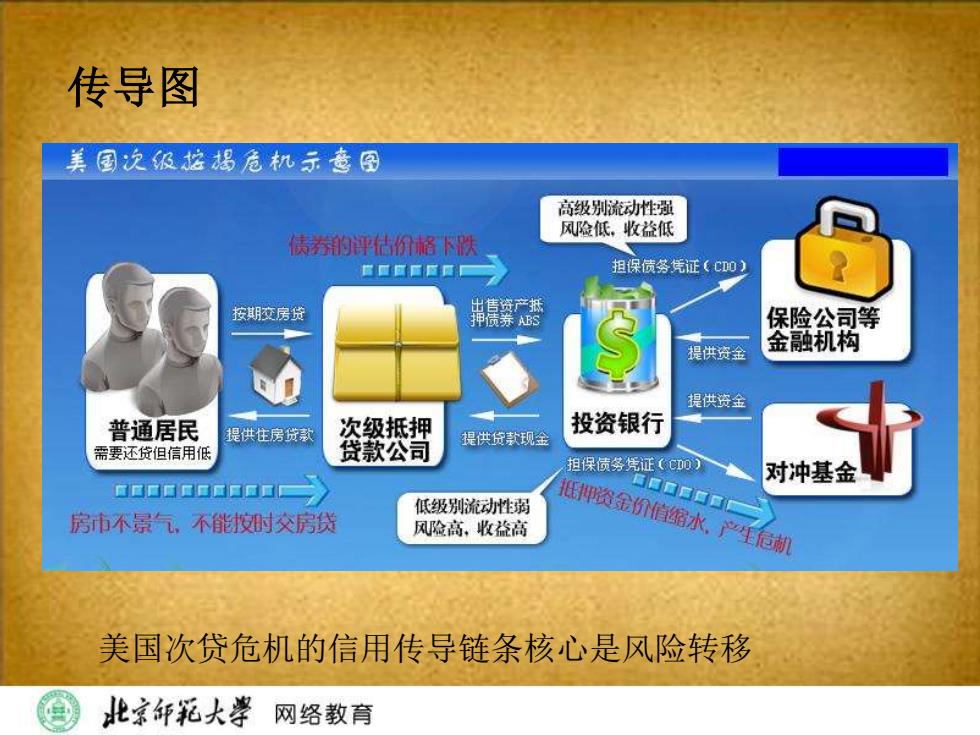

传导图 美国次贷危机的信用传导链条核心是风险转移

投资者为什么愿意买? 金融衍生链条长,依赖于信用评级。 投资银行的道德风险问题 @北京師托大学 网络教育

投资者为什么愿意买? 金融衍生链条长,依赖于信用评级。 投资银行的道德风险问题

3.危机如何由金融市场传导至实体经济 (1)消费 ■财富效应: 美房地产和股票市场持续下跌,居民财 富显著缩水,迫使美居民调整此前“借 债消费”的模式 ■信贷紧缩: 商业银行为降低风险,出现明显“惜 贷现象” 北京師托大学 网络教育

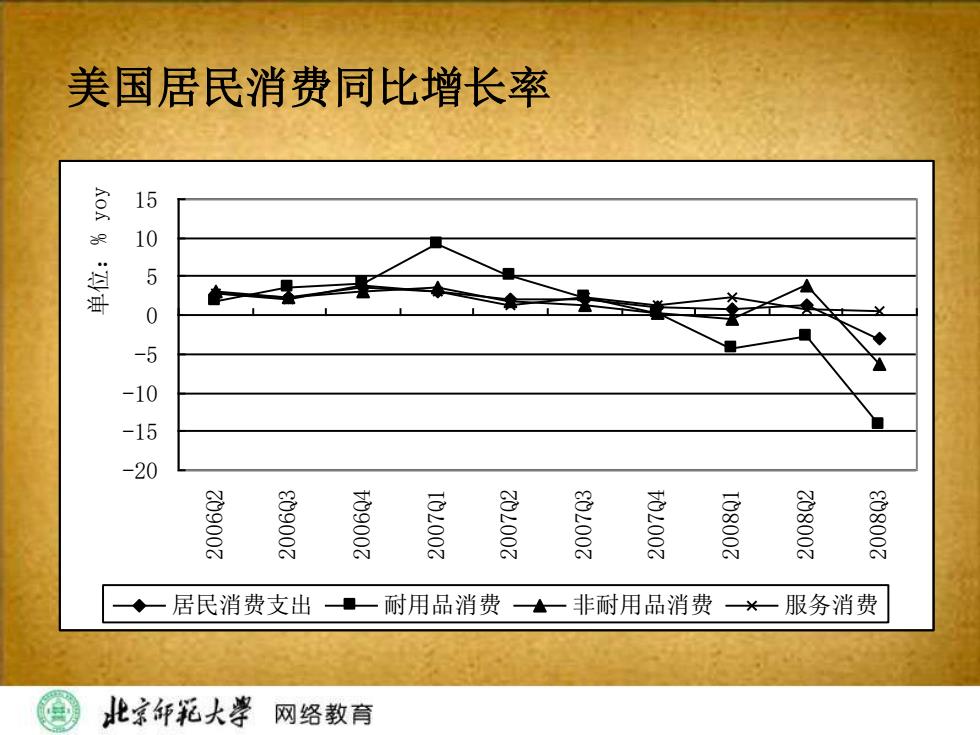

3.危机如何由金融市场传导至实体经济 (1)消费 ◼ 财富效应: 美房地产和股票市场持续下跌,居民财 富显著缩水,迫使美居民调整此前“借 债消费”的模式 ◼ 信贷紧缩: 商业银行为降低风险,出现明显“惜 贷现象

美国居民消费同比增长率 505 0 510 50 209000 209000 P04600 ◆一居民消费支出 耐用品消费一士一非耐用品消费 服务消费 北京師托大学 网络教育

美国居民消费同比增长率 -20 -15 -10 -5 0 5 10 15 2006Q2 2006Q3 2006Q4 2007Q1 2007Q2 2007Q3 2007Q4 2008Q1 2008Q2 2008Q3 单位:% yoy 居民消费支出 耐用品消费 非耐用品消费 服务消费

(2)投资 ■房地产投资 次贷危机直接打击了美国房地产业 ■企业投资 ◆托宾Q效应 ◆金融加速器机制 @北京師托大学 网络教育

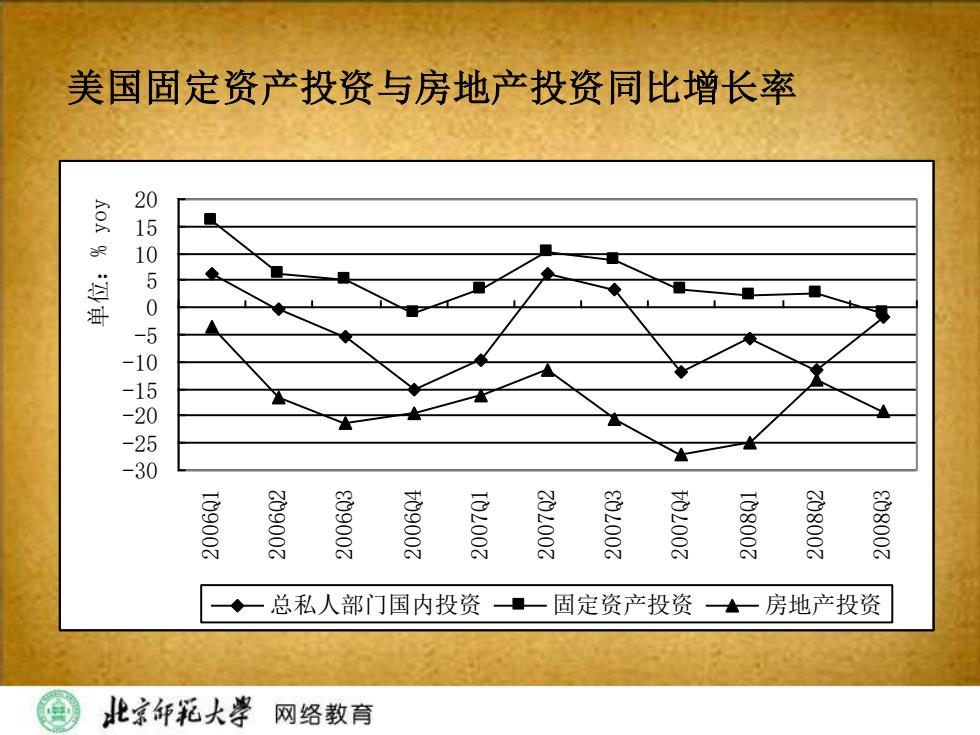

(2)投资 ◼ 房地产投资 次贷危机直接打击了美国房地产业 ◼ 企业投资 托宾Q效应 金融加速器机制

美国固定资产投资与房地产投资同比增长率 0151050501520530 809000 ◆一总私人部门国内投资■一固定资产投资一▲一 房地产投资 北托大学 网络教育

美国固定资产投资与房地产投资同比增长率 -30 -25 -20 -15 -10 -5 0 5 10 15 20 2006Q1 2006Q2 2006Q3 2006Q4 2007Q1 2007Q2 2007Q3 2007Q4 2008Q1 2008Q2 2008Q3 单位:% yoy 总私人部门国内投资 固定资产投资 房地产投资

(3)出口 ▣美国与其他国家之间的相互影响 北京師托大学 网络教育

(3)出口 ◼ 美国与其他国家之间的相互影响

美国进出口同比增长率 25 201510 50 -5 -10 209900 202000 80L000 209220 809920 ◆一出口■一 进口 国北饰托大学 网络教育

美国进出口同比增长率 -10 - 5 0 5 1 0 1 5 2 0 2 5 2006Q1 2006Q2 2006Q3 2006Q4 2007Q1 2007Q2 2007Q3 2007Q4 2008Q1 2008Q2 2008Q3 单位:% yoy 出口 进口

4.危机由美国传递至全球 世界货币 ()虚拟经济——金融机构 @北京師托大学 网络教育

4.危机由美国传递至全球 世界货币 (1)虚拟经济——金融机构