全国企业年金基金业务数据摘要 2022年一季度 人力资源社会保障部社会保险基金监管局 2022年5月

2022年5月 人力资源社会保障部社会保险基金监管局 全国企业年金基金业务数据摘要 2022年一季度

able of 目录 Contents 1.2022年一季度全国企业年金基本情况一览表··· 2 2.2022年一季度全国企业年金基金投资收益率情况表···· 3 3.2022年一季度全国企业年金基金投资组合收益率分布情况表 4 4.2022年一季度企业年金基金管理机构业务情况表····· 5 表1.2022年一季度企业年金基金法人受托管理情况···· 5 表2.2022年一季度企业年金基金账户管理情况······ 6 表3.2022年一季度企业年金基金托管情况········ 7 表4.2022年一季度企业年金基金投资管理情况······ 8 5.2022年一季度集合计划管理情况表···········10 6.资料来源及说明···················14

1.2022 年一季度全国企业年金基本情况一览表· ······· 2 2.2022 年一季度全国企业年金基金投资收益率情况表· ···· 3 3.2022 年一季度全国企业年金基金投资组合收益率分布情况表 4 4.2022 年一季度企业年金基金管理机构业务情况表·· ···· 5 表 1.2022 年一季度企业年金基金法人受托管理情况· ···· 5 表 2.2022 年一季度企业年金基金账户管理情况· ······ 6 表 3.2022 年一季度企业年金基金托管情况· ········ 7 表 4.2022 年一季度企业年金基金投资管理情况· ······ 8 5.2022 年一季度集合计划管理情况表· ··········· 10 6. 资料来源及说明· ··················· 14

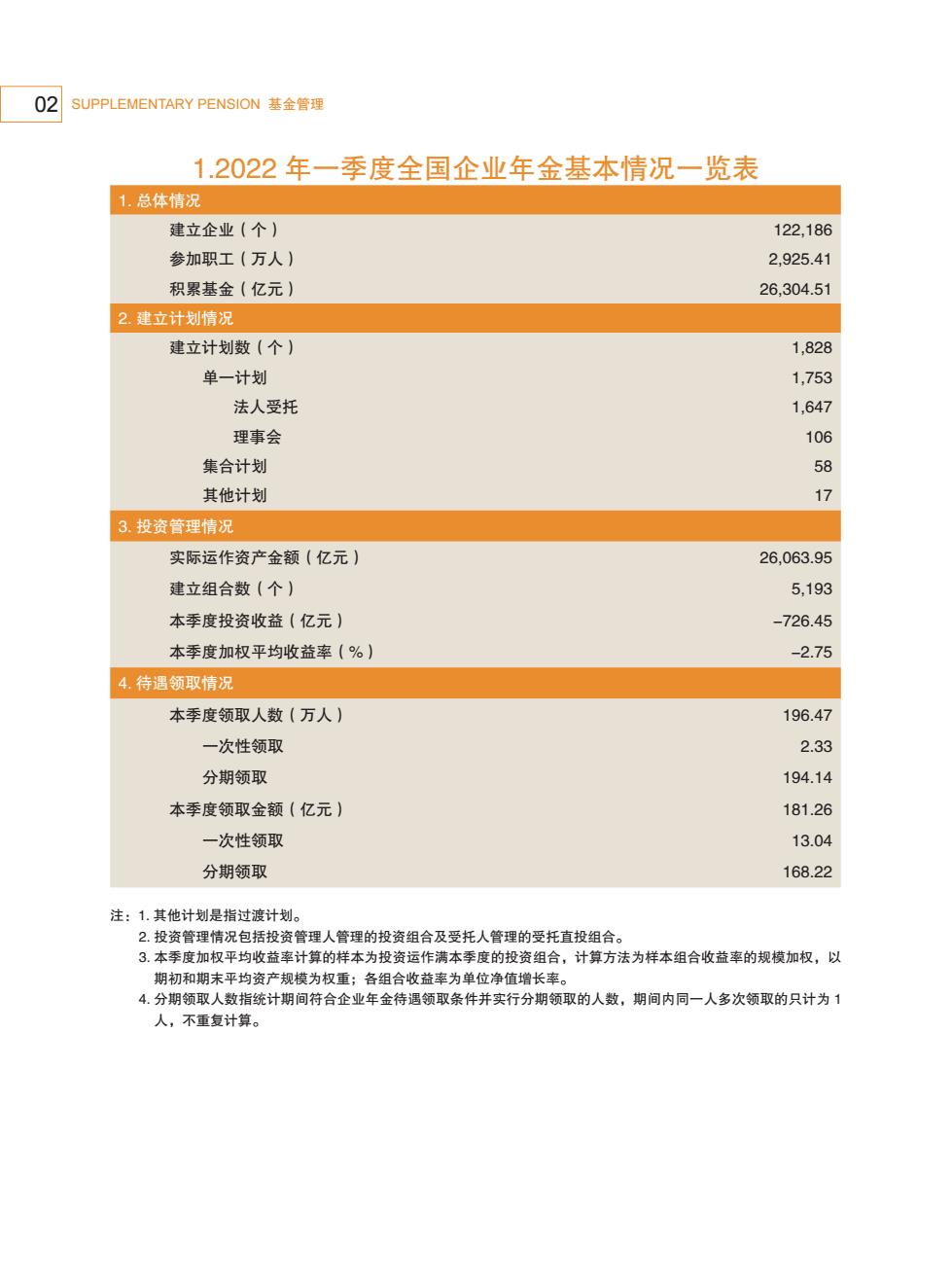

02 SUPPLEMENTARY PENSION基金管理 1.2022年一季度全国企业年金基本情况一览表 1.总体情况 建立企业(个) 122,186 参加职工(万人) 2,925.41 积累基金(亿元)】 26,304.51 2.建立计划情况 建立计划数(个)】 1,828 单一计划 1,753 法人受托 1,647 理事会 106 集合计划 58 其他计划 17 3.投资管理情况 实际运作资产金额(亿元) 26,063.95 建立组合数(个) 5,193 本季度投资收益(亿元) -726.45 本季度加权平均收益率(%) -2.75 4.待遇领取情况 本季度领取人数(万人) 196.47 一次性领取 2.33 分期领取 194.14 本季度领取金额(亿元) 181.26 一次性领取 13.04 分期领取 168.22 注:1.其他计划是指过渡计划。 2.投资管理情况包括投资管理人管理的投资组合及受托人管理的受托直投组合。 3.本季度加权平均收益率计算的样本为投资运作满本季度的投资组合,计算方法为样本组合收益率的规模加权,以 期初和期末平均资产规模为权重;各组合收益率为单位净值增长率。 4.分期领取人数指统计期间符合企业年金待遇领取条件并实行分期领取的人数,期间内同一人多次领取的只计为1 人,不重复计算

02 SUPPLEMENTARY PENSION 基金管理 1.2022 年一季度全国企业年金基本情况一览表 注:1. 其他计划是指过渡计划。 2. 投资管理情况包括投资管理人管理的投资组合及受托人管理的受托直投组合。 3. 本季度加权平均收益率计算的样本为投资运作满本季度的投资组合,计算方法为样本组合收益率的规模加权,以 期初和期末平均资产规模为权重;各组合收益率为单位净值增长率。 4. 分期领取人数指统计期间符合企业年金待遇领取条件并实行分期领取的人数,期间内同一人多次领取的只计为 1 人,不重复计算。 1. 总体情况 建立企业(个) 122,186 参加职工(万人) 2,925.41 积累基金(亿元) 26,304.51 2. 建立计划情况 建立计划数(个) 1,828 单一计划 1,753 法人受托 1,647 理事会 106 集合计划 58 其他计划 17 3. 投资管理情况 实际运作资产金额(亿元) 26,063.95 建立组合数(个) 5,193 本季度投资收益(亿元) -726.45 本季度加权平均收益率(%) -2.75 4. 待遇领取情况 本季度领取人数(万人) 196.47 一次性领取 2.33 分期领取 194.14 本季度领取金额(亿元) 181.26 一次性领取 13.04 分期领取 168.22

2.2022年一季度全国企业年金基金投资收益率情况表 计划类型 组合类型 样本组合数 样本期末资产 本季度加权 (个) 金额(亿元) 平均收益率(%) 固定收益类 1,083 2,244.07 0.48 单一计划 含权益类 3,478 21,077.23 -3.19 合计 4,561 23,321.30 -2.83 固定收益类 93 1,055.11 -0.27 集合计划 含权益类 160 1,335.59 -3.31 合计 253 2,390.70 -1.97 固定收益类 10 7.70 -0.65 其他计划 含权益类 8 13.62 -3.46 合计 18 21.32 -2.45 固定收益类 1,186 3.306.88 0.24 全部 含权益类 3,646 22,426.44 -3.19 合计 4,832 25,733.32 -2.75 注:1.样本为投资运作满本季度的所有组合,包括投资管理人管理的投资组合及受托人管理的受托直投组合。 2.计划类型中其他计划是指过渡计划。 3.组合类型按是否含权益类投资标的分为固定收益类和含权益类,以期初合同或备忘录为准,明确约定不能投资权 益类的组合为固定收益类;没有明确约定或期间发生类别变动的,都为含权益类。 4.收益率计算方法为符合条件样本组合收益率的规模加权,以期初和期未平均资产规模为权重:组合收益率为单位 净值增长率:合计项供参考使用。 2022 YEAR 全国企业年金基金业务数据 03

03 2022 YEAR 全国企业年金基金业务数据 2.2022 年一季度全国企业年金基金投资收益率情况表 计划类型 组合类型 样本组合数 (个) 样本期末资产 金额(亿元) 本季度加权 平均收益率(%) 单一计划 固定收益类 1,083 2,244.07 0.48 含权益类 3,478 21,077.23 -3.19 合计 4,561 23,321.30 -2.83 集合计划 固定收益类 93 1,055.11 -0.27 含权益类 160 1,335.59 -3.31 合计 253 2,390.70 -1.97 其他计划 固定收益类 10 7.70 -0.65 含权益类 8 13.62 -3.46 合计 18 21.32 -2.45 全部 固定收益类 1,186 3,306.88 0.24 含权益类 3,646 22,426.44 -3.19 合计 4,832 25,733.32 -2.75 注: 1. 样本为投资运作满本季度的所有组合,包括投资管理人管理的投资组合及受托人管理的受托直投组合。 2. 计划类型中其他计划是指过渡计划。 3. 组合类型按是否含权益类投资标的分为固定收益类和含权益类,以期初合同或备忘录为准,明确约定不能投资权 益类的组合为固定收益类;没有明确约定或期间发生类别变动的,都为含权益类。 4. 收益率计算方法为符合条件样本组合收益率的规模加权,以期初和期末平均资产规模为权重;组合收益率为单位 净值增长率 ; 合计项供参考使用

04 SUPPLEMENTARY PENSION基金管理 3.2022年一季度全国企业年金基金 投资组合收益率分布情况表 组合收益率(R) 样本组合数 样本组合数 样本期末资产 样本期末资产 (个) 占比(%) 金额(亿元) 金额占比(%)】 R≥2% 5 0.10 1.68 0.01 0≤R<2% 761 15.75 2,060.57 8.01 -2%≤R<0 968 20.03 3,712.41 14.43 -4%≤R<-2% 2,558 52.94 15,857.93 61.62 -6%≤R<-4% 514 10.64 3,892.67 15.13 R<-6% 26 0.54 208.06 0.81 合计 4,832 100 25.733.32 100 注:1.样本为投资运作满本季度的所有组合,包括投资管理人管理的投资组合及受托人管理的受托直投组合。 2.样本组合数和样本期末资产金额是指收益率在该区间的样本组合个数和这些组合期未资产净值之和。 3.组合收益率R的计算方法为单位净值增长率。 附: 收益率区间投资组合数 收益率区间期末资产 占比饼状图 金额占比饼状图 0.10%0.54% 0.81%0.01%8.01% 10.64% 15.75% ■R≥2% 15.13% ■R≥2% 14.439% ■0≤R<2% ■0≤R<2% 20.03% ■-2%≤R<0 ■-2%≤R<0 ■-4%≤R<-2% ■-4%≤R<-2% 52.94% ■-6%≤R<-4% ■-6%≤R<-4% ■R<-6% 61.62% ■R<-6%

04 SUPPLEMENTARY PENSION 基金管理 3.2022 年一季度全国企业年金基金 投资组合收益率分布情况表 收益率区间投资组合数 占比饼状图 附: 组合收益率(R) 样本组合数 (个) 样本组合数 占比(%) 样本期末资产 金额(亿元) 样本期末资产 金额占比(%) R ≥ 2% 5 0.10 1.68 0.01 0 ≤ R < 2% 761 15.75 2,060.57 8.01 -2% ≤ R < 0 968 20.03 3,712.41 14.43 -4% ≤ R < -2% 2,558 52.94 15,857.93 61.62 -6% ≤ R < -4% 514 10.64 3,892.67 15.13 R < -6% 26 0.54 208.06 0.81 合计 4,832 100 25,733.32 100 注: 1. 样本为投资运作满本季度的所有组合,包括投资管理人管理的投资组合及受托人管理的受托直投组合。 2. 样本组合数和样本期末资产金额是指收益率在该区间的样本组合个数和这些组合期末资产净值之和。 3. 组合收益率 R 的计算方法为单位净值增长率。 收益率区间期末资产 金额占比饼状图 R≥2% 0≤R<2% -2%≤R<0 -4%≤R<-2% -6%≤R<-4% R<-6% 0.54% 0.10% 10.64% 15.75% 20.03% 52.94% R≥2% 0≤R<2% -2%≤R<0 -4%≤R<-2% -6%≤R<-4% R<-6% 0.81% 0.01% 8.01% 15.13% 61.62% 14.43%

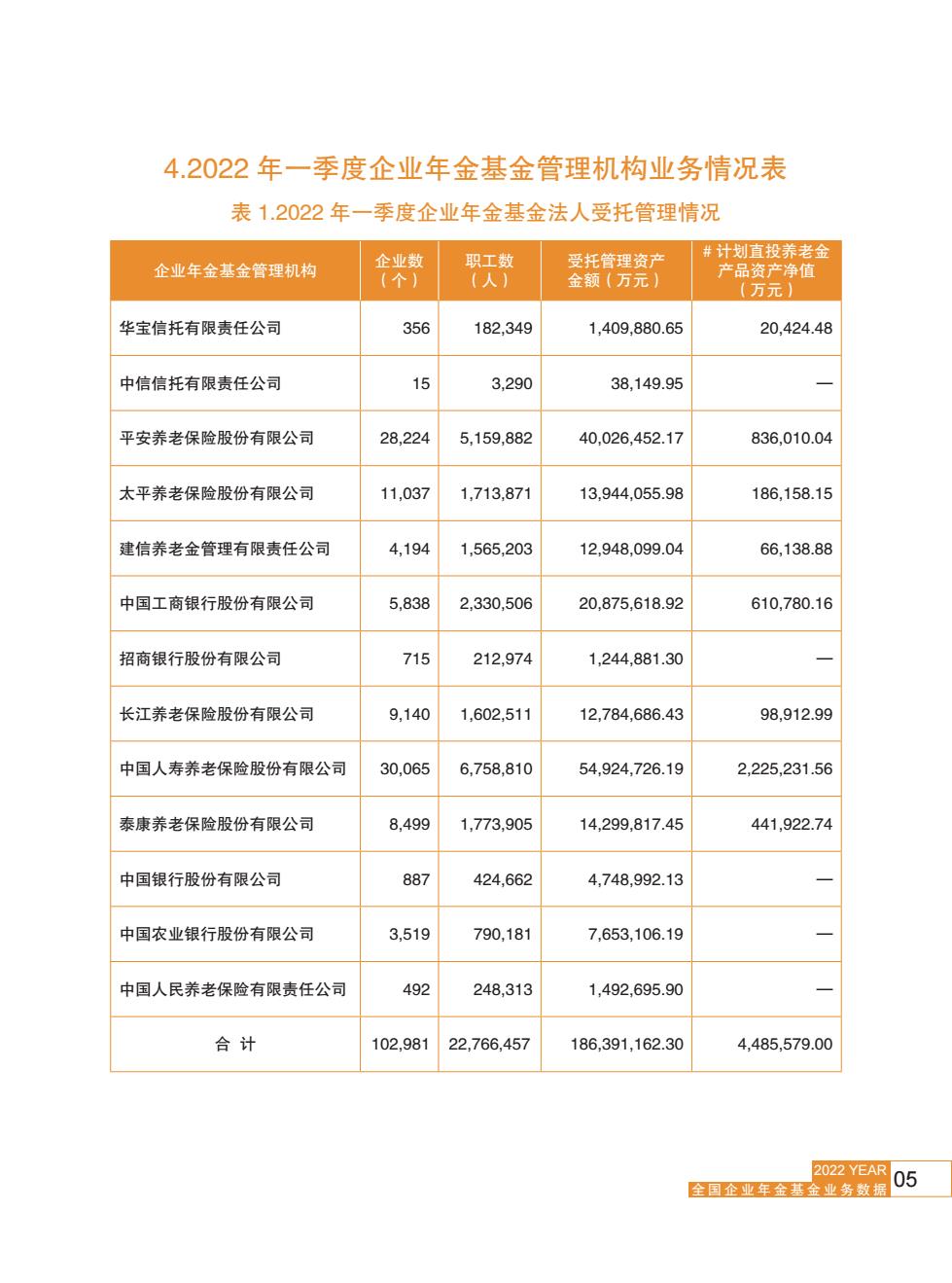

4.2022年一季度企业年金基金管理机构业务情况表 表1.2022年一季度企业年金基金法人受托管理情况 #计划直投养老金 企业年金基金管理机构 企业数 职工数 受托管理资产 (个) (人) 产品资产净值 金额(万元) (万元) 华宝信托有限责任公司 356 182,349 1,409,880.65 20,424.48 中信信托有限责任公司 15 3.290 38,149.95 平安养老保险股份有限公司 28,224 5,159,882 40,026,452.17 836,010.04 太平养老保险股份有限公司 11,037 1,713,871 13.944,055.98 186,158.15 建信养老金管理有限责任公司 4,194 1,565,203 12,948,099.04 66,138.88 中国工商银行股份有限公司 5,838 2,330,506 20,875,618.92 610,780.16 招商银行股份有限公司 715 212,974 1,244,881.30 长江养老保险股份有限公司 9,140 1,602,511 12,784,686.43 98,912.99 中国人寿养老保险股份有限公司 30,065 6,758,810 54,924,726.19 2,225,231.56 泰康养老保险股份有限公司 8,499 1,773,905 14.299.817.45 441.922.74 中国银行股份有限公司 887 424,662 4,748,992.13 中国农业银行股份有限公司 3,519 790,181 7,653,106.19 中国人民养老保险有限责任公司 492 248,313 1,492,695.90 合计 102,981 22,766,457 186,391,162.30 4,485,579.00 2022 YEAR 全国企业年金基金业务数据 05

05 2022 YEAR 全国企业年金基金业务数据 4.2022 年一季度企业年金基金管理机构业务情况表 表 1.2022 年一季度企业年金基金法人受托管理情况 企业年金基金管理机构 企业数 (个) 职工数 (人) 受托管理资产 金额(万元) # 计划直投养老金 产品资产净值 (万元) 华宝信托有限责任公司 356 182,349 1,409,880.65 20,424.48 中信信托有限责任公司 15 3,290 38,149.95 — 平安养老保险股份有限公司 28,224 5,159,882 40,026,452.17 836,010.04 太平养老保险股份有限公司 11,037 1,713,871 13,944,055.98 186,158.15 建信养老金管理有限责任公司 4,194 1,565,203 12,948,099.04 66,138.88 中国工商银行股份有限公司 5,838 2,330,506 20,875,618.92 610,780.16 招商银行股份有限公司 715 212,974 1,244,881.30 — 长江养老保险股份有限公司 9,140 1,602,511 12,784,686.43 98,912.99 中国人寿养老保险股份有限公司 30,065 6,758,810 54,924,726.19 2,225,231.56 泰康养老保险股份有限公司 8,499 1,773,905 14,299,817.45 441,922.74 中国银行股份有限公司 887 424,662 4,748,992.13 — 中国农业银行股份有限公司 3,519 790,181 7,653,106.19 — 中国人民养老保险有限责任公司 492 248,313 1,492,695.90 — 合 计 102,981 22,766,457 186,391,162.30 4,485,579.00

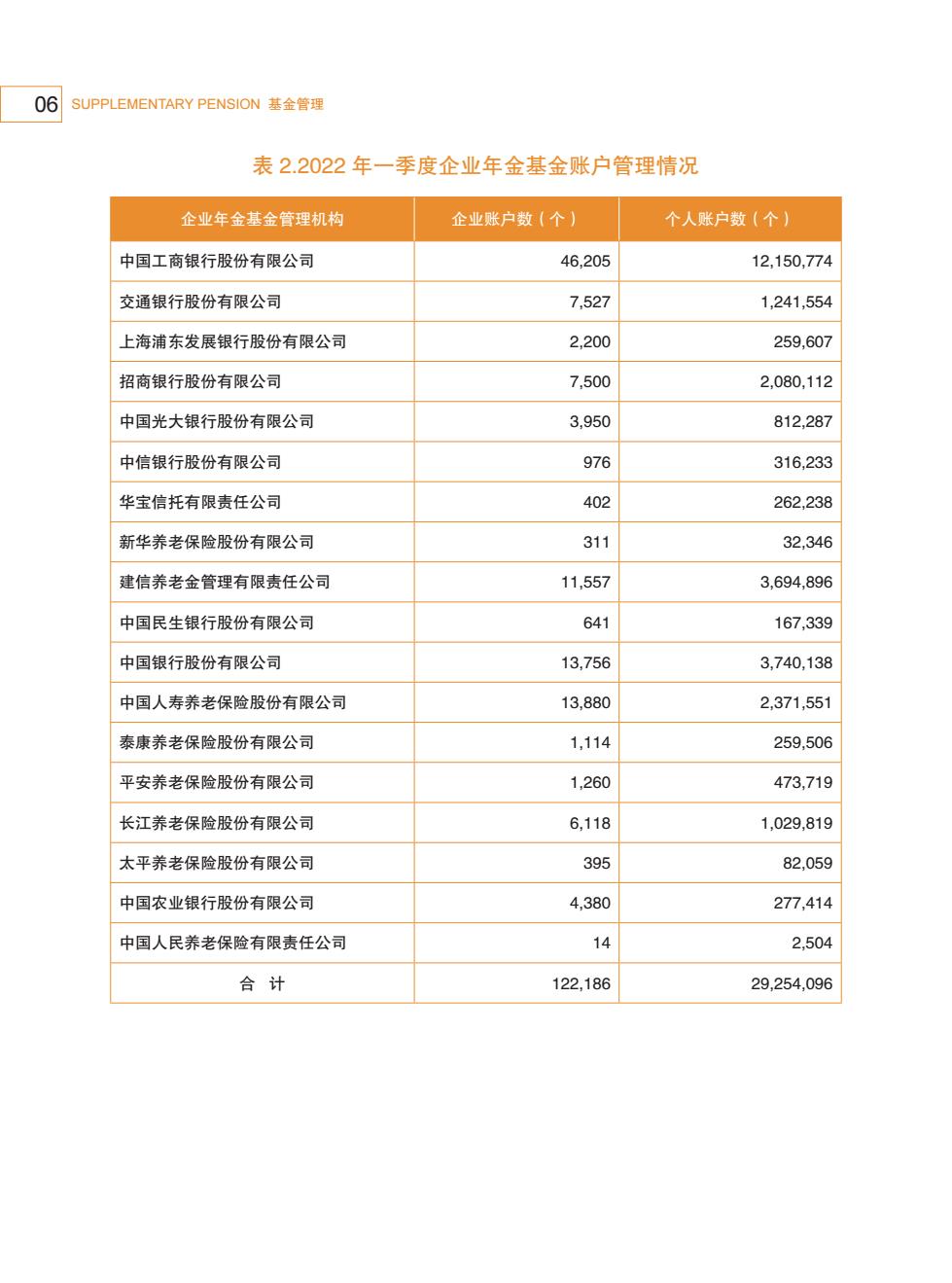

06 SUPPLEMENTARY PENSION基金管理 表2.2022年一季度企业年金基金账户管理情况 企业年金基金管理机构 企业账户数(个) 个人账户数(个) 中国工商银行股份有限公司 46,205 12,150,774 交通银行股份有限公司 7.527 1.241.554 上海浦东发展银行股份有限公司 2,200 259,607 招商银行股份有限公司 7.500 2,080,112 中国光大银行股份有限公司 3,950 812,287 中信银行股份有限公司 976 316,233 华宝信托有限责任公司 402 262.238 新华养老保险股份有限公司 311 32,346 建信养老金管理有限责任公司 11,557 3,694,896 中国民生银行股份有限公司 641 167,339 中国银行股份有限公司 13,756 3,740,138 中国人寿养老保险股份有限公司 13,880 2,371,551 泰康养老保险股份有限公司 1,114 259,506 平安养老保险股份有限公司 1,260 473,719 长江养老保险股份有限公司 6,118 1.029.819 太平养老保险股份有限公司 395 82,059 中国农业银行股份有限公司 4,380 277,414 中国人民养老保险有限责任公司 14 2,504 合计 122,186 29,254,096

06 SUPPLEMENTARY PENSION 基金管理 表 2.2022 年一季度企业年金基金账户管理情况 企业年金基金管理机构 企业账户数(个) 个人账户数(个) 中国工商银行股份有限公司 46,205 12,150,774 交通银行股份有限公司 7,527 1,241,554 上海浦东发展银行股份有限公司 2,200 259,607 招商银行股份有限公司 7,500 2,080,112 中国光大银行股份有限公司 3,950 812,287 中信银行股份有限公司 976 316,233 华宝信托有限责任公司 402 262,238 新华养老保险股份有限公司 311 32,346 建信养老金管理有限责任公司 11,557 3,694,896 中国民生银行股份有限公司 641 167,339 中国银行股份有限公司 13,756 3,740,138 中国人寿养老保险股份有限公司 13,880 2,371,551 泰康养老保险股份有限公司 1,114 259,506 平安养老保险股份有限公司 1,260 473,719 长江养老保险股份有限公司 6,118 1,029,819 太平养老保险股份有限公司 395 82,059 中国农业银行股份有限公司 4,380 277,414 中国人民养老保险有限责任公司 14 2,504 合 计 122,186 29,254,096

表3.2022年一季度企业年金基金托管情况 企业年金基金管理机构 托管资产金额(万元】 中国工商银行股份有限公司 88.086.630.08 中国建设银行股份有限公司 48,296,259.31 中国银行股份有限公司 38,363,150.60 交通银行股份有限公司 12,982,506.96 招商银行股份有限公司 18,987,061.80 中国光大银行股份有限公司 9,779,438.22 中信银行股份有限公司 12,871,877.43 上海浦东发展银行股份有限公司 10,194,794.42 中国农业银行股份有限公司 18,932,731.56 中国民生银行股份有限公司 4,550,663.62 合计 263,045,114.00 2022 YEAR 全国企业年金基金业务数据 07

07 2022 YEAR 全国企业年金基金业务数据 表 3.2022 年一季度企业年金基金托管情况 企业年金基金管理机构 托管资产金额(万元) 中国工商银行股份有限公司 88,086,630.08 中国建设银行股份有限公司 48,296,259.31 中国银行股份有限公司 38,363,150.60 交通银行股份有限公司 12,982,506.96 招商银行股份有限公司 18,987,061.80 中国光大银行股份有限公司 9,779,438.22 中信银行股份有限公司 12,871,877.43 上海浦东发展银行股份有限公司 10,194,794.42 中国农业银行股份有限公司 18,932,731.56 中国民生银行股份有限公司 4,550,663.62 合 计 263,045,114.00

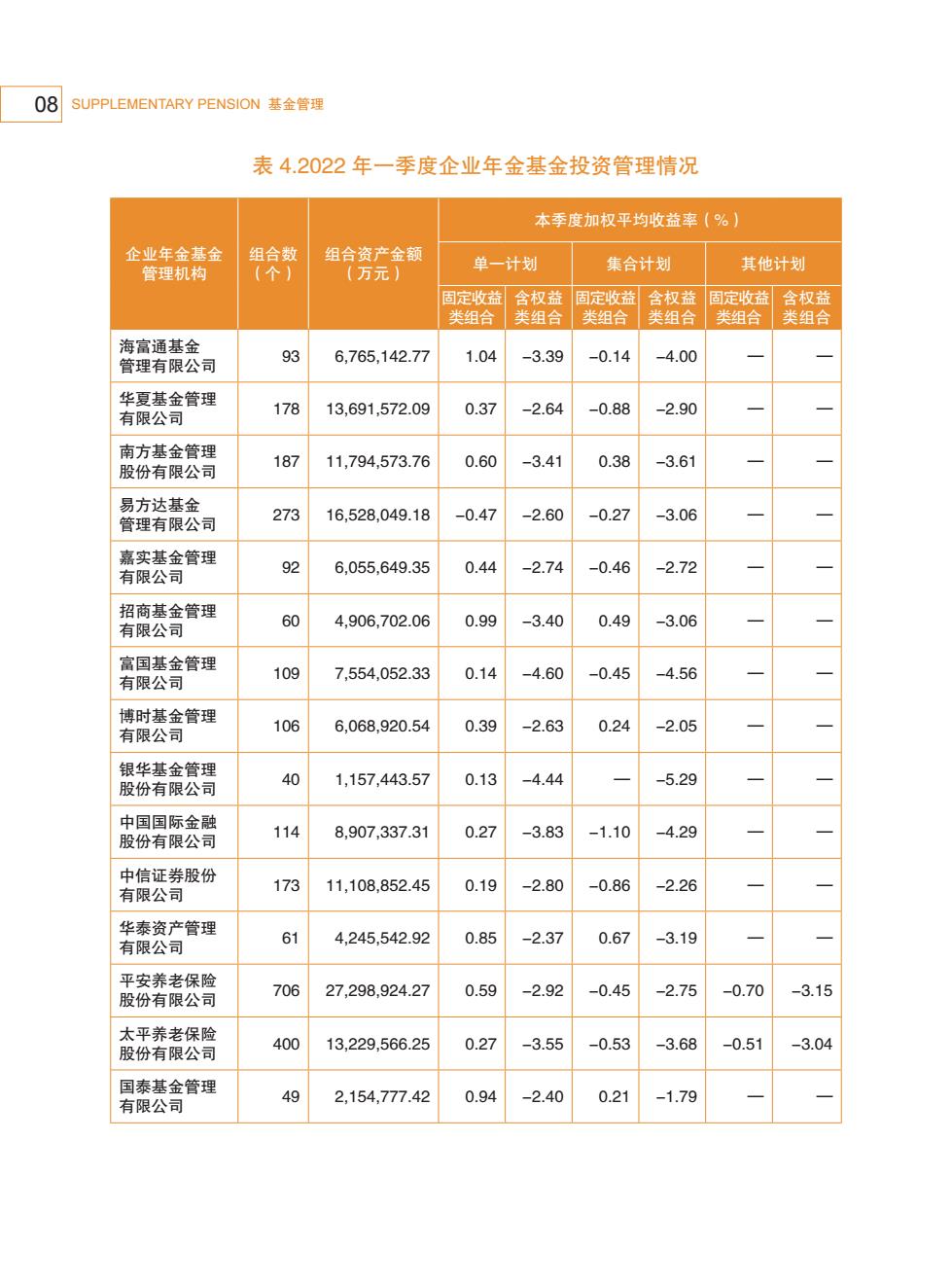

08 SUPPLEMENTARY PENSION基金管理 表4.2022年一季度企业年金基金投资管理情况 本季度加权平均收益率(%) 企业年金基金 组合数 组合资产金额 管理机构 (个 【万元) 单一计划 集合计划 其他计划 固定收益 含权益 固定收益 含权益 固定收益 含权益 类组合 类组合 类组合 类组合 类组合 类组合 海富通基金 93 6,765,142.77 1.04 -3.39 -0.14 -4.00 管理有限公司 华夏基金管理 178 13.691.572.09 0.37 -2.64 -0.88 -2.90 有限公司 南方基金管理 187 11,794,573.76 0.60 -3.41 0.38 -3.61 股份有限公司 易方达基金 -0.47 管理有限公司 273 16,528,049.18 -2.60 -0.27 -3.06 嘉实基金管理 92 6,055.649.35 0.44 -2.74 -0.46 -2.72 有限公司 招商基金管理 60 4.906,702.06 0.99 -3.40 0.49 -3.06 有限公司 富国基金管理 109 0.14 -4.60 -0.45 -4.56 有限公司 7,554,052.33 博时基金管理 106 6,068,920.54 0.39 -2.63 0.24 有限公司 -2.05 银华基金管理 股份有限公司 40 1,157,443.57 0.13 -4.44 -5.29 中国国际金融 114 8,907,337.31 0.27 -3.83 -1.10 -4.29 股份有限公司 中信证券股份 有限公司 173 11,108,852.45 0.19 -2.80 -0.86 -2.26 华泰资产管理 4,245,542.92 0.85 -2.37 0.67 -3.19 有限公司 61 平安养老保险 股份有限公司 706 27,298,924.27 0.59 -2.92 -0.45 -2.75 -0.70 -3.15 太平养老保险 400 13,229,566.25 0.27 -3.55 -0.53 -3.68 -0.51 -3.04 股份有限公司 国泰基金管理 有限公司 49 2,154,777.42 0.94 -2.40 0.21 -1.79

08 SUPPLEMENTARY PENSION 基金管理 企业年金基金 管理机构 组合数 (个) 组合资产金额 (万元) 本季度加权平均收益率(%) 单一计划 集合计划 其他计划 固定收益 类组合 含权益 类组合 固定收益 类组合 含权益 类组合 固定收益 类组合 含权益 类组合 海富通基金 管理有限公司 93 6,765,142.77 1.04 -3.39 -0.14 -4.00 — — 华夏基金管理 有限公司 178 13,691,572.09 0.37 -2.64 -0.88 -2.90 — — 南方基金管理 股份有限公司 187 11,794,573.76 0.60 -3.41 0.38 -3.61 — — 易方达基金 管理有限公司 273 16,528,049.18 -0.47 -2.60 -0.27 -3.06 — — 嘉实基金管理 有限公司 92 6,055,649.35 0.44 -2.74 -0.46 -2.72 — — 招商基金管理 有限公司 60 4,906,702.06 0.99 -3.40 0.49 -3.06 — — 富国基金管理 有限公司 109 7,554,052.33 0.14 -4.60 -0.45 -4.56 — — 博时基金管理 有限公司 106 6,068,920.54 0.39 -2.63 0.24 -2.05 — — 银华基金管理 股份有限公司 40 1,157,443.57 0.13 -4.44 — -5.29 — — 中国国际金融 股份有限公司 114 8,907,337.31 0.27 -3.83 -1.10 -4.29 — — 中信证券股份 有限公司 173 11,108,852.45 0.19 -2.80 -0.86 -2.26 — — 华泰资产管理 有限公司 61 4,245,542.92 0.85 -2.37 0.67 -3.19 — — 平安养老保险 股份有限公司 706 27,298,924.27 0.59 -2.92 -0.45 -2.75 -0.70 -3.15 太平养老保险 股份有限公司 400 13,229,566.25 0.27 -3.55 -0.53 -3.68 -0.51 -3.04 国泰基金管理 有限公司 49 2,154,777.42 0.94 -2.40 0.21 -1.79 — — 表 4.2022 年一季度企业年金基金投资管理情况

本季度加权平均收益率(%) 企业年金基金 组合数 组合资产金额 管理机构 (个1 【万元) 单一计划 集合计划 其他计划 固定收益 含权益 固定收益 含权益 固定收益 含权益 类组合 类组合 类组合 类组合 类组合 类组合 工银瑞信基金 管理有限公司 256 19,504,969.78 -0.40 -3.60 -1.42 -4.02 泰康资产管理 有限责任公司 845 43,759,035.86 0.55 -3.19 -1.16 -2.87 -3.67 长江养老保险 169 10,670,337.25 0.94 -2.82 0.27 -3.26 股份有限公司 中国人寿养老 保险股份有限 692 31,342,489.76 0.47 -3.22 -0.21 -3.65 公司 建信养老金 管理有限责任 99 2,014,914.08 1.03 -3.14 -1.03 -3.30 公司 中国人民养老 保险有限责任 194 7,279,690.18 0.43 -3.35 -0.30 -3.64 公司 新华养老保险 股份有限公司 115,329.67 -4.22 -2.06 合计 4.903 256,153.872.85 0.51 -3.17 -0.25 -3.31 -0.65 -3.46 注:1.收益率计算的样本为投资运作满本季度的投资组合,计算方法为样本组合收益率的规模加权,以期初和期末平均 资产规模为权重;各组合收益率为单位净值增长率。 2.表1一表4中各项数据指标均为期末数。 3.表1中的华宝信托有限责任公司数据为业务移交期中的存量业务。 2022YEAR 全国企业年金基金业务数据 09

09 2022 YEAR 全国企业年金基金业务数据 企业年金基金 管理机构 组合数 (个) 组合资产金额 (万元) 本季度加权平均收益率(%) 单一计划 集合计划 其他计划 固定收益 类组合 含权益 类组合 固定收益 类组合 含权益 类组合 固定收益 类组合 含权益 类组合 工银瑞信基金 管理有限公司 256 19,504,969.78 -0.40 -3.60 -1.42 -4.02 — — 泰康资产管理 有限责任公司 845 43,759,035.86 0.55 -3.19 -1.16 -2.87 — -3.67 长江养老保险 股份有限公司 169 10,670,337.25 0.94 -2.82 0.27 -3.26 — — 中国人寿养老 保险股份有限 公司 692 31,342,489.76 0.47 -3.22 -0.21 -3.65 — — 建信养老金 管理有限责任 公司 99 2,014,914.08 1.03 -3.14 -1.03 -3.30 — — 中国人民养老 保险有限责任 公司 194 7,279,690.18 0.43 -3.35 -0.30 -3.64 — — 新华养老保险 股份有限公司 7 115,329.67 — -4.22 -2.06 — — — 合 计 4,903 256,153,872.85 0.51 -3.17 -0.25 -3.31 -0.65 -3.46 注:1. 收益率计算的样本为投资运作满本季度的投资组合,计算方法为样本组合收益率的规模加权,以期初和期末平均 资产规模为权重;各组合收益率为单位净值增长率。 2. 表 1—表 4 中各项数据指标均为期末数。 3. 表 1 中的华宝信托有限责任公司数据为业务移交期中的存量业务