纳税筹划模拟试题二 一、单项选择题(每题2分,共20分) 1.我国增值税对购进免税农产品的扣除率规定为(C)。 A7% B10% C13% D17% 2.从事货物批发或零售的纳税人,年应税销售额在(C)以下的,为小规模纳税人。 A30万元(含) B50万元(含) C80万元(含) D100万元(含) 3.从事货物生产或提供应税劳务的纳税人,年应税销售额在(B)以下的,为小规模 纳税人。 A30万元(含) B50万元(含) C80万元(含) D100万元(含) 4.判断增值税一般纳税人与小规模纳税人税负高低时,(A)是关键因素。 A无差别平衡点 B纳税人身份 C适用税率 D可抵扣的进项税额 5.一般纳税人外购或销售货物所支付的(C)依7%的扣除率计算进项税额准予扣除。 A保险费 B装卸费 C运输费 D其他杂费 6.相对节税主要考虑的是(C )。 A费用绝对值 B利润总额 C货币时间价值 D税率 7.纳税筹划最重要的原则是(A)。 A)守法原则 B财务利益最大化原则 C时效性原则 D风险规避原则 8.负有代扣代缴税款义务的单位、个人是(B )。 A实际负税人 B扣缴义务人 C纳税义务人 D税务机关 9.在税负能够转嫁的条件下,纳税人并不一定是(A) A实际负税人 B代扣代缴义务人 10.适用增值税、营业税起征点税收优惠政策的企业组织形式是(D)。 A公司制企业 B合伙制企业 C个人独资企业 D个体工商户 二、多项选择题(多选或漏选均不得分。每题2分,共10分) 1.增值税按日(次)计算和按月计算的起征点分别为销售额的(AD)。 A150-200元 B200~1000元 C.1500-3000元 D20005000元 2.以下不是增值税条例规定的小规模纳税人征收率是(ABC)。 A17% B13% C6% D3% 3.计算增值税时下列项目不包括在销售额之内(ABCD)。 A向购买方收取的销项税额 B受托加工应征消费税所代收代缴的消费税

纳税筹划模拟试题二 一、单项选择题(每题 2 分,共 20 分) 1. 我国增值税对购进免税农产品的扣除率规定为( C )。 A7% B10% C13% D17% 2. 从事货物批发或零售的纳税人,年应税销售额在( C )以下的,为小规模纳税人。 A30 万元(含) B50 万元(含) C80 万元(含) D100 万元(含) 3. 从事货物生产或提供应税劳务的纳税人,年应税销售额在( B )以下的,为小规模 纳税人。 A30 万元(含) B50 万元(含) C80 万元(含) D100 万元(含) 4.判断增值税一般纳税人与小规模纳税人税负高低时,( A )是关键因素。 A 无差别平衡点 B 纳税人身份 C 适用税率 D 可抵扣的进项税额 5.一般纳税人外购或销售货物所支付的( C )依 7%的扣除率计算进项税额准予扣除。 A 保险费 B 装卸费 C 运输费 D 其他杂费 6. 相对节税主要考虑的是(C )。 A 费用绝对值 B 利润总额 C 货币时间价值 D 税率 7. 纳税筹划最重要的原则是( A )。 A)守法原则 B 财务利益最大化原则 C 时效性原则 D 风险规避原则 8. 负有代扣代缴税款义务的单位、个人是( B )。 A 实际负税人 B 扣缴义务人 C 纳税义务人 D 税务机关 9.在税负能够转嫁的条件下,纳税人并不一定是(A ) A 实际负税人 B 代扣代缴义务人 10.适用增值税、营业税起征点税收优惠政策的企业组织形式是( D )。 A 公司制企业 B 合伙制企业 C 个人独资企业 D 个体工商户 二、多项选择题(多选或漏选均不得分。每题 2 分,共 10 分) 1. 增值税按日(次)计算和按月计算的起征点分别为销售额的( AD )。 A 150~200 元 B200~1000 元 C.1500~3000 元 D2000~5000 元 2. 以下不是增值税条例规定的小规模纳税人征收率是( ABC )。 A 17% B 13% C 6% D3% 3.计算增值税时下列项目不包括在销售额之内(ABCD )。 A 向购买方收取的销项税额 B 受托加工应征消费税所代收代缴的消费税

C承运部门的运费发票开具给购货方的代垫运费 D纳税人将该项发票转交给购货方的代垫运费 4.按个人理财过程进行分类,纳税筹划可分为(ABCD)等。 A个人获得收人的纳税筹划 B个人投资的纳税筹划 C个人消费中的纳税筹划 D个人经营的纳税筹划 5.纳税筹划风险主要有以下几种形式(ABCD)。 A意识形态风险 B经营性风险 C政策性风险 D操作性风险 三、判断正误题(正确的在括号内划“√”,错误的在括号内划“×”。每题1分,共10分) 1.(×)提供建筑劳务的单位和个人是增值税的纳税义务人。 2.(√)从事货物批发或零售的纳税人,年应税销售额在80万元(含80万元)一下的, 为小规模纳税人。 3.(×)一般纳税人和小规模纳税人身份可以视经营情况随时申请变更。 4.(×)某大饭店既经营餐饮业,又开办歌舞厅,属于混合销售。 5.(√)向购买方收取的销项税额不属于计算增值税的销售额。 6.(√)一般纳税人向农业生产者购买的农产品准予按照买价和13%的扣除率计算进项税 额。 7.(√)一般纳税人销售货物准予按照运费金额7%的扣除率计算进项税额。 8.(×)销售自来水、天然气适用的增值税税率为17% 9.(×)增值税起征点的适用范围限于个体工商户和个人独资企业 10、税负转嫁的筹划通常需要借助价格来实现。 参考答案(√) 四、简答题(每题10分,共20分) 2.纳税筹划产生的原因 纳税人纳税筹划行为产生的原因既有主体主观方面的因素,也有客观方面的因素。具体 包括以下几点: (1)主体财务利益最大化目标的追求 (2)市场竞争的压力 (3)复杂税制体系为纳税人留下筹划空间 (4)国家间税制差别为纳税人留有筹划空间 3.复杂的税制为纳税人留下哪些筹划空间? (1)适用税种不同的实际税负差异。纳税人的不同经营行为适用税种不同会导致实际 税收负担有很大差别。各税种的各要素也存在一定弹性,某一税种的税负弹性是构成该税 种各要素的差异的综合体现。 (2)纳税人身份的可转换性。各税种通常都对特定的纳税人给子法律上的规定,以确 定纳税主体身份。纳税人身份的可转换性主要体现在以下三方面:第一,纳税人转变了经营 业务内容,所涉及的税种自然会发生变化。第二,纳税人通过事先筹划,使自己避免成为某 税种的纳税人或设法使自己成为低税负税种、税目的纳税人,就可以节约应缴税款。第三, 纳税人通过合法手段转换自身性质,从而无须再缴纳某种税。 (3)课税对象的可调整性。不同的课税对象承担着不同的纳税义务,而同一课税对象 也存在一定的可调整性,这为税收筹划方案设计提供了空间。 (4)税率的差异性。不同税种的税率不同,即使是同一税种,适用税率也会因税基分 布或区域不同而有所差异。一般情况下,税率低,应纳税额少,税后利润就多,这就诱发了

C 承运部门的运费发票开具给购货方的代垫运费 D 纳税人将该项发票转交给购货方的代垫运费 4. 按个人理财过程进行分类,纳税筹划可分为( ABCD )等。 A 个人获得收人的纳税筹划 B 个人投资的纳税筹划 C 个人消费中的纳税筹划 D 个人经营的纳税筹划 5. 纳税筹划风险主要有以下几种形式(ABCD )。 A 意识形态风险 B 经营性风险 C 政策性风险 D 操作性风险 三、判断正误题(正确的在括号内划“√”,错误的在括号内划“×”。每题 1 分,共 10 分) 1.( × )提供建筑劳务的单位和个人是增值税的纳税义务人。 2.( √ )从事货物批发或零售的纳税人,年应税销售额在 80 万元(含 80 万元)一下的, 为小规模纳税人。 3.( × )一般纳税人和小规模纳税人身份可以视经营情况随时申请变更。 4.( × )某大饭店既经营餐饮业,又开办歌舞厅,属于混合销售。 5.( √ )向购买方收取的销项税额不属于计算增值税的销售额。 6.( √ )一般纳税人向农业生产者购买的农产品准予按照买价和 13%的扣除率计算进项税 额。 7.( √ )一般纳税人销售货物准予按照运费金额 7%的扣除率计算进项税额。 8.( × )销售自来水、天然气适用的增值税税率为 17% 9.( × )增值税起征点的适用范围限于个体工商户和个人独资企业 10、税负转嫁的筹划通常需要借助价格来实现。 参考答案(√) 四、简答题(每题 10 分,共 20 分) 2. 纳税筹划产生的原因 纳税人纳税筹划行为产生的原因既有主体主观方面的因素,也有客观方面的因素。具体 包括以下几点: (1)主体财务利益最大化目标的追求 (2)市场竞争的压力 (3)复杂税制体系为纳税人留下筹划空间 (4)国家间税制差别为纳税人留有筹划空间 3. 复杂的税制为纳税人留下哪些筹划空间? (1)适用税种不同的实际税负差异。纳税人的不同经营行为适用税种不同会导致实际 税收负担有很大差别 。各税种的各要素也存在一定弹性,某一税种的税负弹性是构成该税 种各要素的差异的综合体现。 (2)纳税人身份的可转换性。各税种通常都对特定的纳税人给子法律上的规定,以确 定纳税主体身份。纳税人身份的可转换性主要体现在以下三方面:第一,纳税人转变了经营 业务内容,所涉及的税种自然会发生变化。第二,纳税人通过事先筹划,使自己避免成为某 税种的纳税人或设法使自己成为低税负税种、税目的纳税人,就可以节约应缴税款。第三, 纳税人通过合法手段转换自身性质,从而无须再缴纳某种税。 (3)课税对象的可调整性。不同的课税对象承担着不同的纳税义务,而同一课税对象 也存在一定的可调整性,这为税收筹划方案设计提供了空间。 (4)税率的差异性。不同税种的税率不同,即使是同一税种,适用税率也会因税基分 布或区域不同而有所差异。一般情况下,税率低,应纳税额少,税后利润就多,这就诱发了

纳税人寻找低税率的行为。税率的普遍差异,为纳税筹划方案的设计提供了很好的机会。 (5)税收优惠政策的存在。一般而言,税收优惠的范围越广,差别越大,方式越多, 内容越丰富,纳税人筹划的空间越广阔,节税的潜力也就越大。税收优惠的形式包括税额减 免、税基扣除、低税率、起征点、免征额等,这些都对税收筹划具有诱导作用。 五、案例分析题(每题20分,共40分) 刘先生是一位知名撰稿人,年收入预计在60万元左右。在与报社合作方式上有以下三种方 式可供选择:调入报社:兼职专栏作家:自由撰稿人。请分析刘先生采取哪种筹划方式最合 算。 参考答案:对刘先生的60万元收入来说,三种合作方式下所适用的税目、税率是完全不同 的,因而使其应缴税款会有很大差别,为他留下很大筹划空间。三种合作方式的税负比较如 下: 第一,调入报社。在这种合作方式下,其收入属于工资、薪金所得,适用5%-45%的 九级超额累进税率。刘先生的年收入预计在60万元左右,则月收入为5万元,实际适用税 率为30%。应缴税款为: [(50000-2000)×30%-3375]×12=132300(元)(5分) 第二,兼职专栏作家。在这种合作方式下,其收入属于劳务报酬所得,如果按月平均支 付,适用税率为30%。应缴税款为: [50000×(1一20%)×30%一2000]×12=120000(元)(5分) 第三,自由撰稿人。在这种合作方式下,其收入属于稿酬所得,预计适用税率为20%,并 可享受减征30%的税收优惠,则其实际适用税率为14%。应缴税款: 600000×(1一20%)×20%×(1一30%)=67200(元)(5分) 由计算结果可知,如果仅从税负的角度考虑,刘先生作为自由撰稿人的身份获得收入所适用 的税率最低,应纳税额最少,税负最低。比作为兼职专栏作家节税52800元(120000一67200): 比调入报社节税65100元(132300—67200)。(5分) 2.某企业新购人一台价值1000万元的机器设备,该设备预计使用年限5年,假定不考虑 折旧情况下的企业利润额每年均为500万元,所得税在年末缴纳,所得税税率25%,贴现 率10%。可采用直线折旧法计提折旧,也可采用双倍余额递减法计提折旧,暂不考虑设备 残值。 折旧费用、利润、所得税比较表 金额单位:万元 折旧 折旧 复利现 所得税 方法 年度 费用 利润额 税率 所得税 贴现率 值系数 现值 1 200 300 0.909 2 0.826 直线折 3 25% 10% 0.751 旧 0.683 5 0.621 合计 1 400 100 0.909 加速折 2 25% 10% 0.826 旧 3 0.751

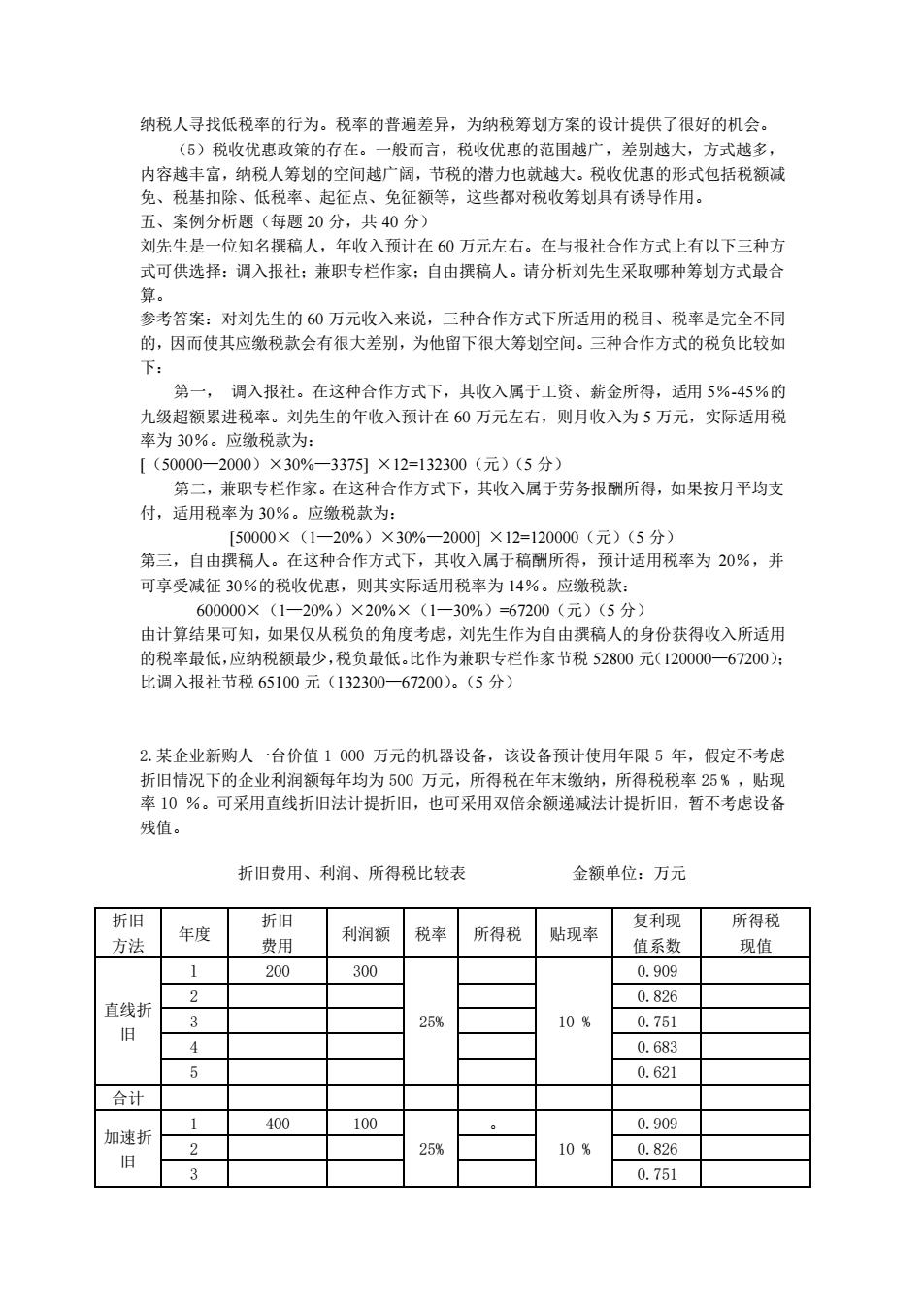

纳税人寻找低税率的行为。税率的普遍差异,为纳税筹划方案的设计提供了很好的机会。 (5)税收优惠政策的存在。一般而言,税收优惠的范围越广,差别越大,方式越多, 内容越丰富,纳税人筹划的空间越广阔,节税的潜力也就越大。税收优惠的形式包括税额减 免、税基扣除、低税率、起征点、免征额等,这些都对税收筹划具有诱导作用。 五、案例分析题(每题 20 分,共 40 分) 刘先生是一位知名撰稿人,年收入预计在 60 万元左右。在与报社合作方式上有以下三种方 式可供选择:调入报社;兼职专栏作家;自由撰稿人。请分析刘先生采取哪种筹划方式最合 算。 参考答案:对刘先生的 60 万元收入来说,三种合作方式下所适用的税目、税率是完全不同 的,因而使其应缴税款会有很大差别,为他留下很大筹划空间。三种合作方式的税负比较如 下: 第一, 调入报社。在这种合作方式下,其收入属于工资、薪金所得,适用 5%-45%的 九级超额累进税率。刘先生的年收入预计在 60 万元左右,则月收入为 5 万元,实际适用税 率为 30%。应缴税款为: [(50000—2000)×30%—3375] ×12=132300(元)(5 分) 第二,兼职专栏作家。在这种合作方式下,其收入属于劳务报酬所得,如果按月平均支 付,适用税率为 30%。应缴税款为: [50000×(1—20%)×30%—2000] ×12=120000(元)(5 分) 第三,自由撰稿人。在这种合作方式下,其收入属于稿酬所得,预计适用税率为 20%,并 可享受减征 30%的税收优惠,则其实际适用税率为 14%。应缴税款: 600000×(1—20%)×20%×(1—30%)=67200(元)(5 分) 由计算结果可知,如果仅从税负的角度考虑,刘先生作为自由撰稿人的身份获得收入所适用 的税率最低,应纳税额最少,税负最低。比作为兼职专栏作家节税 52800 元(120000—67200); 比调入报社节税 65100 元(132300—67200)。(5 分) 2.某企业新购人一台价值 1 000 万元的机器设备,该设备预计使用年限 5 年,假定不考虑 折旧情况下的企业利润额每年均为 500 万元,所得税在年末缴纳,所得税税率 25 % ,贴现 率 10 %。可采用直线折旧法计提折旧,也可采用双倍余额递减法计提折旧,暂不考虑设备 残值。 折旧费用、利润、所得税比较表 金额单位:万元 折旧 方法 年度 折旧 费用 利润额 税率 所得税 贴现率 复利现 值系数 所得税 现值 直线折 旧 l 200 300 25% 10 % 0.909 2 0.826 3 0.751 4 0.683 5 0.621 合计 加速折 旧 1 400 100 25% 。 10 % 0.909 2 0.826 3 0.751

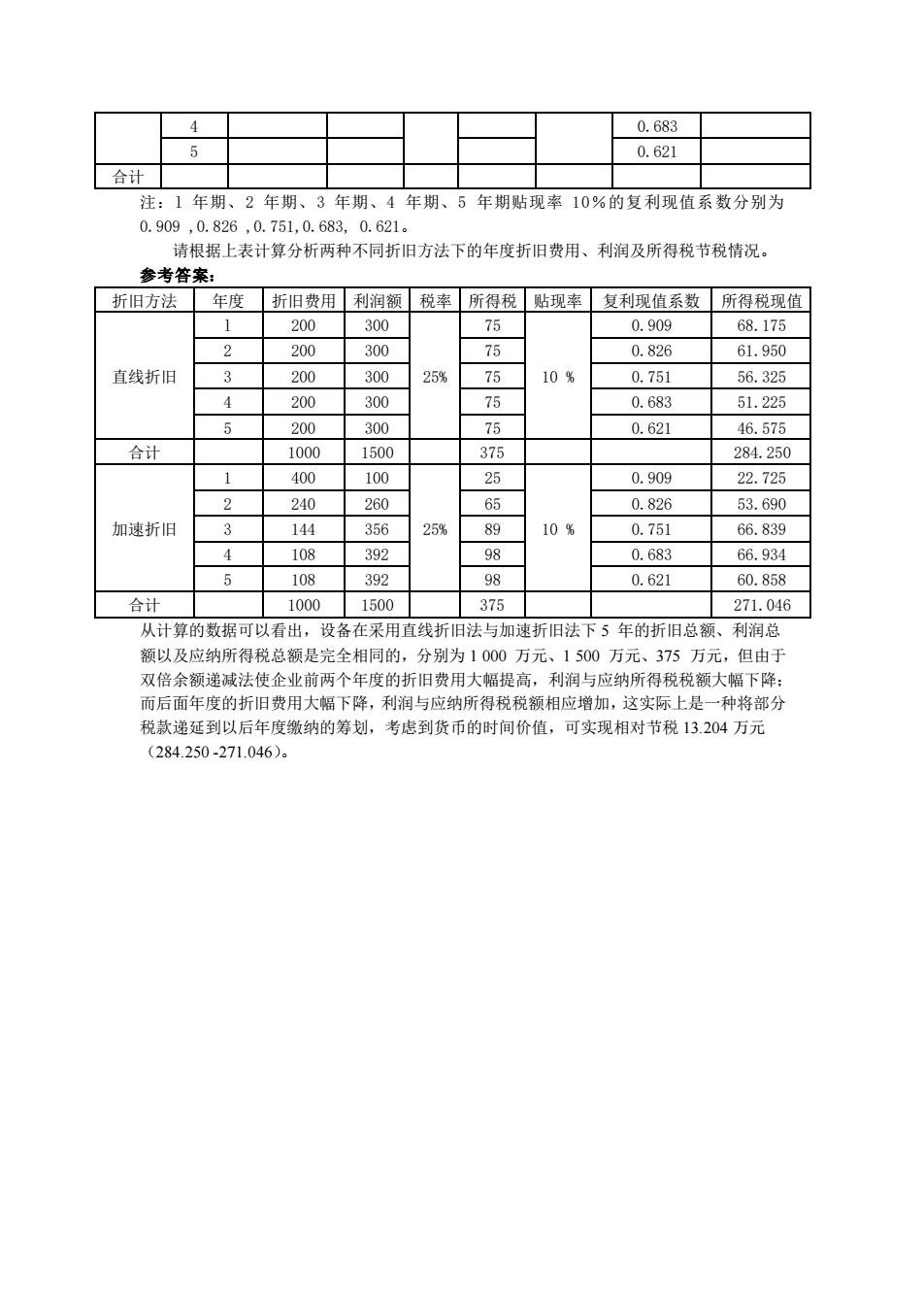

0.683 0.621 合计 注:1年期、2年期、3年期、4年期、5年期贴现率10%的复利现值系数分别为 0.909,0.826,0.751,0.683,0.621。 请根据上表计算分析两种不同折旧方法下的年度折旧费用、利润及所得税节税情况。 参考答案: 折旧方法 年度 折旧费用 利润额 税率 所得税 贴现率 复利现值系数 所得税现值 1 200 300 75 0.909 68.175 2 200 300 75 0.826 61.950 直线折旧 3 200 300 25% 75 10% 0.751 56.325 4 200 300 75 0.683 51.225 5 200 300 75 0.621 46.575 合计 1000 1500 375 284.250 1 400 100 25 0.909 22.725 2 240 260 65 0.826 53.690 加速折旧 3 144 356 25% 89 10% 0.751 66.839 4 108 392 98 0.683 66.934 5 108 392 98 0.621 60.858 合计 1000 1500 375 271.046 从计算的数据可以看出,设备在采用直线折旧法与加速折旧法下5年的折旧总额、利润总 额以及应纳所得税总额是完全相同的,分别为1000万元、1500万元、375万元,但由于 双倍余额递减法使企业前两个年度的折旧费用大幅提高,利润与应纳所得税税额大幅下降: 而后面年度的折旧费用大幅下降,利润与应纳所得税税额相应增加,这实际上是一种将部分 税款递延到以后年度缴纳的筹划,考虑到货币的时间价值,可实现相对节税13.204万元 (284.250-271.046)

4 0.683 5 0.621 合计 注:l 年期、2 年期、3 年期、4 年期、5 年期贴现率 10%的复利现值系数分别为 0.909 ,0.826 ,0.751,0.683, 0.621。 请根据上表计算分析两种不同折旧方法下的年度折旧费用、利润及所得税节税情况。 参考答案: 折旧方法 年度 折旧费用 利润额 税率 所得税 贴现率 复利现值系数 所得税现值 直线折旧 l 200 300 25% 75 10 % 0.909 68.175 2 200 300 75 0.826 61.950 3 200 300 75 0.751 56.325 4 200 300 75 0.683 51.225 5 200 300 75 0.621 46.575 合计 1000 1500 375 284.250 加速折旧 1 400 100 25% 25 10 % 0.909 22.725 2 240 260 65 0.826 53.690 3 144 356 89 0.751 66.839 4 108 392 98 0.683 66.934 5 108 392 98 0.621 60.858 合计 1000 1500 375 271.046 从计算的数据可以看出,设备在采用直线折旧法与加速折旧法下 5 年的折旧总额、利润总 额以及应纳所得税总额是完全相同的,分别为 1 000 万元、1 500 万元、375 万元,但由于 双倍余额递减法使企业前两个年度的折旧费用大幅提高,利润与应纳所得税税额大幅下降; 而后面年度的折旧费用大幅下降,利润与应纳所得税税额相应增加,这实际上是一种将部分 税款递延到以后年度缴纳的筹划,考虑到货币的时间价值,可实现相对节税 13.204 万元 (284.250 -271.046)