第二章国际货币制度 第一节国际金本位制度 一、 国际金本位制度的基本原则 1、各国货币当局普遍地规定本国货币的黄金价值 2、各国允许金币和纸币按照官价自由地向货币当局兑换 黄金 3、本国货币的供给完全与黄金的流量相一致 4、黄金可以自由进出口 铸币平价(mint parity):两个国家货币含量之比, 1880-1914年是国际金本位制的全盛时期

第二章国际货币制度 第一节国际金本位制度 一、国际金本位制度的基本原则 1、各国货币当局普遍地规定本国货币的黄金价值 2、各国允许金币和纸币按照官价自由地向货币当局兑换 黄金 3、本国货币的供给完全与黄金的流量相一致 4、黄金可以自由进出口 铸币平价(mint parity):两个国家货币含量之比. 1880-1914年是国际金本位制的全盛时期

二、金本位制度的运行机制 货币数量说理论可清楚说明金本位制的运行机制: MV=PQ 1、休漠的“物价与黄金流动机制” 国际收支逆差一 黄金流出· 货币供给下降 价格水平下降 →出口增加、进口减少→国际收 支平衡 国际收支顺差→黄金流入一货币供给上升一 价格水平上升·出口减少、进口增加·国际收 支平衡

二、金本位制度的运行机制 货币数量说理论可清楚说明金本位制的运行机制: MV=PQ 1、休谟的“物价与黄金流动机制” 国际收支逆差 黄金流出 货币供给下降 价格水平下降 出口增加、进口减少 国际收 支平衡 国际收支顺差 黄金流入 货币供给上升 价格水平上升 出口减少、进口增加 国际收 支平衡

2、国际金本位制内外均衡实现机制的局限性:各国政府 遵守特定“游戏规则”;当商品价格不具有完全弹性 时,这一机制常常会破坏内部均衡;在国际金本位制 下,内外均衡的实现有其物质基础,即世界黄金产量 符合经济发展对货币供给量的需求

2、国际金本位制内外均衡实现机制的局限性:各国政府 遵守特定“游戏规则”;当商品价格不具有完全弹性 时,这一机制常常会破坏内部均衡;在国际金本位制 下,内外均衡的实现有其物质基础,即世界黄金产量 符合经济发展对货币供给量的需求

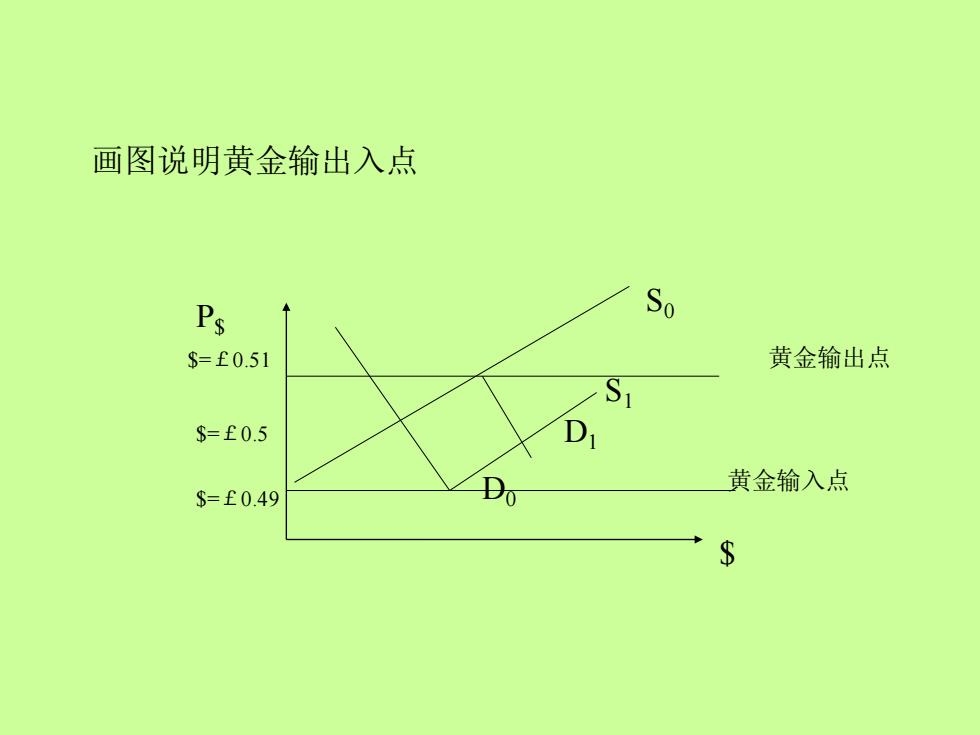

三、国际金本位制下的金融革命 (一)纸币和银行活期存款的创造 (二)黄金输出点和黄金输入点 一国黄金输出点等于金平价加上买卖黄金的手续费和 运费,它是该国通货汇率的最低点。黄金输入点为金平 价减去买卖黄金的手续费加运费。 设1英镑的含金量为2盎司黄金,1美元的含金量为1盎 司黄金,则美元对英镑的铸币平价为1美元=0.5英镑, 买卖1盎司黄金的手续费加上运费为0.01英镑。这时英 国的黄金输出点为1美元=0.51英镑,这是英镑对美元 的最低汇率;其黄金输入点为1美元=0.49英镑,这是 英镑以美元的最高汇率

三、国际金本位制下的金融革命 (一)纸币和银行活期存款的创造 (二)黄金输出点和黄金输入点 一国黄金输出点等于金平价加上买卖黄金的手续费和 运费,它是该国通货汇率的最低点。黄金输入点为金平 价减去买卖黄金的手续费加运费。 设1英镑的含金量为2盎司黄金,1美元的含金量为1盎 司黄金,则美元对英镑的铸币平价为1美元=0.5英镑, 买卖1盎司黄金的手续费加上运费为0.01英镑。这时英 国的黄金输出点为1美元=0.51英镑,这是英镑对美元 的最低汇率;其黄金输入点为1美元=0.49英镑,这是 英镑以美元的最高汇率

画图说明黄金输出入点 Ps So $=£0.51 黄金输出点 $=£0.5 D 黄金输入点 $=£0.49 $

画图说明黄金输出入点 $ P$ D0 S0 $=£0.5 D1 $=£0.51 $=£0.49 黄金输出点 S1 黄金输入点

黄金输出入点的经济含义 ·黄金输出入点说明一国通货对外汇率的最高和最低点。 ·黄金输出入点说明用以调节国际收支失衡的手段 当国际收支失衡额度较小,汇率的升降在黄金输出入 点内时,国际收支失衡通过买卖外汇调整;当国际收 支失衡额度过大,汇率的升降有超过黄金输出入点之 势,通过黄金的流入或流出调节国际收支

黄金输出入点的经济含义 • 黄金输出入点说明一国通货对外汇率的最高和最低点。 • 黄金输出入点说明用以调节国际收支失衡的手段 当国际收支失衡额度较小,汇率的升降在黄金输出入 点内时,国际收支失衡通过买卖外汇调整;当国际收 支失衡额度过大,汇率的升降有超过黄金输出入点之 势,通过黄金的流入或流出调节国际收支

(三)利率对国际收支的影响 ,金融革命后,利率成为调节国际收支的手段之一。 逆差一黄金外流一国内货币供给减少一国内利率提 高一阻止本国资本流出及吸引外资注入一外汇需求减 少且外汇供给增加一改善国际收支 此外,逆差国利率提高会促使顺差国居民愿意接受逆 差国通货进行支付,并把这种收入作为债权存在逆差 国,从而阻止黄金外流,减轻通货贬值的压力。 利率的提高仅是为国际收支逆差融资,而不是扭转国 际收支逆差。 金融革命使金本位的调节机制发生了变化

(三)利率对国际收支的影响 • 金融革命后,利率成为调节国际收支的手段之一。 逆差—黄金外流—国内货币供给减少—国内利率提 高—阻止本国资本流出及吸引外资注入—外汇需求减 少且外汇供给增加—改善国际收支 此外,逆差国利率提高会促使顺差国居民愿意接受逆 差国通货进行支付,并把这种收入作为债权存在逆差 国,从而阻止黄金外流,减轻通货贬值的压力 。 · 利率的提高仅是为国际收支逆差融资,而不是扭转国 际收支逆差。 · 金融革命使金本位的调节机制发生了变化

四、国际金本位制的崩溃 (一)第一次世界大战破坏了国际金本位制运行的政冶 基础 各国越来越重视内部均衡目标 世界黄金存量绝对不足与相对不均的局面使金本位制 度难以维持。战后恢复的金本位制与战前大不相同了。 。 在国际金本位制的可信性下降的情况下,国际资金流 动由稳定性投机变成不稳定性投机

四、国际金本位制的崩溃 (一)第一次世界大战破坏了国际金本位制运行的政治 基础 • 各国越来越重视内部均衡目标 • 世界黄金存量绝对不足与相对不均的局面使金本位制 度难以维持。战后恢复的金本位制与战前大不相同了。 • 在国际金本位制的可信性下降的情况下,国际资金流 动由稳定性投机变成不稳定性投机

(二)金汇兑本位制度和金块本位制度 金汇兑本位制指一国以另一个采用金本位制国家的货 币,主要是以英镑为发行准备,使该国的货币单位与 实行金本位制的国家货币单位相联系,并以法律规定 二者之间的比价,为了维持比价,政府以该比价自由 买卖外汇,以稳定该国货币价值。 金块本位制是指国家不铸造金币,人们也不准自由铸 造金币,而由中央银行以金块为准备而发行钞票在市 面上流通,并以官定的固定价格买卖黄金。(实行金 融本位制的国家只有美国、英国和法国) ·1936年“三国货币协议

(二)金汇兑本位制度和金块本位制度 • 金汇兑本位制指一国以另一个采用金本位制国家的货 币,主要是以英镑为发行准备,使该国的货币单位与 实行金本位制的国家货币单位相联系,并以法律规定 二者之间的比价,为了维持比价,政府以该比价自由 买卖外汇,以稳定该国货币价值。 • 金块本位制是指国家不铸造金币,人们也不准自由铸 造金币,而由中央银行以金块为准备而发行钞票在市 面上流通,并以官定的固定价格买卖黄金。(实行金 融本位制的国家只有美国、英国和法国) • 1936年“三国货币协议

第二节布雷顿森林制度 一、布雷顿森森制度的建立 (一)布雷顿森林体系的主要内容 布雷顿森林体系的主要内容包含三个方面: 1、建立一个永久性的国际金融机构,即MF,以促进国 际间政策协调; 2、实行以黄金一 美元为基础的可调整的固定汇率制又 称“双挂钩制”; 3、取消对经常账户交易的外汇管制,但对国际资金流动 进行限制

第二节布雷顿森林制度 一、布雷顿森森制度的建立 (一)布雷顿森林体系的主要内容 布雷顿森林体系的主要内容包含三个方面: 1、建立一个永久性的国际金融机构,即IMF,以促进国 际间政策协调; 2、实行以黄金——美元为基础的可调整的固定汇率制又 称“双挂钩制”; 3、取消对经常账户交易的外汇管制,但对国际资金流动 进行限制