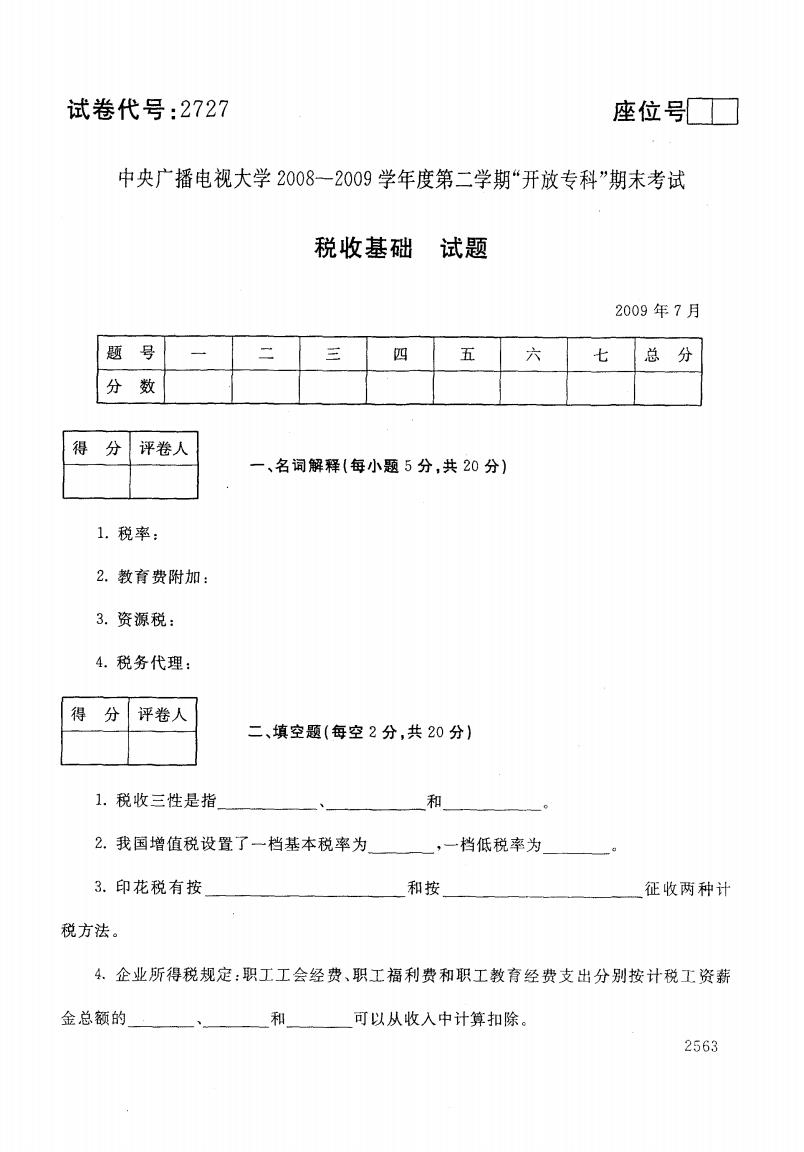

试卷代号:2727 座位号☐ 中央广播电视大学2008一2009学年度第二学期“开放专科”期末考试 税收基础 试题 2009年7月 题 号 一 二 三 四 五 六 七 总 分 分 数 得 分 评卷人 一、名词解释(每小题5分,共20分) 1.税率: 2.教有费附加: 3.资源税: 4.税务代理: 得 分 评卷人 二、填空题(每空2分,共20分)】 1.税收三性是指 和 2.我国增值税设置了一档基本税率为 ,一档低税率为 3.印花税有按 和按 征收两种计 税方法。 4.企业所得税规定:职工工会经费、职工福利费和职工教育经费支出分别按计税工资薪 金总额的 和 可以从收入中计算扣除。 2563

试卷代号 :2727 座位号口二] 中央广播电视大学2008-2009学年度第二学期“开放专科”期末考试 税收基础 试题 2009年 7月 题 号 四 五 六 七 总 分 分 数 得 分 评卷人 一、名词解释(每小题 5分,共 20分) 1.税率 : 2.教育费附加 : 3.资源税 : 4.税务代理 : 得 分 评卷人 二、填空题(每空2分,共 20分) 1.税收三性是指 2.我 国增值税设置了一档基本税率为 ,一档低税率为 3.印花税有按 和 按 征 收 两 种 计 税方法。 4.企业所得税规定:职工工会经费、职工福利费和职工教育经费支出分别按计税工资薪 金总额的 、 和 可以从收入中计算扣除。 2563

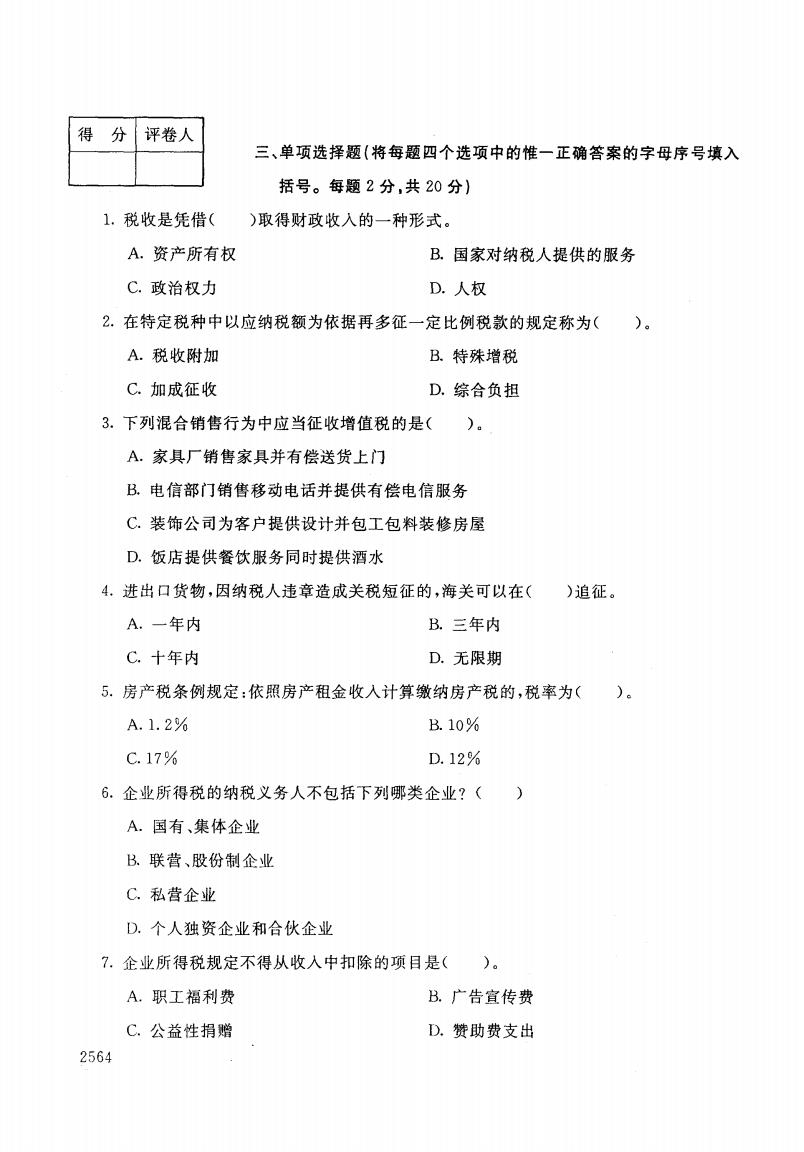

得分 评卷人 三、单项选择题(将每题四个选项中的惟一正确答案的字母序号填入 括号。每题2分,共20分) 1.税收是凭借( )取得财政收入的一种形式。 A.资产所有权 B.国家对纳税人提供的服务 C.政治权力 D.人权 2.在特定税种中以应纳税额为依据再多征一定比例税款的规定称为( )。 A.税收附加 B.特殊增税 C.加成征收 D.综合负担 3.下列混合销售行为中应当征收增值税的是()。 A.家具厂销售家具并有偿送货上门 B.电信部门销售移动电话并提供有偿电信服务 C.装饰公司为客户提供设计并包工包料装修房屋 D.饭店提供餐饮服务同时提供酒水 4.进出口货物,因纳税人违章造成关税短征的,海关可以在( )追征。 A.一年内 B.三年内 C.十年内 D.无限期 5.房产税条例规定:依照房产租金收入计算缴纳房产税的,税率为( )。 A.1.2% B.10% C.17% D.12% 6.企业所得税的纳税义务人不包括下列哪类企业?() A.国有、集体企业 B.联营、股份制企业 C.私营企业 D.个人独资企业和合伙企业 7.企业所得税规定不得从收入中扣除的项目是()。 A.职工福利费 B.广告宣传费 C.公益性捐赠 D.赞助费支出 2564

得 分 评卷人 1.税收是凭借( A.资产所有权 C.政治权力 三、单项选择题(将每题四个选项中的惟一正确答案的字母序 号填入 括号。每题 2分 .共 20分 ) )取得财政收入的一种形式。 B.国家对纳税人提供的服务 D.人权 2.在特定税种中以应纳税额为依据再多征一定比例税款的规定称为( ) A.税收附加 B.特殊增税 C.加成征收 D.综合负担 3.下列混合销售行为中应当征收增值税的是( )。 A.家具厂销售家具并有偿送货上门 B.电信部门销售移动电话并提供有偿电信服务 C.装饰公司为客户提供设计并包工包料装修房屋 D.饭店提供餐饮服务同时提供酒水 4.进 出口货物,因纳税人违章造成关税短征的,海关可以在( )追征。 A.一年内 B.三年内 C.十年 内 D.无限期 5.房产税条例规定:依照房产租金收人计算缴纳房产税的,税率为( )。 A. 1. 2% B. 10% C. 17% D. 1200 6.企业所得税的纳税义务人不包括下列哪类企业?( ) A.国有 、集体企业 }3.联营、股份制企业 C.私营企业 D.个人独资企业和合伙企业 7.企业所得税规定不得从收人中扣除的项 目是( )。 A.职工福利费 B.广告宣传费 C.公益性捐赠 D.赞助费支出 2564

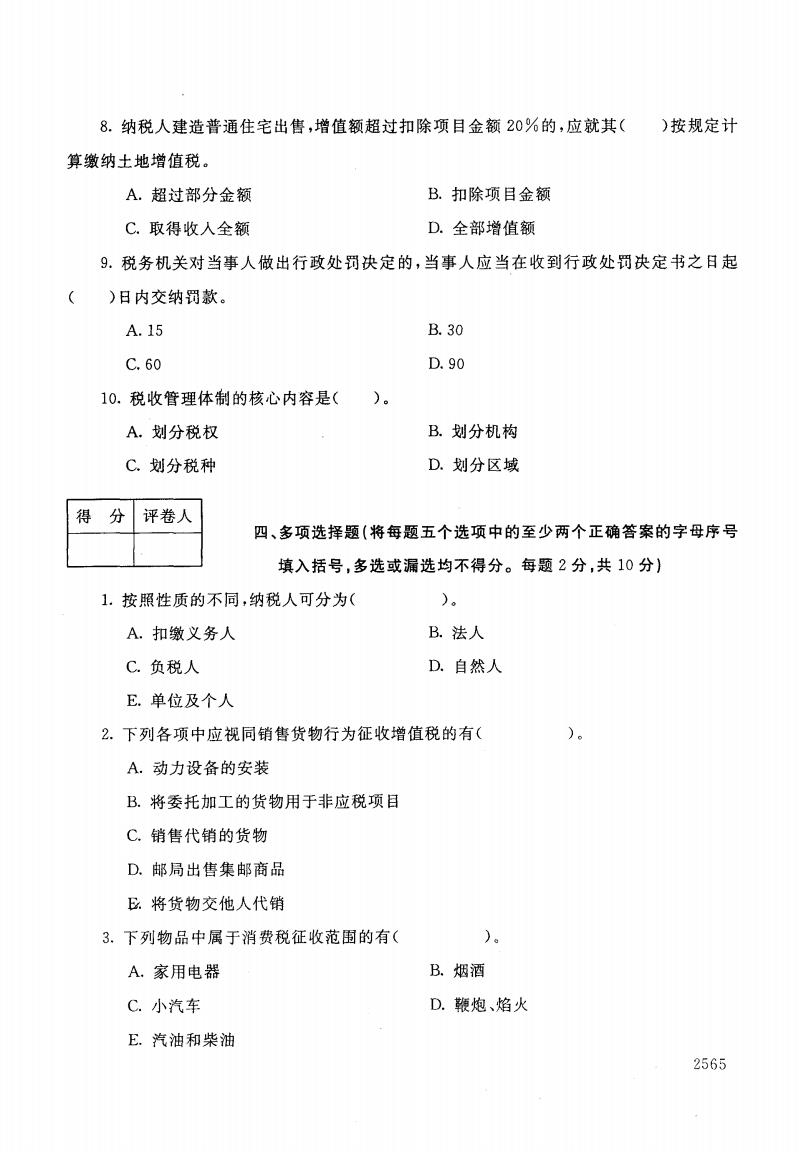

8.纳税人建造普通住宅出售,增值额超过扣除项目金额20%的,应就其()按规定计 算缴纳土地增值税。 A.超过部分金额 B.扣除项目金额 C.取得收人全额 D.全部增值额 9.税务机关对当事人做出行政处罚决定的,当事人应当在收到行政处罚决定书之日起 ()日内交纳罚款。 A.15 B.30 C.60 D.90 10.税收管理体制的核心内容是()。 A,划分税权 B.划分机构 C.划分税种 D.划分区域 得分 评卷人 四、多项选择题(将每题五个选项中的至少两个正确答案的字母序号 填入括号,多选或漏选均不得分。每题2分,共10分) 1.按照性质的不同,纳税人可分为( )。 A.扣缴义务人 B.法人 C.负税人 D.自然人 E.单位及个人 2.下列各项中应视同销售货物行为征收增值税的有( )。 A.动力设备的安装 B.将委托加工的货物用于非应税项目 C.销售代销的货物 D.邮局出售集邮商品 E,将货物交他人代销 3.下列物品中属于消费税征收范围的有( )。 A.家用电器 B.烟酒 C.小汽车 D.鞭炮、焰火 E.汽油和柴油 2565

8.纳税人建造普通住宅出售,增值额超过扣除项目金额 20%的,应就其( )按规定计 算缴纳土地增值税。 A.超过部分金额 B.扣除项 目金额 C.取得收人全额 D.全部增值额 9.税务机关对当事人做出行政处罚决定的,当事人应当在收到行政处罚决定书之日起 ( )日内交纳罚款 。 A. 15 B. 30 C. 60 D. 90 10.税收管理体制的核心内容是( )。 划分税权 划分税种 划分机构 划分 区域 B. D A. C 得 分 评卷人 四、多项选择题 (将每题五个选项中的至少两个正确答案的字母序号 填入括号.多选或漏选均不得分。每题 2分 ,共 10分) 1.按照性质的不同 ,纳税人可分为( )。 A.扣缴义务人 B.法人 C.负税人 D.自然人 E.单位及个人 2.下列各项中应视同销售货物行为征收增值税的有( A.动力设备的安装 B.将委托加工的货物用于非应税项 目 C.销售代销的货物 D.邮局出售集邮商品 玖 将货物交他人代销 3.下列物品中属于消费税征收范围的有( )。 A.家用电器 B.烟酒 C.小汽车 D.鞭炮、焰火 E.汽油和柴油 2565

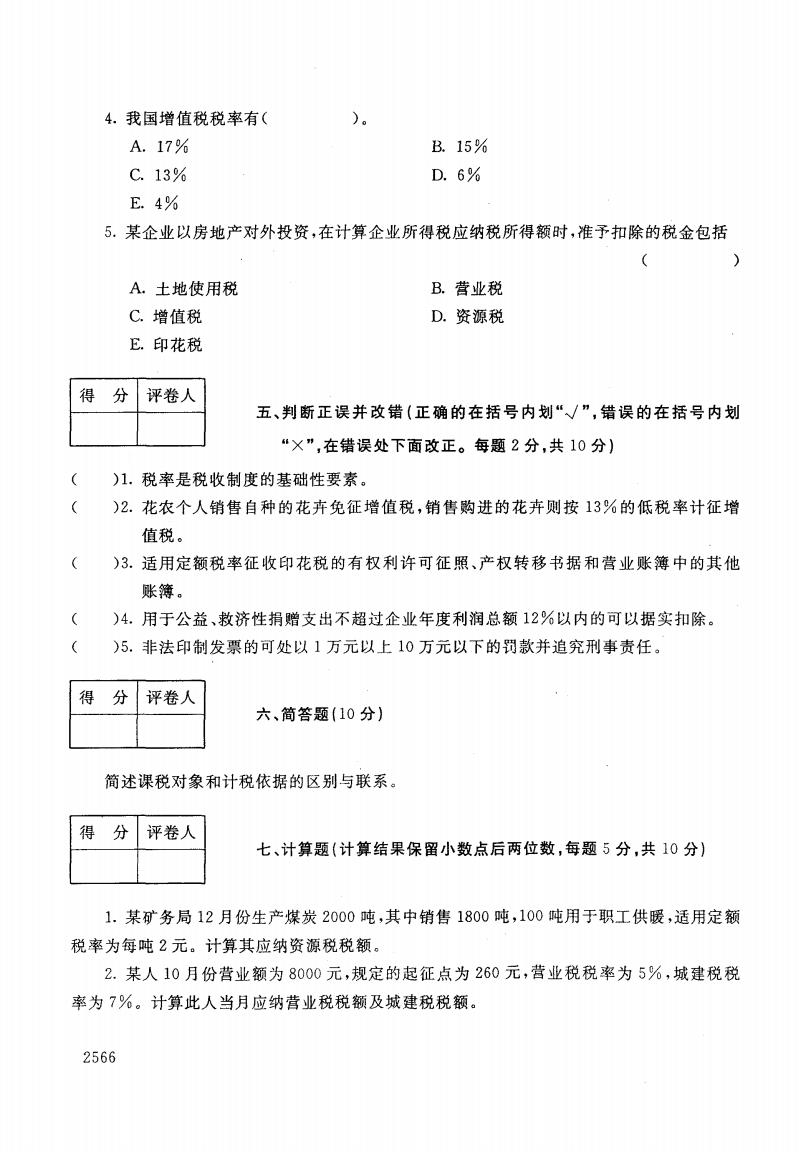

4.我国增值税税率有( )。 A.17% B.15% C.13% D.6% E.4% 5.某企业以房地产对外投资,在计算企业所得税应纳税所得额时,准予扣除的税金包括 ( ) A.土地使用税 B.营业税 C.增值税 D.资源税 E.印花税 得 分 评卷人 五、判断正误并改错(正确的在括号内划“√”,错误的在括号内划 “×”,在错误处下面改正。每题2分,共10分) ( )1.税率是税收制度的基础性要素。 ( )2.花农个人销售自种的花卉免征增值税,销售购进的花卉则按13%的低税率计征增 值税。 )3.适用定额税率征收印花税的有权利许可征照、产权转移书据和营业账簿中的其他 账簿。 )4.用于公益、救济性捐赠支出不超过企业年度利润总额12%以内的可以据实扣除。 )5.非法印制发票的可处以1万元以上10万元以下的罚款并追究刑事责任。 得 分 评卷人 六、简答题(10分) 简述课税对象和计税依据的区别与联系。 得 分 评卷人 七、计算题(计算结果保留小数点后两位数,每题5分,共10分】 1.某矿务局12月份生产煤炭2000吨,其中销售1800吨,100吨用于职工供暖,适用定额 税率为每吨2元。计算其应纳资源税税额。 2.某人10月份营业额为8000元,规定的起征点为260元,营业税税率为5%,城建税税 率为7%。计算此人当月应纳营业税税额及城建税税额。 2566

4.我 国增值税税率有( )。 A. 17% B. 15% C. 13% D. 6写 E. 4写 5.某企业 以房地产对外投资,在计算企业所得税应纳税所得额时 ,准予扣除的税金包括 A.土地使用税 C.增值税 E.印花 税 B.营业税 D.资源税 得 分 评卷人 五、判断正误并改错 (正确 的在括号 内划“丫;,错误 的在 括号 内划 }} X ,},在错误处下面改正。每题 2分 ,共 10分 ) )l.税率是税收制度的基础性要素。 )2.花农个人销售 自种的花卉免征增值税,销售购进的花卉则按 13%的低税率计征增 值税 。 )3.适用定额税率征 收印花税 的有权利许可征照、产权转移书据和营业账簿 中的其他 账簿 。 )4.用于公益、救济性捐赠支出不超过企业年度利润总额 12%以内的可以据实扣除。 )5.非法印制发票 的可处以 1万元以上 10万元以下的罚款并追究刑事责任 。 得 分 评卷人 六、简答题(10分) 简述课税对象和计税依据的区别与联系。 得 分 评卷人 七、计算题 (计算结果保留小数点后两位数 ,每题 5分 ,共 10分) 1,某矿务局 12月份生产煤炭 2000吨,其中销售 1800吨,10。吨用于职工供暖,适用定额 税率为每吨2元。计算其应纳资源税税额。 2.某人 10月份营业额为800。元,规定的起征点为 260元,营业税税率为 S%,城建税税 率为 700。计算此人当月应纳营业税税额及城建税税额。 2566

试卷代号:2727 中央广播电视大学2008一2009学年度第二学期“开放专科”期末考试 税收基础 试题答案及评分标准 (供参考) 2009年7月 一、名词解释(每小题5分,共20分】 1.税率:税率是对课税对象规定的征收比率或征收额度,是计算应纳税额的尺度。 2.教育费附加:教育费附加是对缴纳增值税、消费税、营业税的单位和个人,就其实际缴 纳的税额为计税依据征收的一种附加费。实际上是为了加快地方教育事业,扩大地方教育经 费的资金来源而征收的一项专用基金。 3.资源税:资源税是对在我国境内开采资源税条例规定的矿产品和生产盐等特定资源开 发的单位和个人,就其原料产品的资源绝对收益和级差收益征收的一种税。 4.税务代理:所谓税务代理,是注册税务师在国家法律规定的代理权限和范围内,受纳税 人、扣缴义务人的委托,代为办理税务事宜的各项行为的总称。 二、填空题(每空2分,共20分) 1.无偿性 强制性 固定性 2.17%,13% 3.凭证所载金额 应税凭据数量 4.2% 14% 2.5% 三、单项选择题(将每题四个选项中的惟一正确答案的字母序号填入括号。每题2分,共20 分) 1.C 2.C 3.A 4.B 5.D 6.D 7.D 8.D 9.A 10.A 四、多项选择题(将每题五个选项中的至少两个正确答案的字母序号填入括号,多选或漏选均 不得分。每题2分,共10分)】 1.BD 2.ABCE 3.BCDE 4.AC 5.ABDE 五、判断正误并改错(正确的在括号内划“√”,错误的在括号内划“X”,在错误处下面改正。每 题2分,共10分) 1.(×)课税对象是税收制度的基础性要素。 2567

试卷代号:2727 中央广播电视大学2008-2009学年度第二学期“开放专科”期末考试 税收基础 试题答案及评分标准 (供参考) 2009年 7月 一、名词解释(每小题 5分,共 20分 ) 1.税率:税率是对课税对象规定的征收比率或征收额度,是计算应纳税额的尺度。 2.教育费附加:教育费附加是对缴纳增值税、消费税、营业税的单位和个人,就其实际缴 纳的税额为计税依据征收的一种附加费。实际上是为了加快地方教育事业,扩大地方教育经 费的资金来源而征收的一项专用基金。 3.资源税:资源税是对在我国境内开采资源税条例规定的矿产品和生产盐等特定资源开 发的单位和个人,就其原料产品的资源绝对收益和级差收益征收的一种税。 4.税务代理:所谓税务代理,是注册税务师在国家法律规定的代理权限和范围内,受纳税 人 、扣缴义务人的委托 ,代为办理税务事宜的各项行为的总称 。 二 、填空题 (每空 2分 ,共 20分) 1.无偿性 强制性 固定性 2. 17% 13% 3.凭证所载金额 应税凭据数量 4. 2% 14% 2. 5% 三、单项选择题(将每题四个选项中的惟一正确答案的字母序号填入括号。每题 2分,共 20 分) 1. C 2. C 3. A 4. B 5. D 6. D 7. D 8. D 9. A 10. A 四、多项选择题(将每题五个选项中的至少两个正确答案的字母序号填入括号,多选或漏选均 不得分。每题 2分,共 10分 ) l. BD 2. ABCE 3. BCDE 4. AC 5. ABDE 五、判断正误并改错(正确的在括号内划“丫 ,错误的在括号内划“X",在错误处下面改正。每 题 2分,共 10分) 1. <X)课税对象是税收制度的基础性要素。 2567

2.(×)花农个人销售自种的花卉免征增值税,销售购进的花卉则按小规模纳税人的征收 率计征增值税。 3.(X)适用定额税率征收印花税的有权利许可征照和营业账簿中的其他账簿。 4.(√) 5.(×)非法印制发票的可处以1万元以上5万元以下的罚款并追究刑事责任。 六、简答题(10分) 简述课税对象和计税依据的区别与联系。 课税对象是税制中规定的征税的目的物,是国家据以征税的依据。计税依据(又称税基) 是指税制中规定的据以计算各种应征税款的依据或标准。计税依据同课税对象有着密切联 系,是从属于课税对象的一个要素。 两者的关系是:课税对象是指征税的目的物,计税依据则是在目的物已经确定的前提下, 对目的物据以计算税款的依据或标准。有些税种其课税对象的量同其计税依据是一致的,如 消费税、营业税、土地使用税等;有些税种,两者则不一致,其计税依据只是课税对象的一部分, 如个人所得税,其课税对象是纳税人的全部所得额,而计税依据则是从中做了一定扣除后的余 额。可见,课税对象是从质的方面对征税目的物所做的规定,而计税依据则是从量的方面对征 税目的物所做的规定,是课税对象量的表现。课税对象的量包括价值数量和实物数量,与此相 适应,计税依据可分为从价计税和从量计税两种形式。正是由于课税对象同计税依据在很多 情况下只存在着数量上的差别,所以在各种税制中常常不直接使用课税对象这一概念,而是用 另外的提法来表示课税对象的具体内容。例如,应税收入额、应税所得额、计税收入额、计税所 得额等。这些提法实际上都是指各种税的计税依据。 七、计算题(计算结果保留小数点后两位数,每题5分,共10分) 1.某可矿务局12月份生产煤炭2000吨,其中销售1800吨,100吨用于职工供暖,适用定额 税率为每吨2元。计算其应纳资源税税额。 解:(1)销售煤炭应纳税额=2×1800=3600(元) (2)自用煤炭应纳税额=2×100=200(元) (3)未销售部分不纳税 (4)应纳税总额=3600十200=3800元) 2.某人10月份营业额为8000元,规定的起征点为260元,营业税税率为5%,城建税税 率为7%。计算此人当月应纳营业税税额及城建税税额。 解:(1)应纳营业税=8000×5%=400(元) (2)应纳城建税=400×7%=28(元) 2568

2. <X)花农个人销售自种的花卉免征增值税,销售购进的花卉则按小规模纳税人的征收 率计征增值税 。 3. (X)适用定额税率征收印花税的有权利许可征照和营业账簿中的其他账簿。 4. (丫) 5. (X)非法印制发票的可处以1万元以上 5万元以下的罚款并追究刑事责任。 六、简答题(10分) 简述课税对象和计税依据的区别与联系。 课税对象是税制中规定的征税的目的物,是 国家据以征税的依据。计税依据(又称税基) 是指税制中规定的据以计算各种应征税款的依据或标准。计税依据同课税对象有着密切联 系 ,是从属于课税对象的一个要素。 两者的关系是:课税对象是指征税的目的物,计税依据则是在目的物已经确定的前提下, 对 目的物据 以计算税款的依据或标准。有些税种其课税对象的量 同其计税依据是一致的,如 消费税 、营业税、土地使用税等 ;有些税种 ,两者则不一致 ,其计税依据只是课税对象的一部分 , 如个人所得税,其课税对象是纳税人的全部所得额,而计税依据则是从中做了一定扣除后的余 额 。可见 ,课税对象是从质的方面对征税 目的物所做的规定 ,而计税依据则是从量的方面对征 税 目的物所做 的规定 ,是课税对象量的表现 。课税对象的量包括价值数量和实物数量 ,与此相 适应 ,计税依据可分为从价计税和从量计税两种形式 。正是 由于课税对象 同计税依据在很多 情况下只存在着数量上 的差别,所以在各种税制 中常常不直接使用课税对象这一概念 ,而是用 另外的提法来表示课税对象的具体内容。例如 ,应税收人额、应税所得额 、计税收人额 、计税所 得额等。这些提法实际上都是指各种税的计税依据。 七、计算题(计算结果保留小数点后两位数,每题 5分,共 10分) 1.某矿务局 12月份生产煤炭 2000吨,其 中销售 1800吨,100吨用于职工供暖,适用定额 税率为每吨 2元 。计算其应纳资源税税额。 解 :(1)销售煤炭应纳税额=2 X 1800=3600(元 ) (2)自用煤炭应纳税额=2X100=200<元) (3)未销售部分不纳税 (4)应纳税总额=3600十200=3800元) 2.某人 10月份营业额为800。元,规定的起征点为 26。元,营业税税率为 500,城建税税 率为 700。计算此人当月应纳营业税税额及城建税税额。 解:<1)应纳营业税=8000 X 5 0 o =400(元) (2)应纳城建税=400X70o=28(元) 2568