第九章再保险 9.1学习要求 掌握再保险、危险单位、自留额、分保额等基本概念,把握再保险与原保险的联系与 区别,了解再保险的主要种类,认识成数再保险、溢额再保险、超额赔款再保险、超额赔 付率再保险的概念、责任的划分、特点和运用,掌握分出业务经营管理和分入业务经营管 理的主要内容。 9.2内容简述 9.2.1再保险概述 1、再保险的基本概念 ●再保险也称分保,是保险人在原保险合同的基础上,通过签订合同,将其所承保 的部分风险和责任向其他保险人进行保险的行为。 ●再保险:保险的保险。 ● 转分保(Retrocession再再保险):再保险人将接受业务再分给其他保险人。 2、危险单位、自留额和分保额 再保险业务中,分保双方责任的分配与分担是通过确定的自留额和分保额体现的,而 自留额和分保额都是按危险单位来确定的。 危险单位:保险标的发生一次灾害事故可能造成的最大损失范围。 ◇一般一份保单为一个风险单位,但不一定与保单份数相同,应和每次事故最 大可能损失范围估计联系起来。(不同货主的货物装载在同一船上) ◇不是一成不变,如两栋建筑本未相连,后又加一通道,使之相连,则由两个 风险单位变成一个风险单位。 ◇划分其需专业知识 女再保险合同一般规定,如何划分危险单位由分出公司决定。 令保险法第100条规定:保险公司对危险单位的计算办法和巨灾风险安排计 划,应当报经金融监督管理部门核准。 自留额与分保额 ◇自留额:分出公司根据偿附能力所确定承担的责任限额。 接受额或分保责任额:接受公司所承担的责任限额。 令计算基础 >以保险金额为基础一一一比例再保险 >以赔款为基础一一一一一非比例再保险 ◇表示方法: >以百分比形式:55%的成数再保险合同。 >绝对数的形式:超过100万元以后的200万元。 3、再保险与原保险的比较 ●再保险与原保险的联系 令保险是再保险的基础 令再保险是保险的后盾

第九章 再保险 9.1 学习要求 掌握再保险、危险单位、自留额、分保额等基本概念,把握再保险与原保险的联系与 区别,了解再保险的主要种类,认识成数再保险、溢额再保险、超额赔款再保险、超额赔 付率再保险的概念、责任的划分、特点和运用,掌握分出业务经营管理和分入业务经营管 理的主要内容。 9.2 内容简述 9.2.1 再保险概述 1、再保险的基本概念 z 再保险也称分保,是保险人在原保险合同的基础上,通过签订合同,将其所承保 的部分风险和责任向其他保险人进行保险的行为。 z 再保险:保险的保险。 z 转分保(Retrocession 再再保险):再保险人将接受业务再分给其他保险人。 2、危险单位、自留额和分保额 再保险业务中,分保双方责任的分配与分担是通过确定的自留额和分保额体现的,而 自留额和分保额都是按危险单位来确定的。 z 危险单位:保险标的发生一次灾害事故可能造成的最大损失范围。 一般一份保单为一个风险单位,但不一定与保单份数相同,应和每次事故最 大可能损失范围估计联系起来。(不同货主的货物装载在同一船上) 不是一成不变,如两栋建筑本未相连,后又加一通道,使之相连,则由两个 风险单位变成一个风险单位。 划分其需专业知识 再保险合同一般规定,如何划分危险单位由分出公司决定。 保险法第 100 条规定: 保险公司对危险单位的计算办法和巨灾风险安排计 划,应当报经金融监督管理部门核准。 z 自留额与分保额 自留额:分出公司根据偿附能力所确定承担的责任限额。 接受额或分保责任额:接受公司所承担的责任限额。 计算基础 ¾ 以保险金额为基础---比例再保险 ¾ 以赔款为基础-----非比例再保险 表示方法: ¾ 以百分比形式: 55%的成数再保险合同。 ¾ 绝对数的形式:超过 100 万元以后的 200 万元。 3、再保险与原保险的比较 z 再保险与原保险的联系 保险是再保险的基础 再保险是保险的后盾 �����������

再保险与原保险的区别 令主体不同 令保险标的不同 ◇保险性质不同 ● 再保险的两个重要特点 ◇再保险是保险人之间的一种业务经营活动: ◇再保险合同是独立合同。 4、再保险与共同保险的比较 ●共同保险是由两家或两家以上的保险人联合直接承保同一标的、同一保险利益、 同一风险责任而总保险金额不超过保险标的可保价值的保险。 ·再保险与共同保险的联系 ◇两者均具有分散风险、扩大承保能力、稳定经营成果的功效。 ●再保险与共同保险的区别 ◇共同保险仍然属于直接保险,是对风险的第一次分散。 ◇再保险是在原保险基础上进一步分散风险,是风险的第二次分散。 5、再保险的分类 。按责任限额,再保险可分为: ◇比例再保险:(金额再保险):以保险金额为基础确定分出公司自留额和接受公 司责任额的再保险方式。 >成数再保险 >溢额再保险 >混合再保险 ◇非比例再保险(损失再保险):以损失为基础来确定再保险当事人双方的责任。 >超额赔款再保险(事故、险位) >超过赔付率再保险 ● 按安排方式,再保险可分为: ◇临时再保险(Facultative Reinsurance):将分出业务的具体情况和分保条件 逐笔告诉对方,对方是否接受或接受条件完全可以自由选择。 女合同再保险(Treaty Reinsurance):双方事先通过契约将业务范围、地区范 围、除外责任、佣金、自留额、合同限额、帐单的编制与发送等各项分保条件用 文字固定,明确双方权利与义务。对双方有强制性。 ● 预约再保险(Facultative Obligatory) ◇分出公司:临时再保险 ◇分入公司:合同再保险 9.2.2比例再保险和非比例再保险 1、比例再保险(金额再保险):以保险金额为基础确定分出公司自留额和接受公司责 任额的再保险方式。其特点为: 。自留额和分保责任额表示为保额的一定比例; ●双方对于保费和赔款的分配,按照其分配保额的同一比例进行; ·显示了保险人与再保险人利益的一致性。 2、比例再保险可分为三类: 成数再保险(最简单)(Proportional Reinsurance.):原保险人将每一危险单位的 保险金额,按约定的比率分给再保险人的方式。其特点为:

z 再保险与原保险的区别 主体不同 保险标的不同 保险性质不同 z 再保险的两个重要特点 再保险是保险人之间的一种业务经营活动; 再保险合同是独立合同。 4、再保险与共同保险的比较 z 共同保险是由两家或两家以上的保险人联合直接承保同一标的、同一保险利益、 同一风险责任而总保险金额不超过保险标的可保价值的保险。 z 再保险与共同保险的联系 两者均具有分散风险、扩大承保能力、稳定经营成果的功效。 z 再保险与共同保险的区别 共同保险仍然属于直接保险,是对风险的第一次分散。 再保险是在原保险基础上进一步分散风险,是风险的第二次分散。 5、再保险的分类 z 按责任限额,再保险可分为: 比例再保险:(金额再保险):以保险金额为基础确定分出公司自留额和接受公 司责任额的再保险方式。 ¾ 成数再保险 ¾ 溢额再保险 ¾ 混合再保险 非比例再保险(损失再保险):以损失为基础来确定再保险当事人双方的责任。 ¾ 超额赔款再保险(事故、险位) ¾ 超过赔付率再保险 z 按安排方式,再保险可分为: 临时再保险(Facultative Reinsurance):将分出业务的具体情况和分保条件 逐笔告诉对方,对方是否接受或接受条件完全可以自由选择。 合同再保险(Treaty Reinsurance):双方事先通过契约将业务范围、地区范 围、除外责任、佣金、自留额、合同限额、帐单的编制与发送等各项分保条件用 文字固定,明确双方权利与义务。对双方有强制性。 z 预约再保险(Facultative Obligatory) 分出公司:临时再保险 分入公司:合同再保险 9.2.2 比例再保险和非比例再保险 1、比例再保险(金额再保险):以保险金额为基础确定分出公司自留额和接受公司责 任额的再保险方式。其特点为: z 自留额和分保责任额表示为保额的一定比例; z 双方对于保费和赔款的分配,按照其分配保额的同一比例进行; z 显示了保险人与再保险人利益的一致性。 2、比例再保险可分为三类: z 成数再保险(最简单)(Proportional Reinsurance):原保险人将每一危险单位的 保险金额,按约定的比率分给再保险人的方式。其特点为: ��������������

令保额、保费按一定百分比分出: ◇赔款按同样百分比摊回; 女对每一危险单位有限额规定,分出公司和接受公司在这个限额中各自承担一 定的份额。 ●溢额再保险:双方签订协议,对每个危险单位确定一个由保险人承担的自留额, 保险金额超过自留额的部分称为溢额,由再保险人承担。其特点为: 女 以保险金额为基础 ◇自留额确定,不随保险金额变化 ☆ 自留额内无需分保 超过自留额部分由溢额再保险吸收承受。 ◇限制:以自留额的一定倍数为限度称为线数。分出额/自留额=线数(LI NES) ◇危险单位、自留额和线数称为三要素 ◇由于承保业务的保险金额增加,或由于业务的发展,需设置不同层次溢额, 称第一溢额、第二溢额等。 ◇危险责任平均化。 ●成数和溢额混合再保险:将成数再保险和溢额再保险组织在一个合同里,以成数 再保险的限额,作为溢额再保险的起点,再确定溢额再保险的限额。 3、成数再保险的优缺点 ●优点: ◇双方利益完全一致; ◇手续简便。 ●缺点: ◇缺乏弹性,对于质量好,保额不大业务,不能增加自留额:质量差的,不能 减少自留;无法确保再保险保障。 ◇不能均衡风险责任。按保额的一定比例划分双方责任,对于危险度的高低、 损失的大小,不能加以区别,保额高低不齐问题,分保后仍存在。 4、溢额再保险的优缺点 ●优点: ◇可以灵活确定自留额,质量好业务自留额较大,反之则小,节约了费用。 ●缺点: ¢手续繁琐。保额不同→分保比例不同+逐笔计算→管理费 5、非比例再保险(损失再保险):以损失(赔款额)为基础来确定再保险当事人双方 的责任。其具有两个限额: ● 自负责任额:分出公司根据自身财力确定,即分保合同的起赔点。 ●再保险责任额:接受公司承担的最高责任额。 6、非比例再保险可分为三类: ●险位超赔再保险:以每一危险单位所发生的赔款来计算自负责任额和再保险责任 额。 令关键:危险单位的划分 ◇再保险责任额有一定限度 女超过100万元以后900万元的火险险位超赔分保合同 ◇ 险位超赔在一次事故中的赔款计算两种方式: >按危险单位分别计算,没有限制

保额、保费按一定百分比分出; 赔款按同样百分比摊回; 对每一危险单位有限额规定,分出公司和接受公司在这个限额中各自承担一 定的份额。 z 溢额再保险:双方签订协议,对每个危险单位确定一个由保险人承担的自留额, 保险金额超过自留额的部分称为溢额,由再保险人承担。其特点为: 以保险金额为基础 自留额确定,不随保险金额变化 自留额内无需分保 超过自留额部分由溢额再保险吸收承受。 限制:以自留额的一定倍数为限度称为线数。分出额/自留额= 线数(LI NES) 危险单位、自留额和线数称为三要素 由于承保业务的保险金额增加,或由于业务的发展,需设置不同层次溢额, 称第一溢额、第二溢额等。 危险责任平均化。 z 成数和溢额混合再保险:将成数再保险和溢额再保险组织在一个合同里,以成数 再保险的限额,作为溢额再保险的起点,再确定溢额再保险的限额。 3、成数再保险的优缺点 z 优点: 双方利益完全一致; 手续简便。 z 缺点: 缺乏弹性,对于质量好,保额不大业务,不能增加自留额;质量差的,不能 减少自留;无法确保再保险保障。 不能均衡风险责任。按保额的一定比例划分双方责任,对于危险度的高低、 损失的大小,不能加以区别,保额高低不齐问题,分保后仍存在。 4、溢额再保险的优缺点 z 优点: 可以灵活确定自留额,质量好业务自留额较大,反之则小,节约了费用。 z 缺点: 手续繁琐。保额不同→分保比例不同→逐笔计算→管理费↗ 5、非比例再保险(损失再保险):以损失(赔款额)为基础来确定再保险当事人双方 的责任。其具有两个限额: z 自负责任额:分出公司根据自身财力确定,即分保合同的起赔点。 z 再保险责任额:接受公司承担的最高责任额。 6、非比例再保险可分为三类: z 险位超赔再保险:以每一危险单位所发生的赔款来计算自负责任额和再保险责任 额。 关键:危险单位的划分 再保险责任额有一定限度 超过 100 万元以后 900 万元的火险险位超赔分保合同 险位超赔在一次事故中的赔款计算两种方式: ¾ 按危险单位分别计算,没有限制 ���������������������

>对每次事故总的赔款有限制,一般为险位限额的2至3倍,即每次事故 接受公司只赔付2至3个单位的损失。 事故超赔再保险:以一次巨灾事故所发生赔款的总和来计算自负责任额和再保险 责任额。(多个危险单位) ◇关键:一次事故的划分 令有时间、地区的限制:如: >台风、暴雨连续48小时为一次事故: >地震、洪水连续72小时: >其他巨灾连续168小时。 ◇按一次或几次事故,责任分摊是不同的 。赔付率超赔再保险(停止损失再保险或损失中止再保险):按赔款与保费的比例来 确定自负责任和再保险责任的方式,即在约定的某一年度内,对于赔付率超过一定 标准时,由再保险人就超过部分负责至某一赔付率或金额。 ◇总赔款/总保费=赔付率 令 按年度计算,有赔付率的限制,并有一定金额的责任限制 ☆ 再保险的起点赔付率的确定,如70% 令超过一个比例则赔付,如70%一130% 7、比例再保险和非比例再保险的区别 比例再保险 非比例再保险 责任基础 保险金额 赔款金额 佣金支付 有 无 准备金提取 有 无 按再保险人承担的保额责任 原保险人净保费收入之和乘以单独厘订的再 再保险费 比例分摊 保险费率 赔款处理 按期结算,帐单处理 现金赔付,及时处理 9.2.3再保险的分出与分入 1、分出业务经营与管理概述 ● 定义:为了实现再保险分出业务活动的合理化、科学化,达到预期最佳经济效益 目标,稳定保险企业的业务经营所实施的计划、组织、指挥、协调和控制的一系列 动态活动过程。 ·范围:自留额确定,分保规划安排,分保业务流程,分保手续,帐单安排及统计 分析。 ●一般准则: ◇稳定经营:分出高风险业务 女管理现代 令 面向国际市场 2、分出业务实务 ●第一阶段:提出分保建议。提供分保条件、统计数字、大额赔款一览表等。 ● 第二阶段:完备手续

¾ 对每次事故总的赔款有限制,一般为险位限额的 2 至 3 倍,即每次事故 接受公司只赔付 2 至 3 个单位的损失。 z 事故超赔再保险:以一次巨灾事故所发生赔款的总和来计算自负责任额和再保险 责任额。(多个危险单位) 关键:一次事故的划分 有时间、地区的限制:如: ¾ 台风、暴雨连续 48 小时为一次事故; ¾ 地震、洪水连续 72 小时; ¾ 其他巨灾连续 168 小时。 按一次或几次事故,责任分摊是不同的 z 赔付率超赔再保险(停止损失再保险或损失中止再保险):按赔款与保费的比例来 确定自负责任和再保险责任的方式,即在约定的某一年度内,对于赔付率超过一定 标准时,由再保险人就超过部分负责至某一赔付率或金额。 总赔款/总保费=赔付率 按年度计算,有赔付率的限制,并有一定金额的责任限制 再保险的起点赔付率的确定,如 70% 超过一个比例则赔付,如 70%--130% 7、比例再保险和非比例再保险的区别 比例再保险 非比例再保险 责任基础 保险金额 赔款金额 佣金支付 有 无 准备金提取 有 无 再保险费 按再保险人承担的保额责任 比例分摊 原保险人净保费收入之和乘以单独厘订的再 保险费率 赔款处理 按期结算,帐单处理 现金赔付,及时处理 9.2.3 再保险的分出与分入 1、分出业务经营与管理概述 z 定义:为了实现再保险分出业务活动的合理化、科学化,达到预期最佳经济效益 目标,稳定保险企业的业务经营所实施的计划、组织、指挥、协调和控制的一系列 动态活动过程。 z 范围:自留额确定,分保规划安排,分保业务流程,分保手续,帐单安排及统计 分析。 z 一般准则: 稳定经营:分出高风险业务 管理现代 面向国际市场 2、分出业务实务 z 第一阶段:提出分保建议。提供分保条件、统计数字、大额赔款一览表等。 z 第二阶段:完备手续。 ����������

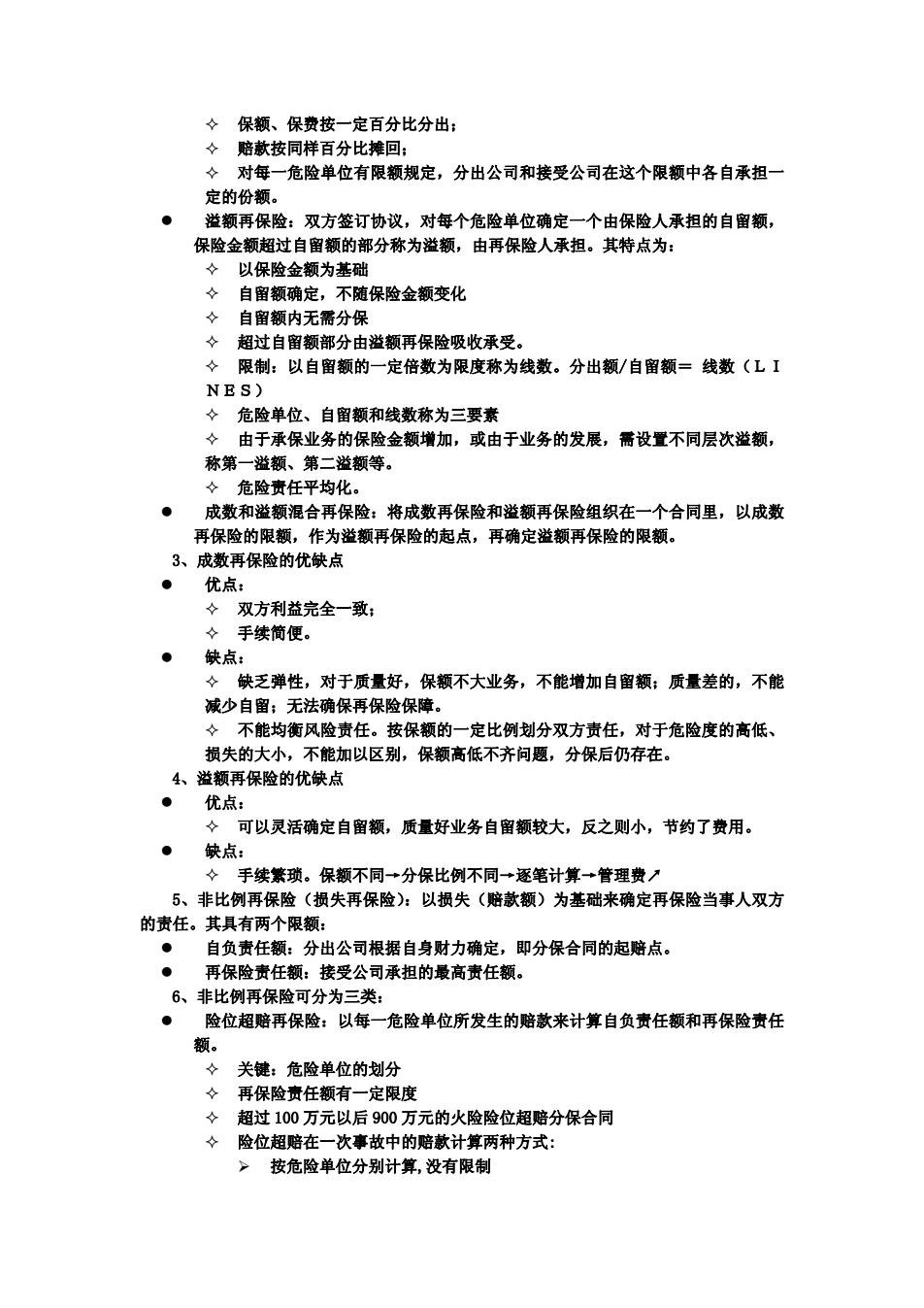

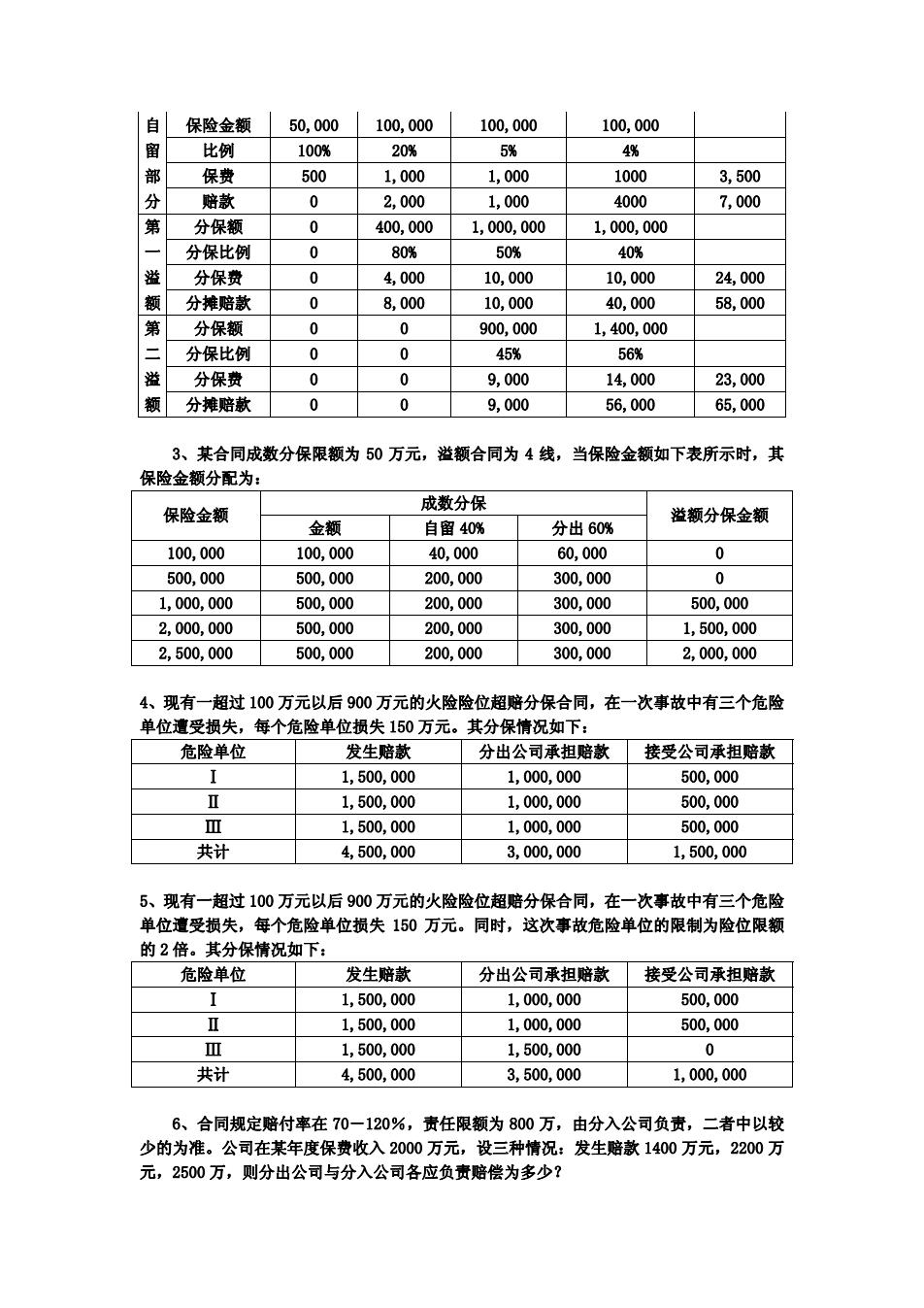

第三阶段:赔款处理。 女计算分保合同项下接受人应承担的责任比例和金额: 令 向接受人发出出险通知:通知中包括合同名称、年度、地点、标的、摊回金 额、原因等。 3、分入业务经营管理的概念与原则 ●分入业务是指承担或接受其他保险公司所转让的危险或责任。 ● 分入业务经营管理是指为了平衡风险、增加保费收入、争取盈利,对分入业务过 程的计划、调节和控制,以及对分入的保险业务的质量、分出人的资信情况进行调 查审核。 4、分入业务的承保 ● 承保额的确定和运用 令自留额:分出公司对危险所能承担的限额。 ◇承保额:接受公司对分出公司转让的危险或责任所能接受或承担的限额。 ◇一般来说,接受公司自身对承保额都有规定的,如规定每一危险单位的承保 额为资本或年保费收入的一定比率。 ◇考虑因素:偿附能力(资本金、保费收入等) 9.3本章知识点 再保险与原保险的关系;再保险的主要种类;成数再保险、溢额再保险、超额赔款再 保险、超额赔付率再保险的保费及责任的划分、优缺点和运用。 9.4思考题 1、比例成数分保和溢额分保。 2、比较比例再保险和非比例再保险。 3、临时分保和合同分保各有什么特点和优缺点? 9.5例题与习题 1、最高限额为500万元,55%的成数再保险合同(55%指分出比例),当保险金额如 下表所示时,其自留部分和分出部分为: 保险金额 自留部分45% 分出部分55% 其它 800,000 360,000 440,000 0 2.000.000 900,000 1,100.000 0 5,000,000 2,250,000 2,750,000 0 6.000.000 2.250.000 2,750,000 1,000,00 2、海上货运险溢额分保合同,危险单位按每船每一航次划分,自留额为100,000美 元,第一溢额合同限额为10线,第二溢额合同限额为15线,责任、保费、赔款计算如下: 总 保险金额 A轮50,000B轮500,000C轮2,000,000D轮2,400,000 共计 额 总保费 500 5,000 20,000 25,000 50,500 总赔款 0 10,000 20,000 100,000 130,000

z 第三阶段:赔款处理。 计算分保合同项下接受人应承担的责任比例和金额; 向接受人发出出险通知:通知中包括合同名称、年度、地点、标的、摊回金 额、原因等。 3、分入业务经营管理的概念与原则 z 分入业务是指承担或接受其他保险公司所转让的危险或责任。 z 分入业务经营管理是指为了平衡风险、增加保费收入、争取盈利,对分入业务过 程的计划、调节和控制,以及对分入的保险业务的质量、分出人的资信情况进行调 查审核。 4、分入业务的承保 z 承保额的确定和运用 自留额:分出公司对危险所能承担的限额。 承保额:接受公司对分出公司转让的危险或责任所能接受或承担的限额。 一般来说,接受公司自身对承保额都有规定的,如规定每一危险单位的承保 额为资本或年保费收入的一定比率。 考虑因素:偿附能力(资本金、保费收入等) 9.3 本章知识点 再保险与原保险的关系;再保险的主要种类;成数再保险、溢额再保险、超额赔款再 保险、超额赔付率再保险的保费及责任的划分、优缺点和运用。 9.4 思考题 1、 比例成数分保和溢额分保。 2、 比较比例再保险和非比例再保险。 3、 临时分保和合同分保各有什么特点和优缺点? 9.5 例题与习题 1、最高限额为 500 万元,55%的成数再保险合同(55%指分出比例),当保险金额如 下表所示时,其自留部分和分出部分为: 保险金额 自留部分 45% 分出部分 55% 其它 800,000 360,000 440,000 0 2,000,000 900,000 1,100,000 0 5,000,000 2,250,000 2,750,000 0 6,000,000 2,250,000 2,750,000 1,000,00 2、海上货运险溢额分保合同,危险单位按每船每一航次划分,自留额为 100,000 美 元,第一溢额合同限额为 10 线,第二溢额合同限额为 15 线,责任、保费、赔款计算如下: 总 保险金额 A 轮 50,000 B 轮 500,000 C 轮 2,000,000 D 轮 2,400,000 共计 额 总保费 500 5,000 20,000 25,000 50,500 总赔款 0 10,000 20,000 100,000 130,000������

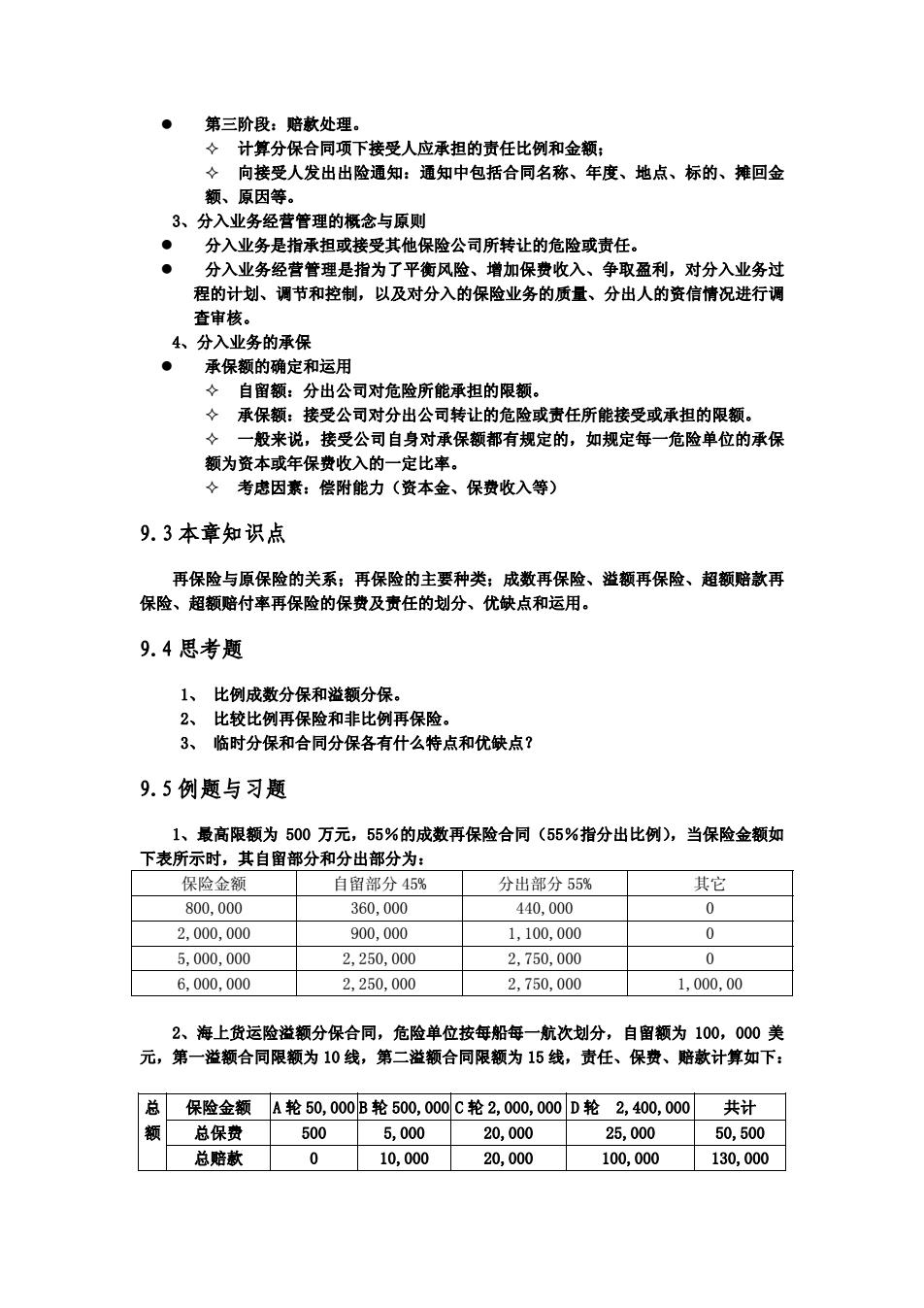

保险金额 50,000 100,000 100,000 100,000 留 比例 100% 20% 5% 4% 部 保费 500 1,000 1,000 1000 3,500 分 赔款 0 2,000 1,000 4000 7,000 第 分保额 0 400,000 1,000,000 1,000,000 分保比例 0 80% 50% 40% 溢 分保费 0 4,000 10,000 10,000 24,000 额 分摊赔款 0 8,000 10,000 40,000 58,000 第 分保额 0 0 900,000 1,400,000 分保比例 0 0 45% 56% 溢 分保费 0 0 9,000 14,000 23,000 额 分摊赔款 0 0 9,000 56,000 65,000 3、某合同成数分保限额为50万元,溢额合同为4线,当保险金额如下表所示时,其 保险金额分配为: 成数分保 保险金额 溢额分保金额 金额 自留40% 分出60% 100,000 100,000 40,000 60,000 0 500,000 500,000 200,000 300,000 0 1,000,000 500,000 200,000 300,000 500,000 2,000,000 500,000 200,000 300,000 1,500,000 2,500,000 500,000 200,000 300,000 2,000,000 4、现有一超过100万元以后900万元的火险险位超赔分保合同,在一次事故中有三个危险 单位遭受损失,每个危险单位损失150万元。其分保情况如下: 危险单位 发生赔款 分出公司承担赔款 接受公司承担赔款 I 1,500,000 1,000,000 500,000 0 1,500,000 1,000,000 500,000 Ⅲ 1,500,000 1,000,000 500,000 共计 4,500,000 3,000,000 1,500,000 5、现有一超过100万元以后900万元的火险险位超赔分保合同,在一次事故中有三个危险 单位遭受损失,每个危险单位损失150万元。同时,这次事故危险单位的限制为险位限额 的2倍。其分保情况如下: 危险单位 发生赔款 分出公司承担赔款 接受公司承担赔款 I 1,500,000 1,000,000 500,000 I 1,500,000 1,000,000 500.000 Ⅲ 1,500,000 1,500,000 0 共计 4,500,000 3,500,000 1,000,000 6、合同规定赔付率在70一120%,责任限额为800万,由分入公司负责,二者中以较 少的为准。公司在某年度保费收入2000万元,设三种情况:发生赔款1400万元,2200万 元,2500万,则分出公司与分入公司各应负责赔偿为多少?

自 保险金额 50,000 100,000 100,000 100,000 留 比例 100% 20% 5% 4% 部 保费 500 1,000 1,000 1000 3,500 分 赔款 0 2,000 1,000 4000 7,000 第 分保额 0 400,000 1,000,000 1,000,000 一 分保比例 0 80% 50% 40% 溢 分保费 0 4,000 10,000 10,000 24,000 额 分摊赔款 0 8,000 10,000 40,000 58,000 第 分保额 0 0 900,000 1,400,000 二 分保比例 0 0 45% 56% 溢 分保费 0 0 9,000 14,000 23,000 额 分摊赔款 0 0 9,000 56,000 65,000 3、某合同成数分保限额为 50 万元,溢额合同为 4 线,当保险金额如下表所示时,其 保险金额分配为: 成数分保 保险金额 金额 自留 40% 分出 60% 溢额分保金额 100,000 100,000 40,000 60,000 0 500,000 500,000 200,000 300,000 0 1,000,000 500,000 200,000 300,000 500,000 2,000,000 500,000 200,000 300,000 1,500,000 2,500,000 500,000 200,000 300,000 2,000,000 4、现有一超过 100 万元以后 900 万元的火险险位超赔分保合同,在一次事故中有三个危险 单位遭受损失,每个危险单位损失 150 万元。其分保情况如下: 危险单位 发生赔款 分出公司承担赔款 接受公司承担赔款 Ⅰ 1,500,000 1,000,000 500,000 Ⅱ 1,500,000 1,000,000 500,000 Ⅲ 1,500,000 1,000,000 500,000 共计 4,500,000 3,000,000 1,500,000 5、现有一超过 100 万元以后 900 万元的火险险位超赔分保合同,在一次事故中有三个危险 单位遭受损失,每个危险单位损失 150 万元。同时,这次事故危险单位的限制为险位限额 的 2 倍。其分保情况如下: 危险单位 发生赔款 分出公司承担赔款 接受公司承担赔款 Ⅰ 1,500,000 1,000,000 500,000 Ⅱ 1,500,000 1,000,000 500,000 Ⅲ 1,500,000 1,500,000 0 共计 4,500,000 3,500,000 1,000,000 6、合同规定赔付率在 70-120%,责任限额为 800 万,由分入公司负责,二者中以较 少的为准。公司在某年度保费收入 2000 万元,设三种情况:发生赔款 1400 万元,2200 万 元,2500 万,则分出公司与分入公司各应负责赔偿为多少?

赔款 1400万 2200万 2500万 赔付率 70% 110% 125% 分出公司 1400万 1400万(70%) 1400万(70%) 分入公司 0 800万(40%) 800万(40%) 分出公司 300万(15%) 分出公司总计 1700万元

赔 款 1400 万 2200 万 2500 万 赔付率 70% 110% 125% 分出公司 1400 万 1400 万(70%) 1400 万(70%) 分入公司 0 800 万(40%) 800 万(40%) 分出公司 300 万(15%) 分出公司总计 1700 万元