无套利定价 期权和市场的完备性 1

无套利定价 期权和市场的完备性 1

Option and Market Completeness ·上一节中,我们是把期权看作冗余证券、而把股票和债券看作原 生证券,从而用股票和债券的价格为期权定价。 ·本节中,我们考虑期权不是冗余证券的情形。我们将证明期权可 以增进证券市场的完全性甚至使市场完全化。 2

Option and Market Completeness • 上一节中,我们是把期权看作冗余证券、而把股票和债券看作原 生证券,从而用股票和债券的价格为期权定价。 • 本节中,我们考虑期权不是冗余证券的情形。我们将证明期权可 以增进证券市场的完全性甚至使市场完全化。 2

Simple Option Strategies 我们先考虑期权的蝶式策略,蝶式策略属于组合策略,分为蝶式看 涨和蝶式看跌,以蝶式看涨为例,构建如下的投资组合: ·持有一个执行价为K一6的看涨期权; ·卖空两个执行价为K的看涨期权; ·持有一个执行价为K+6的看涨期权; 这个投资组合的期末支付如何表示?

Simple Option Strategies 我们先考虑期权的蝶式策略,蝶式策略属于组合策略,分为蝶式看 涨和蝶式看跌,以蝶式看涨为例,构建如下的投资组合: • 持有一个执行价为𝐾 − 𝛿的看涨期权; • 卖空两个执行价为K的看涨期权; • 持有一个执行价为𝐾 + 𝛿的看涨期权; 这个投资组合的期末支付如何表示? 3

主观题10分 g设置 请用max函数表示蝶式看涨策略的期末支付,并画图。(10min) 作答

请用max函数表示蝶式看涨策略的期末支付,并画图。(10min) 作答 4 主观题 10分

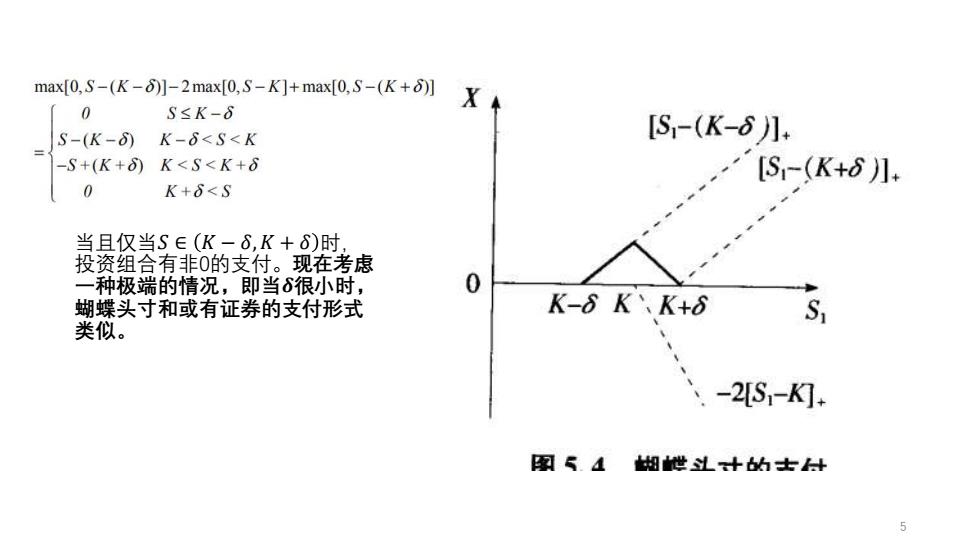

max[0,S-(K-6)]-2max[0,SK]+max[0,S-(K+)] X 0 S≤K-6 S-(K-) K-8<S<K [S-(K-8] = -S+(K+)K<S<K+δ [S-(K+8月 0 K+δ<S 当且仅当SE(K-6,K+)时 投资组合有非0的支付。现在考虑 一种极端的情况,即当6很小时, 0 蝴蝶头寸和或有证券的支付形式 K-8K、K+6 S 类似。 -2S1-K0 图54蝴世斗+的士上+ 5

当且仅当𝑆 ∈ 𝐾 − 𝛿,𝐾 + 𝛿 时, 投资组合有非0的支付。现在考虑 一种极端的情况,即当𝜹很小时, 蝴蝶头寸和或有证券的支付形式 类似。 5

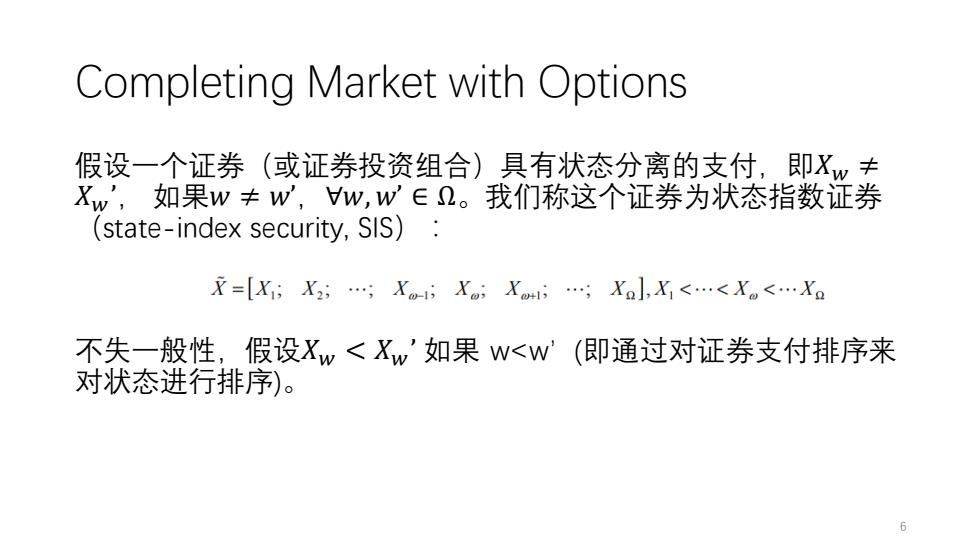

Completing Market with Options 假设一个证券(或证券投资组合)具有状态分离的支付,即Xw≠ Xw',如果w≠W,w,wE2。我们称这个证券为状态指数证券 (state-index security,SIS): =[X;X2;;X。Xo;X4;.;Xn],X<.<Xw<.Xa 不失一般性,假设Xw<Xw'如果W<w(即通过对证券支付排序来 对状态进行排序)。 6

Completing Market with Options 假设一个证券(或证券投资组合)具有状态分离的支付,即𝑋𝑤 ≠ 𝑋𝑤 ’ , 如果𝑤 ≠ 𝑤’,∀𝑤, 𝑤’ ∈ Ω。我们称这个证券为状态指数证券 (state-index security, SIS): 不失一般性,假设𝑋𝑤 < 𝑋𝑤 ’ 如果 w<w’(即通过对证券支付排序来 对状态进行排序)。 6

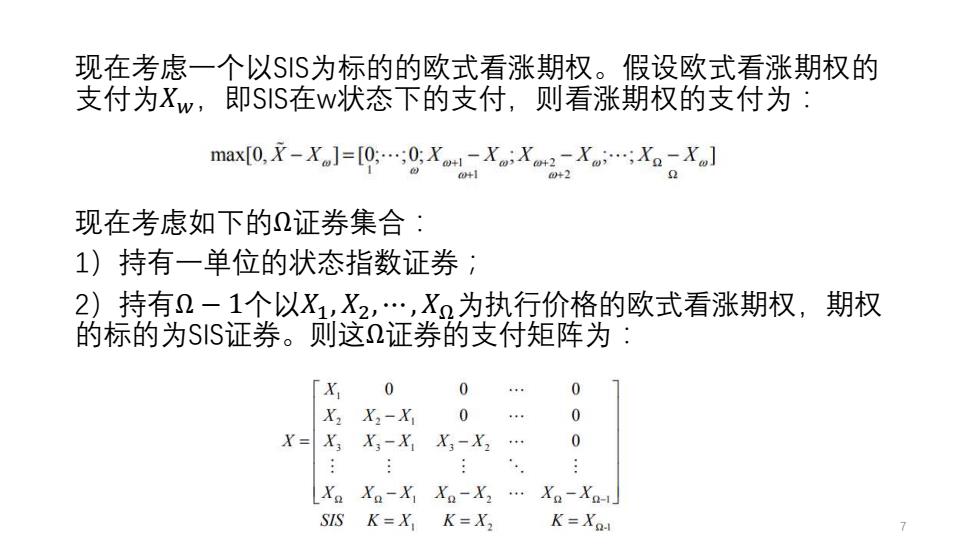

现在考虑一个以SS为标的的欧式看涨期权。假设欧式看涨期权的 支付为Xw,即SIS在w状态下的支付,则看涨期权的支付为: max[0,X-X]=[0.0Xn-XwXr2XwXn。Xa】 0+2 现在考虑如下的2证券集合: 1)持有一单位的状态指数证券 2)持有2一1个以X1,X2,.,X2为执行价格的欧式看涨期权,期权 的标的为SS证券。则这2证券的支付矩阵为 X 0 0 X2 X2-X 0 0 X= X3 X3-X X3-X2 0 X。 Xm-XX。-X2 .X。-Xa- SIS K=X K=X, K=Xod

现在考虑一个以SIS为标的的欧式看涨期权。假设欧式看涨期权的 支付为𝑋𝑤,即SIS在w状态下的支付,则看涨期权的支付为: 现在考虑如下的Ω证券集合: 1)持有一单位的状态指数证券; 2)持有Ω − 1个以𝑋1 , 𝑋2 , ⋯ , 𝑋Ω为执行价格的欧式看涨期权,期权 的标的为SIS证券。则这Ω证券的支付矩阵为: 7

主观题10分 g设置 课堂练习:证明上述定义的市场是完备的。(3min) 作答

课堂练习:证明上述定义的市场是完备的。(3min) 作答 8 主观题 10分

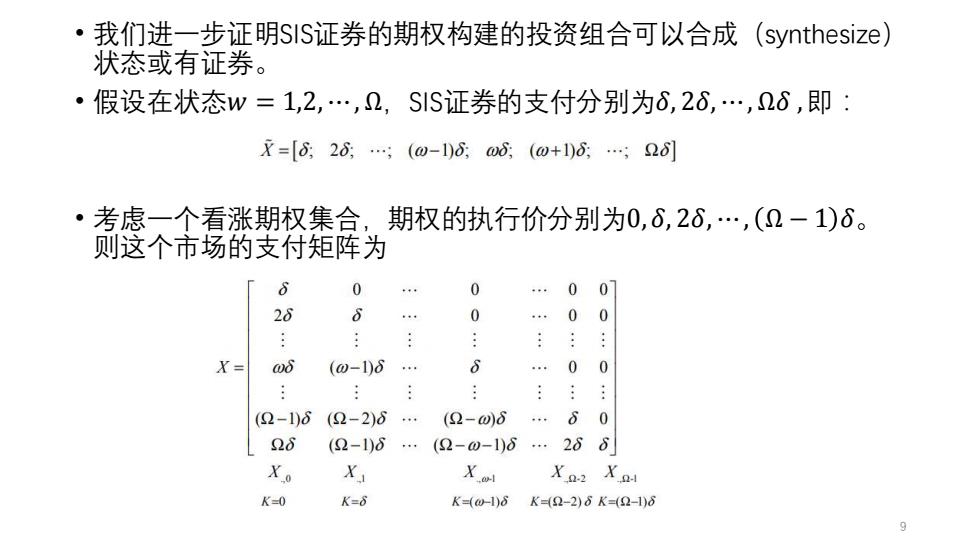

·我们进一步证明SIS证券的期权构建的投资组合可以合成(synthesize) 状态或有证券。 ·假设在状态w=1,2,.,2,SS证券的支付分别为6,26,.,26,即: X=[6,26,.;(w-1)6,06(o+1)6;.;26] ·考虑一个看涨期权集合,期权的执行价分别为0,6,26,.,(2-1)6。 则这个市场的支付矩阵为 6 0 0 .00 26 6 0 0 0 X= wS (w-1)6 d 0 0 (2-1)6(0-2)6 (2-0)6·60 26 (2-1)6 (2-0-1)6. 266] Xo X Xw时 Xa2 X K=0 K=δ K-(0-1)8 K=(0-2)6K=(2-1)6 9

• 我们进一步证明SIS证券的期权构建的投资组合可以合成(synthesize) 状态或有证券。 • 假设在状态𝑤 = 1,2, ⋯ ,Ω,SIS证券的支付分别为𝛿, 2𝛿, ⋯ ,Ω𝛿 ,即: • 考虑一个看涨期权集合,期权的执行价分别为0, 𝛿, 2𝛿, ⋯ , Ω − 1 𝛿。 则这个市场的支付矩阵为 9

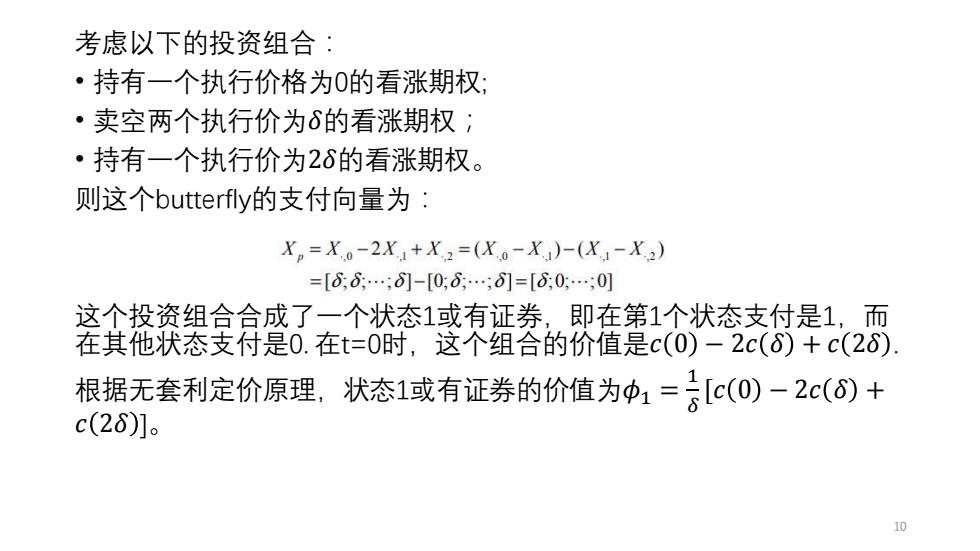

考虑以下的投资组合: ·持有一个执行价格为0的看涨期权: ·卖空两个执行价为6的看涨期权; ·持有一个执行价为26的看涨期权。 则这个outterfly的支付向量为: X。=X。-2X,+X2=(X。-X)-(X1-X2) =[6,6,.-[06.;=[6,0.0 这个投资组合合成了一个状态1或有证券,即在第1个状态支付是1,而 在其他状态支付是0.在t=0时,这个组合的价值是c(0)-2c()+c(2δ) 根据无套利定价原理,状态1或有证券的价值为中1=[c(0)-2c(6)+ c(28)]。 10

考虑以下的投资组合: • 持有一个执行价格为0的看涨期权; • 卖空两个执行价为𝛿的看涨期权; • 持有一个执行价为2𝛿的看涨期权。 则这个butterfly的支付向量为: 这个投资组合合成了一个状态1或有证券,即在第1个状态支付是1,而 在其他状态支付是0. 在t=0时,这个组合的价值是𝑐 0 − 2𝑐 𝛿 + 𝑐 2𝛿 . 根据无套利定价原理,状态1或有证券的价值为𝜙1 = 1 𝛿 [𝑐 0 − 2𝑐 𝛿 + 𝑐 2𝛿 ]。 10