第四节土地增值税法 土地增值税是指对有偿转让土地使用 权、地上建筑物及其附着物(简称“转 让房地产”)的单位和个人,就其取得 收入的增值部分征收的一种所得税

第四节 土地增值税法 土地增值税是指对有偿转让土地使用 权、地上建筑物及其附着物(简称“转 让房地产”)的单位和个人,就其取得 收入的增值部分征收的一种所得税

土地增值税的征税对象是纳税人转让 房地产所取得收入的增值部分且实行四 级超率累进税率,体现税收的纵向公平, 即所得多的多征,所得少的少征,具有 明显的所得税特征,因此本课将其归于 所得税法律制度

土地增值税的征税对象是纳税人转让 房地产所取得收入的增值部分且实行四 级超率累进税率,体现税收的纵向公平, 即所得多的多征,所得少的少征,具有 明显的所得税特征,因此本课将其归于 所得税法律制度

1.王地增值税的税法主体 土地增值税征税主体是地方税务机关 纳税主体是指有偿转让房地产并取得收入 的单位和个人。转让房地产,即以出售 或者其他方式有偿转让房地产的行为, 不包括以赠与、继承等方式无偿转让房 地产的行为

1.土地增值税的税法主体 土地增值税征税主体是地方税务机关; 纳税主体是指有偿转让房地产并取得收入 的单位和个人。转让房地产,即以出售 或者其他方式有偿转让房地产的行为, 不包括以赠与、继承等方式无偿转让房 地产的行为

2. 土地增值税的征税对象 土地增值税的征税对象是纳税人转让房地产 所取得的增值额,即纳税人转让房地产所取得 的收入减去法定扣除项目金额后的余额。 纳税人转让房地产的收入,包括货币收入、实 物收入和其他收入。 法定扣除项目包括:(1)取得土地使用权支 付的金额;(2)开发土地的成本、费用;(3 新建房及配套设施的成本费用,或者旧房及建 筑物的评估价格;(4)与转让房地产有关的 税金;(5)财政部门规定的其他扣除项目

2.土地增值税的征税对象 ◼ 所取得的增值额,即纳税人转让房地产所取得 的收入减去法定扣除项目金额后的余额。 ◼ 纳税人转让房地产的收入,包括货币收入、实 物收入和其他收入。 ◼ 法定扣除项目包括:(1)取得土地使用权支 付的金额;(2)开发土地的成本、费用;(3) 新建房及配套设施的成本费用,或者旧房及建 筑物的评估价格;(4)与转让房地产有关的 税金;(5)财政部门规定的其他扣除项目

3 土地增值税的税率 土地增值税实行四级超率累进税率,具体为: (1)增值额未超过扣除项目金额50%的部 分,税率为30%; (2)增值额超过扣除项目金额50%、未超 过扣除项目金额100%的部分,税率为40%; (3)增值额超过扣除项目金额100%、未 超过扣除项目金额200%的部分,税率为50%; (4)增值额超过扣除项目金额200%的 部分,税率为60%

3.土地增值税的税率 土地增值税实行四级超率累进税率,具体为: ◼ 1)增值额未超过扣除项目金额50%的部 分,税率为30% ◼ (2)增值额超过扣除项目金额50%、未超 过扣除项目金额100%的部分,税率为40% ◼ (3)增值额超过扣除项目金额100%、未 超过扣除项目金额200%的部分,税率为50%; ◼ (4)增值额超过扣除项目金额200%的 部分,税率为60%

4.土地增值税的计算 例题:一房地产开发收入总额为1700万 元,其中取得土地使用权支付100万元; 开发及新建房及配套设施的费用500万元: 与转让房地产有关的税金为20万元;计 算土地增值税税额

4.土地增值税的计算 ◼ 例题:一房地产开发收入总额为1700万 元,其中取得土地使用权支付100万元; 开发及新建房及配套设施的费用500万元; 与转让房地产有关的税金为20万元;计 算土地增值税税额

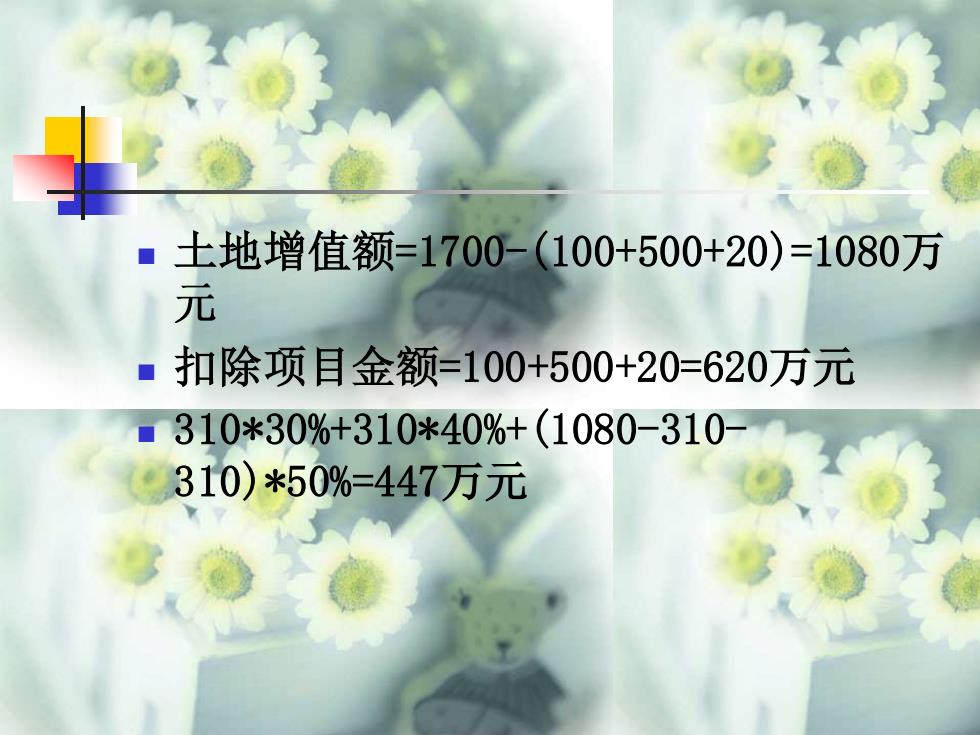

土地增值额=1700-(100+500+20)=1080万 元 扣除项目金额=100+500+20=620万元 ■310*30%+310*40%+(1080-310 310)*50%=447万元

◼ 土地增值额=1700-(100+500+20)=1080万 ◼ 扣除项目金额=100+500+20=620万元 ◼ 310*30%+310*40%+(1080-310- 310)*50%=447万元

5.土地增值税的税收优惠措施 土地增值税在以下情况下免征 纳税人建造普通标准住宅出售,增值额 未超过扣除项目金额20%的; 因国家建设需要依法征用、收回的房地

5.土地增值税的税收优惠措施 土地增值税在以下情况下免征: ◼ 纳税人建造普通标准住宅出售,增值额 未超过扣除项目金额20%的; ◼ 因国家建设需要依法征用、收回的房地 产

6.土地增值税的征收管理

6.土地增值税的征收管理