第九章 流转税与所得税 ★ ▣增值税 ▣其他流转税 96 流转税与 ®所得税 所得税

第九章 流转税与所得税 其他流转税 所得税 增值税 流转税与 所得税

本章目标 增值税的会计处理 其他流转税的会计处理 握 永久性差异与暂时性差异的性质 所得税会计的基本处理流程 增值税的征收原理 解 所得税会计的实质 资产负债表法 和

本章目标 增值税的征收原理 所得税会计的实质 资产负债表法 理 解 增值税的会计处理 其他流转税的会计处理 永久性差异与暂时性差异的性质 所得税会计的基本处理流程 掌 握

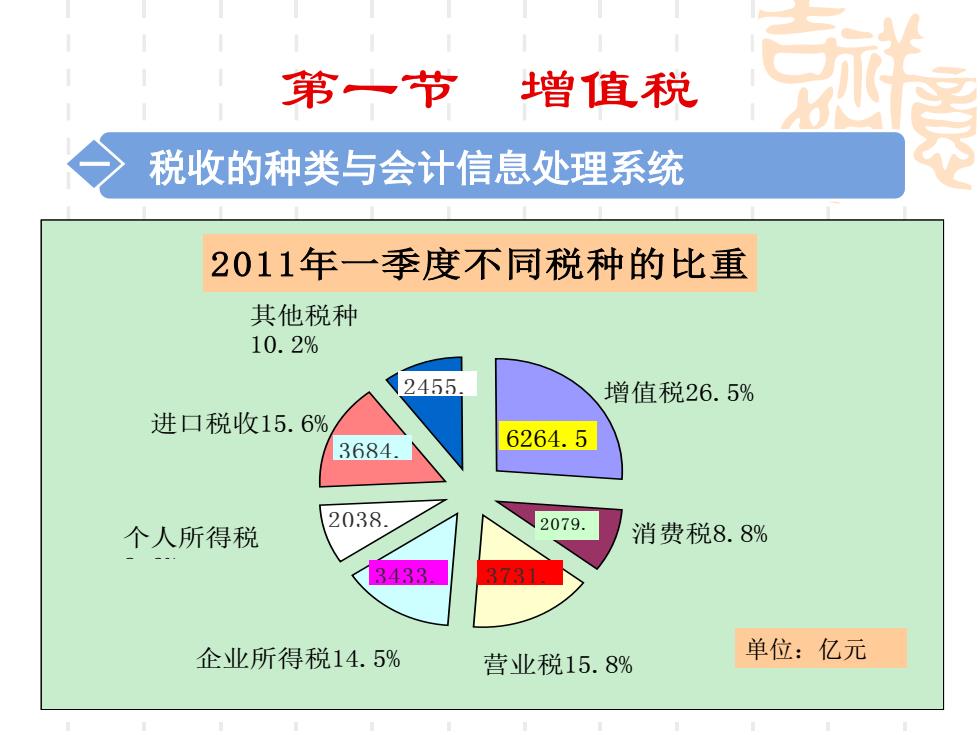

第一节 增值税 税收的种类与会计信息处理系统 2011年一季度不同税种的比重 其他税种 10.2% 2455 增值税26.5% 进口税收15.6% 3684. 6264.5 2038 2079. 个人所得税 消费税8.8% 3433 3731 企业所得税14.5% 营业税15.8% 单位:亿元

2011年一季度不同税种的比重 增值税26.5% 消费税8.8% 企业所得税14.5% 营业税15.8% 个人所得税 8 6% 进口税收15.6% 其他税种 10.2% 6264.5 2079. 3433. 3731. 2038. 3684. 2455. 第一节 增值税 一 税收的种类与会计信息处理系统 单位:亿元

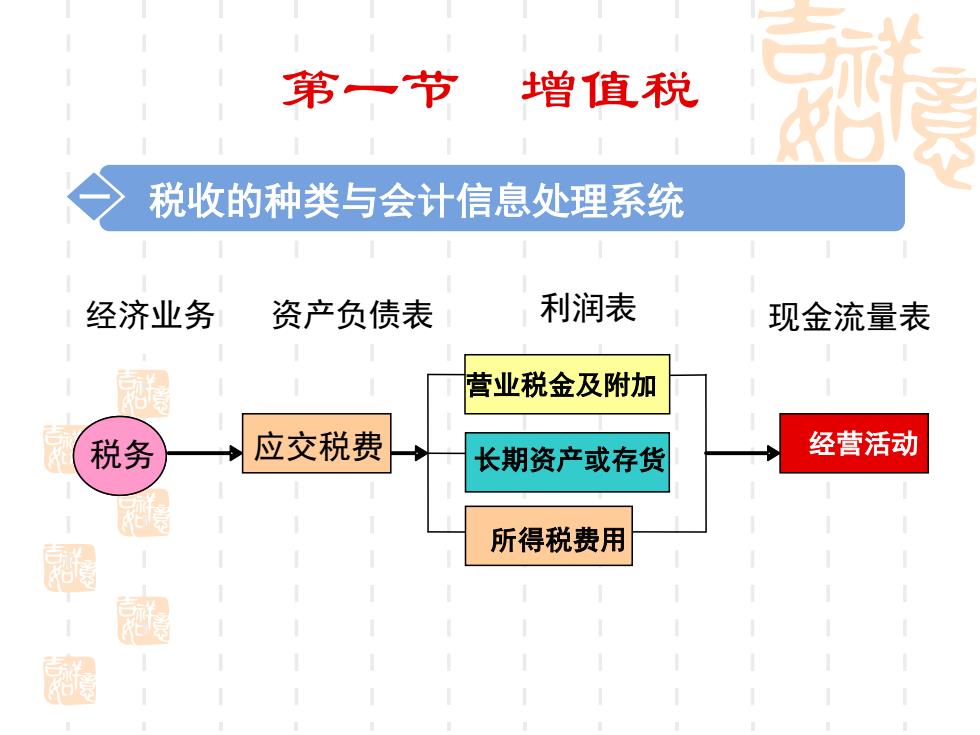

第一节 增值税 税收的种类与会计信息处理系统 经济业务 资产负债表 利润表 现金流量表 营业税金及附加 税务 应交税费 长期资产或存货 经营活动 所得税费用 离

第一节 增值税 一 税收的种类与会计信息处理系统 税务 经济业务 资产负债表 利润表 现金流量表 应交税费 营业税金及附加 长期资产或存货 经营活动 所得税费用

第一节 增值税 税收的种类与会计信息处理系统 应交税费 税收形成的负债主要通过“应交税费”科目进行核算, 费一一除税以外的其他应缴纳的项目。增值税属于价外税, 除长期资产的增值税计入成本外,其他属于代收代缴性质, 不计入资产负债表与利润表项目。 遍

第一节 增值税 一 税收的种类与会计信息处理系统 应交税费 税收形成的负债主要通过“应交税费”科目进行核算, 费--除税以外的其他应缴纳的项目。增值税属于价外税, 除长期资产的增值税计入成本外,其他属于代收代缴性质, 不计入资产负债表与利润表项目

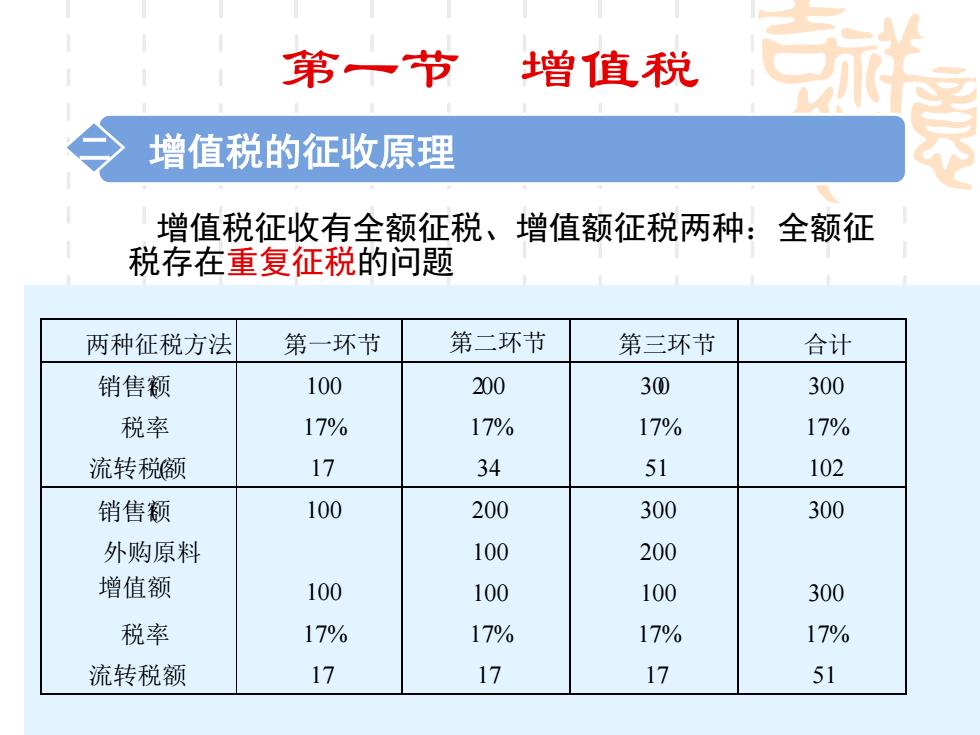

第一节 增值税 增值税的征收原理 增值税征收有全额征税、增值额征税两种:全额征 税存在重复征税的问题 两种征税方法 第一环节 第二环节 第三环节 合计 销售额 100 200 30 300 税率 17% 17% 17% 17% 流转税额 17 34 51 102 销售额 100 200 300 300 外购原料 100 200 增值额 100 100 100 300 税率 17% 17% 17% 17% 流转税额 17 17 17 51

第一节 增值税 增值税征收有全额征税、增值额征税两种:全额征 税存在重复征税的问题 二 增值税的征收原理 两种征税方法 第一环节 第二环节 第三环节 合计 销售额( 税率 流转税额( 100 17% 17 200 17% 34 300 17% 51 300 17% 102 销售额( 外购原料 增值额 税率 流转税额 100 100 17% 17 200 100 100 17% 17 300 200 100 17% 17 300 300 17% 51

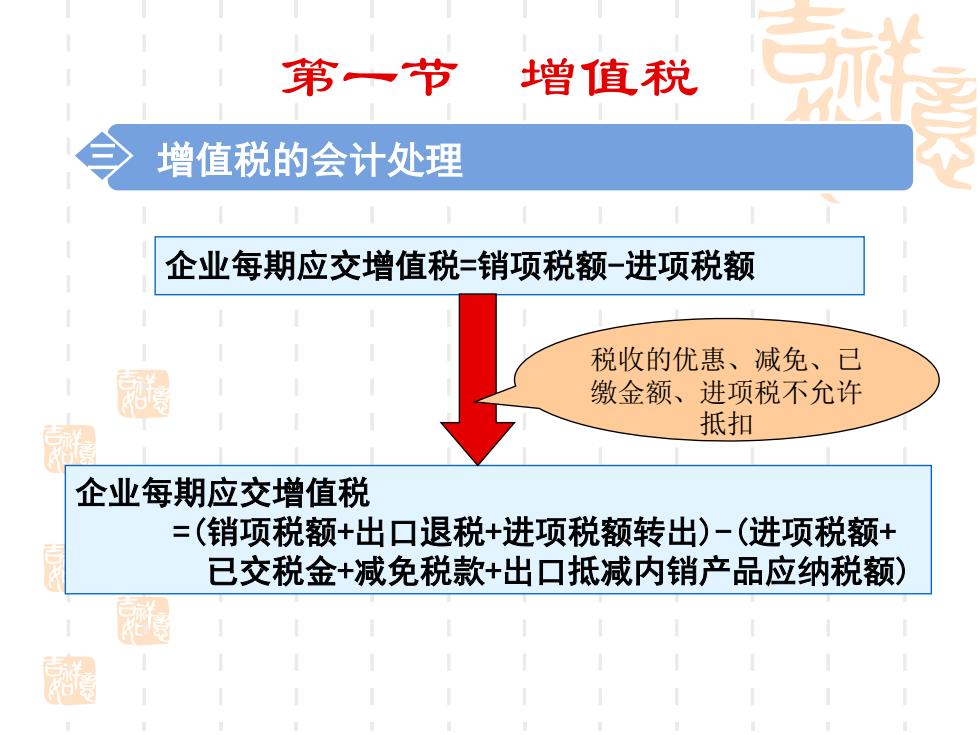

第一节 增值税 增值税的会计处理 企业每期应交增值税=销项税额-进项税额 税收的优惠、减免、己 缴金额、进项税不允许 抵扣 企业每期应交增值税 =(销项税额+出口退税+进项税额转出)-(进项税额+ 已交税金+减免税款+出口抵减内销产品应纳税额)

第一节 增值税 三 增值税的会计处理 企业每期应交增值税=销项税额-进项税额 企业每期应交增值税 =(销项税额+出口退税+进项税额转出)-(进项税额+ 已交税金+减免税款+出口抵减内销产品应纳税额) 税收的优惠、减免、已 缴金额、进项税不允许 抵扣

第一节 增值税 增值税的会计处理 企业发生的增值税进项税额、销项税额等在每月末综 合结转到“转出多交增值税”或“转出未交增值税”。 当企业月未计算的应交增值税为正时,即销项税额等项 目的金额大于进项税额等项目的金额时,将该余额转入“转 出未交增值税”,为负时,就转入“转出多交增值税” 对于增值税的会计核算,一般在“应交税费”科目下设 置“应交增值税”和“未交增值税”两个明细科目进行核算。 见例9-1P192-193

第一节 增值税 三 增值税的会计处理 企业发生的增值税进项税额、销项税额等在每月末综 合结转到“转出多交增值税”或“转出未交增值税”。 当企业月末计算的应交增值税为正时,即销项税额等项 目的金额大于进项税额等项目的金额时,将该余额转入“转 出未交增值税”,为负时,就转入“转出多交增值税” 对于增值税的会计核算,一般在“应交税费”科目下设 置“应交增值税”和“未交增值税”两个明细科目进行核算。 见例9-1P192-193

第二节 其他流转税 营业税 营业税 (一) 概念 是指是对提供劳务、转让无形资产或者 销售不动产的单位和个人征收的税种。 营业税按照营业额和规定的税率计算应纳税额, 其计算公式为: 冠 应纳税额=营业额X税率 庭

第二节 其他流转税 营业税按照营业额和规定的税率计算应纳税额, 其计算公式为: 应纳税额=营业额×税率 一 营业税 营业税 (一) 概念 是指是对提供劳务、转让无形资产或者 销售不动产的单位和个人征收的税种

第二节 其他流转税 营业税 服务业 娱乐业 交通运输业 超 征收 文化体育业 范围 建筑业 超 邮电通信业 金融保险业

第二节 其他流转税 一 营业税 征收 文化体育业 范围 娱乐业 邮电通信业 建筑业 交通运输业 金融保险业 服务业