深圳证券交易所综合研究所研究成果发表专辑第三辑 “证券市场基础理论与创新问题研究” (之五) 深圳股票市场有效性研究 吴世农陈炜。屈文洲欧阳永卫肖珉 《深圳股票市场有效性研究》由深圳证券交易所综合研究所和厦门大学管理学院联合进 行。课题组人员在参阅大量文献资料的基础上,借鉴国外先进的研究方法、技术手段和模型, 对深圳证券市场1993年至2001年的市场效率整体情况和效率演化进行了系统深入的分析, 并与发达国家证券市场进行了比较,系统地分析和评价了中国深圳股票市场效率,并采用实 证手段分析了包括交易机制和监管措施在内的多种因素对我国证券市场的影响,最后针对性 地提出了提高我国证券市场效率的政策性建议。 研究中国股票市场的效率问题,对于正确认识和客观评价中国资本市场,制定正确的市 场监管政策,有效地指导投资实践,促进我国市场的长期健康发展都具有重要意义。 正文 有效市场假说(E)是现代资本市场的理论基础,研究成果层出不穷,但 争议纷纭,是资本市场理论的难题之一。研究中国股票市场效率问题,对于正确 认识和客观评价中国资本市场,在中国具体环境下修正现代金融理论,制定正确 的市场监管政策,有效地指导投资实践以及规范企业管理和经营都具有重要意 义。本研究旨在系统地分析和评价中国深圳股票市场效率及其影响因素,并提出 相应的政策建议。 Fama(1965)提出的有效市场假说(E),认为市场是一个鞅,或“公平博 弈”,即信息不能被用来在市场上获利。市场效率可以分为外在效率和内在效率。 外在效率是指“公平游戏”效率,即价格反映了所有相关的信息。内在效率是指 “交易运作”效率,即市场可以在最短时间内以最低的交易费用为交易者完成交 -1-

深圳证券交易所综合研究所研究成果发表专辑第三辑 “证券市场基础理论与创新问题研究” (之五) 深圳股票市场有效性研究 吴世农 陈炜 屈文洲 欧阳永卫 肖珉 《深圳股票市场有效性研究》由深圳证券交易所综合研究所和厦门大学管理学院联合进 行。课题组人员在参阅大量文献资料的基础上,借鉴国外先进的研究方法、技术手段和模型, 对深圳证券市场 1993 年至 2001 年的市场效率整体情况和效率演化进行了系统深入的分析, 并与发达国家证券市场进行了比较,系统地分析和评价了中国深圳股票市场效率,并采用实 证手段分析了包括交易机制和监管措施在内的多种因素对我国证券市场的影响,最后针对性 地提出了提高我国证券市场效率的政策性建议。 研究中国股票市场的效率问题,对于正确认识和客观评价中国资本市场,制定正确的市 场监管政策,有效地指导投资实践,促进我国市场的长期健康发展都具有重要意义。 正 文 有效市场假说(EMH)是现代资本市场的理论基础,研究成果层出不穷,但 争议纷纭,是资本市场理论的难题之一。研究中国股票市场效率问题,对于正确 认识和客观评价中国资本市场,在中国具体环境下修正现代金融理论,制定正确 的市场监管政策,有效地指导投资实践以及规范企业管理和经营都具有重要意 义。本研究旨在系统地分析和评价中国深圳股票市场效率及其影响因素,并提出 相应的政策建议。 Fama(1965)提出的有效市场假说(EMH),认为市场是一个鞅,或“公平博 弈”,即信息不能被用来在市场上获利。市场效率可以分为外在效率和内在效率。 外在效率是指“公平游戏”效率,即价格反映了所有相关的信息。内在效率是指 “交易运作”效率,即市场可以在最短时间内以最低的交易费用为交易者完成交 - 1 -

易,它反映了证券市场的组织功能和服务功能的效率。Roberts(1967)根据信息 集的不同内涵将外在效率分为三个层次,即弱型效率、半强型效率、强型效率。 这种分类法被Fama(1970)确定而成为经典。 一、深圳股票市场外在效率的研究 深圳股票市场弱型效率的评价 1.研究设计 弱型效率的评价必须解决两个问题,一是深圳股票市场是否己经达到弱型效 率,其中包括整体时间段和分时间段,并比较与国外市场效率的高低程度;二是 深圳股票市场弱型效率变迁演化过程。 本部分实证研究主要采用随机游走模型、白噪声检验和非线性模型,研究弱 型效率的演变采用了卡曼滤波技术。检验随机游走过程的方法主要有:(1)游程 检验,(2)VR比率,(3)单位根检验:使用检验白噪声过程的方法是相关检验, 即使用Box-Ljung Q统计量来检验其是否满足白噪音过程;使用非线性模型,即 ARMA(p,q-GARCH(s,t)-M模型和BDS检验评价市场是否达到弱型效率。样本 选取如下:总体评价采用成分指数构成股共计40只个股和深圳成份指数。分年 度检验中,93年检验样本为22只,94-2001年为70只个股。 2. 研究结果 对样本进行以上提到的检验后,主要有下列结论: (1)40只样本股中32.5%的个股没有通过游程检验,85%的个股没有通 过单位根检验方法,深圳成分指数没有通过VR检验,说明深圳股票市场不服从 随机游走过程,因此深圳股市尚未达到弱型有效; (2)深圳成分指数和40只样本股中的62.5%样本没有通过白噪声检验, 因此深圳市场股价不服从白噪声过程,没有达到弱型效率; (3)用三阶的ARMA(P,q)-GARCH(s,t)-M模型模拟深圳成分指数,证实 了深圳股市没有达到弱型有效,不仅存在二阶的GARCH现象,还存在三阶的影 响,且存在周五效应和假日效应: (4)与国外相同的研究比较,就游程检验、白噪声检验,深圳市场未通 过检验的比例高于发达国家。而VR检验的结果与其它国家研究检验结果对比, 显示深圳市场弱型效率水平低于发达国家市场: (5)分年度的随机游走模型和白噪音过程检验表明,深圳市场各年度都 没有达到弱型效率。就个股通过检验比例而言,1994、1996、1997、1998、2001 年这五个年份效率程度较高。对比之下,1993、1995、1999、2000年度相对无 效。94年的效率程度相对高,但是还不能视为市场有效的证据。1997年开始, 从弱型效率来看,市场效率己上了一个台阶,1997年可视为市场开始真正走向 有效的转折点: 表1:白噪声检验中Q统计量显著百分比表(单位%) 滞后阶199319941995199619971998199920002001 1 31.8 4.2 0.0 6.38.510.6 16.923.3 8.5 2 50.0 8.5 4.2 8.5 2.112.727.5 21.1 19.0 X 40.9 6.3 42.310.6 4.2 4.2 25.423.3 16.9 8 22.7 4.2 38.114.810.6 6.333.827.512.7 -2-

易,它反映了证券市场的组织功能和服务功能的效率。Roberts(1967)根据信息 集的不同内涵将外在效率分为三个层次,即弱型效率、半强型效率、强型效率。 这种分类法被 Fama(1970)确定而成为经典。 一、深圳股票市场外在效率的研究 (一) 深圳股票市场弱型效率的评价 1. 研究设计 弱型效率的评价必须解决两个问题,一是深圳股票市场是否已经达到弱型效 率,其中包括整体时间段和分时间段,并比较与国外市场效率的高低程度;二是 深圳股票市场弱型效率变迁演化过程。 本部分实证研究主要采用随机游走模型、白噪声检验和非线性模型,研究弱 型效率的演变采用了卡曼滤波技术。检验随机游走过程的方法主要有:(1)游程 检验,(2)VR 比率,(3)单位根检验;使用检验白噪声过程的方法是相关检验, 即使用 Box-Ljung Q 统计量来检验其是否满足白噪音过程;使用非线性模型,即 ARMA(p,q)-GARCH(s,t)-M 模型和 BDS 检验评价市场是否达到弱型效率。样本 选取如下:总体评价采用成分指数构成股共计 40 只个股和深圳成份指数。分年 度检验中,93 年检验样本为 22 只,94-2001 年为 70 只个股。 2. 研究结果 对样本进行以上提到的检验后,主要有下列结论: (1) 40 只样本股中 32.5%的个股没有通过游程检验,85%的个股没有通 过单位根检验方法,深圳成分指数没有通过 VR 检验,说明深圳股票市场不服从 随机游走过程,因此深圳股市尚未达到弱型有效; (2) 深圳成分指数和 40 只样本股中的 62.5%样本没有通过白噪声检验, 因此深圳市场股价不服从白噪声过程,没有达到弱型效率; (3) 用三阶的 ARMA(p,q)-GARCH(s,t)-M 模型模拟深圳成分指数,证实 了深圳股市没有达到弱型有效,不仅存在二阶的 GARCH 现象,还存在三阶的影 响,且存在周五效应和假日效应; (4) 与国外相同的研究比较,就游程检验、白噪声检验,深圳市场未通 过检验的比例高于发达国家。而 VR 检验的结果与其它国家研究检验结果对比, 显示深圳市场弱型效率水平低于发达国家市场; (5) 分年度的随机游走模型和白噪音过程检验表明,深圳市场各年度都 没有达到弱型效率。就个股通过检验比例而言,1994、1996、1997、1998、2001 年这五个年份效率程度较高。对比之下,1993、1995、1999、2000 年度相对无 效。94 年的效率程度相对高,但是还不能视为市场有效的证据。1997 年开始, 从弱型效率来看,市场效率已上了一个台阶,1997 年可视为市场开始真正走向 有效的转折点; 表 1:白噪声检验中 Q 统计量显著百分比表(单位%) 滞后阶 1993 1994 1995 1996 1997 1998 1999 2000 2001 1 31.8 4.2 0.0 6.3 8.5 10.6 16.9 23.3 8.5 2 50.0 8.5 4.2 8.5 2.1 12.7 27.5 21.1 19.0 4 40.9 6.3 42.3 10.6 4.2 4.2 25.4 23.3 16.9 8 22.7 4.2 38.1 14.8 10.6 6.3 33.8 27.5 12.7 - 2 -

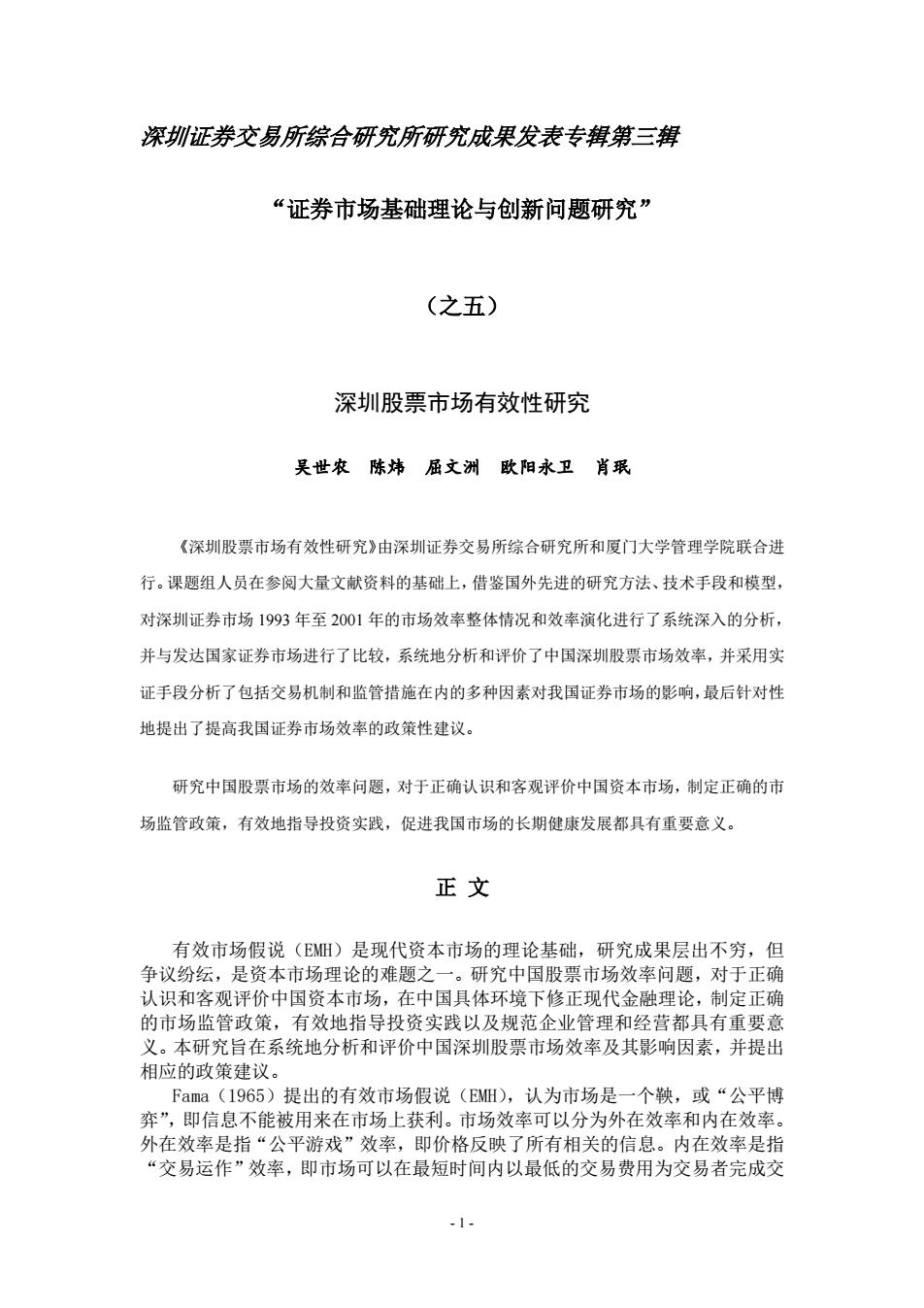

16 18.2 4.227.516.912.72.131.735.921.1 32 45.5 25.4 10.623.331.710.638.135.912.7 样本数 22 70 7070 7070 70 70 70 (6) 通过卡曼滤波对深圳市场效率演化路径的模拟和分区间的检验,显 示证券市场的效率发展演变可以分为三个阶段:1993一1994年低效时期、1995 一1996年过渡期、1997一2002年接近弱型有效但还未达到有效期。因此,深圳 市场尚未达到弱型效率,但市场整体效率正朝着有效的一面发展: 图1:深圳成份指数AR(1)自回归系数卡曼滤波估计时间路径 卡曼滤波估计的自回归系数时间路径 0.1 0.09 1993.1.3 1995.1.3 1997.1.2 1999.1.4 0.08 2001.1.2 0.07 0.06 0.05 1996.1.3 1998.1.5 1992.1.2 2000.1.4 0.04 500 1B00 1500 2000 2500 3000 时可轴1991.4.3一200112.31 (7) 卡曼滤波模拟效率演化表明深圳市场效率在不断提高,但其演变的 过程是缓慢地,这说明提高市场效率是一项长期的任务,需要证券市场基础设施 和环境的根本改进,包括经济、政治、法律环境的改善,单纯依靠政府和监管机 构的某方面或某几条政策措施无法在短期内本质上对市场效率有重大的改善: (8)另外同时使用混沌等方法,例如估计了Hust指数,均发现深圳股票 市场不遵从随机游走过程,而是有偏的随机游走。 (二)深圳股票市场的半强型效率评价 本部分采用“事件研究法”,选取财务信息披露、资产重组信息披露和配股 信息披露三类事件为研究对象,对深圳股票市场的半强型效率进行研究。三类事 件的估计期为(T180)到(T31),事件期为(T-30)到(T+30):估计单个样 本的超常收益率(AR)时都采用市场模型。 1.财务信息披露 (1)研究设计 本部分把上市公司年度报告的公告作为研究事件,采用七个财务指标EPS、 NI/S、OCFPS、S/A、D/A、ROE、EVA的绝对量和前后两年的增减变动分别考 察了五类会计信息(即盈利能力、运营效率、财务杠杆、获取现金的能力以及综 合财务状况)的市场反应。样本组是这样划分的:对每个年度的各财务指标按从 大到小的顺序排列,取前50个公司为“最大组”,取后50个公司为“最小组” (其中涉及利润指标的,“最大组”样本中利润均为正值,“最小组”样本中利润 均为负值):按每个年度各财务指标的增减变动方向分为上升和下降两种情况, 3

16 18.2 4.2 27.5 16.9 12.7 2.1 31.7 35.9 21.1 32 45.5 25.4 10.6 23.3 31.7 10.6 38.1 35.9 12.7 样本数 22 70 70 70 70 70 70 70 70 (6) 通过卡曼滤波对深圳市场效率演化路径的模拟和分区间的检验,显 示证券市场的效率发展演变可以分为三个阶段:1993-1994 年低效时期、1995 -1996 年过渡期、1997-2002 年接近弱型有效但还未达到有效期。因此,深圳 市场尚未达到弱型效率,但市场整体效率正朝着有效的一面发展; 图 1:深圳成份指数 AR(1)自回归系数卡曼滤波估计时间路径 (7) 卡曼滤波模拟效率演化表明深圳市场效率在不断提高,但其演变的 过程是缓慢地,这说明提高市场效率是一项长期的任务,需要证券市场基础设施 和环境的根本改进,包括经济、政治、法律环境的改善,单纯依靠政府和监管机 构的某方面或某几条政策措施无法在短期内本质上对市场效率有重大的改善; (8) 另外同时使用混沌等方法,例如估计了 Hurst 指数,均发现深圳股票 市场不遵从随机游走过程,而是有偏的随机游走。 (二)深圳股票市场的半强型效率评价 本部分采用“事件研究法”,选取财务信息披露、资产重组信息披露和配股 信息披露三类事件为研究对象,对深圳股票市场的半强型效率进行研究。三类事 件的估计期为(T-180)到(T-31),事件期为(T-30)到(T+30);估计单个样 本的超常收益率(AR)时都采用市场模型。 1. 财务信息披露 (1) 研究设计 本部分把上市公司年度报告的公告作为研究事件,采用七个财务指标 EPS、 NI/S、OCFPS、S/A、D/A、ROE、EVA 的绝对量和前后两年的增减变动分别考 察了五类会计信息(即盈利能力、运营效率、财务杠杆、获取现金的能力以及综 合财务状况)的市场反应。样本组是这样划分的:对每个年度的各财务指标按从 大到小的顺序排列,取前 50 个公司为“最大组”,取后 50 个公司为“最小组” (其中涉及利润指标的,“最大组”样本中利润均为正值,“最小组”样本中利润 均为负值);按每个年度各财务指标的增减变动方向分为上升和下降两种情况, - 3 -

取上升程度最大的为“上升组”,取下降程度最大的为“下降组”。 (2)研究结果 本部分的研究显示,深圳股票交易市场对财务指标的绝对数值和财务指标的 增减变动情况都有反应,且反应的方向、速度、时间都极为相似。各指标对比, 市场更为关注的是盈利性指标,如EPS。 从市场对上市公司财务信息披露的反应方向来看,1999年以后年报公布后 的超常收益率比以前年度有所降低,但没有完全消失。另外,市场或财务信息本 身尚存在着明显的缺陷,阻碍了股价对财务信息的正常反应,没有证据表明深圳 股票市场已经达到半强型效率。 造成以上结果的原因可能有以下几点:第一,上市公司财务信息质量不高: 第二,投资者不关心或无法理解并消化财务信息:第三,股票交易市场秩序不佳, 存在利用会计信息炒作股价的现象,投资者无法从理性操作中获利。 2.资产重组信息披露 (1)研究设计 本部分研究的是资产重组事件的公告效应。研究共分两个维度,一是把资产 重组事件分类,观察每类事件的市场反应:二是以每年的所有资产重组事件为一 组,观察市场对各年资产重组事件的反应。 研究选取1997-2001年间在深圳证券交易所挂牌上市A股公司所发生的资产 重组事件共计685个为研究对象,将资产重组事件分为“股权转让”、“资产剥离”、 “资产置换”和“收购兼并”四类。 (2)研究结果 求出各组样本的主要市场反应指标CAAR,可以发现: A.按年份分组的研究中,市场在各年里都有所反应,表现为:在公告前, 除了2001年组外,其余各组都存在不同程度的先下降后上升再下降的过程,临 近公告日时,各组出现了不同的变化趋势。其中1998年组重新开始上升,并在 公告后持续上升,1997和1999年组在公告后继续下降,2000年组在公告后CAAR 几乎为零,2001年组在观察窗口内一直呈下降趋势。 B.按资产重组事件类别分组的研究结果为:收购兼并组和资产置换组在 公告前就呈逐步上升趋势,在公告后上升变缓并逐步平稳下来:股权转让组在公 告前先下降后上升,于公告前8个交易日开始显著下降,公告日后该样本组的 CAAR基本上保持在-4.00%与-5.00%之间波动,趋于稳定;资产剥离组的CAAR 曲线基本上始终保持在水平线附近,与零没有显著差异。 因此,从按年分组资产重组事件的公告效应来看,深圳股票市场没有达到半 强型有效;从按类别分组资产重组事件的公告效应来看,深圳股票市场逐渐接近 半强型效率:各年的资产重组信息以及各类资产重组信息都存在着不同程度的提 前泄露情况,甚至存在信息被大户操纵的可能。 3.配股信息披露 (1)研究设计 本部分研究以1993-2001年间在深圳证券交易所挂牌上市A股公司所发生的 374个配股事件为研究对象,考察市场对此类事件公告的反应。 (2)研究结果 研究发现1994、1996和1997年CAAR值在公布日前后均表现为上下波动: 1995和1998则是在观察窗口一开始就下降,并且在事件公告后仍继续下降:1999 年在公告前基本没有反应,公告后CAAR开始下降,一直到窗口结束下降趋势 -4-

取上升程度最大的为“上升组”,取下降程度最大的为“下降组”。 (2) 研究结果 本部分的研究显示,深圳股票交易市场对财务指标的绝对数值和财务指标的 增减变动情况都有反应,且反应的方向、速度、时间都极为相似。各指标对比, 市场更为关注的是盈利性指标,如 EPS。 从市场对上市公司财务信息披露的反应方向来看,1999 年以后年报公布后 的超常收益率比以前年度有所降低,但没有完全消失。另外,市场或财务信息本 身尚存在着明显的缺陷,阻碍了股价对财务信息的正常反应,没有证据表明深圳 股票市场已经达到半强型效率。 造成以上结果的原因可能有以下几点:第一,上市公司财务信息质量不高; 第二,投资者不关心或无法理解并消化财务信息;第三,股票交易市场秩序不佳, 存在利用会计信息炒作股价的现象,投资者无法从理性操作中获利。 2. 资产重组信息披露 (1) 研究设计 本部分研究的是资产重组事件的公告效应。研究共分两个维度,一是把资产 重组事件分类,观察每类事件的市场反应;二是以每年的所有资产重组事件为一 组,观察市场对各年资产重组事件的反应。 研究选取1997-2001年间在深圳证券交易所挂牌上市A股公司所发生的资产 重组事件共计 685 个为研究对象,将资产重组事件分为“股权转让”、“资产剥离”、 “资产置换”和“收购兼并”四类。 (2) 研究结果 求出各组样本的主要市场反应指标 CAAR,可以发现: A. 按年份分组的研究中,市场在各年里都有所反应,表现为:在公告前, 除了 2001 年组外,其余各组都存在不同程度的先下降后上升再下降的过程,临 近公告日时,各组出现了不同的变化趋势。其中 1998 年组重新开始上升,并在 公告后持续上升,1997和1999年组在公告后继续下降,2000年组在公告后CAAR 几乎为零,2001 年组在观察窗口内一直呈下降趋势。 B. 按资产重组事件类别分组的研究结果为:收购兼并组和资产置换组在 公告前就呈逐步上升趋势,在公告后上升变缓并逐步平稳下来;股权转让组在公 告前先下降后上升,于公告前 8 个交易日开始显著下降,公告日后该样本组的 CAAR 基本上保持在-4.00%与-5.00%之间波动,趋于稳定;资产剥离组的 CAAR 曲线基本上始终保持在水平线附近,与零没有显著差异。 因此,从按年分组资产重组事件的公告效应来看,深圳股票市场没有达到半 强型有效;从按类别分组资产重组事件的公告效应来看,深圳股票市场逐渐接近 半强型效率;各年的资产重组信息以及各类资产重组信息都存在着不同程度的提 前泄露情况,甚至存在信息被大户操纵的可能。 3. 配股信息披露 (1) 研究设计 本部分研究以1993-2001年间在深圳证券交易所挂牌上市A股公司所发生的 374 个配股事件为研究对象,考察市场对此类事件公告的反应。 (2) 研究结果 研究发现 1994、1996 和 1997 年 CAAR 值在公布日前后均表现为上下波动; 1995 和 1998 则是在观察窗口一开始就下降,并且在事件公告后仍继续下降;1999 年在公告前基本没有反应,公告后 CAAR 开始下降,一直到窗口结束下降趋势 - 4 -

仍未停止:2000和2001年则是在公告日前5个交易日左右开始反应,在公告后 10一15个交易日后反应逐渐减弱。表明在各年里市场对配股事件都有所反应, 但早期反应较弱,越往后反应越强。 因此,从配股事件的公告效应来看,深圳股票市场没有达到半强型有效,但 随着时间推移,该市场的半强型效率特征日益明显:配股信息存在被人利用进行 炒作和操纵股价的可能。 (三)深圳股票市场强型效率的实证检验 强型效率研究主要对“一般内幕人士”(持有内部职工股的人士)是否能够 通过取得内幕信息来获得超额收益。根据职工股上市日的换手率对样本进行分 类,样本A包含了在总样本中换手率最低的三分之一,样本B包含了在总样本 中换手率最高的三分之一。样本A中的股票在职工股上市日换手率较小,说明 内部职工认为市场低估了该股票的价值,这样该股票将在未来表现出较高的超常 收益(ā值):样本B中的股票在职工股上市日换手率较大,那么这些上市公司 的内部职工将利用其所掌握的内部信息卖出职工股,这样该股票将在未来表现出 较低的a值。 通过对样本A、B两个样本中46只股票的职工股上市后进行回归,估计出 每只股票的α值,并对回归的时间窗口进行分类研究(时间窗口是从职工股上市 日起计算的时间长度)。对184个a值进行各分组,并对其进行分组统计分析, 计算出各组a值的平均值、校准差以及t检验值和Brown-Forsythe检验值,统计 结果如表9所示。 表4:样本中每只股票超常收益率α值的统计表' nn 样本 A30 B30 A60 B60 A90 B90 A120 B120 a0的4例 65))0% 7R60k 565)067R)606 ,65))0 86Q60k6070k05650% 平均值(×10 3.182 6.841 1.595 4.553 0.860 2.888 1.697 2.806 标准差(×10 6170 4913 3632 3874 2586 3045 2590 3.101 工检验值 247 668 211 564 159 4.55 314 4.34 O B-O A 3659 2.958 2.028 1109 Brown-Forsythe 495 Z13 593 1Z3 显著性水平 003 0.01 002 019 从表4中可以发现样本在各个时间窗口中均不同程度地获得了正的超常收 益。同时,样本B中股票的ā值几乎在四个时间窗口中均显著地大于样本A中 股票的α值。因此,内部职工通过其拥有的内部信息在内部职工股上市后虽然获 得超常收益(在样本A中各个时间窗口中ā值均大于零且通过了T检验),但从 样本B的实证结果发现,被内部职工看跌的股票却表现出比样本A更高的超常 收益。上市公司的内部职工是企业的内部人,对公司好坏比其他投资者了解得更 透彻,对企业的股票价格是否高估也更清楚。然而,从样本B中出现的异常超 常收益,并结合我国股票市场中投机炒作浓重,认为深圳股票市场中该类股票存 在明显的市场操纵行为。样本A和样本B中超常收益α值的相反表现,表明市 场操纵者在职工股上市日如果能在市场收集到大量的筹码,那么该股票能被操 纵,表现出很高的超常收益。 因此,深圳股票市场目前还不具备强型效率。从对内部职工股的实证研究结 1表中a值均被放大了1000倍。 -5

仍未停止;2000 和 2001 年则是在公告日前 5 个交易日左右开始反应,在公告后 10—15 个交易日后反应逐渐减弱。表明在各年里市场对配股事件都有所反应, 但早期反应较弱,越往后反应越强。 因此,从配股事件的公告效应来看,深圳股票市场没有达到半强型有效,但 随着时间推移,该市场的半强型效率特征日益明显;配股信息存在被人利用进行 炒作和操纵股价的可能。 (三)深圳股票市场强型效率的实证检验 强型效率研究主要对“一般内幕人士”(持有内部职工股的人士)是否能够 通过取得内幕信息来获得超额收益。根据职工股上市日的换手率对样本进行分 类,样本 A 包含了在总样本中换手率最低的三分之一,样本 B 包含了在总样本 中换手率最高的三分之一。样本 A 中的股票在职工股上市日换手率较小,说明 内部职工认为市场低估了该股票的价值,这样该股票将在未来表现出较高的超常 收益(α值);样本 B 中的股票在职工股上市日换手率较大,那么这些上市公司 的内部职工将利用其所掌握的内部信息卖出职工股,这样该股票将在未来表现出 较低的α值。 通过对样本 A、B 两个样本中 46 只股票的职工股上市后进行回归,估计出 每只股票的α值,并对回归的时间窗口进行分类研究(时间窗口是从职工股上市 日起计算的时间长度)。对 184 个α值进行各分组,并对其进行分组统计分析, 计算出各组α值的平均值、校准差以及 t 检验值和 Brown-Forsythe 检验值,统计 结果如表 9 所示。 表 4:样本中每只股票超常收益率α值的统计表1 时间窗口 30 周 60 周 90 周 120 周 样本 A30 B30 A60 B60 A90 B90 A120 B120 αi>0 的比例 65 22% 78 26% 56 52% 78 26% 65 22% 86 96% 69 57% 95 65% 平均值(×10- 3.182 6.841 1.595 4.553 0.860 2.888 1.697 2.806 标准差(×10- 6.170 4.913 3.632 3.874 2.586 3.045 2.590 3.101 T 检验值 2.47 6.68 2.11 5.64 1.59 4.55 3.14 4.34 αB-αA 3.659 2.958 2.028 1.109 Brown-Forsythe 4.95 7.13 5.93 1.73 显著性水平 0.03 0.01 0.02 0.19 从表 4 中可以发现样本在各个时间窗口中均不同程度地获得了正的超常收 益。同时,样本 B 中股票的α值几乎在四个时间窗口中均显著地大于样本 A 中 股票的α值。因此,内部职工通过其拥有的内部信息在内部职工股上市后虽然获 得超常收益(在样本 A 中各个时间窗口中α值均大于零且通过了 T 检验),但从 样本 B 的实证结果发现,被内部职工看跌的股票却表现出比样本 A 更高的超常 收益。上市公司的内部职工是企业的内部人,对公司好坏比其他投资者了解得更 透彻,对企业的股票价格是否高估也更清楚。然而,从样本 B 中出现的异常超 常收益,并结合我国股票市场中投机炒作浓重,认为深圳股票市场中该类股票存 在明显的市场操纵行为。样本 A 和样本 B 中超常收益α值的相反表现,表明市 场操纵者在职工股上市日如果能在市场收集到大量的筹码,那么该股票能被操 纵,表现出很高的超常收益。 因此,深圳股票市场目前还不具备强型效率。从对内部职工股的实证研究结 1 表中α值均被放大了 1000 倍。 - 5 -

果来看,“一般内部人士”通过内部信息获得了超常收益,但对市场操纵者来说, 他们能获得比“一般内部人士”更高的超常收益,可称他们对“特别内部人士”。 二、深圳股票市场内在效率的研究 衡量内在效率可以通过研究市场的买卖价差、市场的深度、市场的弹性和市 场的即时性。而交易成本是衡量内在效率的主要考虑因素。交易成本主要分为两 个部分,显性成本和隐性成本,显性成本是指直接的交易费用,包括交易税、交 易佣金等。隐性成本是指间接的交易成本,主要是价格对交易的影响,如买卖价 差(Bid-ask Spread)。在微结构范畴内,通常可以用买卖价差(Bid-ask Spread) 来衡量交易成本中的隐性费用部分,如买卖价差越小,则表示立即执行交易的成 本最小,市场流动性也越好。市场深度是指当前价格水平下所能成交的最大数量, 反映市场对买卖委托的吸收能力。 (一)深圳股票市场日内股票买卖价差的变动情况 从实证结果,我们可以观察到深圳股票市场一天中平均相对买卖价差的变化 情况,开盘时的相对买卖价差在全天中最大达到0.35%,随后的交易时间中逐步 缩小,1个小时后缩小到0.16%,在剩下的交易时间内相对买卖价差几乎保持在 0.15%,呈现出“L”型的模式,价差的波动性在开盘时最大,随后也逐步减小。 一天中开盘后1小时对相对买卖价差(RBA)的影响程度最大,且产生正效应; 其次是收盘前的10分钟,产生负效应。从时段来看,对相对买卖价差(RBA) 产生影响的时段除了收盘前20分钟外,只有上午的时段对价差产生影响,下午 的时段几乎对相对买卖价差(RBA)没有显著的影响。 本文对深圳股票市场实证研究的结果没有如Brock和Kleidon(1992)所预 测的那样出现“U”型模式。而且,在收盘时也没有观察到出现巨大的买卖价差。 深圳股票市场的买卖价差比其他股票市场的价差来得小。国外研究表明伦敦股票 交易所、巴黎股票交易所、纽约股票交易所的平均买卖相对价差分别为0.80%一 0.85%、0.52%一0.67%、50%一0.60%。而深圳股票市场的相对买卖价差在0.1429% 一0.3500%之间,这可能是由于深圳股票市场是指令驱动型的市场结构造成的。 (二)绝对买卖价差分布情况。 深交所的最小买卖变动单位为0.01元,它决定了价格的离散程度和价差的 最低边界。不存在相邻两个报价之间的价格差小于交易所规定的最小买卖变动单 位,因为投资者在申报交易价格只能是最小买卖变动单位整数倍。 对买卖报价进行横截面统计,实证统计结果如表5所示,该表描述了深交所 组成成分指数的股票的绝对买卖价差统计结果。根据平均价格将40种股票分成 四个子样本。其中平均报价中值=(买1价+卖1价)2,平均相对买卖价差=(卖 1价-买1价)平均报价中值,绝对买卖差价=卖1价-买1价。根据统计结果, 本文发现有58.48%的绝对买卖价差等于0.01元,18.99%的绝对买卖价差等于 0.02元,22.53%的绝对买卖价差大于0.03元,平均绝对买卖价差等于0.023元。 由于平均绝对买卖价差大于0.01元,这说明在深交所最小买卖变动单位不是决 定买卖价差的重要因素。不过最小买卖变动单位对低价的股票来讲比高价的股票 更重要,在低价股票(子样本A)中有82.18%的绝对买卖价差等于0.01元,而 在高价股票(子样本D)中只有34.52%的绝对买卖价差等于0.01元。Angel(1997) 认为最优的最小买卖变动单位不是零,而是在限价委托的交易者从非零最小买卖 变动单位获得的好处和由于最小买卖变动单位给市价委托的交易者带来的交易 -6-

果来看,“一般内部人士”通过内部信息获得了超常收益,但对市场操纵者来说, 他们能获得比“一般内部人士”更高的超常收益,可称他们对“特别内部人士”。 二、深圳股票市场内在效率的研究 衡量内在效率可以通过研究市场的买卖价差、市场的深度、市场的弹性和市 场的即时性。而交易成本是衡量内在效率的主要考虑因素。交易成本主要分为两 个部分,显性成本和隐性成本,显性成本是指直接的交易费用,包括交易税、交 易佣金等。隐性成本是指间接的交易成本,主要是价格对交易的影响,如买卖价 差(Bid-ask Spread)。在微结构范畴内,通常可以用买卖价差(Bid-ask Spread) 来衡量交易成本中的隐性费用部分,如买卖价差越小,则表示立即执行交易的成 本最小,市场流动性也越好。市场深度是指当前价格水平下所能成交的最大数量, 反映市场对买卖委托的吸收能力。 (一) 深圳股票市场日内股票买卖价差的变动情况 从实证结果,我们可以观察到深圳股票市场一天中平均相对买卖价差的变化 情况,开盘时的相对买卖价差在全天中最大达到 0.35%,随后的交易时间中逐步 缩小,1 个小时后缩小到 0.16%,在剩下的交易时间内相对买卖价差几乎保持在 0.15%,呈现出“L”型的模式,价差的波动性在开盘时最大,随后也逐步减小。 一天中开盘后 1 小时对相对买卖价差(RBA)的影响程度最大,且产生正效应; 其次是收盘前的 10 分钟,产生负效应。从时段来看,对相对买卖价差(RBA) 产生影响的时段除了收盘前 20 分钟外,只有上午的时段对价差产生影响,下午 的时段几乎对相对买卖价差(RBA)没有显著的影响。 本文对深圳股票市场实证研究的结果没有如 Brock 和 Kleidon(1992)所预 测的那样出现“U”型模式。而且,在收盘时也没有观察到出现巨大的买卖价差。 深圳股票市场的买卖价差比其他股票市场的价差来得小。国外研究表明伦敦股票 交易所、巴黎股票交易所、纽约股票交易所的平均买卖相对价差分别为 0.80%— 0.85%、0.52%—0.67%、50%—0.60%。而深圳股票市场的相对买卖价差在 0.1429% —0.3500%之间,这可能是由于深圳股票市场是指令驱动型的市场结构造成的。 (二) 绝对买卖价差分布情况。 深交所的最小买卖变动单位为 0.01 元,它决定了价格的离散程度和价差的 最低边界。不存在相邻两个报价之间的价格差小于交易所规定的最小买卖变动单 位,因为投资者在申报交易价格只能是最小买卖变动单位整数倍。 对买卖报价进行横截面统计,实证统计结果如表 5 所示,该表描述了深交所 组成成分指数的股票的绝对买卖价差统计结果。根据平均价格将 40 种股票分成 四个子样本。其中平均报价中值=(买 1 价+卖 1 价)/2,平均相对买卖价差=(卖 1 价-买 1 价)/平均报价中值,绝对买卖差价=卖 1 价-买 1 价。根据统计结果, 本文发现有 58.48%的绝对买卖价差等于 0.01 元,18.99%的绝对买卖价差等于 0.02 元,22.53%的绝对买卖价差大于 0.03 元,平均绝对买卖价差等于 0.023 元。 由于平均绝对买卖价差大于 0.01 元,这说明在深交所最小买卖变动单位不是决 定买卖价差的重要因素。不过最小买卖变动单位对低价的股票来讲比高价的股票 更重要,在低价股票(子样本 A)中有 82.18%的绝对买卖价差等于 0.01 元,而 在高价股票(子样本 D)中只有 34.52%的绝对买卖价差等于 0.01 元。Angel(1997) 认为最优的最小买卖变动单位不是零,而是在限价委托的交易者从非零最小买卖 变动单位获得的好处和由于最小买卖变动单位给市价委托的交易者带来的交易 - 6 -

成本之间的折中选择。 表5:绝对买卖价差的分布情况 子样本 项目 全部样本 A(均值最 D(均值最 B 低) 高) 样本数 量(× 4.311 1.086 1.092 1.050 1.082 10) 绝对买 卖价差 0.010-3.000 0.010-0.450 0.010-1.400 0.010-2.310 0.010-3.000 范围 平均报 15.199 6.601 10.837 15.730 27.627 价中值 绝对买 卖价差 0.5848 0.8218 0.6574 0.5113 0.3452 =0.01 (%) 绝对买 卖价差 0.1899 0.1317 0.2027 0.2167 0.2093 =0.02 (%) 绝对买 卖价差 0.2253 0.0465 0.1398 0.2720 0.4456 ≥0.03 (%) 平均绝 对买卖 0.023 0.013 0.017 0.025 0.037 价差 平均相 对买卖 0.00164 0.00201 0.00158 0.00164 0.00133 价差 因此,我们认为在最小买卖变动单位设置上可采取差别策略,在买卖价差和 市场深度上寻求一个平衡点。在交易价格高的股票可设置较大的最小买卖变动单 位,在交易价格低的股票设置较小的最小买卖变动单位,这在不影响买卖价差的 基础上提高市场的深度,如西方证券市场上也采用了这样的策略。通过这样的交 易制度,交易价格低的股票以较小的买卖价差提高交易效率,交易价格高的股票 以较大的市场深度提高交易效率。从而使深圳股票市场的交易效率得到整体的提 高。 (三)买卖报价价差与市场深度的函数关系。 表6提供了样本中各股票相邻报价之间的相对价差,以及与报价相对应的申 报数量(深度)。使用买卖报价和申报数量的数据,表6提供各报价之间的相对 买卖差价的平均值和中位数以及各报价相对应的申报数量。S代表卖出,B代表 买入。B1代表买1价,S1-B1是相对买卖价差(S1-B1=(S1-B1)/((S1+B1) 12))。 -7-

成本之间的折中选择。 表 5:绝对买卖价差的分布情况 子样本 项目 全部样本 A (均值最 低) B C D(均值最 高) 样本数 量(× 106 ) 4.311 1.086 1.092 1.050 1.082 绝对买 卖价差 范围 0.010-3.000 0.010-0.450 0.010-1.400 0.010-2.310 0.010-3.000 平均报 价中值 15.199 6.601 10.837 15.730 27.627 绝对买 卖价差 =0.01 (%) 0.5848 0.8218 0.6574 0.5113 0.3452 绝对买 卖价差 =0.02 (%) 0.1899 0.1317 0.2027 0.2167 0.2093 绝对买 卖价差 ≥0.03 (%) 0.2253 0.0465 0.1398 0.2720 0.4456 平均绝 对买卖 价差 0.023 0.013 0.017 0.025 0.037 平均相 对买卖 价差 0.00164 0.00201 0.00158 0.00164 0.00133 因此,我们认为在最小买卖变动单位设置上可采取差别策略,在买卖价差和 市场深度上寻求一个平衡点。在交易价格高的股票可设置较大的最小买卖变动单 位,在交易价格低的股票设置较小的最小买卖变动单位,这在不影响买卖价差的 基础上提高市场的深度,如西方证券市场上也采用了这样的策略。通过这样的交 易制度,交易价格低的股票以较小的买卖价差提高交易效率,交易价格高的股票 以较大的市场深度提高交易效率。从而使深圳股票市场的交易效率得到整体的提 高。 (三) 买卖报价价差与市场深度的函数关系。 表 6 提供了样本中各股票相邻报价之间的相对价差,以及与报价相对应的申 报数量(深度)。使用买卖报价和申报数量的数据,表 6 提供各报价之间的相对 买卖差价的平均值和中位数以及各报价相对应的申报数量。S 代表卖出,B 代表 买入。B1 代表买 1 价,S1-B1 是相对买卖价差(S1-B1=(S1-B1)/((S1+B1) /2))。 - 7 -

深圳股票市场的最优相对买卖价差的平均值(中位数)为0.1639%(0.16%), 这比其它的股票市场来得低。Angel(1997)对十五个主要国家的股票市场的研 究发现平均相对买卖价差等于0.65%,且相对最小买卖变动单位的不同是影响该 买卖价差的主要因素。最优相对买卖价差比其它报价的价差都来得大,其它报价 的价差呈现出相对稳定的数量水平。本文的实证结果表明,深圳股票市场S1-B1 的相对买卖价差最小,离最优相对买卖价差越远价差越大,且买入报价方的价差 比卖出报价方的价差来得小;同样,申报数量在S1和B1最少,然后分别向两 边报价方向递增,在B1上市场深度最浅,而在其它报价价位上买方申报数量比 卖方来得多,这说明买方为市场提供了更多的流动性。 表6:相对价差与市场深度 知+亚赤价当 C1 RI h估(×13 202 )01A 1k20 )k00 中位数 38R5 )77 16 中坦新昌(☒在) c2 S1 C1 D1 构估 10021 1n7A0 9501 7561 由位数 8193 7455 7087 5401 在对我国交易效率研究的基础上,本研究对世界上主要的股票交易市场进行 了比较分析,比较结果如表7所示。 表7:深圳股票市场的交易效率与其他国家交易效率的比较 平空计角 和空什 六且却机生 平击价兰 了击众兰 指名h还在 纽约证券交 1995 指今驱动制度 “TI”刑 06651 12336 Nasdaa 2000 做击商制度 T刑 086 9353 伦敢证券交 1995 做市商制度 “T”刑 1090Z3 16513 东京正差方 200n 指△服动制度 “TT”刑 031-056 香港证券方 1998 指今驱动型 “II”刑 047 50000 深圳证卷交 2001 指今驱动型 “1”刑01429-03500 7561-8591 从指标对比中,我们发现深圳股票市场的相对买卖价差最小,市场的交易成 本较低,这主要是由于深圳股票市场实行的是指令驱动型的报价机制,同时,深 圳股票市场在对买卖委托电脑化处理方面也处在领先地位,对买卖委托的处理和 行情的揭示都很迅速及时,因此,在市场上表现在相对买卖价差较小。不过深圳 股票市场的市场深度在所有比较对象中最小,这说明深圳股票市场应加强市场的 流动性,提高市场的深度,以便适应我国大力发展机构投资者的需要,为大资金 在证券市场上的投资提供一个理想的投资环境。为了进一步提高深圳股票市场的 交易效率,本研究建议采取措施降低的交易成本(特别是显性成本,交易费用), 加强市场的流动性,提高交易的透明度,对不同价格的股票采用不同的最小价格 变动单位来提高市场的深度,适当改变开盘交易机制缩小开盘后的买卖价差,减 少信息的不对称和逆向选择。 总之,本研究认为交易系统和市场微观结构对市场效率会产生影响,深圳股 票市场的“隐性成本”较低,因此其“运作效率”优于其他国家。但是,深圳股 票市场的“显性交易成本”高于大多数国家,因此可能影响了内在效率的发挥。 三、监管措施变化对深圳股票市场效率的影响 随着我国证券市场市场化进程的不断推进,我国证券监管思路从原先带有较 强计划色彩的控制风险思路转向了遵循市场运行规律的揭示风险思路。 (一)大监管政策前后市场变动情况的统计描述 -8

深圳股票市场的最优相对买卖价差的平均值(中位数)为 0.1639%(0.16%), 这比其它的股票市场来得低。Angel(1997)对十五个主要国家的股票市场的研 究发现平均相对买卖价差等于 0.65%,且相对最小买卖变动单位的不同是影响该 买卖价差的主要因素。最优相对买卖价差比其它报价的价差都来得大,其它报价 的价差呈现出相对稳定的数量水平。本文的实证结果表明,深圳股票市场 S1-B1 的相对买卖价差最小,离最优相对买卖价差越远价差越大,且买入报价方的价差 比卖出报价方的价差来得小;同样,申报数量在 S1 和 B1 最少,然后分别向两 边报价方向递增,在 B1 上市场深度最浅,而在其它报价价位上买方申报数量比 卖方来得多,这说明买方为市场提供了更多的流动性。 表 6:相对价差与市场深度 相对买卖价差 S3 S2 S2 S1 S1 B1 均值(×103 ) 3 93 2 814 1 639 2 698 中位数 3 885 2 77 1 6 申报数量(深度) S3 S2 S1 B1 均值 12231 10740 8591 7561 中位数 8193 7455 7087 5401 在对我国交易效率研究的基础上,本研究对世界上主要的股票交易市场进行 了比较分析,比较结果如表 7 所示。 表 7:深圳股票市场的交易效率与其他国家交易效率的比较 研究对象 研究时 交易机制 买卖价差 买卖价差 市场的深度 纽约证券交 1995 指令驱动制度 “U”型 0 6651 12 336 Nasdaq 2000 做市商制度 “U”型 0 86 9 353 伦敦证券交 1995 做市商制度 “L”型 1 09073 16 513 东京证券交 2000 指令驱动制度 “U”型 0 31-0 56 —— 香港证券交 1998 指令驱动型 “U”型 0 47 50 000 深圳证券交 2001 指令驱动型 “L”型 0 1429-0 3500 7561-8591 从指标对比中,我们发现深圳股票市场的相对买卖价差最小,市场的交易成 本较低,这主要是由于深圳股票市场实行的是指令驱动型的报价机制,同时,深 圳股票市场在对买卖委托电脑化处理方面也处在领先地位,对买卖委托的处理和 行情的揭示都很迅速及时,因此,在市场上表现在相对买卖价差较小。不过深圳 股票市场的市场深度在所有比较对象中最小,这说明深圳股票市场应加强市场的 流动性,提高市场的深度,以便适应我国大力发展机构投资者的需要,为大资金 在证券市场上的投资提供一个理想的投资环境。为了进一步提高深圳股票市场的 交易效率,本研究建议采取措施降低的交易成本(特别是显性成本,交易费用), 加强市场的流动性,提高交易的透明度,对不同价格的股票采用不同的最小价格 变动单位来提高市场的深度,适当改变开盘交易机制缩小开盘后的买卖价差,减 少信息的不对称和逆向选择。 总之,本研究认为交易系统和市场微观结构对市场效率会产生影响,深圳股 票市场的“隐性成本”较低,因此其“运作效率”优于其他国家。但是,深圳股 票市场的“显性交易成本”高于大多数国家,因此可能影响了内在效率的发挥。 三、监管措施变化对深圳股票市场效率的影响 随着我国证券市场市场化进程的不断推进,我国证券监管思路从原先带有较 强计划色彩的控制风险思路转向了遵循市场运行规律的揭示风险思路。 (一)大监管政策前后市场变动情况的统计描述 - 8 -

本研究对每个监管事件开设了[「-30,+30]时间窗口,分别计算实施监管事件前 后的每日平均成交量、总的成交金额、涨跌幅、振幅、换手率以及波动性。对实 施监管政策前后的成交量和换手率分别进行了Brown-Forsythe等均值检验,对波 动性进行了Levene检验。 结果发现成交量对监管政策的反应比表明显,在几乎所有监管事件出台后, 成交量在Brown-Forsythe等均值检验中均未通过。从涨跌幅和振幅来看,在深圳 股票市场早期监管政策的出台,市场大部分表现出下跌,这说明当时市场还处在 不成熟的阶段,投机气氛较为浓重,一有风吹草动市场就下跌。从波动性也可发 现,在深圳股票市场早期,监管政策的出台后,前后波动性显著地不同。在1996 年后,监管政策的出台后,市场的涨跌幅和振幅不再出现全部的下跌,而是有涨 有跌,表现的较为正常,波动性在监管政策的出台后也未发生显著的变换,均通 过了Levene等方差的检验。这说明随着时间的发展,管理机构在监管市场的能 力上有了很大的进步,对市场的干预逐渐在减少,使市场运行地更平稳,提高了 市场的效率。 (二)各监管政策对深圳股票市场市场效率总体的影响情况 本研究还采用R/S分析计算出Hust指数,从而衡量实证股票市场整体的有 效性程度。如果H越接近0.5,收益序列随机性越强,有效性越高。 从实证结果可以看出,Hust指数在H=0.5990到H=0.6176之间窄幅波动。 并且Hust指数在95%的置信区间上都是显著的.深证成分A股指数的每日变化 属于持久性的Hust过程,是和随机游走存在显著的差异。这说明深圳股票市场 在经历了近十年多的发展,市场效率在宏观上还有待提高:在微观上,从上面的 重大监管政策前后市场变动情况的统计描述结果,本研究认为各种监管政策的出 台对市场效率有了一定提高。 总的说来,本研究认为在监管方面,随着时间的发展,管理机构在监管市场 的能力上有了很大的进步,对市场的干预逐渐在减少,使市场运行地更平稳,提 高了市场的效率,真正地从对指数的监管过度到对证券市场投资环境的建设和监 管。十年来的监管工作,基本法规和监管体系基本形成,监管能力不断增强,而 且监管经验与国际不断接近,监管是有成效的。但社会环境因素的制约对监管存 在不利影响,因此加强市场监管,促进市场效率是我国证券监管机关长久而艰巨 的任务。 四、政策建议 根据以上研究结论,本研究提出以下一般性的政策建议: (一)进一步完善监管体系,尤其要重视信息披露 中国证券市场监管的重心应放在促进证券市场建立有效的激励约束机制,并 在完善各项市场机制的同时,着重放在对违法违规事件责任人的事后处罚上;增 加证券监管机构事后查处的意识、权力和手段,建立股东的民事赔偿制度;尤其 要加强对信息披露的监管。 (二)加强市场整体环境的建设 注重市场整体环境的提高,丰富投资工具,大力培养机构投资者:致力于改 进公司治理结构改进,努力使中介服务机构保持中立和诚信,促使投资银行或券 商的尽责、司法的公正和有效。 (三)加大公司治理结构改革的力度 -9

本研究对每个监管事件开设了[-30,+30]时间窗口,分别计算实施监管事件前 后的每日平均成交量、总的成交金额、涨跌幅、振幅、换手率以及波动性。对实 施监管政策前后的成交量和换手率分别进行了 Brown-Forsythe 等均值检验,对波 动性进行了 Levene 检验。 结果发现成交量对监管政策的反应比表明显,在几乎所有监管事件出台后, 成交量在 Brown-Forsythe 等均值检验中均未通过。从涨跌幅和振幅来看,在深圳 股票市场早期监管政策的出台,市场大部分表现出下跌,这说明当时市场还处在 不成熟的阶段,投机气氛较为浓重,一有风吹草动市场就下跌。从波动性也可发 现,在深圳股票市场早期,监管政策的出台后,前后波动性显著地不同。在 1996 年后,监管政策的出台后,市场的涨跌幅和振幅不再出现全部的下跌,而是有涨 有跌,表现的较为正常,波动性在监管政策的出台后也未发生显著的变换,均通 过了 Levene 等方差的检验。这说明随着时间的发展,管理机构在监管市场的能 力上有了很大的进步,对市场的干预逐渐在减少,使市场运行地更平稳,提高了 市场的效率。 (二)各监管政策对深圳股票市场市场效率总体的影响情况 本研究还采用 R/S 分析计算出 Hurst 指数,从而衡量实证股票市场整体的有 效性程度。如果 H 越接近 0.5,收益序列随机性越强,有效性越高。 从实证结果可以看出,Hurst 指数在 H=0.5990 到 H=0.6176 之间窄幅波动。 并且 Hurst 指数在 95%的置信区间上都是显著的。深证成分 A 股指数的每日变化 属于持久性的 Hurst 过程,是和随机游走存在显著的差异。这说明深圳股票市场 在经历了近十年多的发展,市场效率在宏观上还有待提高;在微观上,从上面的 重大监管政策前后市场变动情况的统计描述结果,本研究认为各种监管政策的出 台对市场效率有了一定提高。 总的说来,本研究认为在监管方面,随着时间的发展,管理机构在监管市场 的能力上有了很大的进步,对市场的干预逐渐在减少,使市场运行地更平稳,提 高了市场的效率,真正地从对指数的监管过度到对证券市场投资环境的建设和监 管。十年来的监管工作,基本法规和监管体系基本形成,监管能力不断增强,而 且监管经验与国际不断接近,监管是有成效的。但社会环境因素的制约对监管存 在不利影响,因此加强市场监管,促进市场效率是我国证券监管机关长久而艰巨 的任务。 四、政策建议 根据以上研究结论,本研究提出以下一般性的政策建议: (一) 进一步完善监管体系,尤其要重视信息披露 中国证券市场监管的重心应放在促进证券市场建立有效的激励约束机制,并 在完善各项市场机制的同时,着重放在对违法违规事件责任人的事后处罚上;增 加证券监管机构事后查处的意识、权力和手段,建立股东的民事赔偿制度;尤其 要加强对信息披露的监管。 (二) 加强市场整体环境的建设 注重市场整体环境的提高,丰富投资工具,大力培养机构投资者;致力于改 进公司治理结构改进,努力使中介服务机构保持中立和诚信,促使投资银行或券 商的尽责、司法的公正和有效。 (三) 加大公司治理结构改革的力度 - 9 -

采取措施督促上市公司建立合理的管理激励制度、内部监督机制,完善外部 监督机制,形成对管理者的有效激励和监督。另外,采取措施增进公司管理层个 人的责任和诚信,通过管理层个人责任约束促使公司信息披露质量,并要求上市 公司必须在上市前达到其所规定的公司治理结构标准。 (四)采取措施降低交易成本和增加市场的流动性 采取措施降低显性的交易成本,包括交易佣金和交易税等,从而降低交易成 本,提高流动性,增加内部效率,最终提高市场整体的效率。 (五)适当提高交易和上市公司的透明度 揭示有效委托范围内的叫卖叫买的总量,可以使庄家无法利用控制买卖单 来误导投资者:制定监管政策时,应该考虑提高上市公司整体的透明度,从而提 高市场效率。 说明:本文收录于深圳证券交易所综合研究所发表于《中国证券报》、《上海证券报》、 《证券时报》的系列专辑“证券市场基础理论与创新问题研究”,是该专辑的第五篇。 -10-

采取措施督促上市公司建立合理的管理激励制度、内部监督机制,完善外部 监督机制,形成对管理者的有效激励和监督。另外,采取措施增进公司管理层个 人的责任和诚信,通过管理层个人责任约束促使公司信息披露质量,并要求上市 公司必须在上市前达到其所规定的公司治理结构标准。 (四) 采取措施降低交易成本和增加市场的流动性 采取措施降低显性的交易成本,包括交易佣金和交易税等,从而降低交易成 本,提高流动性,增加内部效率,最终提高市场整体的效率。 (五) 适当提高交易和上市公司的透明度 揭示有效委托范围内的叫卖叫买的总量,可以使庄家无法利用控制买卖单 来误导投资者;制定监管政策时,应该考虑提高上市公司整体的透明度,从而提 高市场效率。 说明:本文收录于深圳证券交易所综合研究所发表于《中国证券报》、《上海证券报》、 《证券时报》的系列专辑“证券市场基础理论与创新问题研究”,是该专辑的第五篇。 - 10 -