第七章证券投资收益与风险第三节现代证券组合理论 一、现代证券组合理论的产生和发展 , , 前一节的分析表明,在证券投资选择上,投资者必须同时关注收益和风险 两个因素。然而,尽管投资者可以对证券的收益和风险进行一定的分析和计算, 但对预期的最高收益和所能负担的最大风险却是无从确定的:同样,虽然投资者 懂得分散化投资能够减少风险,同时也降低收益,但是,他们对于证券要分散到 怎样程度,才能达到高收益与低风险的最佳结合,也无法肯定地回答。现代证券 组合理论(Modern Portfolio Theory)正是一种关于在不确定条件下的证券投资行 为的理论。它研究并回答,在面对证券市场上各种各样的投资机会时,理性的投 资者应该怎样做出最佳的投资选择,将可供投资的资金按合适的比例,分散投资 于多种不同的资产上,形成最理想、最满意证券组合,实现投资效用的极大化。 现代证券组合理论的创始者是美国经济学家哈里·M马柯威茨Harry M. Markowiz)。他于1952年在美国的《金融杂志》上发表的具有历史意义的论文《证 券组合选择》,以及1959年出版的同名专著,阐述了证券收益和风险分析的主要 原理和方法,奠定了对证券选择的牢固理论基础。由于马柯威茨在这方面的开创 性贡献,他被授予了1990年诺贝尔经济学奖。 马柯威茨有关证券组合理论的中心观点是,认为投资者的投资愿望是追求 高的预期收益,并进可能地规避风险。因此,对于一种证券组合,不仅要重视预 期收益,而且也要考虑所包含的风险。马柯威茨的证券组合理论回答了,在既定 风险水平的基础上,如何使证券的可能预期收益率极大,或为获得既定的预期收 益率,如何使承担的风险极小。 但是,应用马柯威茨的分散原理去选择证券组合,需要大量而繁重的计算 工作,投资者必须计算每一种证券的期望收益及其离差,以及各种证券之间的相 关度,而且证券市场特别是股票市场上的价格变动十分频繁,价格一有变化,现 有的证券组合与市场上的其他证券的风险一收益关系也将发生一系列的改变。为 了保持组合所包括证券的满意的风险一收益关系,整个计算程序又需要重新进行 一次。 美国的另一位经济学家威廉F·夏普(William F.ShaRpe)发展了马柯威茨 的理论,他于1963年发表了一篇题为《证券组合分析的简化模型》的论文,新

第七章 证券投资收益与风险 第三节 现代证券组合理论 一、现代证券组合理论的产生和发展 前一节的分析表明,在证券投资选择上,投资者必须同时关注收益和风险 两个因素。然而,尽管投资者可以对证券的收益和风险进行一定的分析和计算, 但对预期的最高收益和所能负担的最大风险却是无从确定的;同样,虽然投资者 懂得分散化投资能够减少风险,同时也降低收益,但是,他们对于证券要分散到 怎样程度,才能达到高收益与低风险的最佳结合,也无法肯定地回答。现代证券 组合理论(Modern Portfolio Theory)正是一种关于在不确定条件下的证券投资行 为的理论。它研究并回答,在面对证券市场上各种各样的投资机会时,理性的投 资者应该怎样做出最佳的投资选择,将可供投资的资金按合适的比例,分散投资 于多种不同的资产上,形成最理想、最满意证券组合,实现投资效用的极大化。 现代证券组合理论的创始者是美国经济学家哈里·M·马柯威茨(Harry M. Markowiz)。他于 1952 年在美国的《金融杂志》上发表的具有历史意义的论文《证 券组合选择》,以及 1959 年出版的同名专著,阐述了证券收益和风险分析的主要 原理和方法,奠定了对证券选择的牢固理论基础。由于马柯威茨在这方面的开创 性贡献,他被授予了 1990 年诺贝尔经济学奖。 马柯威茨有关证券组合理论的中心观点是,认为投资者的投资愿望是追求 高的预期收益,并进可能地规避风险。因此,对于一种证券组合,不仅要重视预 期收益,而且也要考虑所包含的风险。马柯威茨的证券组合理论回答了,在既定 风险水平的基础上,如何使证券的可能预期收益率极大,或为获得既定的预期收 益率,如何使承担的风险极小。 但是,应用马柯威茨的分散原理去选择证券组合,需要大量而繁重的计算 工作,投资者必须计算每一种证券的期望收益及其离差,以及各种证券之间的相 关度,而且证券市场特别是股票市场上的价格变动十分频繁,价格一有变化,现 有的证券组合与市场上的其他证券的风险—收益关系也将发生一系列的改变。为 了保持组合所包括证券的满意的风险—收益关系,整个计算程序又需要重新进行 一次。 美国的另一位经济学家威廉·F·夏普(William F. ShaRpe)发展了马柯威茨 的理论,他于 1963 年发表了一篇题为《证券组合分析的简化模型》的论文,新

辟了一条简捷的证券组合分析途径。他认为,只要投资者知道每种证券的收益同 整个市场收益变动的关系,不需要计算每种证券之间的相关度,就可以达到马柯 威茨须用计算机计算的复杂模型才能得到的相似结果,大大简化了进行证券组合 分析所必需的数据类型和输入量,也大大简化了计算最佳证券组合所必需的计算 程序。夏普在发展证券组合理论上的另一贡献是他和约翰·林特纳(John Lintner)、 简·莫森(Jan Mossin)一道,创立了具有广泛应用价值的资本市场理论,又称 资本资产定价模型(The Capital Asset Pricing Model,简称CAPM模型)。由于夏 普的贡献,他在1990年与马柯威茨同时被授予诺贝尔经济学奖。值得注意的晕, 在夏普等提出CAPM模型的同时,斯蒂芬.A.罗斯(Stephen A.Ross)提出了另 一种被认为是解释资产定价新方法的“套利定价理论”(The Arbitrage Pricing TheOry,简写为APT)。这一理论认为预期收益是与风险紧密相连以至于使得任 何一个投资者都不可能通过套利活动无止境地获取收益。 证券组合理论是证券投资学中最复杂的一种应用理论体系,也是一个内容 庞大的理论体系。这里只就其主要内容做一介绍。 二、证券投资组合理论的主要内容 , (一)基本理论假设 由于证券市场极其复杂,为了从本质上把握现实,便于成功地建立理论模 型,现代证券组合理论常做出一些使情况得以简化的理论假设,这主要包括: 1.证券市场是有效的。即投资者对于证券市场上每一种证券风险和收益 的变动及其产生的因素等信息都是知道的,或者是可以得知的。 2.投资者是风险的规避者。也就是说,他们不喜欢风险,如果他们承受 较大的风险,必须得到较高的预期收益以资补偿,在两个其他条件完全相同的证 券组合中,他们将选择风险较小的那一个。风险是通过测量收益率的波动程度(用 统计上的标准差来表示)来度量的。 3.投资者对收益是不满足的。就是说,他们对较高的收益率的偏好胜过 对较低收益率的偏好,在两个其他条件完全相同的证券组合中,投资者选择预期 收益率较高的那一个。 4.所有的投资决策都是依据投资的预期收益率和预期收益的标准差而作

辟了一条简捷的证券组合分析途径。他认为,只要投资者知道每种证券的收益同 整个市场收益变动的关系,不需要计算每种证券之间的相关度,就可以达到马柯 威茨须用计算机计算的复杂模型才能得到的相似结果,大大简化了进行证券组合 分析所必需的数据类型和输入量,也大大简化了计算最佳证券组合所必需的计算 程序。夏普在发展证券组合理论上的另一贡献是他和约翰·林特纳(John Lintner)、 简·莫森(Jan Mossin)一道,创立了具有广泛应用价值的资本市场理论,又称 资本资产定价模型(The Capital Asset Pricing Model,简称 CAPM 模型)。由于夏 普的贡献,他在 1990 年与马柯威茨同时被授予诺贝尔经济学奖。值得注意的晕, 在夏普等提出 CAPM 模型的同时,斯蒂芬. A. 罗斯(Stephen A. Ross)提出了另 一种被认为是解释资产定价新方法的“套利定价理论”(The Arbitrage Pricing The0ry,简写为 APT)。这一理论认为预期收益是与风险紧密相连以至于使得任 何一个投资者都不可能通过套利活动无止境地获取收益。 证券组合理论是证券投资学中最复杂的一种应用理论体系,也是一个内容 庞大的理论体系。这里只就其主要内容做一介绍。 二、证券投资组合理论的主要内容 (一)基本理论假设 由于证券市场极其复杂,为了从本质上把握现实,便于成功地建立理论模 型,现代证券组合理论常做出一些使情况得以简化的理论假设,这主要包括: 1.证券市场是有效的。即投资者对于证券市场上每一种证券风险和收益 的变动及其产生的因素等信息都是知道的,或者是可以得知的。 2.投资者是风险的规避者。也就是说,他们不喜欢风险,如果他们承受 较大的风险,必须得到较高的预期收益以资补偿,在两个其他条件完全相同的证 券组合中,他们将选择风险较小的那一个。风险是通过测量收益率的波动程度(用 统计上的标准差来表示)来度量的。 3.投资者对收益是不满足的。就是说,他们对较高的收益率的偏好胜过 对较低收益率的偏好,在两个其他条件完全相同的证券组合中,投资者选择预期 收益率较高的那一个。 4.所有的投资决策都是依据投资的预期收益率和预期收益的标准差而作

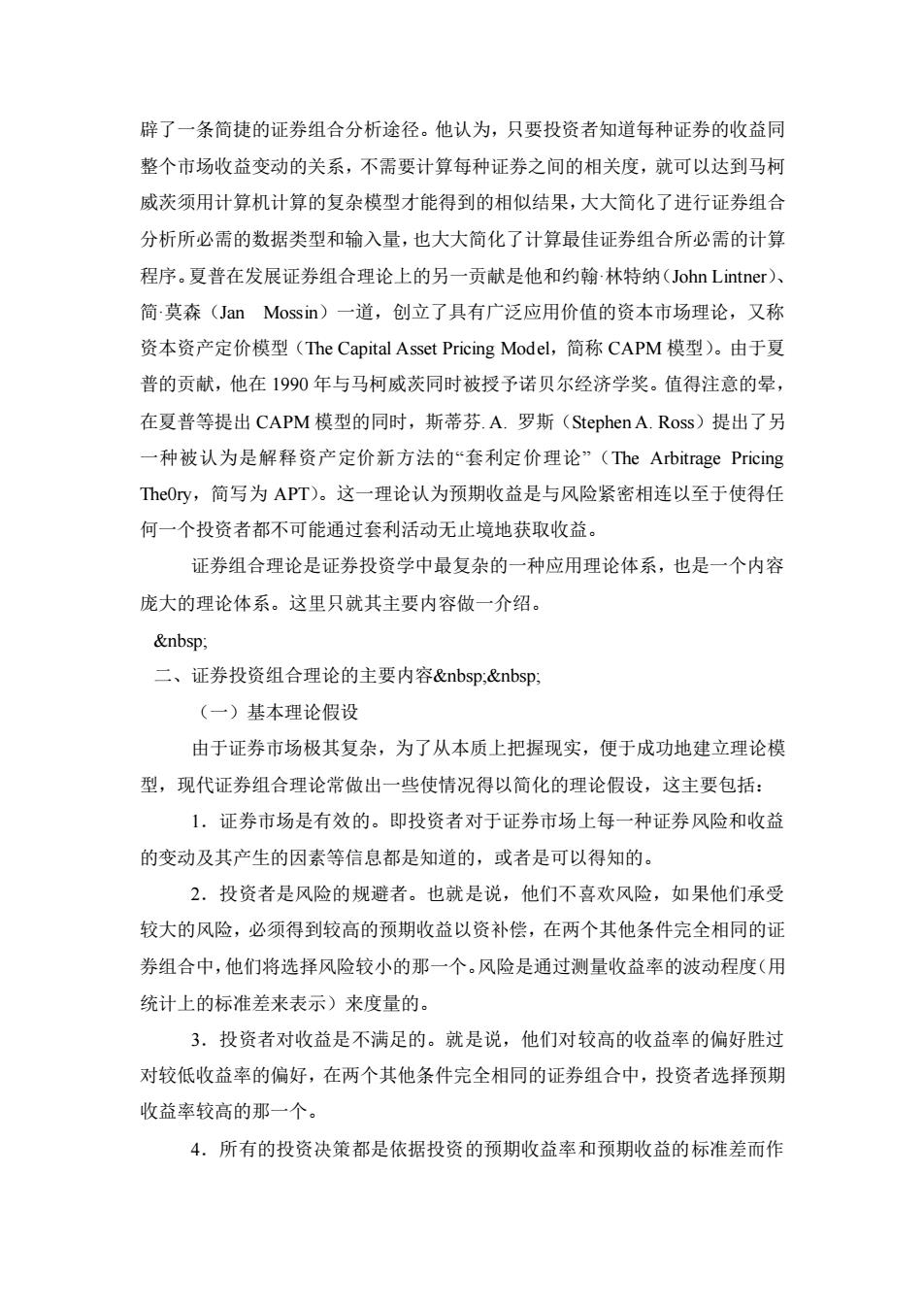

出的。这便要求投资收益率及其标准差可以通过计算得知。 5.每种证券之间的收益都是有关联的,也就是说,通过计算可以得知任 意两种证券之间的相关系数,这样才能找到风险最小的证券组合。 6.证券投资是无限可分的。也就是说,一个具有风险的证券可以以任何 数量加入或退出一个证券组合。 7.在每一种证券组合中,投资者总是企图使证券组合收益最大,同时组 合风险最小。因此,在给定风险水平下,投资者想得到最大收益:在给定收益水 平下,投资者想使投资风险最小。 8.投资收益越高,投资风险越大;投资收益越低,投资风险越小。 9.投资者的任务是决定满足上述条件的证券组合的有效集合。有效集合 中的每一元素都是在某一风险水平下收益最大的证券组合。 (二)证券及证券组合的收益与风险 在马柯威茨的模式中,为决定一个有效“组合”,有三个变量是必需的,这 三个变量即收益、风险和每种证券与其他各种证券之间的相关系数。 1.个别证券的预期收益与风险 (1)预期收益率 如果己经知道某一证券全部收益结果出现的概率,那么,无论其结果出现 的可能性是否等概率,预期收益率都等于各种收益的结果与其出现的概率之积相 加的总和。用公式表示为: 式中,E(Ri)表示证券i的预期收益率;j=1,2,3,.,m,表示证券 i取得收益的m种可能性:Pij表示证券i出现第j种可能性概率;Rij表示证券i 出现第ⅰ种可能性可以获得的收益率。 (2)风险的测量 在确定性情况下,收益率是进行投资决策的最好依据,在不确定情况下, 仅仅依靠预期收益率一个指标来判断证券的优劣并进行投资决策是不够的,投资

出的。这便要求投资收益率及其标准差可以通过计算得知。 5.每种证券之间的收益都是有关联的,也就是说,通过计算可以得知任 意两种证券之间的相关系数,这样才能找到风险最小的证券组合。 6.证券投资是无限可分的。也就是说,一个具有风险的证券可以以任何 数量加入或退出一个证券组合。 7.在每一种证券组合中,投资者总是企图使证券组合收益最大,同时组 合风险最小。因此,在给定风险水平下,投资者想得到最大收益;在给定收益水 平下,投资者想使投资风险最小。 8.投资收益越高,投资风险越大;投资收益越低,投资风险越小。 9.投资者的任务是决定满足上述条件的证券组合的有效集合。有效集合 中的每一元素都是在某一风险水平下收益最大的证券组合。 (二)证券及证券组合的收益与风险 在马柯威茨的模式中,为决定一个有效“组合”,有三个变量是必需的,这 三个变量即收益、风险和每种证券与其他各种证券之间的相关系数。 1.个别证券的预期收益与风险 (1)预期收益率 如果已经知道某一证券全部收益结果出现的概率,那么,无论其结果出现 的可能性是否等概率,预期收益率都等于各种收益的结果与其出现的概率之积相 加的总和。用公式表示为: 式中,E(Ri)表示证券 i 的预期收益率;j=1,2,3,…,m,表示证券 i 取得收益的 m 种可能性;Pij 表示证券 i 出现第 j 种可能性概率;Rij 表示证券 i 出现第 j 种可能性可以获得的收益率。 (2)风险的测量 在确定性情况下,收益率是进行投资决策的最好依据,在不确定情况下, 仅仅依靠预期收益率一个指标来判断证券的优劣并进行投资决策是不够的,投资

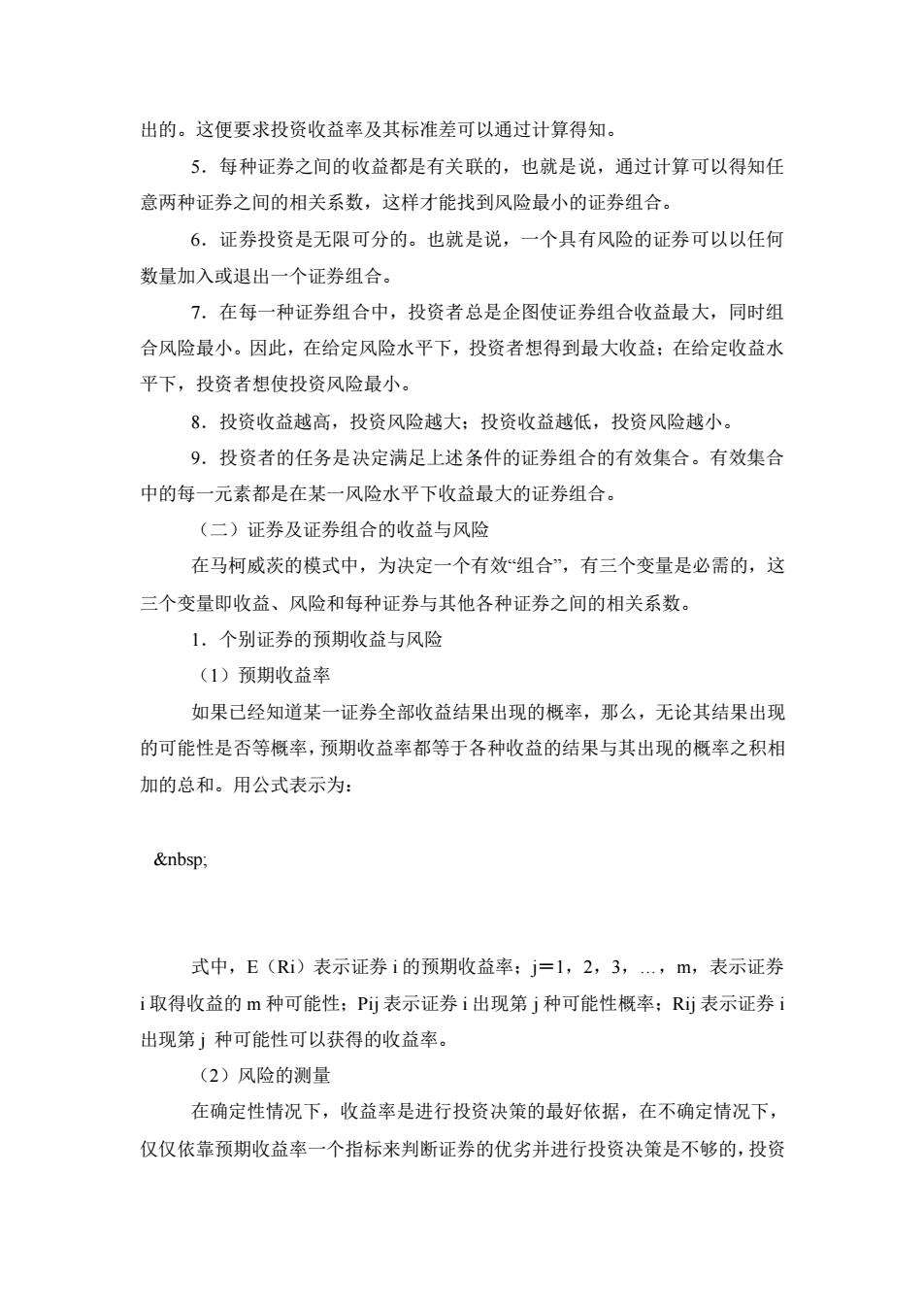

者还必须考虑不能实现预期收益的风险。在证券投资中,实际收益率都不一定等 于预期收益率,它可能高于或低于预期收益率,而它们之间的差距越大,不能实 现预期收益率的可能性也越大,投资的风险也就越大。这样,证券实际收益率围 绕预期收益率的波动程度便成为判断证券优劣的第二个指标,即风险指标。 风险测量的最直观方法,是直接计算证券每一种可能的实际收益率与预期 收益率的离差Rⅱ-ER),然后再对全部离差加总求平均值,看平均离差的大小。 平均离差越大,说明波动程度越大,风险越大:反之,则相反,但是,这种方法 在数学上是不可行的,因为离差值有正有负,在相加求平均值时,正负离差可以 互相抵消,从而,平均离差并不能反映真实的风险情况。 为了解决这一问题,目前较为普遍的一种做法是用方差和标准差作为衡量 风险大小的指标。先对每一离差进行平方,然后对全部离差的平方求平均值,这 在统计上称为均方差或方差,如果对方差求正平方根,即得标准差。 如果用表示证券ⅰ的收益的方差,用表示标准差,则风险的计算方法如 下: , 均方差和标准差的含义表明,某项证券的收益均方差或标准差越大,表明 该证券实际收益围绕预期收益率的波动程度大,从而投资者不能实现预期收益率 的可能性也越大,投资风险也越大。 2.证券组合的预期收益与风险 在投资是由两个或两个以上证券组成的证券组合中,收益与风险的计算与 测量会复杂得多,其性质也与个别证券有很大差异。 (1)预期收益率 证券组合的预期收益率可以用所包含的各种证券的预期收益率的加权平

者还必须考虑不能实现预期收益的风险。在证券投资中,实际收益率都不一定等 于预期收益率,它可能高于或低于预期收益率,而它们之间的差距越大,不能实 现预期收益率的可能性也越大,投资的风险也就越大。这样,证券实际收益率围 绕预期收益率的波动程度便成为判断证券优劣的第二个指标,即风险指标。 风险测量的最直观方法,是直接计算证券每一种可能的实际收益率与预期 收益率的离差 Rij-E(Ri),然后再对全部离差加总求平均值,看平均离差的大小。 平均离差越大,说明波动程度越大,风险越大;反之,则相反,但是,这种方法 在数学上是不可行的,因为离差值有正有负,在相加求平均值时,正负离差可以 互相抵消,从而,平均离差并不能反映真实的风险情况。 为了解决这一问题,目前较为普遍的一种做法是用方差和标准差作为衡量 风险大小的指标。先对每一离差进行平方,然后对全部离差的平方求平均值,这 在统计上称为均方差或方差,如果对方差求正平方根,即得标准差。 如果用 表示证券 i 的收益的方差,用 表示标准差,则风险的计算方法如 下: 均方差和标准差的含义表明,某项证券的收益均方差或标准差越大,表明 该证券实际收益围绕预期收益率的波动程度大,从而投资者不能实现预期收益率 的可能性也越大,投资风险也越大。 2.证券组合的预期收益与风险 在投资是由两个或两个以上证券组成的证券组合中,收益与风险的计算与 测量会复杂得多,其性质也与个别证券有很大差异。 (1)预期收益率 证券组合的预期收益率可以用所包含的各种证券的预期收益率的加权平

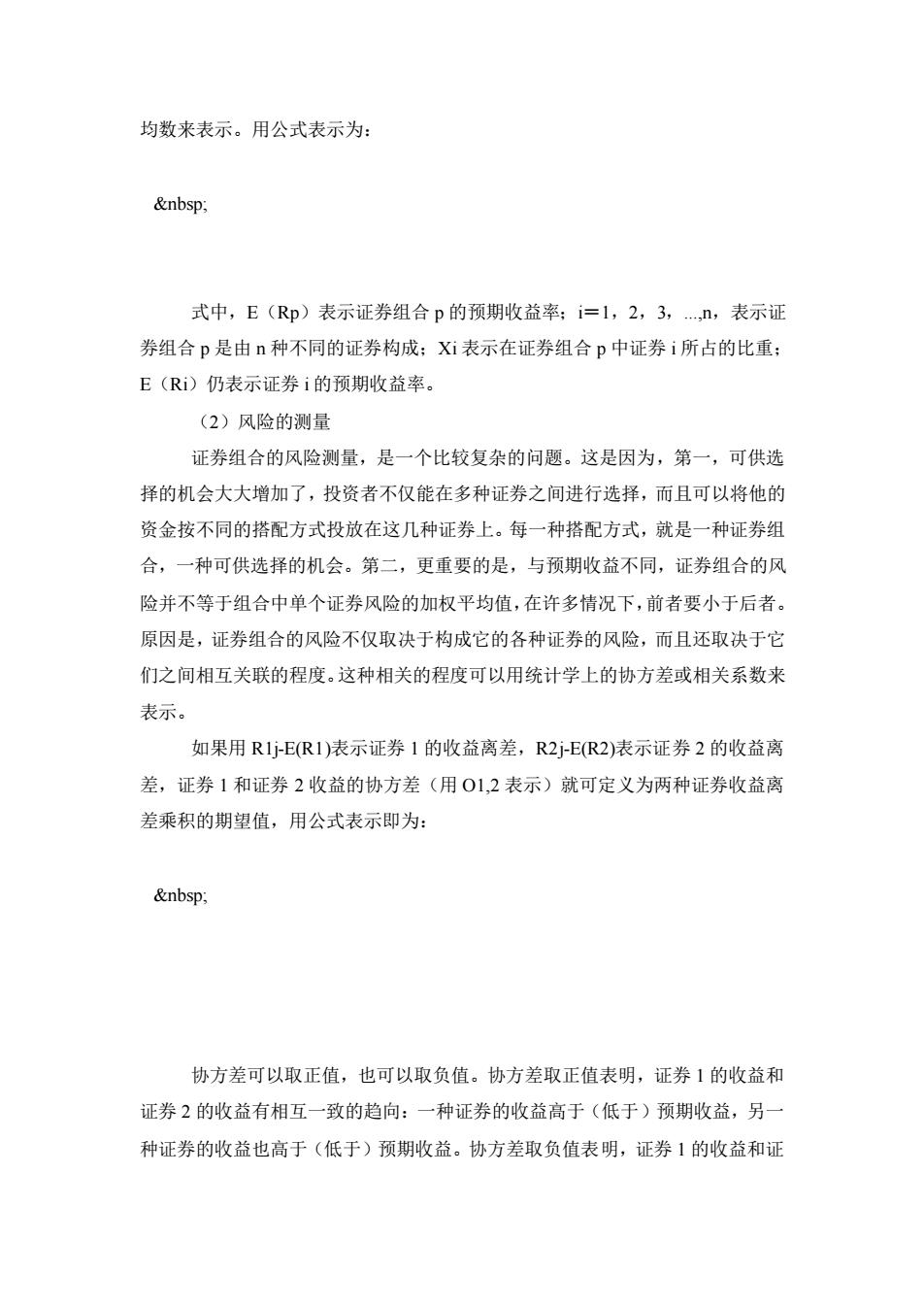

均数来表示。用公式表示为: 式中,E(Rp)表示证券组合p的预期收益率;i=1,2,3,,n,表示证 券组合p是由n种不同的证券构成;Xi表示在证券组合p中证券i所占的比重; E(Ri)仍表示证券i的预期收益率。 (2)风险的测量 证券组合的风险测量,是一个比较复杂的问题。这是因为,第一,可供选 择的机会大大增加了,投资者不仅能在多种证券之间进行选择,而且可以将他的 资金按不同的搭配方式投放在这几种证券上。每一种搭配方式,就是一种证券组 合,一种可供选择的机会。第二,更重要的是,与预期收益不同,证券组合的风 险并不等于组合中单个证券风险的加权平均值,在许多情况下,前者要小于后者。 原因是,证券组合的风险不仅取决于构成它的各种证券的风险,而且还取决于它 们之间相互关联的程度。这种相关的程度可以用统计学上的协方差或相关系数来 表示。 如果用R1jE(R1)表示证券1的收益离差,R2jE(R2)表示证券2的收益离 差,证券1和证券2收益的协方差(用01,2表示)就可定义为两种证券收益离 差乘积的期望值,用公式表示即为:  : 协方差可以取正值,也可以取负值。协方差取正值表明,证券1的收益和 证券2的收益有相互一致的趋向:一种证券的收益高于(低于)预期收益,另一 种证券的收益也高于(低于)预期收益。协方差取负值表明,证券1的收益和证

均数来表示。用公式表示为: 式中,E(Rp)表示证券组合 p 的预期收益率;i=1,2,3,...,n,表示证 券组合 p 是由 n 种不同的证券构成;Xi 表示在证券组合 p 中证券 i 所占的比重; E(Ri)仍表示证券 i 的预期收益率。 (2)风险的测量 证券组合的风险测量,是一个比较复杂的问题。这是因为,第一,可供选 择的机会大大增加了,投资者不仅能在多种证券之间进行选择,而且可以将他的 资金按不同的搭配方式投放在这几种证券上。每一种搭配方式,就是一种证券组 合,一种可供选择的机会。第二,更重要的是,与预期收益不同,证券组合的风 险并不等于组合中单个证券风险的加权平均值,在许多情况下,前者要小于后者。 原因是,证券组合的风险不仅取决于构成它的各种证券的风险,而且还取决于它 们之间相互关联的程度。这种相关的程度可以用统计学上的协方差或相关系数来 表示。 如果用 R1j-E(R1)表示证券 1 的收益离差,R2j-E(R2)表示证券 2 的收益离 差,证券 1 和证券 2 收益的协方差(用 O1,2 表示)就可定义为两种证券收益离 差乘积的期望值,用公式表示即为: 协方差可以取正值,也可以取负值。协方差取正值表明,证券 1 的收益和 证券 2 的收益有相互一致的趋向:一种证券的收益高于(低于)预期收益,另一 种证券的收益也高于(低于)预期收益。协方差取负值表明,证券 1 的收益和证

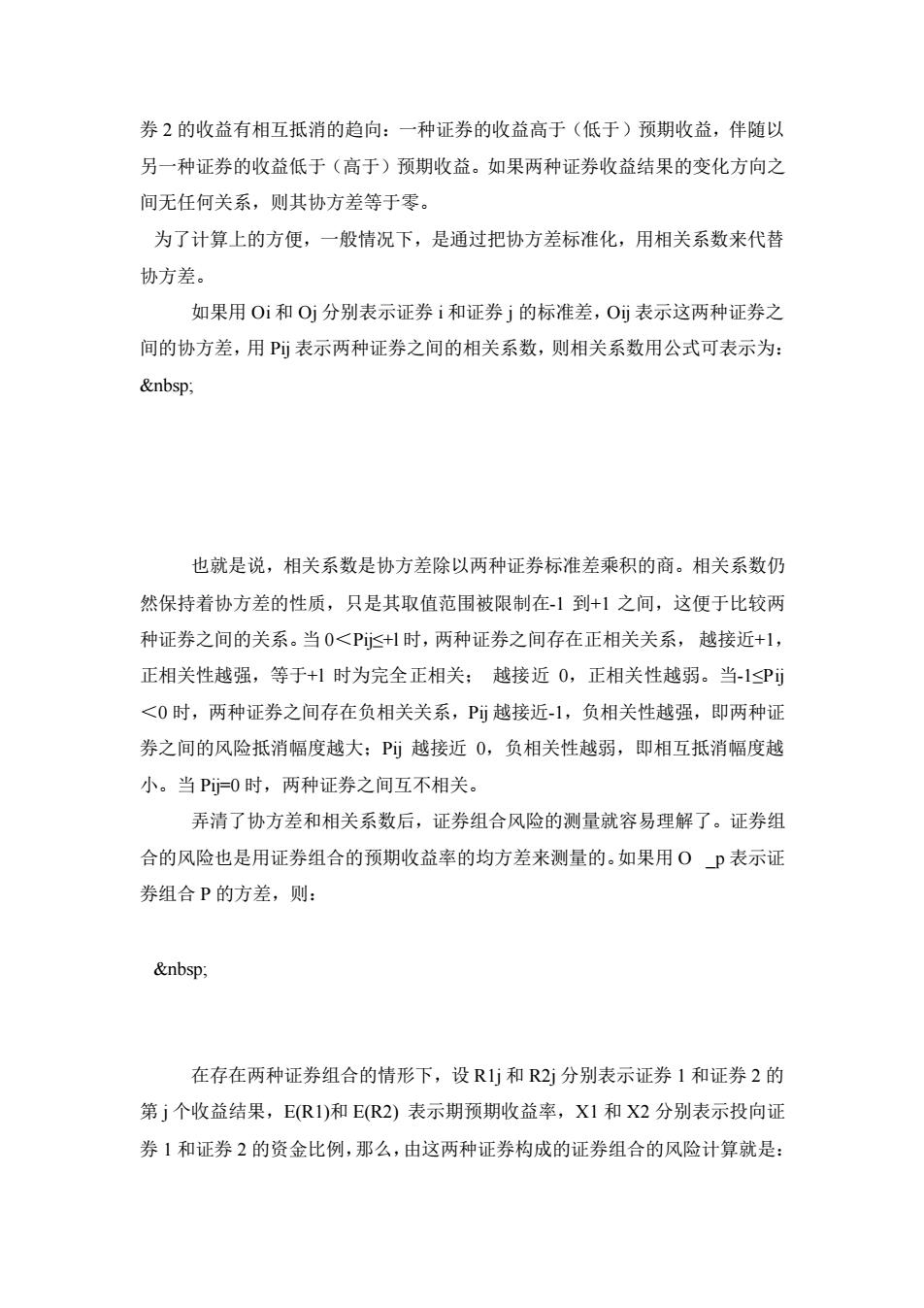

券2的收益有相互抵消的趋向:一种证券的收益高于(低于)预期收益,伴随以 另一种证券的收益低于(高于)预期收益。如果两种证券收益结果的变化方向之 间无任何关系,则其协方差等于零。 为了计算上的方便,一般情况下,是通过把协方差标准化,用相关系数来代替 协方差。 如果用Oi和Oj分别表示证券i和证券j的标准差,Oj表示这两种证券之 间的协方差,用P表示两种证券之间的相关系数,则相关系数用公式可表示为: 也就是说,相关系数是协方差除以两种证券标准差乘积的商。相关系数仍 然保持着协方差的性质,只是其取值范围被限制在-1到+1之间,这便于比较两 种证券之间的关系。当0<P+1时,两种证券之间存在正相关关系,越接近+1, 正相关性越强,等于+1时为完全正相关;越接近0,正相关性越弱。当-1≤Pj <0时,两种证券之间存在负相关关系,Pj越接近-1,负相关性越强,即两种证 券之间的风险抵消幅度越大:Pj越接近O,负相关性越弱,即相互抵消幅度越 小。当P=0时,两种证券之间互不相关。 弄清了协方差和相关系数后,证券组合风险的测量就容易理解了。证券组 合的风险也是用证券组合的预期收益率的均方差来测量的。如果用Op表示证 券组合P的方差,则: 在存在两种证券组合的情形下,设R1j和R2j分别表示证券1和证券2的 第j个收益结果,E(R1)和E(R2)表示期预期收益率,X1和X2分别表示投向证 券1和证券2的资金比例,那么,由这两种证券构成的证券组合的风险计算就是:

券 2 的收益有相互抵消的趋向:一种证券的收益高于(低于)预期收益,伴随以 另一种证券的收益低于(高于)预期收益。如果两种证券收益结果的变化方向之 间无任何关系,则其协方差等于零。 为了计算上的方便,一般情况下,是通过把协方差标准化,用相关系数来代替 协方差。 如果用 Oi 和 Oj 分别表示证券 i 和证券 j 的标准差,Oij 表示这两种证券之 间的协方差,用 Pij 表示两种证券之间的相关系数,则相关系数用公式可表示为: 也就是说,相关系数是协方差除以两种证券标准差乘积的商。相关系数仍 然保持着协方差的性质,只是其取值范围被限制在-1 到+1 之间,这便于比较两 种证券之间的关系。当 0<Pij≤+l 时,两种证券之间存在正相关关系, 越接近+1, 正相关性越强,等于+l 时为完全正相关; 越接近 0,正相关性越弱。当-1≤Pij <0 时,两种证券之间存在负相关关系,Pij 越接近-1,负相关性越强,即两种证 券之间的风险抵消幅度越大;Pij 越接近 0,负相关性越弱,即相互抵消幅度越 小。当 Pij=0 时,两种证券之间互不相关。 弄清了协方差和相关系数后,证券组合风险的测量就容易理解了。证券组 合的风险也是用证券组合的预期收益率的均方差来测量的。如果用 O _p 表示证 券组合 P 的方差,则: 在存在两种证券组合的情形下,设 R1j 和 R2j 分别表示证券 1 和证券 2 的 第 j 个收益结果,E(R1)和 E(R2) 表示期预期收益率,X1 和 X2 分别表示投向证 券 1 和证券 2 的资金比例,那么,由这两种证券构成的证券组合的风险计算就是:

展开整理,可得: 显然,E[(R1j-E(R1)R2j-E(R2)]就是证券1和证券2的收益协方差O1,2, 故上式又可以简化为: 推而广之,如果在一般情形下,假设证券组合P由种证券构成,其中每 一种证券的风险是0i=1,2,),证券i和证券j之间的协方差为Oj,每一种 证券的投资比例为Xi=1,2,),那么,由这n种证券构成的证券组合P的风险 OP就可以用计算证券组合风险大小的一般公式求得: 从该公式可以进一步考虑几种情况: 首先,如果所有的证券都不相关,那么,它们之间的协方差就等于零。证 券组合风险则为:

展开整理,可得: 显然,E[(R1j-E(R1))(R2j-E(R2))]就是证券 1 和证券 2 的收益协方差 O1,2, 故上式又可以简化为: 推而广之,如果在一般情形下,假设证券组合 P 由 n 种证券构成,其中每 一种证券的风险是 O _i(i=1,2,...),证券 i 和证券 j 之间的协方差为 Oij,每一种 证券的投资比例为 Xi(i=1,2,...),那么,由这 n 种证券构成的证券组合 P 的风险 O _P 就可以用计算证券组合风险大小的一般公式求得: 从该公式可以进一步考虑几种情况: 首先,如果所有的证券都不相关,那么,它们之间的协方差就等于零。证 券组合风险则为:

其次,假定在每种证券上的投资比重相等,且各证券之间不相关,则有: 式中Oi表示构成证券组合P的所有单个证券方差的平均值。n越大, 证券组合的方差就越小。当趋向无穷大时,证券组合的方差Oi就趋于零。 这是一个一般的结论:如果有足够多的不相关证券,由它们构成的证券组合的方 差就趋于零,即风险趋于零。 再次,如果证券组合中成对证券不独立,即证券相互之间有相关关系,协 方差不等于零时,则有: 然而,当n趋向无穷大时,趋向于零,则上式变成: 最后,假定每种证券投资比例相等,证券之间有相关关系,即协方差不等 于零时,有: Oⅰ和Oj分别表示组合中各证券方差的平均值及各证券之间协方差的 平均值。 当n变得无穷大时,a_i趋于零,则上式变成:

其次,假定在每种证券上的投资比重相等,且各证券之间不相关,则有: 式中 O _i 表示构成证券组合 P 的所有单个证券方差的平均值。n 越大, 证券组合的方差就越小。当 n 趋向无穷大时,证券组合的方差 O _i 就趋于零。 这是—个一般的结论:如果有足够多的不相关证券,由它们构成的证券组合的方 差就趋于零,即风险趋于零。 再次,如果证券组合中成对证券不独立,即证券相互之间有相关关系,协 方差不等于零时,则有: 然而,当 n 趋向无穷大时, 趋向于零,则上式变成: 最后,假定每种证券投资比例相等,证券之间有相关关系,即协方差不等 于零时,有: O _i 和 Oij 分别表示组合中各证券方差的平均值及各证券之间协方差的 平均值。 当 n 变得无穷大时,a _i 趋于零,则上式变成:

(三)有效边界 在介绍有效边界之前,我们必须先了解有效证券组合的概念。前边的理论 假设表明,投资者总是在追求投资预期收益最大化的同时尽量使投资风险最小 化。我们把满足这种决策要求的证券组合称作有效证券组合。具体他说,有效证 券组合必须包含三个条件:第一,在预期收益率一定时,是风险最小的证券组合: 第二,在风险一定时,是预期收益率最高的证券组合:第三,不存在其它的比其 预期收益率更高和风险更小的证券组合。 根据上述三个条件,可以概括出这样一条定理:一个投资者将从在各种风 险水平上能够带来最大收益率的,以及在各种预期收益率水平上风险最小的有效 证券组合的集合群中选择出最佳证券组合,这条定理,就叫做有效集定理 (Efficient Set Theorem)。满足这一要求的证券组合集合叫做有效集(Efficient Set)或有效边界。 图7-1画出了5种证券组合的预期收益和风险的搭配情况。 在图中,证券组合B不是有效组合,因为在同样预期收益水平下,证券组 合D比其风险小;证券组合C也不是有效组合,因为在同样风险水平下,证券 组合D比其预期收益高。同样,E也不是有效组合。只有A、D点代表的组合才 是有效组合。由A、D点连接而成的曲线代表了所有有效证券组合的集合,该 曲线就是有效边界。 有效边界可以运用数学语言简明地描述。假设有效证券组合P是由种证 券构成,其中每个证券的比例份额为Xi(i=1,2,…),则该证券组合的风险为:

(三)有效边界 在介绍有效边界之前,我们必须先了解有效证券组合的概念。前边的理论 假设表明,投资者总是在追求投资预期收益最大化的同时尽量使投资风险最小 化。我们把满足这种决策要求的证券组合称作有效证券组合。具体他说,有效证 券组合必须包含三个条件:第一,在预期收益率一定时,是风险最小的证券组合; 第二,在风险一定时,是预期收益率最高的证券组合;第三,不存在其它的比其 预期收益率更高和风险更小的证券组合。 根据上述三个条件,可以概括出这样一条定理:一个投资者将从在各种风 险水平上能够带来最大收益率的,以及在各种预期收益率水平上风险最小的有效 证券组合的集合群中选择出最佳证券组合,这条定理,就叫做有效集定理 (Efficient Set Theorem)。满足这一要求的证券组合集合叫做有效集(Efficient Set)或有效边界。 图 7-1 画出了 5 种证券组合的预期收益和风险的搭配情况。 在图中,证券组合 B 不是有效组合,因为在同样预期收益水平下,证券组 合 D 比其风险小;证券组合 C 也不是有效组合,因为在同样风险水平下,证券 组合 D 比其预期收益高。同样,E 也不是有效组合。只有 A、D 点代表的组合才 是有效组合。由 A、D 点连接而成的曲线代表了所有有效证券组合的集合,该 曲线就是有效边界。 有效边界可以运用数学语言简明地描述。假设有效证券组合 P 是由 n 种证 券构成,其中每个证券的比例份额为 Xi(i=1,2,…),则该证券组合的风险为:

其预期收益率为: 我们可以先确定E(Rp)的取值,再根据E(Rp)的不同取值求风险的极 小值Mi(Op)。由此获得的与某一预期收益率E(Rp)对应的证券组合便是 一个有效的证券组合。通过不断变化E(Rp)的取值,就可以得到所有的有效证 券组合。 在一般情形下,由于投资者不能进行证券的买空卖空,因此,投资者购买 的证券,必须是其实际持有的证券,因此,X必须大于或等于零,且各种证券 投资比重Xi之和必须等于1。因此,求解过程便可以写作: 满足约束条件: 显然,这是一个普通的二次规划问题,具有标准的解法。 (四)选择最佳证券组合 求出证券组合的有效边界后,投资者仍然面临选择。在图7-1这条曲线 ADG上,每一点都代表一种投资组合,可以说每一点不比其他点好,每一点也 都不比其他点差。从这条曲线左下角向右上角移动时,投资收益与投资风险同时 增长,可能的收益增加一点,可能的风险也相应增加一点。 那么,投资者将怎样选择最佳证券组合呢?这就要看投资者的“效用倾向

其预期收益率为: 我们可以先确定 E(Rp)的取值,再根据 E(Rp)的不同取值求风险的极 小值 Min(O _p)。由此获得的与某一预期收益率 E(Rp)对应的证券组合便是 一个有效的证券组合。通过不断变化 E(Rp)的取值,就可以得到所有的有效证 券组合。 在一般情形下,由于投资者不能进行证券的买空卖空,因此,投资者购买 的证券,必须是其实际持有的证券,因此,Xi 必须大于或等于零,且各种证券 投资比重 Xi 之和必须等于 1。因此,求解过程便可以写作: 满足约束条件: 显然,这是一个普通的二次规划问题,具有标准的解法。 (四)选择最佳证券组合 求出证券组合的有效边界后,投资者仍然面临选择。在图 7-1 这条曲线 ADG 上,每一点都代表一种投资组合,可以说每一点不比其他点好,每一点也 都不比其他点差。从这条曲线左下角向右上角移动时,投资收益与投资风险同时 增长,可能的收益增加一点,可能的风险也相应增加一点。 那么,投资者将怎样选择最佳证券组合呢?这就要看投资者的“效用倾向