从世界银行报告看东亚及中国证券市场的发展程度' 王明伟 世界银行于2006年6月公布了标题为“东亚金融-通向健全市场的道路” 的专题金融英文研究报告。据世行官员介绍,组织该研究报告的目的是对1997 年亚洲金融危机后东亚金融市场的发展状况进行评估。截至去年年底的1.6万 亿美元外汇储备和9.6万亿美元金融部门资产积累,是1997年亚洲金融危机以 来东亚地区最重要的发展。这些资产不仅反映出大量资金流入的恢复,也反映 出该地区的储蓄数额已达到美国金融市场的近四分之一、日本的一半。这些资 产为国际金融环境动荡提供了一个良好的缓冲,为该地区在未来数年满足本身 需要提供了一个重要的契机。尽管东亚地区银行系统自1997年危机以来已经恢 复了活力,能够提供可靠的储蓄服务和实现客户基础的多样化,但政策制定者 需要集中精力进一步发展证券市场,尤其是债券市场。 研究报告中所提到的“东亚”实际是指东亚和东南亚地区,但报告的研究 范围并非包含该区域内的所有国家和地区,报告只提取了中国、菲律宾、印尼、 韩国、马来西亚、泰国、香港和新加坡八个国家或地区作为研究对象,没有将 金融业十分发达的日本和金融市场发展较快的台湾地区包括进去,(报告中有时 也引用日本的情况作为与“东亚市场”进行对比的参考对象),报告对八个国家 和地区使用了“经济体”的概念,以避免产生政治上的歧义。该研究报告厚达 200页,涉及了银行市场、证券市场、保险市场以及机构投资者等方面。本文根 据世行报告中涉及证券市场的部分,重点是通过引用世行报告中的有关数字来 阐述该报告是如何评价东亚以及中国证券市场的发展程度的。 世行研究报告主要从三个方面来评价东亚的金融证券市场:一、市场功能 多元化程度和发展规模;二、提供金融服务的水平以及市场效率状况;三、市 场承受快速变化的全球化经济环境所带来的各种风险冲击的能力。 、 市场功能多元化程度和发展规模 1、金融市场的多元化 经济体 银行资产相对于GDP比 股票市市值当于GDP比 债券余额相对于GDP 重(%) 重(%) 比重(%) 1997 2004 2005 1997 2004 2005 1997 2004 2005 年 年 年 年 年 年 年 年 年 中国 124.4 207.4 191.6 11.2 27.1 20.9 12.929.3 28.6 印尼 34.3 14.4 68.4 36.4 36.8 39.8 2.1 22.4 27.0 韩国 67.7 118.0 91.9 14.5 51.8 89.6 45.075.6 74.9 马来亚 100.6 170.0162.5 93.0 154.2140.656.990.5 89.7 菲律宾 76.5 68.4 61.3 51.4 34.0 39.330.529.7 35.6 泰国 79.7 127.4 102.1 15.1 70.6 69.7 7.1 40.7 40.2 香港 208.2 343.3 443.1 238.0 528.5 591.9 26.447.1 46.5 本文根据世界银行有关报告翻译整理而成

1 从世界银行报告看东亚及中国证券市场的发展程度1 王明伟 世界银行于 2006 年 6 月公布了标题为“东亚金融-通向健全市场的道路” 的专题金融英文研究报告。据世行官员介绍,组织该研究报告的目的是对 1997 年亚洲金融危机后东亚金融市场的发展状况进行评估。截至去年年底的 1.6 万 亿美元外汇储备和 9.6 万亿美元金融部门资产积累,是 1997 年亚洲金融危机以 来东亚地区最重要的发展。这些资产不仅反映出大量资金流入的恢复,也反映 出该地区的储蓄数额已达到美国金融市场的近四分之一、日本的一半。这些资 产为国际金融环境动荡提供了一个良好的缓冲,为该地区在未来数年满足本身 需要提供了一个重要的契机。尽管东亚地区银行系统自 1997 年危机以来已经恢 复了活力,能够提供可靠的储蓄服务和实现客户基础的多样化,但政策制定者 需要集中精力进一步发展证券市场,尤其是债券市场。 研究报告中所提到的“东亚”实际是指东亚和东南亚地区,但报告的研究 范围并非包含该区域内的所有国家和地区,报告只提取了中国、菲律宾、印尼、 韩国、马来西亚、泰国、香港和新加坡八个国家或地区作为研究对象,没有将 金融业十分发达的日本和金融市场发展较快的台湾地区包括进去,(报告中有时 也引用日本的情况作为与“东亚市场”进行对比的参考对象),报告对八个国家 和地区使用了“经济体”的概念,以避免产生政治上的歧义。该研究报告厚达 200 页,涉及了银行市场、证券市场、保险市场以及机构投资者等方面。本文根 据世行报告中涉及证券市场的部分,重点是通过引用世行报告中的有关数字来 阐述该报告是如何评价东亚以及中国证券市场的发展程度的。 世行研究报告主要从三个方面来评价东亚的金融证券市场:一、市场功能 多元化程度和发展规模;二、提供金融服务的水平以及市场效率状况;三、市 场承受快速变化的全球化经济环境所带来的各种风险冲击的能力。 一、 市场功能多元化程度和发展规模 1、金融市场的多元化 经济体 银行资产相对于 GDP 比 重(%) 股票市市值当于 GDP 比 重(%) 债券余额相对于 GDP 比重(%) 1997 年 2004 年 2005 年 1997 年 2004 年 2005 年 1997 年 2004 年 2005 年 中国 124.4 207.4 191.6 11.2 27.1 20.9 12.9 29.3 28.6 印尼 34.3 14.4 68.4 36.4 36.8 39.8 2.1 22.4 27.0 韩国 67.7 118.0 91.9 14.5 51.8 89.6 45.0 75.6 74.9 马来亚 100.6 170.0 162.5 93.0 154.2 140.6 56.9 90.5 89.7 菲律宾 76.5 68.4 61.3 51.4 34.0 39.3 30.5 29.7 35.6 泰国 79.7 127.4 102.1 15.1 70.6 69.7 7.1 40.7 40.2 香港 208.2 343.3 443.1 238.0 528.5 591.9 26.4 47.1 46.5 1 本文根据世界银行有关报告翻译整理而成

新加坡122.7178.0185.3115.1203.7220.324.873.668.2 多元化的金融市场可以改善投资者的资产布局,并且可以增强整个金融体系 抗风险的能力。1997年危机以后,东亚市场一直关注市场多元化问题,但是按 照人均GDP和金融市场的发展水平衡量,东亚地区的债券市场发展程度依然落 后于其它地区。 从上表看,中国是东亚地区最为依赖银行市场的经济体,或者说是金融市场 发育最欠均衡、多元化程度最低的国家。到2005年,中国银行业资产相对于GDP 比重在东亚经济体中仅低于香港和新加坡,但后两者股票市值和债券余额相对 于GDP比重相对较高,而中国这两项指标值处于地区最低水平,其中股市指标 (相对于GDP比重)在1997年和2005年均位倒数第一,债券指标(相对于GDP 比重)在1997年时还排在印尼和泰国前边,到2005年又下降了一位。 2、股票市场规模(按市值计) 经济体 1997年 2004年 市值(亿美元)GDP比 市值(亿美元)GDP占比 中国 1014 11.2 4477 27.1 印尼 291 36.9 733 36.8 韩国 419 14.5 3895 51.8 马来西亚 932 93.0 1816 154.2 菲律宾 312 51.4 286 34.0 泰国 228 15.1 1154 70.6 香港 4133 238.0 8615 528.5 新加坡 1063 111.5 2176 203.7 东亚地区总计 8391 23151 -一 日本(参考) 21606 50.2 35577 76.2 美国(参考) 107306 130.1 163235 139.9 东亚地区股票市场1997年后取得了快速的发展,速度远高于包括美、日发 达市场在内的世界其它市场,在此期间东亚地区股票市值取得了近两倍的增长, 而中国的发展还要快于这个速度。但是东亚地区股票市值占全球比重仅为6%, 依然处于较低水平。报告认为这主要是由东亚地区GDP在世界份额中比重较小 的状况决定的。 从上表看,虽然中国股票市值规模在“东亚经济体”中仅次于香港,但相 对于GDP总量,股票市场的发育程度是较低的,同时也表明中国股市发展潜力 巨大。 3、债券市场规模(按国内债券余额计) 经济体 1997年 2004年 债余额(亿美元)GDP比 债余额(亿美元)GDP占比 中国 1164 12.9 4833 29.3 2

2 新加坡 122.7 178.0 185.3 115.1 203.7 220.3 24.8 73.6 68.2 多元化的金融市场可以改善投资者的资产布局,并且可以增强整个金融体系 抗风险的能力。1997 年危机以后,东亚市场一直关注市场多元化问题,但是按 照人均 GDP 和金融市场的发展水平衡量,东亚地区的债券市场发展程度依然落 后于其它地区。 从上表看,中国是东亚地区最为依赖银行市场的经济体,或者说是金融市场 发育最欠均衡、多元化程度最低的国家。到 2005 年,中国银行业资产相对于 GDP 比重在东亚经济体中仅低于香港和新加坡,但后两者股票市值和债券余额相对 于 GDP 比重相对较高,而中国这两项指标值处于地区最低水平,其中股市指标 (相对于 GDP 比重)在 1997 年和 2005 年均位倒数第一,债券指标(相对于 GDP 比重)在 1997 年时还排在印尼和泰国前边,到 2005 年又下降了一位。 2、股票市场规模(按市值计) 经济体 1997 年 2004 年 市值(亿美元) GDP 比 市值(亿美元) GDP 占比 中国 1014 11.2 4477 27.1 印尼 291 36.9 733 36.8 韩国 419 14.5 3895 51.8 马来西亚 932 93.0 1816 154.2 菲律宾 312 51.4 286 34.0 泰国 228 15.1 1154 70.6 香港 4133 238.0 8615 528.5 新加坡 1063 111.5 2176 203.7 东亚地区总计 8391 -- 23151 -- 日本(参考) 21606 50.2 35577 76.2 美国(参考) 107306 130.1 163235 139.9 东亚地区股票市场 1997 年后取得了快速的发展,速度远高于包括美、日发 达市场在内的世界其它市场,在此期间东亚地区股票市值取得了近两倍的增长, 而中国的发展还要快于这个速度。但是东亚地区股票市值占全球比重仅为 6%, 依然处于较低水平。报告认为这主要是由东亚地区 GDP 在世界份额中比重较小 的状况决定的。 从上表看,虽然中国股票市值规模在“东亚经济体”中仅次于香港,但相 对于 GDP 总量,股票市场的发育程度是较低的,同时也表明中国股市发展潜力 巨大。 3、债券市场规模(按国内债券余额计) 经济体 1997 年 2004 年 债余额(亿美元) GDP 比 债余额(亿美元) GDP 占比 中国 1164 12.9 4833 29.3

印尼 0 577 22.4 韩国 1303 45.0 5683 75.6 马来西亚 573 56.9 1066 90.5 菲律宾 185 30.5 250 29.7 泰国 95 7.1 649 40.7 香港 458 26.4 768 47.1 新加坡 237 24.8 786 73.6 东亚地区总计 4012 14612 日本(参考) 44336 97.6 88667 197.7 美国(参考) 12659 62.9 191866 161.6 从上表看,东亚地区债市在整个证券市场中发育相对滞后。日本债市余额与 股市市值之比1997年为2.05:1,2004年上升为2.49:1;美国债市余额与股 市市值之比1997年为1.17:1,2004年仍为1.17:1;美日债市规模多年来一 直大于股市规模。东亚地区债市余额与股市市值之比1997年为0.47:1,虽然 到2004年这一比例上升为0.63:1,但债市规模仍大幅小于股市规模。 中国债市规模在东亚地区虽然仅次于韩国,但相对于国内生产总值的比重偏 低,与印尼和菲律宾处于同一水平。 二、提供金融服务的水平以及市场效率状况 1、企业利用股票市场的指标(2004年度) 经济体 股本筹资额(亿美元) 赫芬道尔 前10家公前10家公 Herfindhal 司占有率 司占有率 指数 (按市 (按交易 值) 额) 一级市场 二级市场 总计 中国 43 36 79 0.0142 19.9 13.4 印尼 2 5 7 0.1011 71.2 57.4 韩国 110 39 149 0.0513 18.0 24.4 马来西亚9 11 19 0.0207 36.5 17.3 菲律宾 0 0 0 0.1249 79.4 90.5 泰国 10 13 23 0.0493 54.7 51.4 香港 125 237 361 0.0464 49.5 30.2 新加坡 21 7 28 0.0484 58.5 23.9 东亚总计320 348 668 日本(参3 311 313 0.0125 27.6 19.8 考) 美国(纽 703 934 1637 0.0034 12.6 17.0 交所)(参 考)

3 印尼 0 -- 577 22.4 韩国 1303 45.0 5683 75.6 马来西亚 573 56.9 1066 90.5 菲律宾 185 30.5 250 29.7 泰国 95 7.1 649 40.7 香港 458 26.4 768 47.1 新加坡 237 24.8 786 73.6 东亚地区总计 4012 -- 14612 -- 日本(参考) 44336 97.6 88667 197.7 美国(参考) 12659 62.9 191866 161.6 从上表看,东亚地区债市在整个证券市场中发育相对滞后。日本债市余额与 股市市值之比 1997 年为 2.05:1,2004 年上升为 2.49:1;美国债市余额与股 市市值之比 1997 年为 1.17:1,2004 年仍为 1.17:1;美日债市规模多年来一 直大于股市规模。东亚地区债市余额与股市市值之比 1997 年为 0.47:1,虽然 到 2004 年这一比例上升为 0.63:1,但债市规模仍大幅小于股市规模。 中国债市规模在东亚地区虽然仅次于韩国,但相对于国内生产总值的比重偏 低,与印尼和菲律宾处于同一水平。 二、提供金融服务的水平以及市场效率状况 1、企业利用股票市场的指标(2004 年度) 经济体 股本筹资额(亿美元) 赫 芬 道 尔 Herfindhal 指数 前10家公 司占有率 ( 按 市 值) 前 10 家公 司 占 有 率 ( 按交易 额) 一级市场 二级市场 总计 中国 43 36 79 0.0142 19.9 13.4 印尼 2 5 7 0.1011 71.2 57.4 韩国 110 39 149 0.0513 18.0 24.4 马来西亚 9 11 19 0.0207 36.5 17.3 菲律宾 0 0 0 0.1249 79.4 90.5 泰国 10 13 23 0.0493 54.7 51.4 香港 125 237 361 0.0464 49.5 30.2 新加坡 21 7 28 0.0484 58.5 23.9 东亚总计 320 348 668 日 本 ( 参 考) 3 311 313 0.0125 27.6 19.8 美国(纽 交所)(参 考) 703 934 1637 0.0034 12.6 17.0

东亚地区股票市场对企业发展的贡献度如何?世行报告认为,虽然目前难以 建立一套全面的衡量体系,但研究股市筹资额和股市集中度两个指标可以有助 于说明上述问题。报告使用了除股市前十大公司之外的公司市值分布来反映市 场集中程度的赫芬道尔指数(Herfindhal Index)。集中度高的市场意味着市场 资源集中在少数企业,因而对企业的普遍贡献率低,反之亦然。 2004年东亚地区股市筹资总额超过了日本,相当于美国纽交所的40%。按 市场集中度衡量,观察上表中的赫芬道尔指数值,表明东亚地区各股市的市场 集中度都高于日本和美国。如果再进一步观察分别按市值和交易额统计的前十 大公司的市场占有率,也可以看出东亚各股市的集中度普遍高于美日市场。 值得关注的是中国股市的市场集中度。用赫芬道尔指数衡量,中国的数值在 东亚国家中最低,与日本股市接近;按市值统计的前十大公司的市场占有率, 中国的数值仅略高于韩国和美国,低于日本;按交易额统计的前十大公司的市 场占有率,中国的数值不仅在东亚地区最低,而且也低于美日。这种情况一方 面说明我国股市市场集中程度保持较低的水平,市场资源的占有比较分散,对 企业贡献的普遍性较强;另一方面,也反映出我国股市缺乏超级“旗舰”型企 业的状况。 2、股市的流动性 经济体 换手率(2004年) 交易量相当于GDP(2004年) 中国 87.0 45.4 印尼 44.9 10.7 韩国 147.2 94.0 马来西亚 33.8 50.8 菲律宾 14.3 4.2 泰国 110.8 66.7 香港 57.7 269.3 新加坡 60.8 76.1 日本(参考) 97.1 74.2 美国纽交所(参考) 89.8 169.5 纳斯达克(参考) 249.5 东亚地区股市流动性的差异较明显,交易较为活跃的市场有韩国、泰国和 中国,换手率水平与美日等发达市场不相上下;而菲律宾、马来西亚和印尼的 流通性处于较低的水平,菲律宾的换手率只相当纳斯达克的十六分之一。报告 认为,市场流通性低的根本原因是这些市场的信息披露的质量低劣,以至于股 票价格不能及时准确地反映公司和市场的基本情况。 从地区范围内和与发达市场比较看,中国股市的流通性处于适当水平。但 应该注意的是,中国股市的换手率高于有众多中国企业挂牌的香港股市。 3、不同类型机构对债券市场的利用 经济 1997年 2004年 1997至2004年的增长 体 (相当于GDP的%) (相当于GDP的%) (%)

4 东亚地区股票市场对企业发展的贡献度如何?世行报告认为,虽然目前难以 建立一套全面的衡量体系,但研究股市筹资额和股市集中度两个指标可以有助 于说明上述问题。报告使用了除股市前十大公司之外的公司市值分布来反映市 场集中程度的赫芬道尔指数(Herfindhal Index)。集中度高的市场意味着市场 资源集中在少数企业,因而对企业的普遍贡献率低,反之亦然。 2004 年东亚地区股市筹资总额超过了日本,相当于美国纽交所的 40%。按 市场集中度衡量,观察上表中的赫芬道尔指数值,表明东亚地区各股市的市场 集中度都高于日本和美国。如果再进一步观察分别按市值和交易额统计的前十 大公司的市场占有率,也可以看出东亚各股市的集中度普遍高于美日市场。 值得关注的是中国股市的市场集中度。用赫芬道尔指数衡量,中国的数值在 东亚国家中最低,与日本股市接近;按市值统计的前十大公司的市场占有率, 中国的数值仅略高于韩国和美国,低于日本;按交易额统计的前十大公司的市 场占有率,中国的数值不仅在东亚地区最低,而且也低于美日。这种情况一方 面说明我国股市市场集中程度保持较低的水平,市场资源的占有比较分散,对 企业贡献的普遍性较强;另一方面,也反映出我国股市缺乏超级“旗舰”型企 业的状况。 2、股市的流动性 经济体 换手率(2004 年) 交易量相当于 GDP(2004 年) 中国 87.0 45.4 印尼 44.9 10.7 韩国 147.2 94.0 马来西亚 33.8 50.8 菲律宾 14.3 4.2 泰国 110.8 66.7 香港 57.7 269.3 新加坡 60.8 76.1 日本(参考) 97.1 74.2 美国纽交所(参考) 89.8 169.5 纳斯达克(参考) 249.5 东亚地区股市流动性的差异较明显,交易较为活跃的市场有韩国、泰国和 中国,换手率水平与美日等发达市场不相上下;而菲律宾、马来西亚和印尼的 流通性处于较低的水平,菲律宾的换手率只相当纳斯达克的十六分之一。报告 认为,市场流通性低的根本原因是这些市场的信息披露的质量低劣,以至于股 票价格不能及时准确地反映公司和市场的基本情况。 从地区范围内和与发达市场比较看,中国股市的流通性处于适当水平。但 应该注意的是,中国股市的换手率高于有众多中国企业挂牌的香港股市。 3、不同类型机构对债券市场的利用 经 济 体 1997 年 (相当于 GDP 的%) 2004 年 (相当于 GDP 的%) 1997 至 2004 年的增长 (%)

政 府 公 沙 金融债 政 府 公 司 金 融 政 府 公 司 金 融 债 债 债 债 债 债 债 债 中国 7.1 0.7 4.5 14.9 0.6 9.5 61.0 -0.2 39.3 印尼 0.0 0.0 0.0 19.8 1.5 1.1 88.4 6.6 5.0 韩国 4.9 10.3 10.0 25.2 23.4 34.9 34.8 22.5 42.7 马来 19.4 20.8 16.8 38.2 38.0 13.9 56.7 52.0 -8.8 西亚 菲律 22.3 0.1 0.0 28.4 1.2 0.0 85.0 15.0 0.0 宾 泰国 0.2 6.0 0.1 22.4 12.3 5.4 65.6 18.7 15.7 香港 7.5 18.8 0.0 9.7 37.4 0.9 10.4 89.6 0.0 新 加 13.6 11.2 0.0 41.2 32.4 0.0 56.6 43.4 0.0 报告指出,在1997年至2004年期间,东亚地区债券市场取得了较快的发 展,债市规模相对于GDP的比重均有较大幅度的上升。但东亚地区债市仍有两 个“明显”的不足。一是相比于银行资产和股市市值,债市规模依旧偏小;二 是债券的种类发展不平衡。在东亚地区,除香港和韩国外,其它经济体在1997 年至2004年期间占发行量一半以上的债券为政府所发,而且除香港外,政府债 的增长速度远高于公司债和金融债。由此可见,企业对债市的利用率不高,东 亚地区的债券市场对企业提供融资服务的能力非常有限。导致公司债市不发达 的原因之一是发债的条件较为苛刻,通常只有享有最高信誉等级的少数大型公 司才能获准发债。加之此类公司发债经常会取得政府某种形式的担保,因此也 被称为“准政府债券”。报告认为,东亚地区债券市场的总体信用度较高。 用债市规模相对于GDP的比重来衡量,中国在东亚地区属于债市发展最为 缓慢的经济体之一,尤其是公司债的发展最为滞后。在1997年至2004年期间 公司债市规模相对于GDP的比重呈负增长,这在东亚地区是绝无仅有的。我国 企业对债券市场的利用是最低的。 4、债券市场的流动性 经济体 2004年交易额(亿美 2004年换手率 2004年买卖差价(以 元) 万分之一为基点) 政府债 公司债 政府债 公司债 政府债 中国 5686 14 2.2 12.0 N/A 印尼 277 9 0.6 0.2 14.3 韩国 9522 3822 3.3 1.0 2.5 马来西亚 843 381 1.8 0.8 4.3 菲律宾 N/A N/A N/A N/A N/A 泰国 701 56 2.0 0.3 6.3 香港 5424 N/A 34.7 N/A 2.4 新加坡 1305 N/A 3.2 N/A 3.2 日本(参 299642 11396 5.4 0.9 2.0 5

5 政 府 债 公 司 债 金融债 政 府 债 公 司 债 金 融 债 政 府 债 公 司 债 金 融 债 中国 7.1 0.7 4.5 14.9 0.6 9.5 61.0 -0.2 39.3 印尼 0.0 0.0 0.0 19.8 1.5 1.1 88.4 6.6 5.0 韩国 4.9 10.3 10.0 25.2 23.4 34.9 34.8 22.5 42.7 马 来 西亚 19.4 20.8 16.8 38.2 38.0 13.9 56.7 52.0 -8.8 菲 律 宾 22.3 0.1 0.0 28.4 1.2 0.0 85.0 15.0 0.0 泰国 0.2 6.0 0.1 22.4 12.3 5.4 65.6 18.7 15.7 香港 7.5 18.8 0.0 9.7 37.4 0.9 10.4 89.6 0.0 新 加 坡 13.6 11.2 0.0 41.2 32.4 0.0 56.6 43.4 0.0 报告指出,在 1997 年至 2004 年期间,东亚地区债券市场取得了较快的发 展,债市规模相对于 GDP 的比重均有较大幅度的上升。但东亚地区债市仍有两 个“明显”的不足。一是相比于银行资产和股市市值,债市规模依旧偏小;二 是债券的种类发展不平衡。在东亚地区,除香港和韩国外,其它经济体在 1997 年至 2004 年期间占发行量一半以上的债券为政府所发,而且除香港外,政府债 的增长速度远高于公司债和金融债。由此可见,企业对债市的利用率不高,东 亚地区的债券市场对企业提供融资服务的能力非常有限。导致公司债市不发达 的原因之一是发债的条件较为苛刻,通常只有享有最高信誉等级的少数大型公 司才能获准发债。加之此类公司发债经常会取得政府某种形式的担保,因此也 被称为“准政府债券”。报告认为,东亚地区债券市场的总体信用度较高。 用债市规模相对于 GDP 的比重来衡量,中国在东亚地区属于债市发展最为 缓慢的经济体之一,尤其是公司债的发展最为滞后。在 1997 年至 2004 年期间 公司债市规模相对于 GDP 的比重呈负增长,这在东亚地区是绝无仅有的。我国 企业对债券市场的利用是最低的。 4、债券市场的流动性 经济体 2004 年交易额(亿美 元) 2004 年换手率 2004年买卖差价(以 万分之一为基点) 政府债 公司债 政府债 公司债 政府债 中国 5686 14 2.2 12.0 N/A 印尼 277 9 0.6 0.2 14.3 韩国 9522 3822 3.3 1.0 2.5 马来西亚 843 381 1.8 0.8 4.3 菲律宾 N/A N/A N/A N/A N/A 泰国 701 56 2.0 0.3 6.3 香港 5424 N/A 34.7 N/A 2.4 新加坡 1305 N/A 3.2 N/A 3.2 日 本 ( 参 299642 11396 5.4 0.9 2.0

考) 美国(纽 1038290 N/A 37.9 N/A 0.4 交所)(参 考) 债券市场流动性不足是一个世界范围内带有普遍性的问题,东亚地区也不 例外。报告认为,东亚地区债市的流动性呈现两个特点:一是换手率总体上要 低于发达市场;二是公司债的流动性要低于政府债。世行专家在会议上指出, 现在的关键问题是二级市场缺乏流动性,由此影响了区内债券市场的效率,并 且限制了企业债券市场的总体规模。依据世行报告的观点,债券买卖价差幅度 也是衡量债市流动性高低的一个标准,价差幅度大的债市必然影响债券的转让。 中国债市中的政府债券的换手率与其它东亚经济体的换手率相差不多,比较 例外的是中国公司债的换手率奇高,不仅大幅高于区域内的其它经济体,而且 也是唯一一家公司债换手率高于政府债换手率的市场。原因大概是中国公司债 规模过小,导致市场供求比例失调。 5、股票市场交易成本 经济体 价格(美元) 中介手续 市场交易 市场影响一 总计(基点, (平均值) 贵(基点) 费用(基 税贵(基点) 即万分之 点) 一) 印尼 0.3 47.7 10.6 9.9 68.1 韩国 34.3 29.3 12.4 19.2 60.5 马来西亚 1.6 34.2 6.1 15.7 55.9 菲律宾 0.4 48.5 34.4 11.3 94.1 泰国 1.0 43.7 1.8 11.4 56.9 香港 1.5 22.3 10.7 11.3 44.3 新加坡 3.1 25.7 2.0 13.8 14.5 日本(参考) 14.7 12.9 0.3 6.3 19.5 美国(纽交 25.0 17.6 0.3 7.8 26.3 所)(参考) 世行专家认为,分析市场交易成本的水平有助于判断市场效率的高低,成 本较高导致交易量较少,也是市场效率低下的反映。报告指出,东亚地区绝大 多数市场交易成本过高,尤以菲律宾为甚。东亚地区许多市场由于成本较高导 致交易不活跃,一些股票经常因价格保持水平直线而处于零收益率的状态,这 反过来又加重了交易的冷清。同时又因交易规模太小,为维持市场运行而使市 场难以把交易成本降下来。 报告没有解释为什么中国没有被列入交易成本的比较中。 6、股票市场效率的综合测评 6

6 考) 美国(纽 交所)(参 考) 1038290 N/A 37.9 N/A 0.4 债券市场流动性不足是一个世界范围内带有普遍性的问题,东亚地区也不 例外。报告认为,东亚地区债市的流动性呈现两个特点:一是换手率总体上要 低于发达市场;二是公司债的流动性要低于政府债。世行专家在会议上指出, 现在的关键问题是二级市场缺乏流动性,由此影响了区内债券市场的效率,并 且限制了企业债券市场的总体规模。依据世行报告的观点,债券买卖价差幅度 也是衡量债市流动性高低的一个标准,价差幅度大的债市必然影响债券的转让。 中国债市中的政府债券的换手率与其它东亚经济体的换手率相差不多,比较 例外的是中国公司债的换手率奇高,不仅大幅高于区域内的其它经济体,而且 也是唯一一家公司债换手率高于政府债换手率的市场。原因大概是中国公司债 规模过小,导致市场供求比例失调。 5、股票市场交易成本 经济体 (平均值) 价格(美元) 中 介 手 续 费(基点) 市 场 交 易 费 用 ( 基 点) 市场影响- 税费(基点) 总计(基点, 即 万 分 之 一) 印尼 0.3 47.7 10.6 9.9 68.1 韩国 34.3 29.3 12.4 19.2 60.5 马来西亚 1.6 34.2 6.1 15.7 55.9 菲律宾 0.4 48.5 34.4 11.3 94.1 泰国 1.0 43.7 1.8 11.4 56.9 香港 1.5 22.3 10.7 11.3 44.3 新加坡 3.1 25.7 2.0 13.8 14.5 日本(参考) 14.7 12.9 0.3 6.3 19.5 美国(纽交 所)(参考) 25.0 17.6 0.3 7.8 26.3 世行专家认为,分析市场交易成本的水平有助于判断市场效率的高低,成 本较高导致交易量较少,也是市场效率低下的反映。报告指出,东亚地区绝大 多数市场交易成本过高,尤以菲律宾为甚。东亚地区许多市场由于成本较高导 致交易不活跃,一些股票经常因价格保持水平直线而处于零收益率的状态,这 反过来又加重了交易的冷清。同时又因交易规模太小,为维持市场运行而使市 场难以把交易成本降下来。 报告没有解释为什么中国没有被列入交易成本的比较中。 6、股票市场效率的综合测评

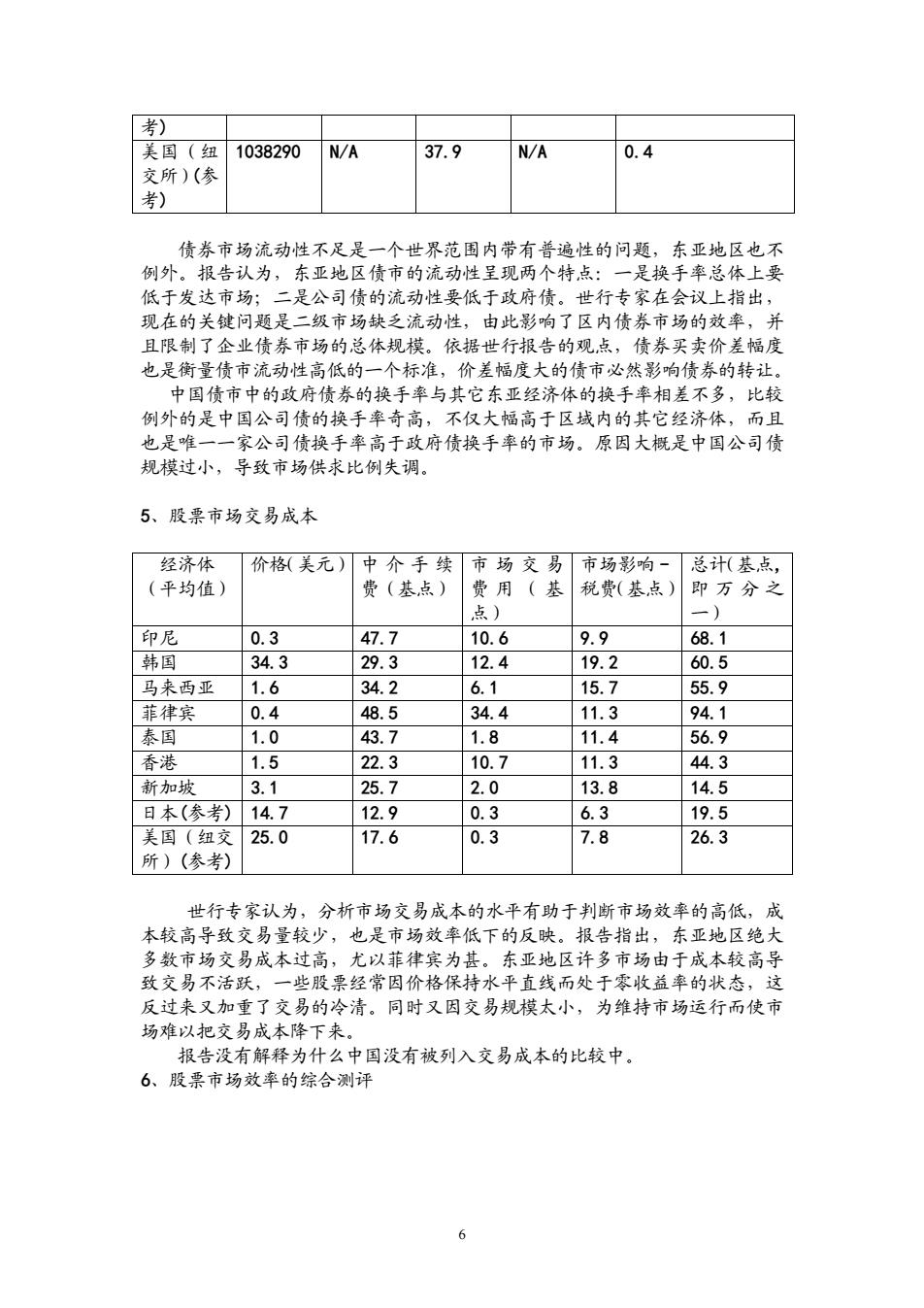

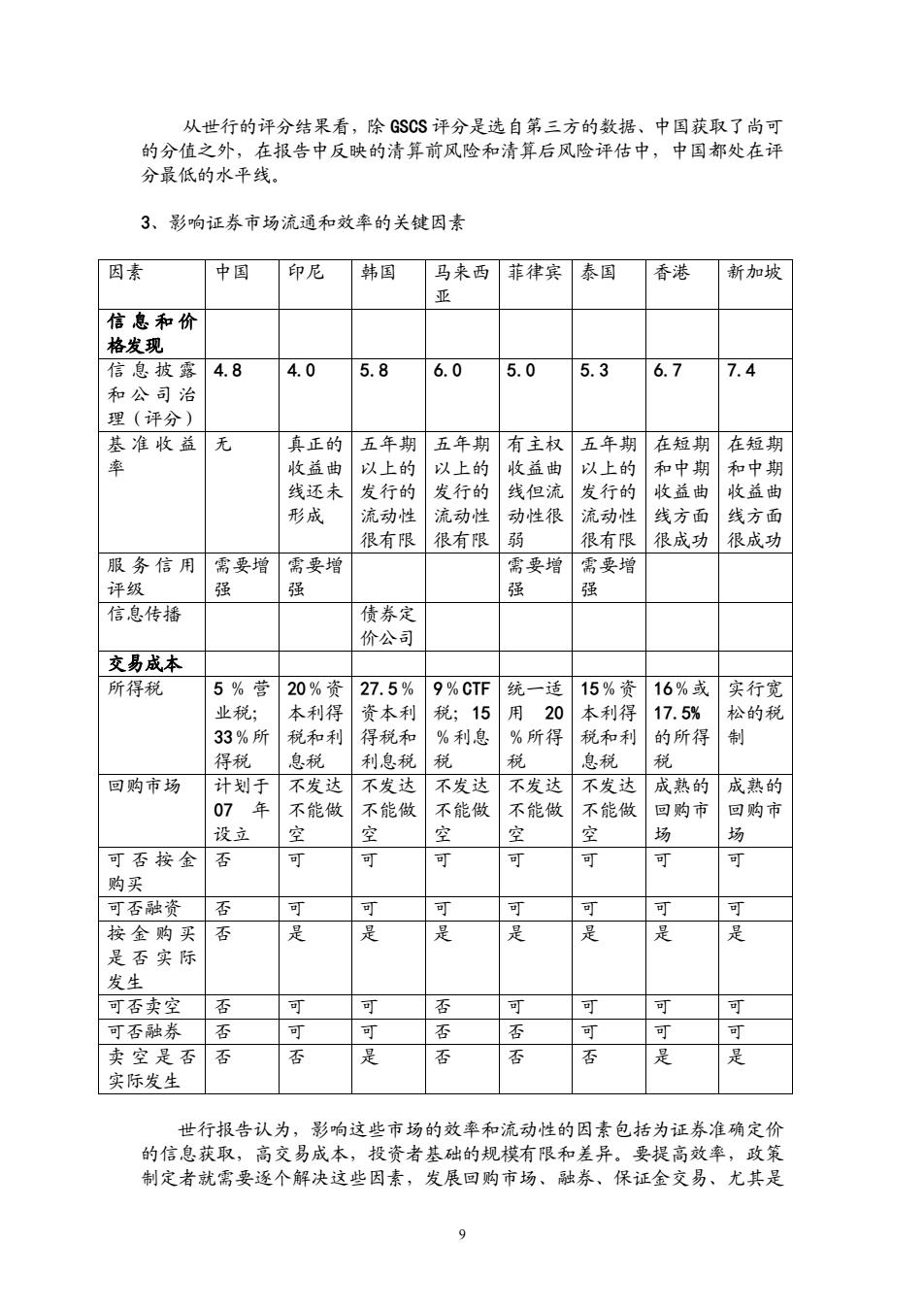

标徴评分 ) CHL Eap ukar p(t) 指奥) d印尼) chn(国) 世行报告使用了三个指标来衡量单个股票市场的效率,并给出了各市场效 率的综合评分。三个指标分别是:交易成本、零回报率的天数和股票价格变化 的同步性。关于交易成本与效率的关系已在上文中阐述。零回报率的天数越多, 表明股票价格对公司基本情况的反应越迟钝。股票价格变化的同步性越高,表 明影响价格变化的非公司性因素越强;正常的价格变化应反映各个公司不同的 基本情况,因此各股票价格的变化不应是高度同步的。 图表显示,东亚地区股市的总体效率低于发达市场的水平,表明该地区的 市场效率还有很大的改进空间。该地区的韩国、香港、马来西亚和新加坡是效 率较高的市场,综合得分值均高于全球市场效率的中位线,泰国、印尼、菲律 宾和中国效率低下,位于四分之一线之下。 按照世行的所谓综合评测方法,中国股市的效率是东亚地区排名最低的, 综合得分值还不及倒数第二位的菲律宾的一半。报告并没有列明上述综合得分 值的计算依据和数据来源。因此,对以上股市效率的综合评分的客观性和准确 性还有待考证。 三、市场承受风险的能力 1、市场稳定性的综合测评 7

7 世行报告使用了三个指标来衡量单个股票市场的效率,并给出了各市场效 率的综合评分。三个指标分别是:交易成本、零回报率的天数和股票价格变化 的同步性。关于交易成本与效率的关系已在上文中阐述。零回报率的天数越多, 表明股票价格对公司基本情况的反应越迟钝。股票价格变化的同步性越高,表 明影响价格变化的非公司性因素越强;正常的价格变化应反映各个公司不同的 基本情况,因此各股票价格的变化不应是高度同步的。 图表显示,东亚地区股市的总体效率低于发达市场的水平,表明该地区的 市场效率还有很大的改进空间。该地区的韩国、香港、马来西亚和新加坡是效 率较高的市场,综合得分值均高于全球市场效率的中位线,泰国、印尼、菲律 宾和中国效率低下,位于四分之一线之下。 按照世行的所谓综合评测方法,中国股市的效率是东亚地区排名最低的, 综合得分值还不及倒数第二位的菲律宾的一半。报告并没有列明上述综合得分 值的计算依据和数据来源。因此,对以上股市效率的综合评分的客观性和准确 性还有待考证。 三、市场承受风险的能力 1、市场稳定性的综合测评

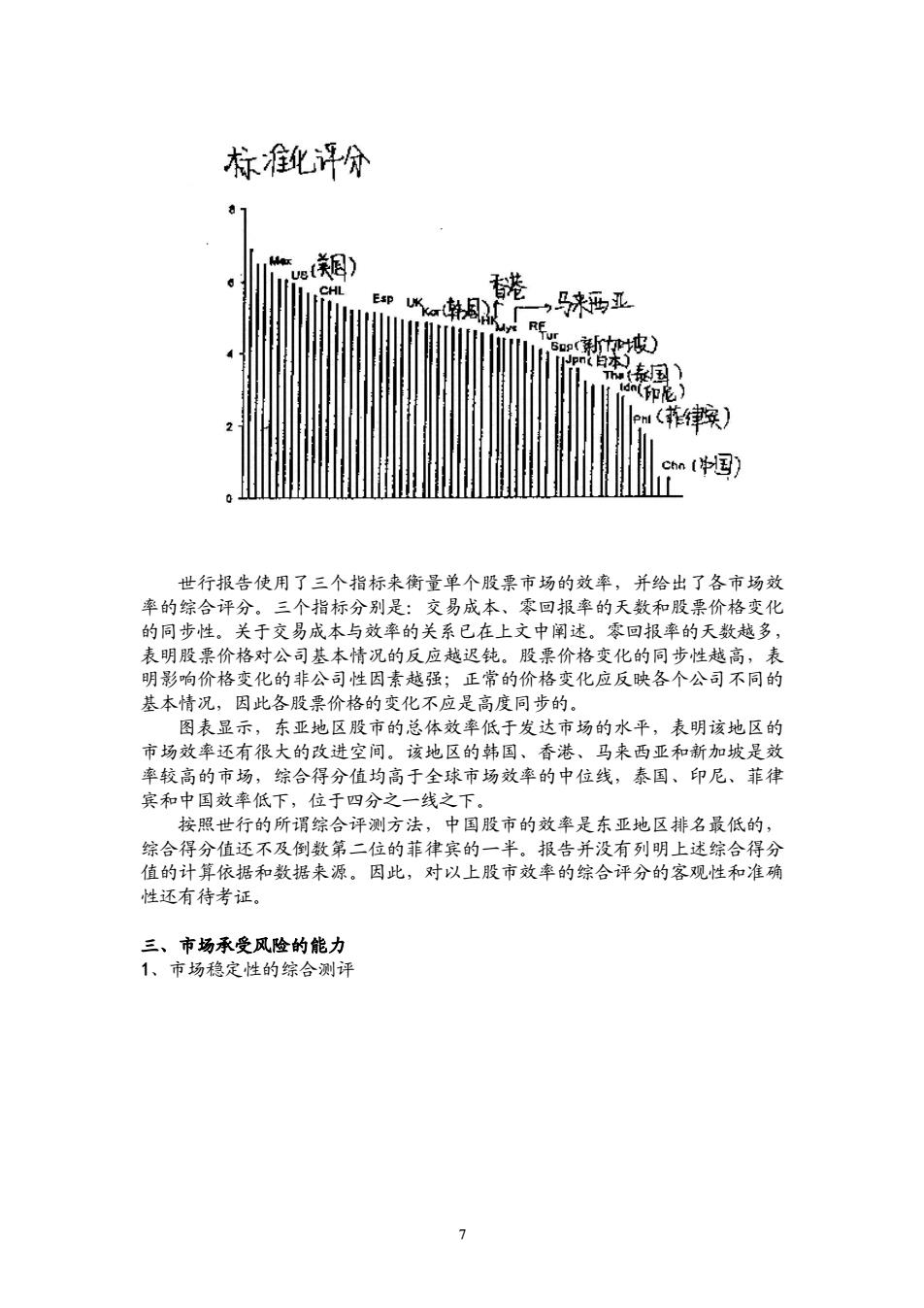

标载评分 o新披→香 中国 菲律缤 泰国 →韩园 世行报告称该项评比使用了两项指标:一是按股市三年回报率的标准差计 算得来的股市“波动性”,另一项是反映在何种程度股市可能使回报率为负的“回 报率偏斜度”。 按照世行的市场稳定性综合评测方法,新加坡股市的稳定性是东亚地区排最 高的,其次为香港和马来西亚。菲律宾、印尼和泰国稳定性较低,而韩国市场 稳定性最差。 中国股市的稳定性处于东亚地区的中间水平。 2、影响证券市场清算因素的风险评估 清算前风 股票清算 债券清算 GSCS基准 清算后风险 险 周期 周期 清算评分 中国 B+ T+3 T+3 92.5 A- 印尼 A- T+3 T+3 68.5 A 韩国 A T+1 T+1 97.3 A+ 马来西亚 A T+1 T+1 93.3 A+ 菲律宾 B+ T+3 T+1 92.4 A 泰国 A T+2 T+1 93.6 A 香港 A T+1 T+1 N/A A+ 新加坡 A T+1 T+1 N/A AA- 注:GSCS基准清算评分是一家称为“全球证券咨询服务(global securities consulting service)”的机构提供的反映市场清算效率的数据,此处被世行所 引用。 世行报告使用了较大篇幅讨论东亚地区证券市场的基础设施(market infrastructure),报告中的基础设施主要是指与证券市场的清算体系、交易品 种、金融工具、税赋水平等相关的制度安排和硬件条件。 基于证券市场清算体系是市场非常重要的基础设施,世行报告对东亚地区 证券市场清算体系的各个环节的风险进行了评估。报告认为,东亚各证券市场 的清算体系构建得较好,在交易之前和当中的环节上基本采纳了使风险最小化 的建议。 8

8 世行报告称该项评比使用了两项指标:一是按股市三年回报率的标准差计 算得来的股市“波动性”,另一项是反映在何种程度股市可能使回报率为负的“回 报率偏斜度”。 按照世行的市场稳定性综合评测方法,新加坡股市的稳定性是东亚地区排最 高的,其次为香港和马来西亚。菲律宾、印尼和泰国稳定性较低,而韩国市场 稳定性最差。 中国股市的稳定性处于东亚地区的中间水平。 2、影响证券市场清算因素的风险评估 清 算 前 风 险 股 票 清 算 周期 债 券 清 算 周期 GSCS 基 准 清算评分 清算后风险 中国 B+ T+3 T+3 92.5 A- 印尼 A- T+3 T+3 68.5 A 韩国 A T+1 T+1 97.3 A+ 马来西亚 A T+1 T+1 93.3 A+ 菲律宾 B+ T+3 T+1 92.4 A 泰国 A- T+2 T+1 93.6 A 香港 A T+1 T+1 N/A A+ 新加坡 A T+1 T+1 N/A AA- 注:GSCS 基准清算评分是一家称为“全球证券咨询服务(global securities consulting service)”的机构提供的反映市场清算效率的数据,此处被世行所 引用。 世行报告使用了较大篇幅讨论东亚地区证券市场的基础设施(market infrastructure),报告中的基础设施主要是指与证券市场的清算体系、交易品 种、金融工具、税赋水平等相关的制度安排和硬件条件。 基于证券市场清算体系是市场非常重要的基础设施,世行报告对东亚地区 证券市场清算体系的各个环节的风险进行了评估。报告认为,东亚各证券市场 的清算体系构建得较好,在交易之前和当中的环节上基本采纳了使风险最小化 的建议

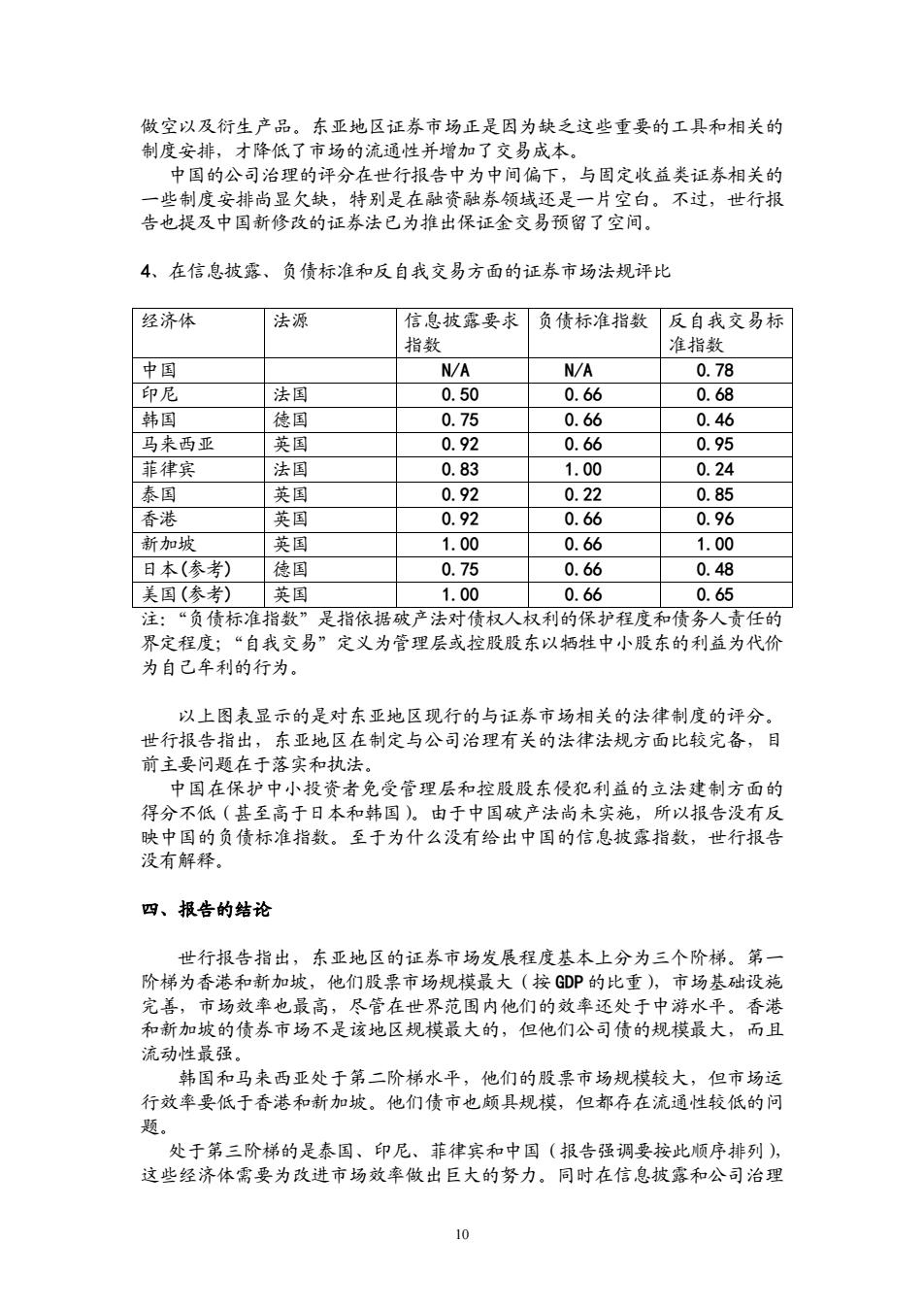

从世行的评分结果看,除GSCS评分是选自第三方的数据、中国获取了尚可 的分值之外,在报告中反映的清算前风险和清算后风险评估中,中国都处在评 分最低的水平线。 3、影响证券市场流通和效率的关键因素 因素 中国 印尼 韩国 马来西 菲律宾 泰国 香港 新加坡 亚 信息和价 格发现 信息披露 4.8 4.0 5.8 6.0 5.0 5.3 6.7 7.4 和公司治 理(评分) 基准收益 无 真正的 五年期 五年期 有主权 五年期 在短期 在短期 举 收益曲 以上的 以上的 收益曲 以上的 和中期 和中期 线还未 发行的 发行的 线但流 发行的 收益曲 收益曲 形成 流动性 流动性 动性很 流动性 线方面 线方面 很有限 很有限 弱 很有限 很成功 很成功 服务信用 需要增 需要增 需要增 需要增 评级 强 强 强 强 信息传播 债券定 价公司 交易成本 所得税 5%营 20%资 27.5% 9%CTF 统一适 15%资 16%或 实行宽 业税; 本利得 资本利 税;15 用20 本利得 17.5% 松的税 33%所 税和利 得税和 %利息 %所得 税和利 的所得 制 得税 息税 利息税 税 税 息税 税 回购市场 计划于 不发达 不发达 不发达 不发达 不发达 成熟的 成熟的 07年 不能做 不能做 不能做 不能做 不能做 回购市 回购市 设立 空 空 空 空 空 场 场 可否按金 否 可 可 可 可 可 可 购买 可否融资 否 可 可 可 可 可 可 可 按金购买 否 是 是 是 是 是 是 是 是否实际 发生 可否卖空 否 可 可 否 可 可 亦 可 可否融券 否 可 可 否 否 可 可 可 卖空是否 否 否 是 否 否 否 是 是 实际发生 世行报告认为,影响这些市场的效率和流动性的因素包括为证券准确定价 的信息获取,高交易成本,投资者基础的规模有限和差异。要提高效率,政策 制定者就需要逐个解决这些因素,发展回购市场、融券、保证金交易、尤其是

9 从世行的评分结果看,除 GSCS 评分是选自第三方的数据、中国获取了尚可 的分值之外,在报告中反映的清算前风险和清算后风险评估中,中国都处在评 分最低的水平线。 3、影响证券市场流通和效率的关键因素 因素 中国 印尼 韩国 马来西 亚 菲律宾 泰国 香港 新加坡 信 息 和 价 格发现 信息披露 和 公 司 治 理(评分) 4.8 4.0 5.8 6.0 5.0 5.3 6.7 7.4 基 准 收 益 率 无 真正的 收益曲 线还未 形成 五年期 以上的 发行的 流动性 很有限 五年期 以上的 发行的 流动性 很有限 有主权 收益曲 线但流 动性很 弱 五年期 以上的 发行的 流动性 很有限 在短期 和中期 收益曲 线方面 很成功 在短期 和中期 收益曲 线方面 很成功 服 务 信 用 评级 需要增 强 需要增 强 需要增 强 需要增 强 信息传播 债券定 价公司 交易成本 所得税 5 % 营 业税; 33%所 得税 20%资 本利得 税和利 息税 27.5% 资本利 得税和 利息税 9%CTF 税;15 %利息 税 统一适 用 20 %所得 税 15%资 本利得 税和利 息税 16%或 17.5% 的所得 税 实行宽 松的税 制 回购市场 计划于 07 年 设立 不发达 不能做 空 不发达 不能做 空 不发达 不能做 空 不发达 不能做 空 不发达 不能做 空 成熟的 回购市 场 成熟的 回购市 场 可 否 按 金 购买 否 可 可 可 可 可 可 可 可否融资 否 可 可 可 可 可 可 可 按 金 购 买 是 否 实 际 发生 否 是 是 是 是 是 是 是 可否卖空 否 可 可 否 可 可 可 可 可否融券 否 可 可 否 否 可 可 可 卖 空 是 否 实际发生 否 否 是 否 否 否 是 是 世行报告认为,影响这些市场的效率和流动性的因素包括为证券准确定价 的信息获取,高交易成本,投资者基础的规模有限和差异。要提高效率,政策 制定者就需要逐个解决这些因素,发展回购市场、融券、保证金交易、尤其是

做空以及衍生产品。东亚地区证券市场正是因为缺乏这些重要的工具和相关的 制度安排,才降低了市场的流通性并增加了交易成本。 中国的公司治理的评分在世行报告中为中间偏下,与固定收益类证券相关的 一些制度安排尚显欠缺,特别是在融资融券领域还是一片空白。不过,世行报 告也提及中国新修改的证券法已为推出保证金交易预留了空间。 4、在信息披露、负债标准和反自我交易方面的证券市场法规评比 经济体 法源 信息披露要求 负债标准指数反自我交易标 指数 准指数 中国 N/A N/A 0.78 印尼 法国 0.50 0.66 0.68 韩国 德国 0.75 0.66 0.46 马来西亚 英国 0.92 0.66 0.95 菲律宾 法国 0.83 1.00 0.24 泰国 英国 0.92 0.22 0.85 香港 英国 0.92 0.66 0.96 新加坡 英国 1.00 0.66 1.00 日本(参考) 德国 0.75 0.66 0.48 美国(参考) 英国 1.00 0.66 0.65 注:“负债标准指数”是指依据破产法对债权人权利的保护程度和债务人责任的 界定程度;“自我交易”定义为管理层或控股股东以牺牲中小股东的利益为代价 为自己牟利的行为。 以上图表显示的是对东亚地区现行的与证券市场相关的法律制度的评分。 世行报告指出,东亚地区在制定与公司治理有关的法律法规方面比较完备,目 前主要问题在于落实和执法。 中国在保护中小投资者免受管理层和控股股东侵犯利益的立法建制方面的 得分不低(甚至高于日本和韩国)。由于中国破产法尚未实施,所以报告没有反 映中国的负债标准指数。至于为什么没有给出中国的信息披露指数,世行报告 没有解释。 四、报告的结论 世行报告指出,东亚地区的证券市场发展程度基本上分为三个阶梯。第一 阶梯为香港和新加坡,他们股票市场规模最大(按GDP的比重),市场基础设施 完善,市场效率也最高,尽管在世界范围内他们的效率还处于中游水平。香港 和新加坡的债券市场不是该地区规模最大的,但他们公司债的规模最大,而且 流动性最强。 韩国和马来西亚处于第二阶梯水平,他们的股票市场规模较大,但市场运 行效率要低于香港和新加坡。他们债市也颇具规模,但都存在流通性较低的问 题。 处于第三阶梯的是泰国、印尼、菲律宾和中国(报告强调要按此顺序排列), 这些经济体需要为改进市场效率做出巨大的努力。同时在信息披露和公司治理 10

10 做空以及衍生产品。东亚地区证券市场正是因为缺乏这些重要的工具和相关的 制度安排,才降低了市场的流通性并增加了交易成本。 中国的公司治理的评分在世行报告中为中间偏下,与固定收益类证券相关的 一些制度安排尚显欠缺,特别是在融资融券领域还是一片空白。不过,世行报 告也提及中国新修改的证券法已为推出保证金交易预留了空间。 4、在信息披露、负债标准和反自我交易方面的证券市场法规评比 经济体 法源 信息披露要求 指数 负债标准指数 反自我交易标 准指数 中国 N/A N/A 0.78 印尼 法国 0.50 0.66 0.68 韩国 德国 0.75 0.66 0.46 马来西亚 英国 0.92 0.66 0.95 菲律宾 法国 0.83 1.00 0.24 泰国 英国 0.92 0.22 0.85 香港 英国 0.92 0.66 0.96 新加坡 英国 1.00 0.66 1.00 日本(参考) 德国 0.75 0.66 0.48 美国(参考) 英国 1.00 0.66 0.65 注:“负债标准指数”是指依据破产法对债权人权利的保护程度和债务人责任的 界定程度;“自我交易”定义为管理层或控股股东以牺牲中小股东的利益为代价 为自己牟利的行为。 以上图表显示的是对东亚地区现行的与证券市场相关的法律制度的评分。 世行报告指出,东亚地区在制定与公司治理有关的法律法规方面比较完备,目 前主要问题在于落实和执法。 中国在保护中小投资者免受管理层和控股股东侵犯利益的立法建制方面的 得分不低(甚至高于日本和韩国)。由于中国破产法尚未实施,所以报告没有反 映中国的负债标准指数。至于为什么没有给出中国的信息披露指数,世行报告 没有解释。 四、报告的结论 世行报告指出,东亚地区的证券市场发展程度基本上分为三个阶梯。第一 阶梯为香港和新加坡,他们股票市场规模最大(按 GDP 的比重),市场基础设施 完善,市场效率也最高,尽管在世界范围内他们的效率还处于中游水平。香港 和新加坡的债券市场不是该地区规模最大的,但他们公司债的规模最大,而且 流动性最强。 韩国和马来西亚处于第二阶梯水平,他们的股票市场规模较大,但市场运 行效率要低于香港和新加坡。他们债市也颇具规模,但都存在流通性较低的问 题。 处于第三阶梯的是泰国、印尼、菲律宾和中国(报告强调要按此顺序排列), 这些经济体需要为改进市场效率做出巨大的努力。同时在信息披露和公司治理