美国次贷危机考察报告 中国社会科学院经济学部赴美考察团 摘要 本考察报告从以下八个方面,系统地分析了美国次级贷款危机:一是美国次贷危机形成 的背景:二是美国次贷危机的表现和原因:三是美国次贷危机对金融市场造成的直接损失和 影响:四是美国次贷危机对实体经济的影响:五是美国次贷危机中的政策干预、效果及发展 趋势:六是美国次贷危机对国际金融体系和中国金融稳定的影响:七是美国经济发展趋势展 望:八是美国次贷危机对中国的启示。 按照中国社会科学院经济学部的工作安排,我们考察团于2008年6月1日 至13日赴美国考察了次级贷款危机问题。我们主要访问了13个单位:国际货币 基金组织(MF)、美国总统经济顾问委员会、美国联邦储备银行、纽约联邦储 备银行、旧金山联邦储备银行、美国联邦存款保险公司(FDIC)、富国银行、 瑞士银行、美洲银行、美林集团、ELLIOT资产管理公司、国际经济研究所、北 美华人投资家协会(CIAI)等。2007年夏,美国次贷危机全面爆发,不仅严重 影响到美国经济运行,而且引发全球金融市场持续动荡。到现在,次贷危机本身 及其对美国经济的影响究竟是否己经见底了呢?通过考察,我们了解到,在美国, 不同机构和人员对此看法并不一致。大体有三种看法:第一种看法,认为次贷危 机及其影响呈V字型,现在己见底,最严重的时期已经过去,今年下半年美国 经济有望反弹回升。第二种看法,认为次贷危机及其影响呈U字型,刚见底, 而这个“底”延续的时间可能会较长,比如有可能延续两三年。第三种看法,认 为次贷危机及其影响还没有见底,一波又一波,正在往其他方面传导,甚至有继 续恶化的可能。通过考察,我们了解到,美国次贷危机的爆发,无论其发生机制 还是传导机制,对于美国经济界和金融界的人士来说,也都是从未遇到过的、陌 生的“新事物”,需要深入地去研究。到本考察报告即将完稿时(2008年7月 *考察团团长:刘树成:副团长:王松奇:成员:张卓元、杨圣明、曹红辉、张丽华。考察 报告执笔:曹红辉

美国次贷危机考察报告 中国社会科学院经济学部赴美考察团* 摘 要 本考察报告从以下八个方面,系统地分析了美国次级贷款危机:一是美国次贷危机形成 的背景;二是美国次贷危机的表现和原因;三是美国次贷危机对金融市场造成的直接损失和 影响;四是美国次贷危机对实体经济的影响;五是美国次贷危机中的政策干预、效果及发展 趋势;六是美国次贷危机对国际金融体系和中国金融稳定的影响;七是美国经济发展趋势展 望;八是美国次贷危机对中国的启示。 按照中国社会科学院经济学部的工作安排,我们考察团于 2008 年 6 月 1 日 至 13 日赴美国考察了次级贷款危机问题。我们主要访问了 13 个单位:国际货币 基金组织(IMF)、美国总统经济顾问委员会、美国联邦储备银行、纽约联邦储 备银行、旧金山联邦储备银行、美国联邦存款保险公司(FDIC)、富国银行、 瑞士银行、美洲银行、美林集团、ELLIOT 资产管理公司、国际经济研究所、北 美华人投资家协会(CIAI)等。2007 年夏,美国次贷危机全面爆发,不仅严重 影响到美国经济运行,而且引发全球金融市场持续动荡。到现在,次贷危机本身 及其对美国经济的影响究竟是否已经见底了呢?通过考察,我们了解到,在美国, 不同机构和人员对此看法并不一致。大体有三种看法:第一种看法,认为次贷危 机及其影响呈 V 字型,现在已见底,最严重的时期已经过去,今年下半年美国 经济有望反弹回升。第二种看法,认为次贷危机及其影响呈 U 字型,刚见底, 而这个“底”延续的时间可能会较长,比如有可能延续两三年。第三种看法,认 为次贷危机及其影响还没有见底,一波又一波,正在往其他方面传导,甚至有继 续恶化的可能。通过考察,我们了解到,美国次贷危机的爆发,无论其发生机制 还是传导机制,对于美国经济界和金融界的人士来说,也都是从未遇到过的、陌 生的“新事物”,需要深入地去研究。到本考察报告即将完稿时(2008 年 7 月 * 考察团团长:刘树成;副团长:王松奇;成员:张卓元、杨圣明、曹红辉、张丽华。考察 报告执笔:曹红辉。 1

中旬),又有最新情况传来:美国次贷危机阴云再起,房贷机构频频发出危急信 号。美国最大的两家住房抵押贷款融资机构一“房利美”(Fannie Mae,联邦 国民抵押贷款协会)和“房地美”(Freddie Mac,联邦住房抵押贷款公司)负债 累累,股价大跌;地处加利福尼亚州的房贷机构一一印地麦克银行 (Indy MacBank)宣布倒闭,成为美国历史上第二大倒闭银行(仅次于1984年 倒闭的美国大陆伊利诺伊国民银行的规模)。现将我们的考察情况报告如下: 一、美国次贷危机形成的背景 1.美国次级贷款市场的特征 在美国房屋抵押贷款过程中,根据借款人不同等级的信用水平,制定不同的 贷款条件。按照借款人的信用状况等条件,美国房屋贷款分为三级:(1)优级 (prime loan)、(2)近似优级(ALT-A)、(3)次级(sub-prime loan)。 次级贷款与优级贷款的主要区别在于:在审贷程序上,优级贷款遵循比较统 一和严格的贷款标准,这些标准由美国联邦政府支持的企业掌握,贷款利率在不 同贷款者之间围绕平均利率波动,差别不大。而次级贷款发放机构则根据各自制 定的“保险矩阵”(underwriting matrix)来决定借款人的贷款利率,此矩阵包含 风险评级(risk grade)、信用得分(credit scores)、贷款价值比(loan-to-value, LTV)、申请文件的完整性(full document)、收入(stated income)等主要指标,借款 人在这些方面的差别会使得借款利率相差甚远。另外,在产品结构上,抵押贷款 划分为浮动利率贷款(adjustable rate mortgage,ARM)和固定利率贷款(fixed rate mortgage),其中,次级贷款以浮动利率贷款为主。2006年,被用于证券化的次 级贷款中,浮动利率贷款占40%,与浮动利率贷款相关的产品达到74%。而在 浮动利率贷款中,“2/28”型的混合浮动利率贷款(即最初两年采用固定利率、 两年后在六个月期Libo的基础上加上一定溢价定期调整利率)占到83%。 “般地说,次级贷款借款人的平均信用得分比优级贷款的借款人低100分以 上,浮动利率的次级贷款的信用得分又低于固定利率的次级贷款(见表1)。次 级贷款尤其是浮动利率的次级贷款,往往提供给信用得分较低的购房者。次级贷 款的“贷款价值比”远高于优级贷款,而平均贷款规模则远远低于优级贷款(见 2

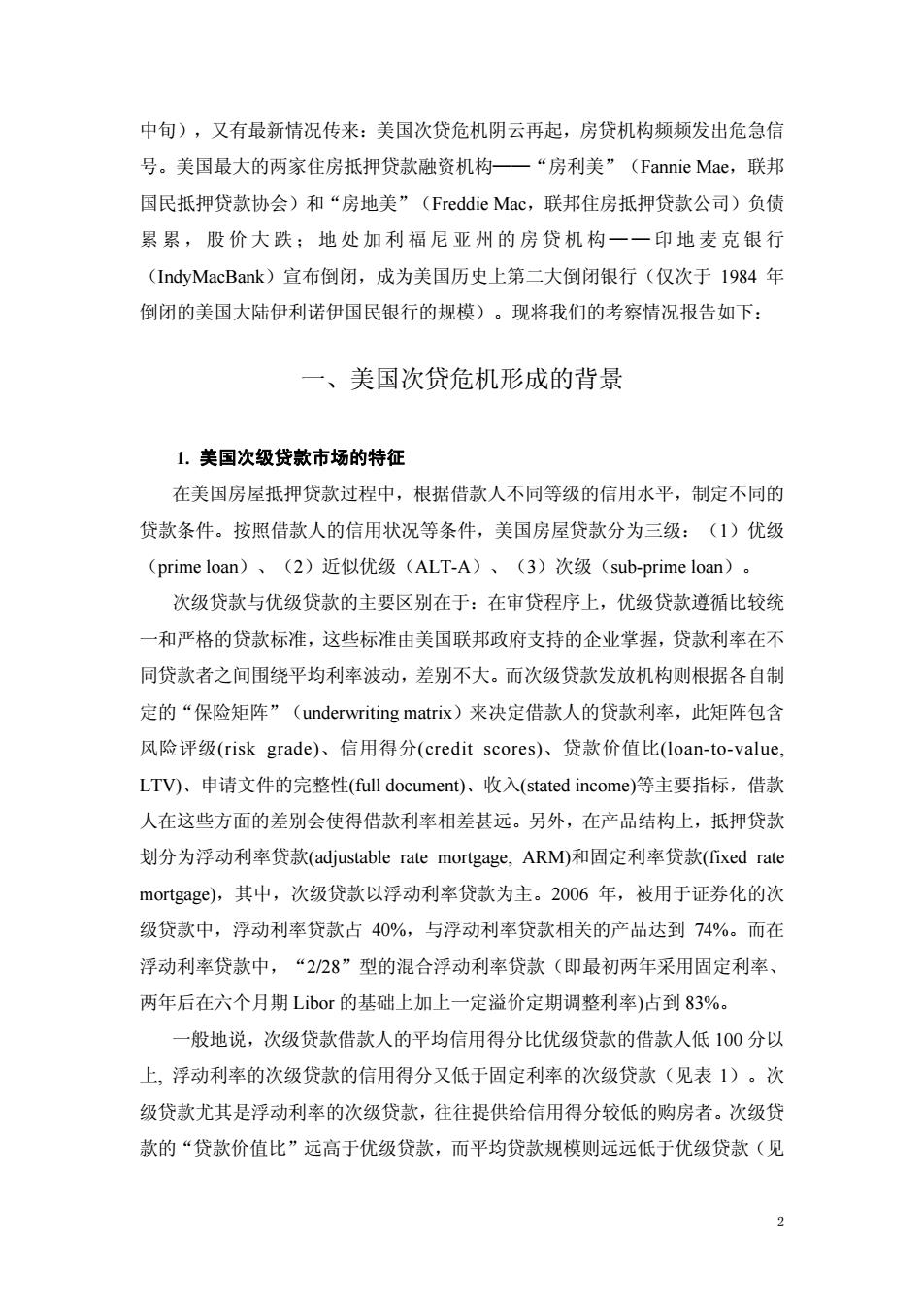

中旬),又有最新情况传来:美国次贷危机阴云再起,房贷机构频频发出危急信 号。美国最大的两家住房抵押贷款融资机构——“房利美”(Fannie Mae,联邦 国民抵押贷款协会)和“房地美”(Freddie Mac,联邦住房抵押贷款公司)负债 累累,股价大跌;地处加利福尼亚州 的房贷机构——印地麦克银行 (IndyMacBank)宣布倒闭,成为美国历史上第二大倒闭银行(仅次于 1984 年 倒闭的美国大陆伊利诺伊国民银行的规模)。现将我们的考察情况报告如下: 一、美国次贷危机形成的背景 1. 美国次级贷款市场的特征 在美国房屋抵押贷款过程中,根据借款人不同等级的信用水平,制定不同的 贷款条件。按照借款人的信用状况等条件,美国房屋贷款分为三级:(1)优级 (prime loan)、(2)近似优级(ALT-A)、(3)次级(sub-prime loan)。 次级贷款与优级贷款的主要区别在于:在审贷程序上,优级贷款遵循比较统 一和严格的贷款标准,这些标准由美国联邦政府支持的企业掌握,贷款利率在不 同贷款者之间围绕平均利率波动,差别不大。而次级贷款发放机构则根据各自制 定的“保险矩阵”(underwriting matrix)来决定借款人的贷款利率,此矩阵包含 风险评级(risk grade)、信用得分(credit scores)、贷款价值比(loan-to-value, LTV)、申请文件的完整性(full document)、收入(stated income)等主要指标,借款 人在这些方面的差别会使得借款利率相差甚远。另外,在产品结构上,抵押贷款 划分为浮动利率贷款(adjustable rate mortgage, ARM)和固定利率贷款(fixed rate mortgage),其中,次级贷款以浮动利率贷款为主。2006 年,被用于证券化的次 级贷款中,浮动利率贷款占 40%,与浮动利率贷款相关的产品达到 74%。而在 浮动利率贷款中,“2/28”型的混合浮动利率贷款(即最初两年采用固定利率、 两年后在六个月期 Libor 的基础上加上一定溢价定期调整利率)占到 83%。 一般地说,次级贷款借款人的平均信用得分比优级贷款的借款人低 100 分以 上, 浮动利率的次级贷款的信用得分又低于固定利率的次级贷款(见表 1)。次 级贷款尤其是浮动利率的次级贷款,往往提供给信用得分较低的购房者。次级贷 款的“贷款价值比”远高于优级贷款,而平均贷款规模则远远低于优级贷款(见 2

表1)。此外,在申请文件的完整性上,具有完整文件的次级贷款约占全部次级 贷款的54%,这一比率低于优级贷款,其中,浮动利率的次级贷款的这一比率又 低于固定利率的次级贷款。次级贷款的“债务收入比”(debt-to-income)最高达 55%,远高于优级贷款32%的平均水平。次级贷款的上述特征意味着次级贷款尤 其是浮动利率的次级贷款的信用风险远高于优级贷款,并且由于“贷款价值比” 和“债务收入比”都较高,借款人对利率和房屋价格就变得相当敏感。 美国前九大次级贷款发放机构占据超过一半的市场份额(见表2)。与优级 贷款发放机构不同,次级贷款发放机构大部分缺乏销售网点,大多以经纪人、客 户代理为销售渠道,而且这些机构大多不能吸收公众存款,而是依赖于贷款的二 级市场和信贷资产证券化来获得流动性。相关的代理机构缺乏类似于金融机构贷 款审查和风险管理制度,他们在利益驱动下,盲目发展客户市场,忽视借款人风 险,成为孕育危机的主要因素之一。同时,大型商业银行直接卷入次级贷款的不 多,因此遭受的直接影响也不大。但是,一些商业银行投资于与次级贷款相关的 各种证券化产品,则遭受了巨大的损失。 表1 2005年美国房屋抵押贷款情况 贷款类别 单一贷款的规模 平均贷款规模 FIC0信用评分 贷款价值比 (美元) (美元) (LTV) 优级贷款 123575 453000 732 73.9 (浮动利率) 近似优级贷款 189195 321000 711 80.0 (浮动利率) 次级贷款 290601 200000 624 85.9 (浮动利率) 优级贷款 47114 499000 742 70.6 (固定利率) 近似优级贷款 94944 215000 717 76.2 (固定利率) 次级贷款 66446 128000 636 81.2 (固定利率) 资料来源:美国抵押银行协会。 3

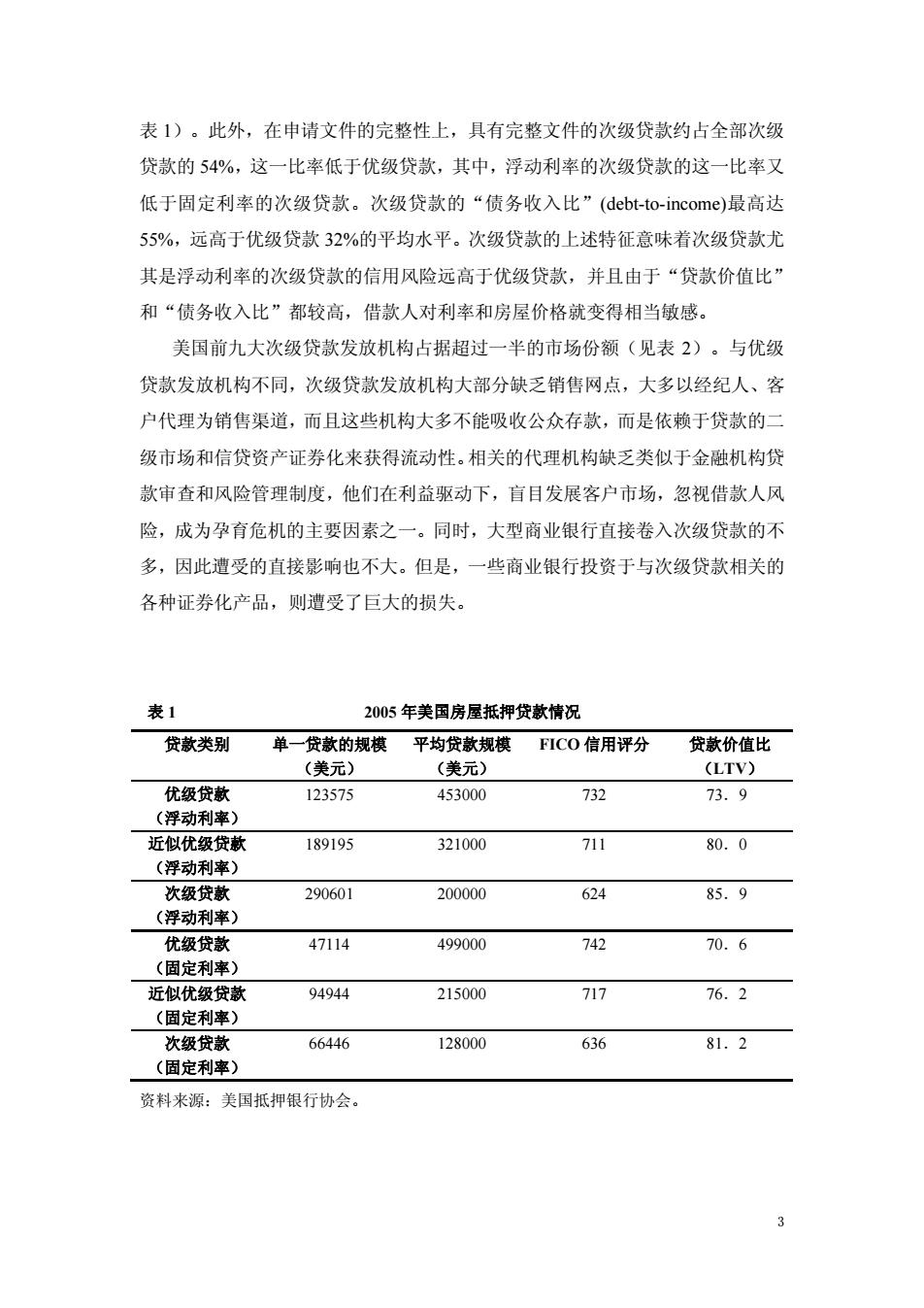

表 1)。此外,在申请文件的完整性上,具有完整文件的次级贷款约占全部次级 贷款的 54%,这一比率低于优级贷款,其中,浮动利率的次级贷款的这一比率又 低于固定利率的次级贷款。次级贷款的“债务收入比”(debt-to-income)最高达 55%,远高于优级贷款 32%的平均水平。次级贷款的上述特征意味着次级贷款尤 其是浮动利率的次级贷款的信用风险远高于优级贷款,并且由于“贷款价值比” 和“债务收入比”都较高,借款人对利率和房屋价格就变得相当敏感。 美国前九大次级贷款发放机构占据超过一半的市场份额(见表 2)。与优级 贷款发放机构不同,次级贷款发放机构大部分缺乏销售网点,大多以经纪人、客 户代理为销售渠道,而且这些机构大多不能吸收公众存款,而是依赖于贷款的二 级市场和信贷资产证券化来获得流动性。相关的代理机构缺乏类似于金融机构贷 款审查和风险管理制度,他们在利益驱动下,盲目发展客户市场,忽视借款人风 险,成为孕育危机的主要因素之一。同时,大型商业银行直接卷入次级贷款的不 多,因此遭受的直接影响也不大。但是,一些商业银行投资于与次级贷款相关的 各种证券化产品,则遭受了巨大的损失。 表 1 2005 年美国房屋抵押贷款情况 贷款类别 单一贷款的规模 (美元) 平均贷款规模 (美元) FICO 信用评分 贷款价值比 (LTV) 优级贷款 (浮动利率) 123575 453000 732 73.9 近似优级贷款 (浮动利率) 189195 321000 711 80.0 次级贷款 (浮动利率) 290601 200000 624 85.9 优级贷款 (固定利率) 47114 499000 742 70.6 近似优级贷款 (固定利率) 94944 215000 717 76.2 次级贷款 (固定利率) 66446 128000 636 81.2 资料来源:美国抵押银行协会。 3

表2 2006年美国九大次级贷款机构的市场份额及发放渠道 贷款机构 市场份额 零售网点 经纪人 客户代理 Wells Fargo Home 10.3% 25% 9% 66% Mortgage HSBC 7.3% 33% 40% 27% New Century Financial 7.1% 8% 92% 0% Corp. Countrywide Financial 5.5% 38% 33% 29% Corp. WMC Mortgage 4.5% 0% 87% 13% Corp. Fremont Investment Loan 4.4% 0% 100% 0% Corp. Option One Mortgage 4.1% 7% 92% 1% Corp. Washington Mutual 3.7% 0% 39% 61% Americaquest Mortgage 3.5% 26% 74% 0% Corp. 资料来源:全国抵押贷款资讯,Banc of America Securities。 2.美国次级贷款的发展 到2007年一季度末,美国单一家庭的住房存量价值约为22.8万亿美元,其 中,房屋抵押贷款余额约为10.4万亿美元,房屋权益(home equity)余额约为12.4 万亿美元。近年来,次级贷款在房屋抵押贷款中的比重显著上升。 图1美国次级贷款余额及其占房屋抵押贷款比重 (US$bn) 1800- 16.0% US suborime madket -Subprime of total loans (right) 1600 14.0% 1400 12.0% 1200 10.0% 1000 8.0% 800 6.0% 600 400 4.0% 200 2.0% 0 0.0% 墨墨景司言景膏昌昌昌昌餐昌号曾营昌 资料来源:美国抵押贷款银行家协会。深色线对应左轴,代表美国次级贷款余额,单位是十亿美 元:浅色线对应右轴,代表美国次级贷款占房屋抵押贷款的比重 4

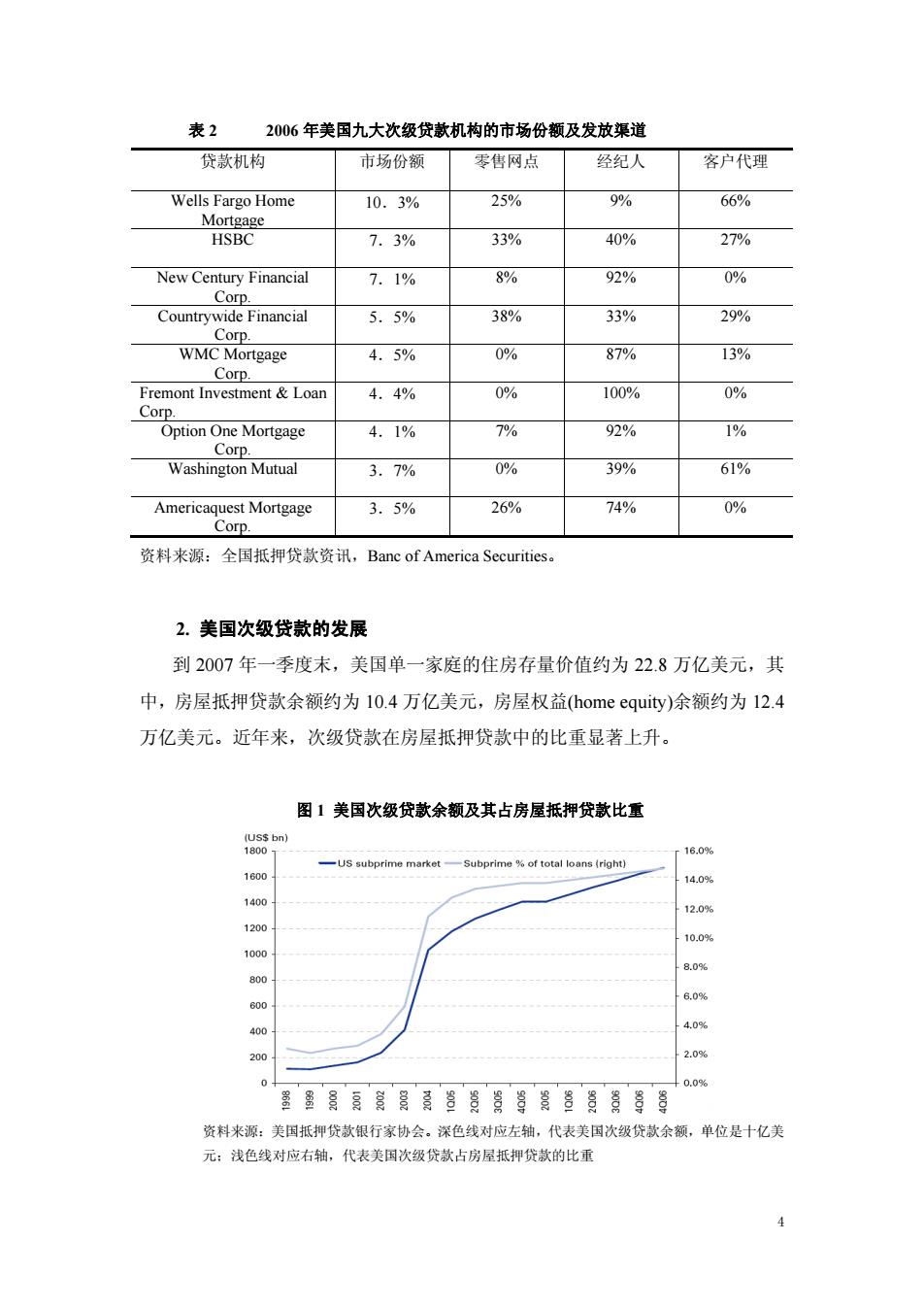

表 2 2006 年美国九大次级贷款机构的市场份额及发放渠道 贷款机构 市场份额 零售网点 经纪人 客户代理 Wells Fargo Home Mortgage 10.3% 25% 9% 66% HSBC 7.3% 33% 40% 27% New Century Financial Corp. 7.1% 8% 92% 0% Countrywide Financial Corp. 5.5% 38% 33% 29% WMC Mortgage Corp. 4.5% 0% 87% 13% Fremont Investment & Loan Corp. 4.4% 0% 100% 0% Option One Mortgage Corp. 4.1% 7% 92% 1% Washington Mutual 3.7% 0% 39% 61% Americaquest Mortgage Corp. 3.5% 26% 74% 0% 资料来源:全国抵押贷款资讯,Banc of America Securities。 2. 美国次级贷款的发展 到 2007 年一季度末,美国单一家庭的住房存量价值约为 22.8 万亿美元,其 中,房屋抵押贷款余额约为 10.4 万亿美元,房屋权益(home equity)余额约为 12.4 万亿美元。近年来,次级贷款在房屋抵押贷款中的比重显著上升。 图 1 美国次级贷款余额及其占房屋抵押贷款比重 资料来源:美国抵押贷款银行家协会。深色线对应左轴,代表美国次级贷款余额,单位是十亿美 元;浅色线对应右轴,代表美国次级贷款占房屋抵押贷款的比重 4

2001年前,次级贷款在美国增长缓慢。此后,布什政府为替代网络经济增长 动力不足的问题,刺激经济发展,将房地产业作为主要的支柱产业发展,其中, 把主要满足占人口多数比重的低收入阶层(特别是西班牙裔和非洲裔阶层)的住 房需求作为主要发展目标,即构成次级贷款的主要客户群(参见表3)。 表3 美国主要族裔的家庭财富状况 种族 收入 家庭净财富 白种人 100 100 黑种人 56 16 拉美裔人 55 9 资料来源:美国抵押贷款银行家协会 上述政策直接导致房屋抵押贷款规模迅速扩大。2003年至2005年,增长格 外迅速.2003年达到4000亿美元,到2004年突破1万亿美元,2005年增加到14000 亿美元。2006年起,增长放缓。次级贷款在房屋抵押贷款中的比重从1999年2% 左右增加到2004年近12%,至2006年四季度,该比例达到近15%. 这一政策之所以得以实施,还由于上世纪80年代初,美国形成了有利于次 级贷款发展的法律和市场环境,如允许贷款人向借款人收取较高的利率和费用, 允许贷款利率浮动:取消非抵押消费信贷的利息抵减税收的规定,增强了贷款机 构发放抵押贷款的动机,等等。 具体看,首先,从2001年起,美联储实行低利率政策。较低的利率水平吸 引那些无法获得优级贷款的低收入群体或信用等级不高的购房者大量通过次级 贷款购买住房,部分中等收入群体和信用等级较高的购房者也利用次级贷款融 资。其次,美国房屋价格强劲上升。房价上涨预期增强了购房者借款买房的动机。 再次,相对优级贷款而言,次级贷款的申请标准和程序较为宽松和简便,自动申 请程序的应用以及信用得分技术的推广提高了贷款人的审贷能力。最后,次级贷 款证券化的飞速发展,使贷款人可以通过出售信贷资产组合,迅速获取低成本的 资金,反过来推动了次级贷款的飞速发展。可见,次级贷款规模的扩大、房地产 市场的非理性繁荣以及对相关的各种信用衍生品的投资热情高涨是同时出现的

2001 年前,次级贷款在美国增长缓慢。此后,布什政府为替代网络经济增长 动力不足的问题,刺激经济发展,将房地产业作为主要的支柱产业发展,其中, 把主要满足占人口多数比重的低收入阶层(特别是西班牙裔和非洲裔阶层)的住 房需求作为主要发展目标,即构成次级贷款的主要客户群(参见表 3)。 表 3 美国主要族裔的家庭财富状况 种族 收入 家庭净财富 白种人 100 100 黑种人 56 16 拉美裔人 55 9 资料来源:美国抵押贷款银行家协会 上述政策直接导致房屋抵押贷款规模迅速扩大。 2003 年至 2005 年,增长格 外迅速。2003年达到4000亿美元,到2004年突破1万亿美元,2005年增加到14000 亿美元。2006 年起,增长放缓。次级贷款在房屋抵押贷款中的比重从 1999 年 2% 左右增加到 2004 年近 12%,至 2006 年四季度,该比例达到近 15%。 这一政策之所以得以实施,还由于上世纪 80 年代初,美国形成了有利于次 级贷款发展的法律和市场环境,如允许贷款人向借款人收取较高的利率和费用, 允许贷款利率浮动;取消非抵押消费信贷的利息抵减税收的规定,增强了贷款机 构发放抵押贷款的动机,等等。 具体看,首先,从 2001 年起,美联储实行低利率政策。较低的利率水平吸 引那些无法获得优级贷款的低收入群体或信用等级不高的购房者大量通过次级 贷款购买住房,部分中等收入群体和信用等级较高的购房者也利用次级贷款融 资。其次,美国房屋价格强劲上升。房价上涨预期增强了购房者借款买房的动机。 再次,相对优级贷款而言,次级贷款的申请标准和程序较为宽松和简便,自动申 请程序的应用以及信用得分技术的推广提高了贷款人的审贷能力。最后,次级贷 款证券化的飞速发展,使贷款人可以通过出售信贷资产组合,迅速获取低成本的 资金,反过来推动了次级贷款的飞速发展。可见,次级贷款规模的扩大、房地产 市场的非理性繁荣以及对相关的各种信用衍生品的投资热情高涨是同时出现的, 5

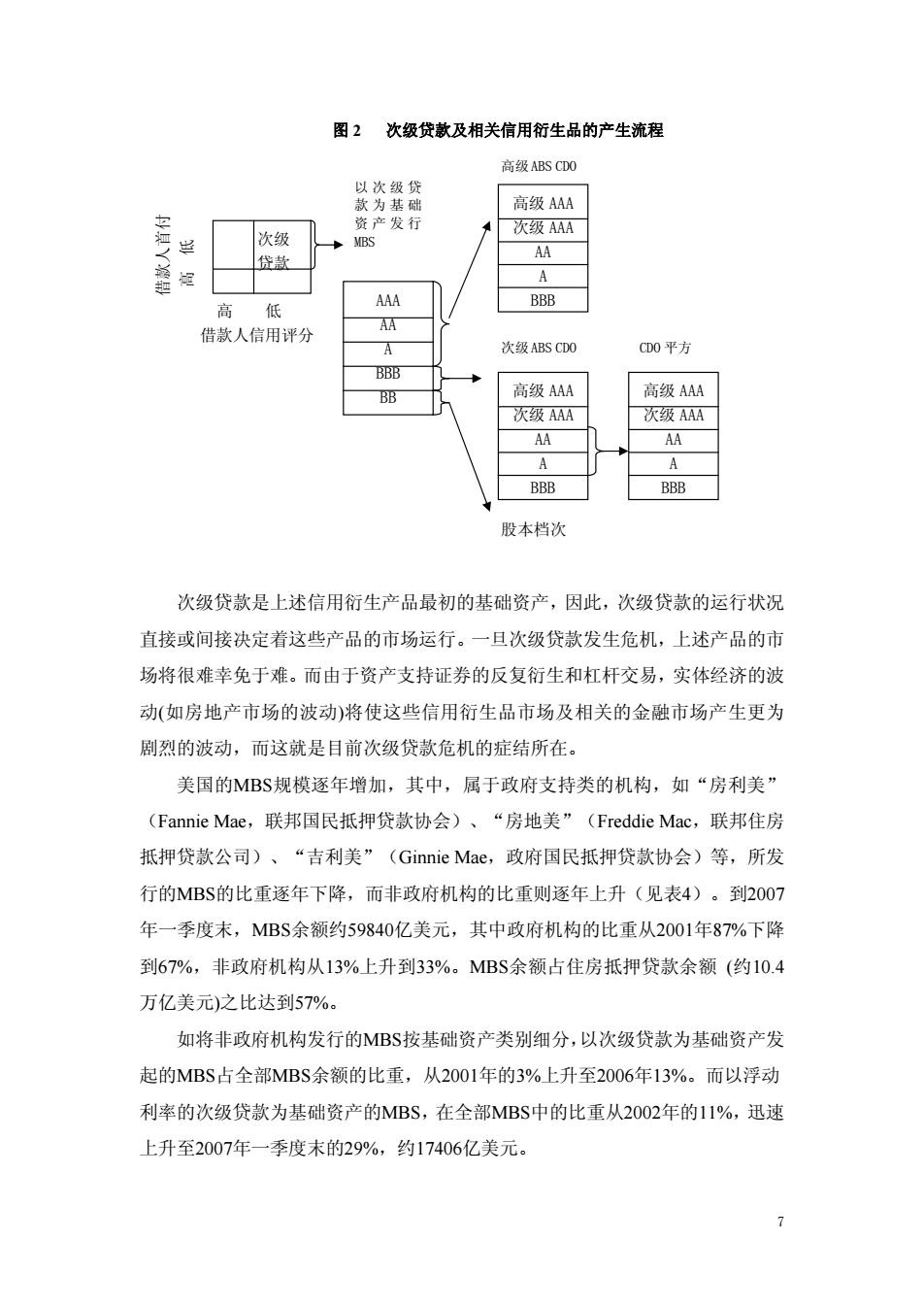

且彼此之间是内在联系的。这些因素既造成了美国最近十多年的房市繁荣,也孕 育了目前的次级贷款危机。 3.与次级贷款相关的信用衍生品的发展 由于次级贷款发放机构通常无法通过吸收存款来获得资金,为获得流动性, 降低融资成本或避税等因素,这些机构把具有特定期限、利率等特征的次级贷款 组成“资产池”,以此作为现金流支持,通过真实出售、破产隔离、信用增级等 技术,发行“住宅抵押贷款支持证券”(mortgage-backed securities,MBS)。 早期的MBS限于过手证券(pass through security),这种证券按照投资者购 买的份额,原封不动地将基础资产产生的现金流直接“转手”给投资者,以支付 债券的本金和利息。过手结构所对应的是股权类凭证,即权益的持有人直接拥有 抵押资产的所有权,因此不存在证券级别和支付速度的差异。这种结构不对基础 资产做任何现金流处理,每个投资者都接受相同的风险和本息支付,无法满足不 同风险收益偏好的投资需要。因此,分档技术(credit tranching)被引进证券化产品 设计中,从而产生了“抵押担保债券”(collateral mortgage obligation,CMO)。而 分档就是根据投资者对期限、风险和收益的不同偏好,对基础资产的现金流加以 剥离和重组,将债券设计成不同档级,以体现本息支付、风险承受能力上的区别, 既可满足发起人转移风险的需要,又能满足投资者的不同偏好。以MBS为基础 资产进一步发行“资产支持证券”(asset--backed securities,ABS),其中,又衍 生出大量个性化的“担保债务凭证”(collateral debt obligation,CDO)。这一过程 还可继续衍生,并产生“CDO平方”、“CDO立方”等产品(参见图2)。 6

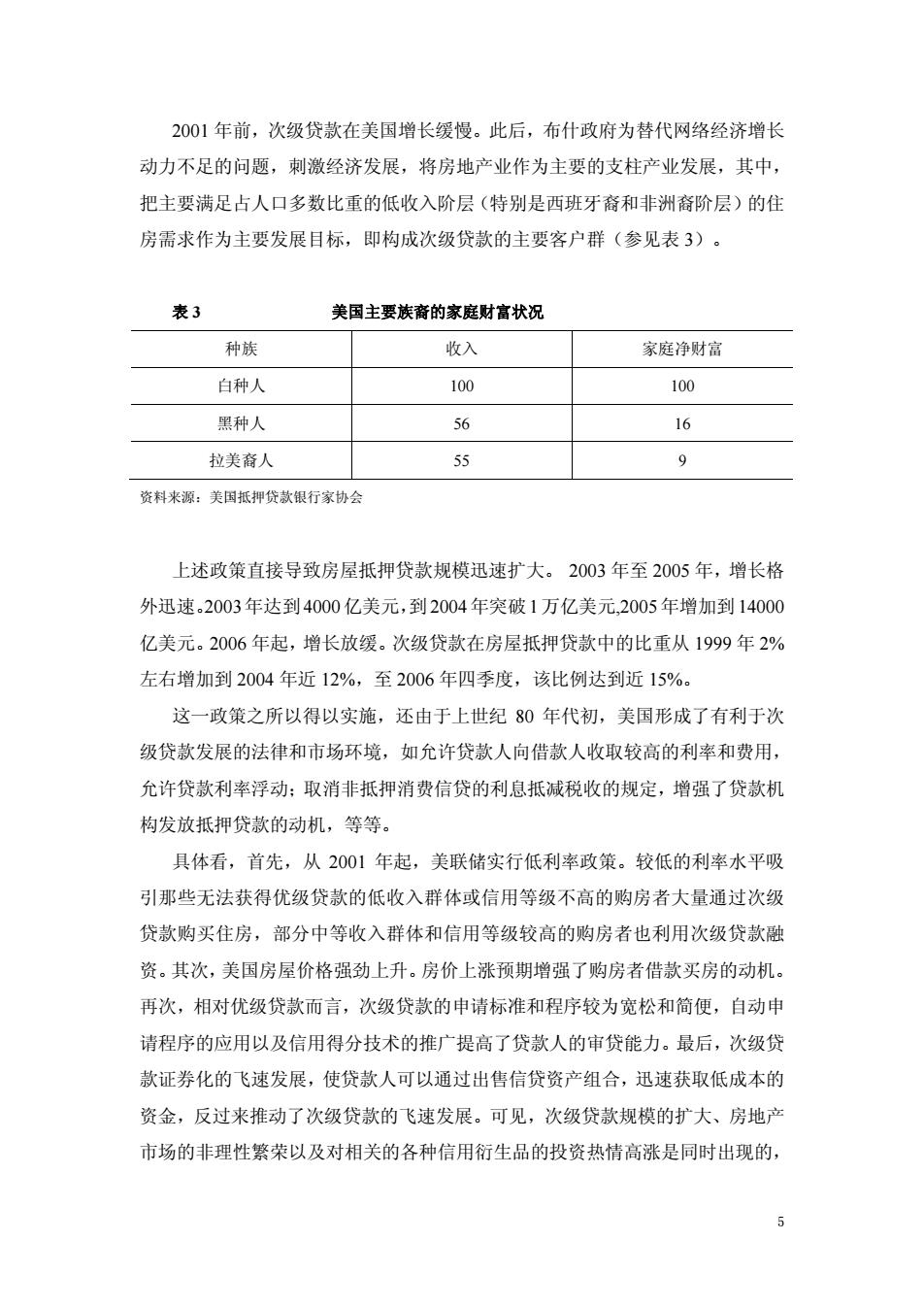

且彼此之间是内在联系的。这些因素既造成了美国最近十多年的房市繁荣,也孕 育了目前的次级贷款危机。 3. 与次级贷款相关的信用衍生品的发展 由于次级贷款发放机构通常无法通过吸收存款来获得资金,为获得流动性, 降低融资成本或避税等因素,这些机构把具有特定期限、利率等特征的次级贷款 组成“资产池”,以此作为现金流支持,通过真实出售、破产隔离、信用增级等 技术,发行“住宅抵押贷款支持证券”(mortgage-backed securities, MBS)。 早期的 MBS 限于过手证券(pass through security),这种证券按照投资者购 买的份额,原封不动地将基础资产产生的现金流直接“转手”给投资者,以支付 债券的本金和利息。过手结构所对应的是股权类凭证,即权益的持有人直接拥有 抵押资产的所有权,因此不存在证券级别和支付速度的差异。这种结构不对基础 资产做任何现金流处理,每个投资者都接受相同的风险和本息支付,无法满足不 同风险收益偏好的投资需要。因此,分档技术(credit tranching)被引进证券化产品 设计中,从而产生了“抵押担保债券”(collateral mortgage obligation, CMO)。而 分档就是根据投资者对期限、风险和收益的不同偏好,对基础资产的现金流加以 剥离和重组,将债券设计成不同档级,以体现本息支付、风险承受能力上的区别, 既可满足发起人转移风险的需要,又能满足投资者的不同偏好。以 MBS 为基础 资产进一步发行“资产支持证券”(asset-backed securities,ABS),其中,又衍 生出大量个性化的“担保债务凭证”(collateral debt obligation, CDO)。这一过程 还可继续衍生,并产生“CDO 平方”、“CDO 立方”等产品(参见图 2)。 6

图2次级贷款及相关信用衍生品的产生流程 高级ABS CDO 以次级贷 款为基础 高级AAA 资产发行 次级AAA 次级 MBS 贷款 AA A 高 低 AAA BBB 借款人信用评分 AA 》 次级ABS CDO CD0平方 BBB BB 高级AAA 高级AAA 次级AAA 次级AAA AA AA A A BBB BBB 股本档次 次级贷款是上述信用衍生产品最初的基础资产,因此,次级贷款的运行状况 直接或间接决定着这些产品的市场运行。一旦次级贷款发生危机,上述产品的市 场将很难幸免于难。而由于资产支持证券的反复衍生和杠杆交易,实体经济的波 动(如房地产市场的波动)将使这些信用衍生品市场及相关的金融市场产生更为 剧烈的波动,而这就是目前次级贷款危机的症结所在。 美国的MBS规模逐年增加,其中,属于政府支持类的机构,如“房利美” (Fannie Mae,联邦国民抵押贷款协会)、“房地美”(Freddie Mac,联邦住房 抵押贷款公司)、“吉利美”(Ginnie Mae,.政府国民抵押贷款协会)等,所发 行的MBS的比重逐年下降,而非政府机构的比重则逐年上升(见表4)。到2007 年一季度末,MBS余额约59840亿美元,其中政府机构的比重从2001年87%下降 到67%,非政府机构从13%上升到33%。MBS余额占住房抵押贷款余额(约10.4 万亿美元)之比达到57%。 如将非政府机构发行的MBS按基础资产类别细分,以次级贷款为基础资产发 起的MBS占全部MBS余额的比重,从2001年的3%上升至2006年13%。而以浮动 利率的次级贷款为基础资产的MBS,在全部MBS中的比重从2002年的11%,迅速 上升至2007年一季度末的29%,约17406亿美元。 1

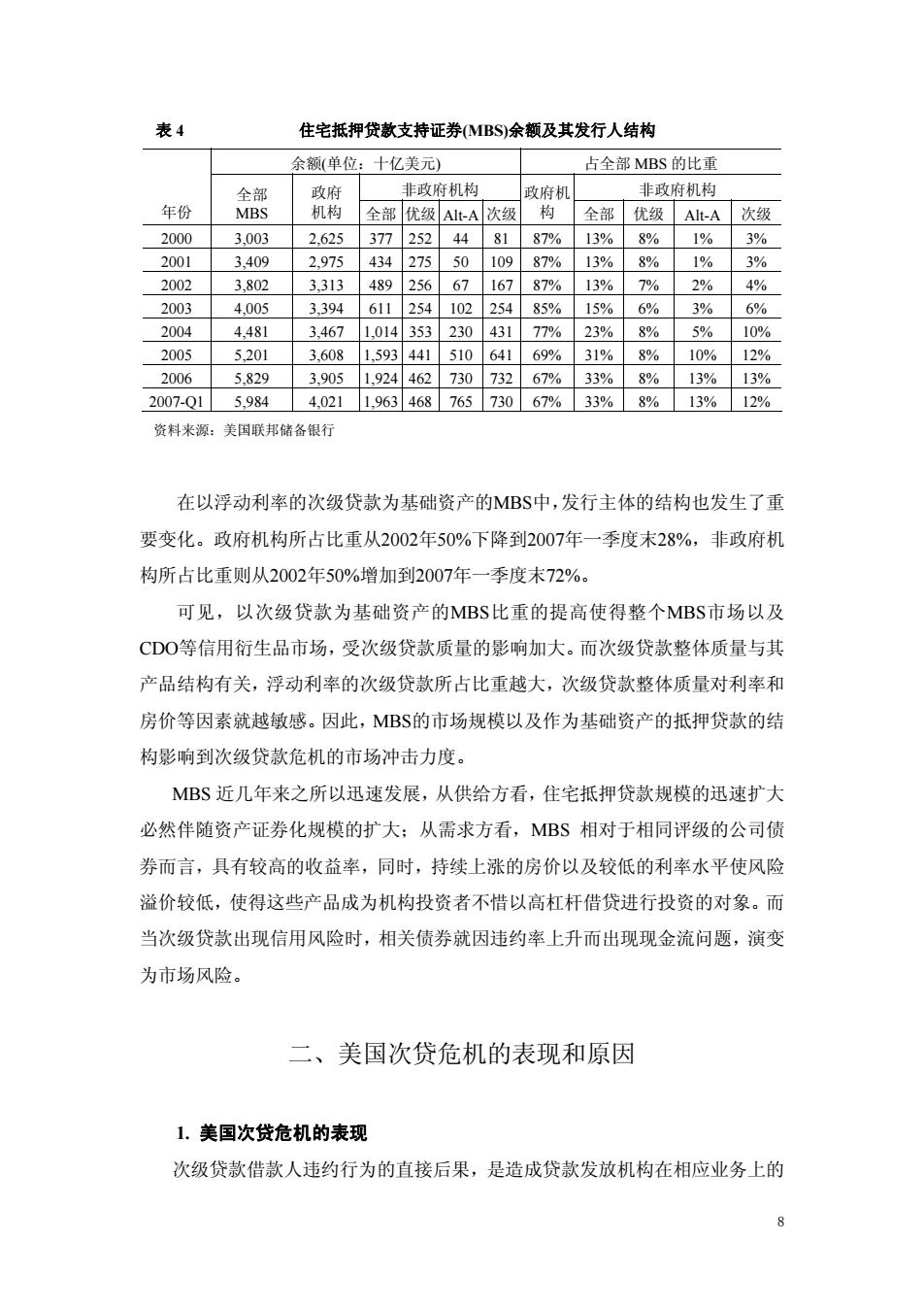

图 2 次级贷款及相关信用衍生品的产生流程 高级 ABS CDO 高级 AAA 次级 AAA AA A BBB 次级ABS CDO 高级 AAA 次级 AAA AA A BBB 以次级贷 款为基础 资产发行 MBS AAA AA A BBB BB 股本档次 CDO 平方 高级 AAA 次级 AAA AA A BBB 高 低 借款人信用评分 借款人首付 高 低 次级 贷款 次级贷款是上述信用衍生产品最初的基础资产,因此,次级贷款的运行状况 直接或间接决定着这些产品的市场运行。一旦次级贷款发生危机,上述产品的市 场将很难幸免于难。而由于资产支持证券的反复衍生和杠杆交易,实体经济的波 动(如房地产市场的波动)将使这些信用衍生品市场及相关的金融市场产生更为 剧烈的波动,而这就是目前次级贷款危机的症结所在。 美国的MBS规模逐年增加,其中,属于政府支持类的机构,如“房利美” (Fannie Mae,联邦国民抵押贷款协会)、“房地美”(Freddie Mac,联邦住房 抵押贷款公司)、“吉利美”(Ginnie Mae,政府国民抵押贷款协会)等,所发 行的MBS的比重逐年下降,而非政府机构的比重则逐年上升(见表4)。到2007 年一季度末,MBS余额约59840亿美元,其中政府机构的比重从2001年87%下降 到67%,非政府机构从13%上升到33%。MBS余额占住房抵押贷款余额 (约10.4 万亿美元)之比达到57%。 如将非政府机构发行的MBS按基础资产类别细分,以次级贷款为基础资产发 起的MBS占全部MBS余额的比重,从2001年的3%上升至2006年13%。而以浮动 利率的次级贷款为基础资产的MBS,在全部MBS中的比重从2002年的11%,迅速 上升至2007年一季度末的29%,约17406亿美元。 7

表4 住宅抵押贷款支持证券(MBS)余额及其发行人结构 余额(单位:十亿美元) 占全部MBS的比重 全部 政府 非政府机构 府机 非政府机构 年份 MBS 机构 全部优级AIt-A次级 构 全部 优级 Alt-A 次级 2000 3,003 2,625 377 252 44 81 87% 13% 8% 1% 3% 2001 3,409 2,975 434 275 50 109 87% 13% 8% 1% 3% 2002 3,802 3,313 489 256 67 167 87% 13% 7% 2% 4% 2003 4,005 3,394 611 254 102 254 85% 15% 6% 3% 6% 2004 4.481 3.467 1.014353 230 431 77% 23% 8% 5% 10% 2005 5,201 3.608 1,593441510641 69% 31% 8% 10% 12% 2006 5,829 3.905 1.924462 730 732 67% 33% 8% 13% 13% 2007-Q1 5,984 4.021 1.963468 765 730 67% 33% 8% 13% 12% 资料来源:美国联邦储备银行 在以浮动利率的次级贷款为基础资产的MBS中,发行主体的结构也发生了重 要变化。政府机构所占比重从2002年50%下降到2007年一季度末28%,非政府机 构所占比重则从2002年50%增加到2007年一季度末72%。 可见,以次级贷款为基础资产的MBS比重的提高使得整个MBS市场以及 CDO等信用衍生品市场,受次级贷款质量的影响加大。而次级贷款整体质量与其 产品结构有关,浮动利率的次级贷款所占比重越大,次级贷款整体质量对利率和 房价等因素就越敏感。因此,MBS的市场规模以及作为基础资产的抵押贷款的结 构影响到次级贷款危机的市场冲击力度。 MBS近几年来之所以迅速发展,从供给方看,住宅抵押贷款规模的迅速扩大 必然伴随资产证券化规模的扩大:从需求方看,MBS相对于相同评级的公司债 券而言,具有较高的收益率,同时,持续上涨的房价以及较低的利率水平使风险 溢价较低,使得这些产品成为机构投资者不惜以高杠杆借贷进行投资的对象。而 当次级贷款出现信用风险时,相关债券就因违约率上升而出现现金流问题,演变 为市场风险。 二、美国次贷危机的表现和原因 1.美国次贷危机的表现 次级贷款借款人违约行为的直接后果,是造成贷款发放机构在相应业务上的 8

表 4 住宅抵押贷款支持证券(MBS)余额及其发行人结构 余额(单位:十亿美元) 占全部 MBS 的比重 非政府机构 非政府机构 年份 全部 MBS 政府 机构 全部 优级 Alt-A 次级 政府机 构 全部 优级 Alt-A 次级 2000 3,003 2,625 377 252 44 81 87% 13% 8% 1% 3% 2001 3,409 2,975 434 275 50 109 87% 13% 8% 1% 3% 2002 3,802 3,313 489 256 67 167 87% 13% 7% 2% 4% 2003 4,005 3,394 611 254 102 254 85% 15% 6% 3% 6% 2004 4,481 3,467 1,014 353 230 431 77% 23% 8% 5% 10% 2005 5,201 3,608 1,593 441 510 641 69% 31% 8% 10% 12% 2006 5,829 3,905 1,924 462 730 732 67% 33% 8% 13% 13% 2007-Q1 5,984 4,021 1,963 468 765 730 67% 33% 8% 13% 12% 资料来源:美国联邦储备银行 在以浮动利率的次级贷款为基础资产的MBS中,发行主体的结构也发生了重 要变化。政府机构所占比重从2002年50%下降到2007年一季度末28%,非政府机 构所占比重则从2002年50%增加到2007年一季度末72%。 可见,以次级贷款为基础资产的MBS比重的提高使得整个MBS市场以及 CDO等信用衍生品市场,受次级贷款质量的影响加大。而次级贷款整体质量与其 产品结构有关,浮动利率的次级贷款所占比重越大,次级贷款整体质量对利率和 房价等因素就越敏感。因此,MBS的市场规模以及作为基础资产的抵押贷款的结 构影响到次级贷款危机的市场冲击力度。 MBS 近几年来之所以迅速发展,从供给方看,住宅抵押贷款规模的迅速扩大 必然伴随资产证券化规模的扩大;从需求方看,MBS 相对于相同评级的公司债 券而言,具有较高的收益率,同时,持续上涨的房价以及较低的利率水平使风险 溢价较低,使得这些产品成为机构投资者不惜以高杠杆借贷进行投资的对象。而 当次级贷款出现信用风险时,相关债券就因违约率上升而出现现金流问题,演变 为市场风险。 二、美国次贷危机的表现和原因 1. 美国次贷危机的表现 次级贷款借款人违约行为的直接后果,是造成贷款发放机构在相应业务上的 8

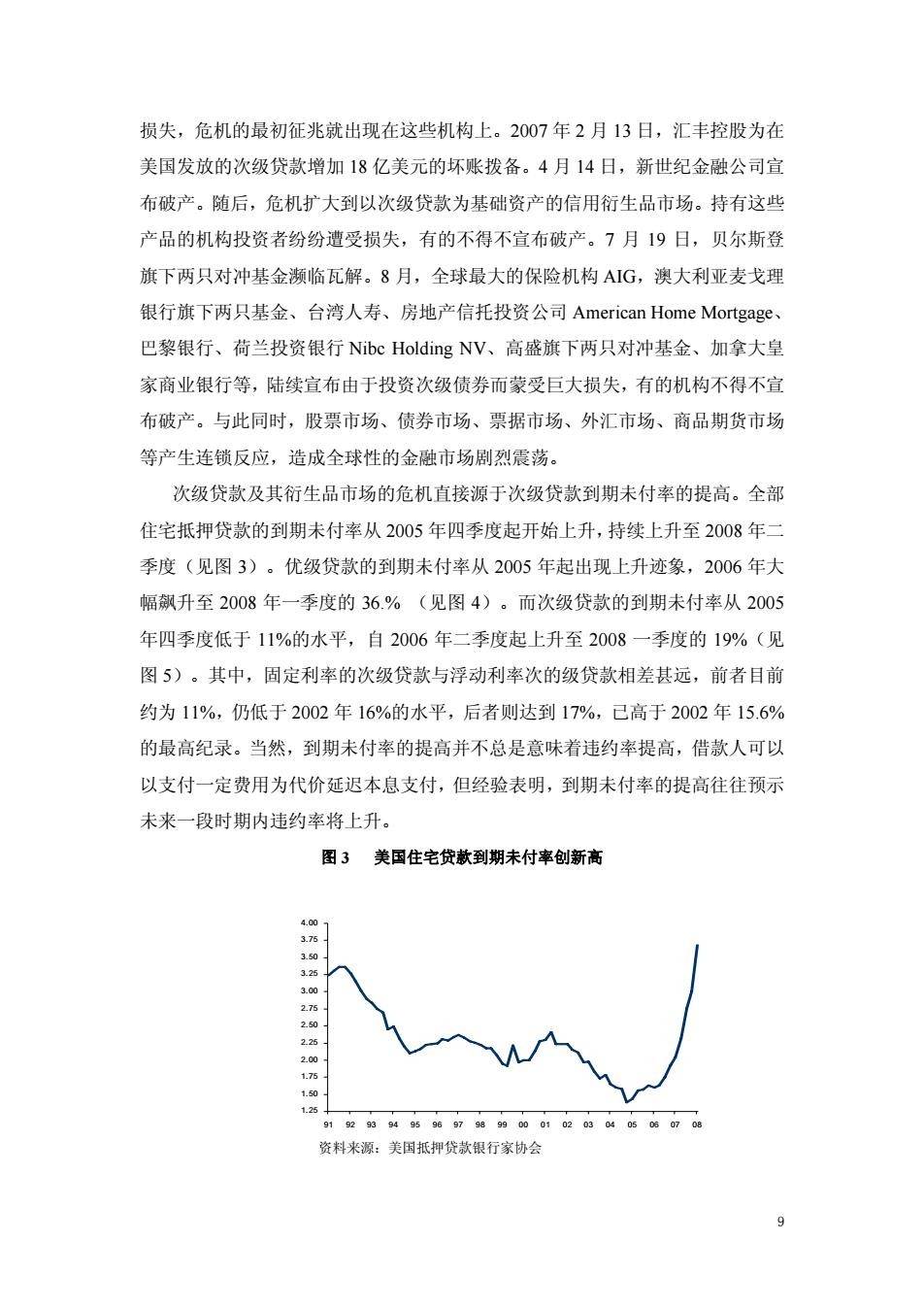

损失,危机的最初征兆就出现在这些机构上。2007年2月13日,汇丰控股为在 美国发放的次级贷款增加18亿美元的坏账拨备。4月14日,新世纪金融公司宣 布破产。随后,危机扩大到以次级贷款为基础资产的信用衍生品市场。持有这些 产品的机构投资者纷纷遭受损失,有的不得不宣布破产。7月19日,贝尔斯登 旗下两只对冲基金濒临瓦解。8月,全球最大的保险机构AG,澳大利亚麦戈理 银行旗下两只基金、台湾人寿、房地产信托投资公司American Home Mortgage、 巴黎银行、荷兰投资银行Nibe Holding NV、高盛旗下两只对冲基金、加拿大皇 家商业银行等,陆续宣布由于投资次级债券而蒙受巨大损失,有的机构不得不宣 布破产。与此同时,股票市场、债券市场、票据市场、外汇市场、商品期货市场 等产生连锁反应,造成全球性的金融市场剧烈震荡。 次级贷款及其衍生品市场的危机直接源于次级贷款到期未付率的提高。全部 住宅抵押贷款的到期未付率从2005年四季度起开始上升,持续上升至2008年二 季度(见图3)。优级贷款的到期未付率从2005年起出现上升迹象,2006年大 幅飙升至2008年一季度的36.%(见图4)。而次级贷款的到期未付率从2005 年四季度低于11%的水平,自2006年二季度起上升至2008一季度的19%(见 图5)。其中,固定利率的次级贷款与浮动利率次的级贷款相差甚远,前者目前 约为11%,仍低于2002年16%的水平,后者则达到17%,已高于2002年15.6% 的最高纪录。当然,到期未付率的提高并不总是意味着违约率提高,借款人可以 以支付一定费用为代价延迟本息支付,但经验表明,到期未付率的提高往往预示 未来一段时期内违约率将上升。 图3美国住宅贷款到期未付率创新高 4.00 3.75 3.50 3.25 3.00 275 2.50 225 200 1.75 1.50 1.25 919293949596979899000102030405060708 资料来源:美国抵押贷款银行家协会 9

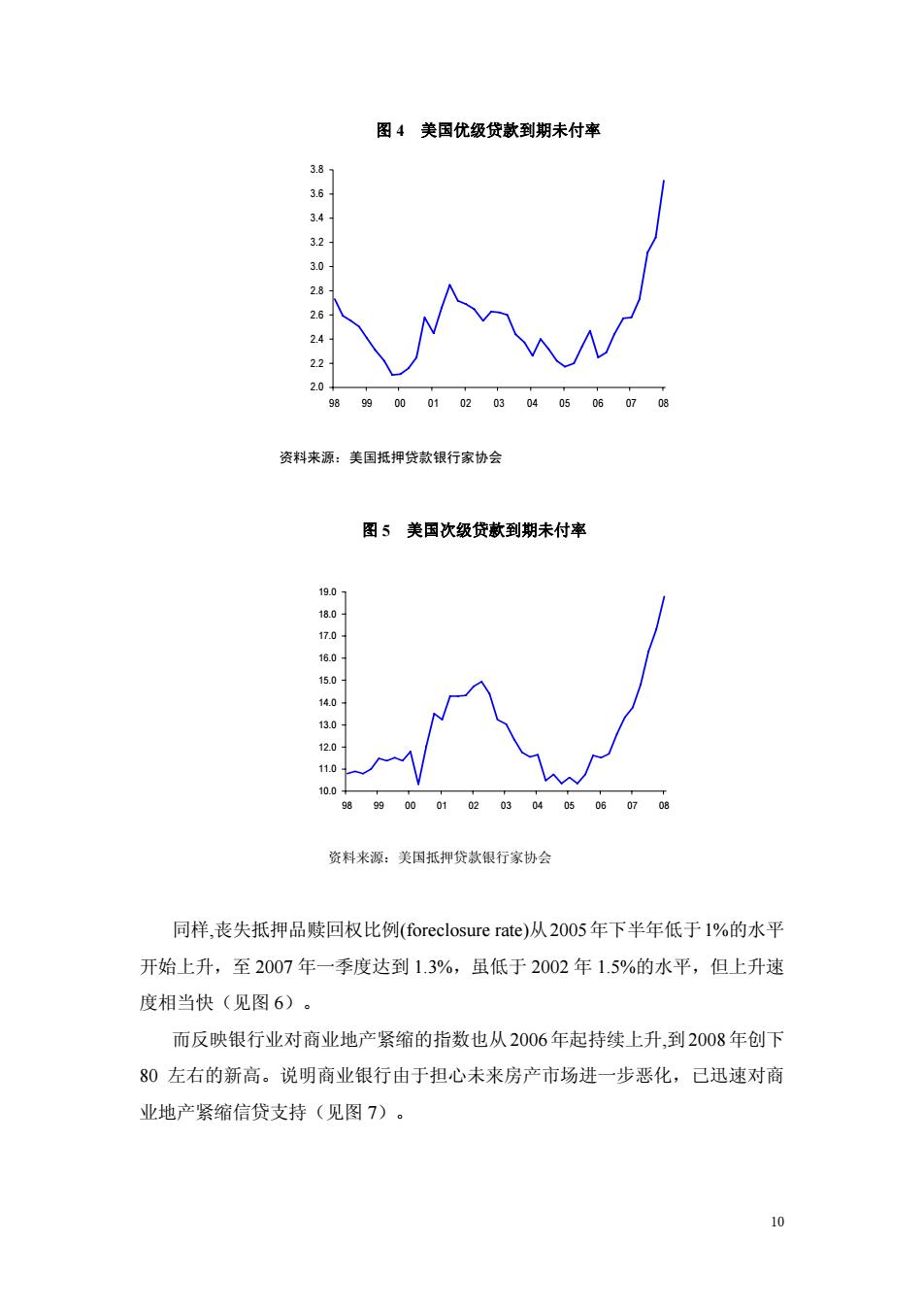

损失,危机的最初征兆就出现在这些机构上。2007 年 2 月 13 日,汇丰控股为在 美国发放的次级贷款增加 18 亿美元的坏账拨备。4 月 14 日,新世纪金融公司宣 布破产。随后,危机扩大到以次级贷款为基础资产的信用衍生品市场。持有这些 产品的机构投资者纷纷遭受损失,有的不得不宣布破产。7 月 19 日,贝尔斯登 旗下两只对冲基金濒临瓦解。8 月,全球最大的保险机构 AIG,澳大利亚麦戈理 银行旗下两只基金、台湾人寿、房地产信托投资公司 American Home Mortgage、 巴黎银行、荷兰投资银行 Nibc Holding NV、高盛旗下两只对冲基金、加拿大皇 家商业银行等,陆续宣布由于投资次级债券而蒙受巨大损失,有的机构不得不宣 布破产。与此同时,股票市场、债券市场、票据市场、外汇市场、商品期货市场 等产生连锁反应,造成全球性的金融市场剧烈震荡。 次级贷款及其衍生品市场的危机直接源于次级贷款到期未付率的提高。全部 住宅抵押贷款的到期未付率从 2005 年四季度起开始上升,持续上升至 2008 年二 季度(见图 3)。优级贷款的到期未付率从 2005 年起出现上升迹象,2006 年大 幅飙升至 2008 年一季度的 36.% (见图 4)。而次级贷款的到期未付率从 2005 年四季度低于 11%的水平,自 2006 年二季度起上升至 2008 一季度的 19%(见 图 5)。其中,固定利率的次级贷款与浮动利率次的级贷款相差甚远,前者目前 约为 11%,仍低于 2002 年 16%的水平,后者则达到 17%,已高于 2002 年 15.6% 的最高纪录。当然,到期未付率的提高并不总是意味着违约率提高,借款人可以 以支付一定费用为代价延迟本息支付,但经验表明,到期未付率的提高往往预示 未来一段时期内违约率将上升。 图 3 美国住宅贷款到期未付率创新高 资料来源:美国抵押贷款银行家协会 1.25 1.50 1.75 2.00 2.25 2.50 2.75 3.00 3.25 3.50 3.75 4.00 91 92 93 94 95 96 97 98 99 00 01 02 03 04 05 06 07 08 9

图4美国优级贷款到期未付率 3.8 4 120 2 422 20 98 9900010203 04 05060708 资料来源:美国抵押贷款银行家协会 图5美国次级贷款到期未付率 19.0 18.0 120 10.0 98 99 000102030405060708 资料来源:美国抵押贷款银行家协会 同样,丧失抵押品赎回权比例(foreclosure rate)从2005年下半年低于1%的水平 开始上升,至2007年一季度达到1.3%,虽低于2002年1.5%的水平,但上升速 度相当快(见图6)。 而反映银行业对商业地产紧缩的指数也从2006年起持续上升,到2008年创下 80左右的新高。说明商业银行由于担心未来房产市场进一步恶化,已迅速对商 业地产紧缩信贷支持(见图7)。 10

图 4 美国优级贷款到期未付率 2.0 2.2 2.4 2.6 2.8 3.0 3.2 3.4 3.6 3.8 98 99 00 01 02 03 04 05 06 07 08 资料来源:美国抵押贷款银行家协会 图 5 美国次级贷款到期未付率 10.0 11.0 12.0 13.0 14.0 15.0 16.0 17.0 18.0 19.0 98 99 00 01 02 03 04 05 06 07 08 资料来源:美国抵押贷款银行家协会 同样,丧失抵押品赎回权比例(foreclosure rate)从2005年下半年低于1%的水平 开始上升,至 2007 年一季度达到 1.3%,虽低于 2002 年 1.5%的水平,但上升速 度相当快(见图 6)。 而反映银行业对商业地产紧缩的指数也从2006年起持续上升,到2008年创下 80 左右的新高。说明商业银行由于担心未来房产市场进一步恶化,已迅速对商 业地产紧缩信贷支持(见图 7)。 10