《税收管理》课程设计教学大纲 一、课程基本信息(黑体/小四) 课程代码:16032303 课程名称:税收管理 英文名称:Tax administration 课程类别:专业课 课程模块:专业必修 课程性质:必修 学时:48 学分:3 适用专业:财政税收专业及其他经济管理专业 先修课程:《财政学》、《税法》、《税收经济学》、《财务会计》 二、课程简介 本课程的主要内容包括税收管理的基本原理及有关的征管制度与管理技能 税务行政复议、行政诉讼与行政赔偿。具体内容有:税收管理概论、税收管理的 基本关系、税收管理体制、税收成本管理、税收计划于控制管理、税务管理组织、 税收针管及其模式、税收征管制度、税款征收制度、税收法律责任及其行政处罚 税务行政复议和诉讼等。 三、课程性质与教学目的 税收管理是财政税收专业的核心课程,教授《税收管理》将让学生掌握现行 税收管理的制度及其管理的原理与技能,实现税收学培养目标的重要内容之一。 良好的人文素养和职业道德对于税收专业的学生来说尤为重要教学过程中我们 将把思政元素融入专业课程中,将时政新闻、社会热点融入专业课学习中,通 过讨论、头脑风暴等形式,将社会主义核心价值观教育贯穿在课堂教学中,把 价值引领、知识传授、能力培养有机统一起来,使学生在潜移歌化中接受思想 的洗礼和技能的提升,综合素质全面增强。 本课程的教学目的是,通过本课程的教学,使学生能够全面掌握税收管理的 基本原理,熟悉各项税收管理制度与政策,具备实际操作的技能。了解现行税收 征管体制改革的具体内容,并对当前的税收管理制度存在的问题,以及征管中的 热点难点问题有一个较全面的认识,能利用税收管理的知识解决税收征管实务问 题 四、教学内容及要求 在本课程的具体教学内容中,结合不同章节的理论和业务,对思政教育的

《税收管理》课程设计教学大纲 一、课程基本信息(黑体/小四) 课程代码:16032303 课程名称:税收管理 英文名称: Tax administration 课程类别:专业课 课程模块:专业必修 课程性质:必修 学 时:48 学 分:3 适用专业:财政税收专业及其他经济管理专业 先修课程:《财政学》、《税法》、《税收经济学》、《财务会计》 二、课程简介 本课程的主要内容包括税收管理的基本原理及有关的征管制度与管理技能, 税务行政复议、行政诉讼与行政赔偿。具体内容有:税收管理概论、税收管理的 基本关系、税收管理体制、税收成本管理、税收计划于控制管理、税务管理组织、 税收针管及其模式、税收征管制度、税款征收制度、税收法律责任及其行政处罚、 税务行政复议和诉讼等。 三、课程性质与教学目的 税收管理是财政税收专业的核心课程,教授《税收管理》将让学生掌握现行 税收管理的制度及其管理的原理与技能,实现税收学培养目标的重要内容之一。 良好的人文素养和职业道德对于税收专业的学生来说尤为重要。教学过程中我们 将把思政元素融入专业课程中,将时政新闻、社会热点融入专业课学习中,通 过讨论、头脑风暴等形式,将社会主义核心价值观教育贯穿在课堂教学中,把 价值引领、知识传授、能力培养有机统一起来,使学生在潜移默化中接受思想 的洗礼和技能的提升,综合素质全面增强。 本课程的教学目的是,通过本课程的教学,使学生能够全面掌握税收管理的 基本原理,熟悉各项税收管理制度与政策,具备实际操作的技能。了解现行税收 征管体制改革的具体内容,并对当前的税收管理制度存在的问题,以及征管中的 热点难点问题有一个较全面的认识,能利用税收管理的知识解决税收征管实务问 题。 四、教学内容及要求 在本课程的具体教学内容中,结合不同章节的理论和业务,对思政教育的

要求和目标加以贯彻,做到思政思想和内容细细地密密地与教学内容相结合, 达到润物细无声的效果。 第一章税收管理概论 (一)目的与要求 1,掌握税收管理的性质和特点】 2.掌握税收管理的职能作用。 3.充分认识社会主义制度的优越性 教学内容 节税收管理的内涵 1税收管理的职能 2税收的性质 3.明确税收取之于民、用之于民,提升大学生的爱国热情 理体制 1税收管理体制的概念 2税收管理的权限 3.集权分权兼顾型的税收管理体制是民主、文明、和谐的核心价值观的体现 第三节税收管理的相关理论 1,风险管理理论 2.缺口管理理 3.坚持和不断发展有中国特色的社会主义经济思想 (三)思考与实践 1.论税收管理体制改革的方向 2.论中国特色的社会主义经济管理思想在税收管理工作中作用。 (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践。 第二章税务管理的基本制度 (一)目的与要求 1.明确社会主义制度的优越性 2. 的 收管理制度 (二)教学内容 第一节税务登记管理制度 1.开业将记 3.注销登记 4.停业复业登记 第二节账簿与凭证管理制度 1.帐薄管理制度

要求和目标加以贯彻,做到思政思想和内容细细地密密地与教学内容相结合, 达到润物细无声的效果。 第一章 税收管理概论 (一)目的与要求 1. 掌握税收管理的性质和特点。 2. 掌握税收管理的职能作用。 3. 充分认识社会主义制度的优越性 (二)教学内容 第一节 税收管理的内涵 1.税收管理的职能 2.税收的性质 3.明确税收取之于民、用之于民,提升大学生的爱国热情 第二节 税收管理体制 1.税收管理体制的概念 2.税收管理的权限 3.集权分权兼顾型的税收管理体制是民主、文明、和谐的核心价值观的体现 第三节 税收管理的相关理论 1.风险管理理论 2.缺口管理理论 3.坚持和不断发展有中国特色的社会主义经济思想 (三)思考与实践 1.论税收管理体制改革的方向。 2.论中国特色的社会主义经济管理思想在税收管理工作中作用。 (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践。 第二章 税务管理的基本制度 (一)目的与要求 1.明确社会主义制度的优越性。 2.强调税收法治思想。 3.掌握具体的税收管理制度。 (二)教学内容 第一节 税务登记管理制度 1.开业登记 2.变更登记 3.注销登记 4.停业复业登记 第二节 账簿与凭证管理制度 1.帐薄管理制度 2、会计凭证管理制度 第三节 发票管理

1.普通发票管理 )专用发亚管细 第四节纳税申报制度 1.上门申报 2.电子申报 3.申报的法律责任 第五节税款征收制度 ,款入库方式 2 税款征收制度 .税款的退补 第六节税务检查制度 1.税务检查的职权 2.税务检查的方法 第七节税款征纳的法律责任 1.税收管理的法律责任 2.税款征收的法律责任 (二)思老与士践 1.社会主义核心价值观在税收管理制度中是如何体现? 2.纳税人的主要缴税方式有哪些? 税收保全 和税收强制措施的比较分析。 4.什么是税款的补缴和退还? (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践。 第三章税收风险管理 (一)目的与要求 1.强调税收法治思想。 3.梳理税收风险管理意识 (二)教学内容 第一节税收风险管理概述 1.税收风险的概念 2.税收风险的分类 3.税收风险管理意识的培养 第二节税收风险管理的流程 1.风险目标的规划 2.数据情报管理 3.风险识别 4.风险等级排序 5.风险应对 6.风险反情 7.监督与评价 第三节税收风险管理的指标 1,通用风险分析指村 2.专用风险分析指标

1.普通发票管理 2.专用发票管理 第四节 纳税申报制度 1.上门申报 2.电子申报 3.申报的法律责任 第五节 税款征收制度 1.税款入库方式 2.税款征收制度 3.税款的退补 第六节 税务检查制度 1.税务检查的职权 2.税务检查的方法 第七节 税款征纳的法律责任 1.税收管理的法律责任 2.税款征收的法律责任 (三)思考与实践 1.社会主义核心价值观在税收管理制度中是如何体现? 2.纳税人的主要缴税方式有哪些? 3.税收保全和税收强制措施的比较分析。 4.什么是税款的补缴和退还? (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践。 第三章 税收风险管理 (一)目的与要求 1.强调税收法治思想。 3.梳理税收风险管理意识 (二)教学内容 第一节 税收风险管理概述 1.税收风险的概念 2.税收风险的分类 3.税收风险管理意识的培养 第二节 税收风险管理的流程 1.风险目标的规划 2.数据情报管理 3.风险识别 4.风险等级排序 5.风险应对 6.风险反馈 7.监督与评价 第三节 税收风险管理的指标 1.通用风险分析指标 2.专用风险分析指标

(二)思老与实践 1.依法诚信纳税与税收风险的辩证分析 2.如何进行税收分线指标的分析和判别 (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践。 第四章税收收入规划核算与税收分析 (一)目的与要求 1.明确税收管理就是为国聚财,为民收税。 2爱岗散业, 遵纪守法 诚实守信的道德修养培养 3.掌握税收收入的规划和分析 (二)教学内容 第一节税源调查 1.分级分类的税源管理 2.重点税源管理 节税收收入预测 1经济税源的调查 2.税收收入预测 3.税收收入能力的估算 第三节税收分析 1.税收收入的分析指标体系 2.税收收入分析方法 (三)思考与实践 1.实事求是的科学经济管理思想在税收收入预测中是如何体现的? 2.税收分析的方法和内容 (四)教学方法与手段 课章讲授、多媒体教学、课微讨论、调周查研究和社会实践 第五章纳税评估管理 (一)目的与要求 1强化大局意识,坚持服务大局,做税收管理岗位上的坚守人。 2.了解纳税评估的内涵和价值 3.掌握税收评估的分析方法。 (二)教学内容 第一节纳税评估概述 1.纳税评估的内酒 2.纳税评估的特点 第二节纳税评估流程 1.评估准备 2.评估检查 3.评估处理 第三节纳税评估分析方法及通用分析指标 1.纳税评估的分析方法

(三)思考与实践 1.依法诚信纳税与税收风险的辩证分析 2.如何进行税收分线指标的分析和判别? (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践。 第四章 税收收入规划核算与税收分析 (一)目的与要求 1.明确税收管理就是为国聚财,为民收税。 2.爱岗敬业,遵纪守法,诚实守信的道德修养培养 3.掌握税收收入的规划和分析。 (二)教学内容 第一节 税源调查 1.分级分类的税源管理 2.重点税源管理 第二节 税收收入预测 1.经济税源的调查 2.税收收入预测 3.税收收入能力的估算 第三节 税收分析 1.税收收入的分析指标体系 2.税收收入分析方法 (三)思考与实践 1.实事求是的科学经济管理思想在税收收入预测中是如何体现的? 2.税收分析的方法和内容 (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践 第五章 纳税评估管理 (一)目的与要求 1.强化大局意识,坚持服务大局,做税收管理岗位上的坚守人。 2.了解纳税评估的内涵和价值 3.掌握税收评估的分析方法。 (二)教学内容 第一节 纳税评估概述 1.纳税评估的内涵 2.纳税评估的特点 第二节 纳税评估流程 1.评估准备 2.评估检查 3.评估处理 第三节 纳税评估分析方法及通用分析指标 1.纳税评估的分析方法

2.纳税评估的通用主表及功能 3.纳税评估指标的配比分析 (三)思考与实践 1.税收法治精神在纳税评估工作中是如何体现的? 2.纳税评估在整个税收管理流程中处于什么样的位置? (四)教学方法与手段 课堂讲授、多媒体教学 课堂讨论、调查研究和社会实践 第六章纳税服务管理 (一)目的与要求 1.为人民服务是党的国家治理的根本力量,要把为纳税人服务放在税收管理的 最高位置。 2.熟悉纳税服务的工作规范 (二)教学内容 第一节纳税服务概述 1纳税服条的内承 纳税服务的特 第 节纳税服务的基本制度 .税法宜传 2.纳税咨询 3.办税服务 4纳税人权益保相 5.纳税人信用管理 第三节纳税服务规范简分 1纳税服务规范的基本规苑 2.纳税服务规范的升级规范 思考与实毁 1,为人民服务和为纳税人服务的辩证分析。 2.如何认识纳税服条的创衡发展? 3.纳税服务体系化和规范化建设应从哪些方面入手? (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践 第十音税收行政数 一)目的与要求 1,税收行政救济活动体现了执政为民的理念,税收管理要人民掌好权、用好权。 2.熟悉税收行政救济措施。 (一)教学内容 第一节税务行政外罚 1.税务行政处罚的基本内容 税务行政处罚的基本程序 第 节税务行政复议 1.税收行政复议的基本内容

2.纳税评估的通用主表及功能 3.纳税评估指标的配比分析 (三)思考与实践 1.税收法治精神在纳税评估工作中是如何体现的? 2.纳税评估在整个税收管理流程中处于什么样的位置? (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践 第六章 纳税服务管理 (一)目的与要求 1.为人民服务是党的国家治理的根本力量,要把为纳税人服务放在税收管理的 最高位置。 2.熟悉纳税服务的工作规范。 (二)教学内容 第一节 纳税服务概述 1.纳税服务的内涵 2.纳税服务的特征 第二节 纳税服务的基本制度 1.税法宣传 2.纳税咨询 3.办税服务 4.纳税人权益保护 5.纳税人信用管理 第三节 纳税服务规范简介 1.纳税服务规范的基本规范 2.纳税服务规范的升级规范 (三)思考与实践 1.为人民服务和为纳税人服务的辩证分析。 2.如何认识纳税服务的创新发展? 3.纳税服务体系化和规范化建设应从哪些方面入手? (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践 第七章 税收行政救济 (一)目的与要求 1.税收行政救济活动体现了执政为民的理念,税收管理要人民掌好权、用好权。 2.熟悉税收行政救济措施。 (二)教学内容 第一节 税务行政处罚 1.税务行政处罚的基本内容 2.税务行政处罚的基本程序 第二节 税务行政复议 1.税收行政复议的基本内容

2.税务行政复议的程序 第三节税条行改诉讼 1,税务行政诉讼的基本内容 2税务行政诉讼的程序 第四节税务行政赔偿 1.税务行政赔偿的基本内容 2.税条行政陪偿的程序 思考与实践 1.社会主义核心价值观在税收行政救济活动中是如何体现的? 2.税务行政复议和税务行政诉讼有什么区别? 3.简述税务行政赔偿的内容? (见)教学方法上与王段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践 第八章国际税收管理 日的与更 1.恪守“共商、共建、共享”的指导原则,增进国家间税收协作,积极化解涉 税争议,努力寻求共赢发展 2.了解国际避税与反避税的措施 (二)教学内容 第一节国际税收管理概述 1国际 收管辖权 2.国际重复征税 3.国际避税与反避税 4.税基侵蚀与利润转移计划 第二节特别纳税调整 3.成本分摊协议管理 4.资本弱化管理 5.受控外国企业管理 1.国际税收写的 2.国际税务情报交换 3征管互助 (三)思考与实践 1.论“合作共赢”的外交思想在国际税收管理中的具体应用。 2.简述BEPS行动计划的主要内容。 3.国际税收协调与合作的主要方式包括哪些? (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践

2.税务行政复议的程序 第三节 税务行政诉讼 1.税务行政诉讼的基本内容 2.税务行政诉讼的程序 第四节 税务行政赔偿 1.税务行政赔偿的基本内容 2.税务行政赔偿的程序 (三)思考与实践 1.社会主义核心价值观在税收行政救济活动中是如何体现的? 2.税务行政复议和税务行政诉讼有什么区别? 3.简述税务行政赔偿的内容? (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践 第八章 国际税收管理 (一)目的与要求 1.恪守“共商、共建、共享”的指导原则,增进国家间税收协作,积极化解涉 税争议,努力寻求共赢发展 2.了解国际避税与反避税的措施。 (二)教学内容 第一节 国际税收管理概述 1.国际税收管辖权 2.国际重复征税 3.国际避税与反避税 4.税基侵蚀与利润转移计划 第二节 特别纳税调整 1.转让定价管理 2.预约定价管理 3.成本分摊协议管理 4.资本弱化管理 5.受控外国企业管理 6.一般反避税管理 第三节 国际税收协调与合作 1.国际税收写的 2.国际税务情报交换 3.征管互助 (三)思考与实践 1.论“合作共赢”的外交思想在国际税收管理中的具体应用。 2.简述 BEPS 行动计划的主要内容。 3.国际税收协调与合作的主要方式包括哪些? (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践

第九章税收管理其他业务 (一)目的与要求 1.不忘初心 ,牢记实名,坚定四个自信,不断创新税收管理的理论和方法 2.坚持文化自信,大力弘扬社会主义核心价值观,创新税收工作。 (二)教学内容 第一节纳税人权利与义务 1纳颈人的权力 2.纳税人的义务 第二节税收管理文化 1.征税文化 2.纳税文化 第三节智慧税务 1、信息管税 2 税务数据管理 四节税务代理业务 1.税务代理制度 2.税务代理责任 (三)思考与实践 1.论“四个自信”在税收征税管理工作中的具体应用。 2.论纳税人权力的法律保障。 (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践 五、各教学环节学时分配 课外作业及平时考核内 周次 教学内容 数学方式 学时 容 1 第一章第一节税收管理概述 课堂讲授 2 中国特色的社会主义经 济管理思想在税收管理 工作中作用 2 第一章第二节税收管理体 课堂讲授 论税收管理体制改革的 课堂讨论 方向。 3 第一章第三节税收管理的相关 课堂讲授 查阅资料:分析社会主 理论 案例分析 义税收制度的优越性 4 第二章 课堂讲授 2 社会主义核心价值观在 第一节税务登记管理制度 第二节账簿与凭证管理制 案例分析 税收管理制度中是如何 体现?

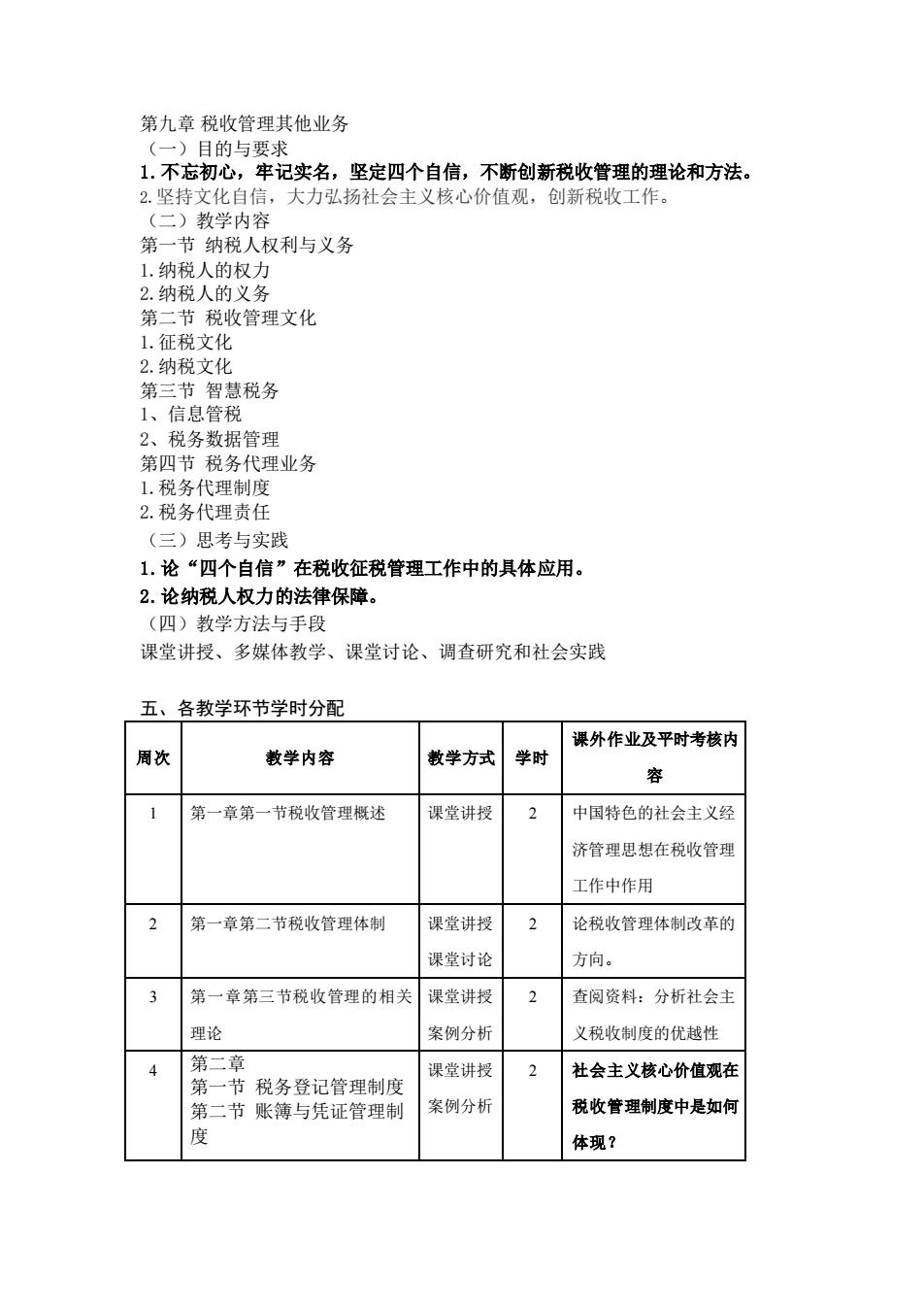

第九章 税收管理其他业务 (一)目的与要求 1.不忘初心,牢记实名,坚定四个自信,不断创新税收管理的理论和方法。 2.坚持文化自信,大力弘扬社会主义核心价值观,创新税收工作。 (二)教学内容 第一节 纳税人权利与义务 1.纳税人的权力 2.纳税人的义务 第二节 税收管理文化 1.征税文化 2.纳税文化 第三节 智慧税务 1、信息管税 2、税务数据管理 第四节 税务代理业务 1.税务代理制度 2.税务代理责任 (三)思考与实践 1.论“四个自信”在税收征税管理工作中的具体应用。 2.论纳税人权力的法律保障。 (四)教学方法与手段 课堂讲授、多媒体教学、课堂讨论、调查研究和社会实践 五、各教学环节学时分配 周次 教学内容 教学方式 学时 课外作业及平时考核内 容 1 第一章第一节税收管理概述 课堂讲授 2 中国特色的社会主义经 济管理思想在税收管理 工作中作用 2 第一章第二节税收管理体制 课堂讲授 课堂讨论 2 论税收管理体制改革的 方向。 3 第一章第三节税收管理的相关 理论 课堂讲授 案例分析 2 查阅资料:分析社会主 义税收制度的优越性 4 第二章 第一节 税务登记管理制度 第二节 账簿与凭证管理制 度 课堂讲授 案例分析 2 社会主义核心价值观在 税收管理制度中是如何 体现?

5 第二章第三节发票管理 课堂讲授 第四节纳税申报制度 案例分析 社会实践 6 第二章第五节税款征收 课堂讲授 2 纳税人的主要缴税方式 制度 有哪些? 案例分析 7 第二章第五节税款征收 课堂讲授 税收保全和税收强制措 制度 施的比较分析。 案例分析 8 第二章第六节税务检查制 课堂讲授 社会主义核心价值观在 案例分材 税务检查中是如何体 现? 9 第二章第七节税款征纳 课堂讲授 税收法治思想在税收管 的法律责任 案例分析 理中的体现 0 第三章税收风险管理 课堂讲授 2 依法诚信纳税与税收 风险的舞证分析 案例分析 11 第四章税收收入规划核算 课堂讲授 实事求是的科学经济管 与税收分析 案例分析 理思想在税收收入预测 调查研究 中是如何体现的? 12第五章第一节纳税评估概述 课堂作业 2 纳税评估在整个税收管 第二节纳税评估流程 课堂讨论 理流程中处于什么样的 位置? 13 第五章第三节纳税评估分析方 课堂讲授 税收法治精神在纳税评 法及通用分析指标 案例分析 估工作中是如何体现 的? 14 第六章第节纳税服务概述 课堂讲授 为人民服务和为纳税人 第二节纳税服务的基本制度 案例分析 服务的辩证分析。 15 第六章纳税服务规范简介 课堂讲授 2 纳税围条体系化和规范 案例分析 化建设应从哪些方面入 手? 16 第七章第一节税务行政处罚 课堂讲授 2 税收法治思想在税收行

5 第二章 第三节 发票管理 第四节 纳税申报制度 课堂讲授 案例分析 社会实践 2 6 第二章 第五节 税款征收 制度 课堂讲授 案例分析 2 纳税人的主要缴税方式 有哪些? 7 第二章 第五节 税款征收 制度 课堂讲授 案例分析 2 税收保全和税收强制措 施的比较分析。 8 第二章 第六节税务检查制 度 课堂讲授 案例分析 2 社会主义核心价值观在 税务检查中是如何体 现? 9 第二章 第七节 税款征纳 的法律责任 课堂讲授 案例分析 2 税收法治思想在税收管 理中的体现 10 第三章 税收风险管理 课堂讲授 案例分析 2 依法诚信纳税与税收 风险的辩证分析 11 第四章 税收收入规划核算 与税收分析 课堂讲授 案例分析 调查研究 2 实事求是的科学经济管 理思想在税收收入预测 中是如何体现的? 12 第五章第一节纳税评估概述 第二节纳税评估流程 课堂作业 课堂讨论 2 纳税评估在整个税收管 理流程中处于什么样的 位置? 13 第五章第三节 纳税评估分析方 法及通用分析指标 课堂讲授 案例分析 2 税收法治精神在纳税评 估工作中是如何体现 的? 14 第六章第一节 纳税服务概述 第二节 纳税服务的基本制度 课堂讲授 案例分析 2 为人民服务和为纳税人 服务的辩证分析。 15 第六章 纳税服务规范简介 课堂讲授 案例分析 2 纳税服务体系化和规范 化建设应从哪些方面入 手? 16 第七章 第一节 税务行政处罚 课堂讲授 2 税收法治思想在税收行

案例分析 政执法中的具体体现。 17 第七章第二节税务行政复议 课堂讲授 2 税务行政复议和税务行 案例分析 政诉论有什么区别? 第七章第三节税务行政诉讼 课堂讲授 社会主义核心价值观在 第四节税务行政赔供 课堂讨论 税收行政救济活动中是 如何体现的? 19 第八章第一节国际税收管理 课堂讲授 论“合作共赢”的外交 概述 案例分析 思短在国际税收管理中 的其体应用。 20第八章第二节特别纳税调整 课堂讲授 2 国际税收协调与合作的 第三节国际税收协调与合作 案例分析 主要方式包括哪些? 21 第九章第一节纳税人权利与 课堂作业 2 论纳税人权力的法律保 义务 课堂要论 障。 22 第九章第二节税收管理文化 课堂讲授 2 论“四个自信”在税收 第三节智慧税务 课堂讨论 征税管理工作中的具体 应用。 23 第九章第四节税务代理业务 课堂讲援 2 税收管理制度的创新 课堂讨论 24 复习,机动 课堂讲授 2 六、考核方式与标准(黑体/小四) 本课程采取集中考试的方式,采取百分制的形式。学生平时成绩和期末成绩 按比例核算,平时考核以课后作业、课堂提问、课题研究、专业研讨等方式进行 考核。 七、推荐教材和教学参考书(黑体/小四) 教材:《税收管理》,吴旭东编,中国人民大学出版社,版别(2019年第 七版) 参考书:《税务管理新论》,贾绍华著,中国财政经济出版社,版别(2016 年)

案例分析 政执法中的具体体现。 17 第七章 第二节 税务行政复议 课堂讲授 案例分析 2 税务行政复议和税务行 政诉讼有什么区别? 18 第七章 第三节 税务行政诉讼 第四节 税务行政赔偿 课堂讲授 课堂讨论 2 社会主义核心价值观在 税收行政救济活动中是 如何体现的? 19 第八章 第一节 国际税收管理 概述 课堂讲授 案例分析 2 论“合作共赢”的外交 思想在国际税收管理中 的具体应用。 20 第八章 第二节 特别纳税调整 第三节 国际税收协调与合作 课堂讲授 案例分析 2 国际税收协调与合作的 主要方式包括哪些? 21 第九章 第一节 纳税人权利与 义务 课堂作业 课堂要论 2 论纳税人权力的法律保 障。 22 第九章 第二节 税收管理文化 第三节 智慧税务 课堂讲授 课堂讨论 2 论“四个自信”在税收 征税管理工作中的具体 应用。 23 第九章 第四节 税务代理业务 课堂讲授 课堂讨论 2 税收管理制度的创新 24 复习,机动 课堂讲授 2 六、考核方式与标准(黑体/小四) 本课程采取集中考试的方式,采取百分制的形式。学生平时成绩和期末成绩 按比例核算,平时考核以课后作业、课堂提问、课题研究、专业研讨等方式进行 考核。 七、推荐教材和教学参考书(黑体/小四) 教材:《税收管理》,吴旭东编,中国人民大学出版社,版别(2019 年第 七版) 参考书:《税务管理新论》,贾绍华著,中国财政经济出版社,版别(2016 年)

八、其他需说明的(黑体/小四) 大纲修订人:谭韵 修订日期:2021.12.29 大纲审定者: 审定日期:

八、其他需说明的(黑体/小四) 大纲修订人: 谭韵 修订日期: 2021.12.29 大纲审定者: 审定日期: