《纳税评估》课程教学大纲 一、课程基本信息 课程代码:16061702 课程名称:纳税评估 英文名称:Taxa Audit and Assessment 课程类别:专业课 时:32 学 分:2 适用对象:本科三年级以上 考核方式:考查 先修课程:《税法》《中国税制》 二、课程简介 “纳税评估”是高等院校财政、税务、资产评估等专业的主要课程,也是伴随者 纳税评估工作的开展而形成的一门新兴学科。结合各专业教学及本课程特点,本课程 选择我国纳税评估实践中的真实案例进行分析,并力求做到理论与实践的紧密结合, 确保内容的可读性、方法的科学性及教材的实用性。 三、课程性质与教学目的 本课程的教学目的: 一是了解税务局的纳税评估操作方式与手段,二是培养税务 专业人才。 四、教学内容及要求 第一章导论 (一)目的与要求 1,了解纳税评估的概念、意义,了解纳税评估在我国税收征管体系中 的定位, 2.掌握纳税评估与税务稽查、纳税服务之间的关系, 3。掌握纳税评估的特点, 了解纳税评估的法律支撑范围 (二)教学内容 思政方面,本章为学生奠定纳税评估的基本理论框架和原则性指导意见, 树立正确的评估理论与评估准则。 第一节 1.纳税评估的含义 2.纳税评估问研究对象和内容 3,纳税评估的发展趋势

1 《纳税评估》课程教学大纲 一、课程基本信息 课程代码:16061702 课程名称:纳税评估 英文名称:Taxa Audit and Assessment 课程类别:专业课 学 时: 32 学 分: 2 适用对象: 本科三年级以上 考核方式:考查 先修课程:《税法》《中国税制》 二、课程简介 “纳税评估”是高等院校财政、税务、资产评估等专业的主要课程,也是伴随着 纳税评估工作的开展而形成的一门新兴学科。结合各专业教学及本课程特点,本课程 选择我国纳税评估实践中的真实案例进行分析,并力求做到理论与实践的紧密结合, 确保内容的可读性、方法的科学性及教材的实用性。 三、课程性质与教学目的 本课程的教学目的:一是了解税务局的纳税评估操作方式与手段,二是培养税务 专业人才。 四、教学内容及要求 第一章 导论 (一)目的与要求 1.了解纳税评估的概念、 意义, 了解纳税评估在我国税收征管体系中 的定位, 2.掌握纳税评估与税务稽查、 纳税服务之间的关系, 3.掌握纳税评估的特点, 了解纳税评估的法律支撑范围。 (二)教学内容 思政方面,本章为学生奠定纳税评估的基本理论框架和原则性指导意见, 树立正确的评估理论与评估准则。 第一节 1. 纳税评估的含义 2. 纳税评估问研究对象和内容 3. 纳税评估的发展趋势

第二节国外纳税评估做法 1.美国 2.英国 3. 德国等 (三)思考与实践 纳税评估尚无立法条文,为何税务机关将其作为风险管理的核心手段而受到质 疑? (四)教学方法与手段 多媒体数学、分组讨论、课堂讨论等 第二章纳税评估准备 (一)目的与要求 通过本章学习,掌握评估准备阶段各环节工作的目的、内容和要求,能 够根据程序要求开展评估准备阶段的各项工作,参照深度分析模板开展 深度分析工作并制作各类表单文书和分析报告。 (二)教学内容 思政方面,本章为学生树立法律程序法优先的公务处理准则,是实现公 平正义的基本体现。 1.检查告知 2. 数据准备 3.深度分析 4.预案编制 5.知识及手续准备 第三章评估检查 (一)目的与要求 掌握评估案头检查和实地检查的方法和技巧、税额确定的程序及方法、 评估报告的制作;熟悉新发现涉税风险处理、税收违法违章处理、基础 信息核实、情报采集和证据归集等工作流程:了解纳税担保、税收保 全的法律规定 (二)教学内容 思政方面,本章为学生从事纳税评估的实务工作提供方法论 1.案头检查 2

2 第二节 国外纳税评估做法 1. 美国 2. 英国 3. 德国等 (三)思考与实践 纳税评估尚无立法条文,为何税务机关将其作为风险管理的核心手段而受到质 疑? (四)教学方法与手段 多媒体教学、分组讨论、课堂讨论等。 第二章 纳税评估准备 (一) 目的与要求 通过本章学习, 掌握评估准备阶段各环节工作的目的、 内容和要求, 能 够根据程序要求开展评估准备阶段的各项工作, 参照深度分析模板开展 深度分析工作并制作各类表单文书和分析报告。 (二) 教学内容 思政方面,本章为学生树立法律程序法优先的公务处理准则,是实现公 平正义的基本体现。 1. 检查告知 2. 数据准备 3. 深度分析 4. 预案编制 5. 知识及手续准备 第三章 评估检查 (一) 目的与要求 掌握评估案头检查和实地检查的方法和技巧、 税额确定的程序及方法、 评估报告的制作; 熟悉新发现涉税风险处理、 税收违法违章处理、基础 信息核实、 情报采集和证据归集等工作流程; 了解纳税担保、 税收保 全的法律规定 (二) 教学内容 思政方面,本章为学生从事纳税评估的实务工作提供方法论 1. 案头检查

2.实地检查 3.税额确定 4.纳税评估检查的中止与终结 5.违法违章处理 6.纳税担保与税收保全 7.新发现涉税风险处理 8.基础信息核实与情报采集 9.评估报告制作 第四章评估处理 (一)目的与要求 过本章学习应该掌握检查卷宗审核要点、移送稻查情形、评估处理决定 法律文书内容要求、文书送达方式以及欠税追征各环节中的相关工作内 容及要求。 (二)教学内容 思政方面,本章仍然是程序法,进循程序法基本准则 1.检查卷宗审核 2. 评估文书出具及送达 3.次税追征 第五章纳税评估的基本分析与审核 (一)目的与要求 通过本章学习, 掌握对纳税人基本资料审核的方法,熟悉对纳税人增值 税、消费税、土地增值税、企业所得税等纳税申报表和企业财务报表 的分析与审核 (仁)教学内容 思政方面,本章为学生进行税收数据分析提供分析范式和纳税嫌疑的推 断依据。 1.纳税人基本资料分析与审核 2.纳税申报表的逻辑关系分析与审核 3.企业财务报表的分析与审核

3 2. 实地检查 3. 税额确定 4. 纳税评估检查的中止与终结 5. 违法违章处理 6. 纳税担保与税收保全 7. 新发现涉税风险处理 8. 基础信息核实与情报采集 9. 评估报告制作 第四章 评估处理 (一) 目的与要求 过本章学习应该掌握检查卷宗审核要点、 移送稽查情形、 评估处理决定 法律文书内容要求、 文书送达方式以及欠税追征各环节中的相关工作内 容及要求。 (二) 教学内容 思政方面,本章仍然是程序法,遵循程序法基本准则。 1. 检查卷宗审核 2. 评估文书出具及送达 3. 欠 税 追 征 第五章 纳税评估的基本分析与审核 (一) 目的与要求 通过本章学习, 掌握对纳税人基本资料审核的方法, 熟悉对纳税人增值 税、 消费税、 土地增值税、 企业所得税等纳税申报表和企业财务报表 的分析与审核。 (二) 教学内容 思政方面,本章为学生进行税收数据分析提供分析范式和纳税嫌疑的推 断依据。 1. 纳税人基本资料分析与审核 2. 纳税申报表的逻辑关系分析与审核 3. 企业财务报表的分析与审核

第六章大企业税务审计 目的与要求 了解大企业税务审计的一般流程,熟悉符合性测试和实质性 测试的基本方法,掌握重点项目测试的技巧,对审计的结果能够进 行准确处理,熟悉集团企业年度税务遵从报告业务的内容。大企业 税务审计是指大企业税收管理部门依据国家税收法律和规章的规定; 采用现代审计技术对大企业依法履行纳税义务的完整性、准确性、 真实性,进行审查、评价的税收管理活动,是应对大企业税务风 险的重要手 段之 (二)教学内容 思政方面,本章旨在指导学生将评估的理论与方法和技术应用到大企 业,实现横纵向思路的平衡,提现整体化审计思路和重点税务审计结 合的分析范式。 L.符合性测试 2.实质性测试 3.重点审计事项 4.集团企业年度税务遵从报告业务 第七章特别纳税调整管理 (一)目的和要求 过本章学习,了解和掌握特别纳税调整的内容、程序和方法等,提 高特别纳税调整管理能力和管理水平。本章重点掌握转让定价调查 与调整和资本弱化管理:熟悉预约定价安排管理、 受控外国企业管 理和一般反避税管理:了解成本分摊协议管理和特别纳税调整信息 管理的内容 (二)教学内容 思政方面,本章为学生树立国际化税务审计的视野,了解跨国公司的 税务审计事项。 1. 特别纳税调整的基础理论 2.转让定价调查与调整 3.预约定价安排管理 4.成本分摊协议管理 5.资本弱化管理

4 第六章 大企业税务审计 (一) 目的与要求 了解大企业税务审计的一般流程, 熟悉符合性测试和实质性 测试的基本方法, 掌握重点项目测试的技巧, 对审计的结果能够进 行准确处理, 熟悉集团企业年度税务遵从报告业务的内容。大企业 税务审计是指大企业税收管理部门依据国家税收法律和规章的规定, 采用现代审计技术对大企业依法履行纳税义务的完整性、 准确性、 真实性, 进行审查、 评价的税收管理活动, 是应对大企业税务风 险的重要手 段之一 (二) 教学内容 思政方面,本章旨在指导学生将评估的理论与方法和技术应用到大企 业,实现横纵向思路的平衡,提现整体化审计思路和重点税务审计结 合的分析范式。 1. 符合性测试 2. 实质性测试 3. 重点审计事项 4. 集团企业年度税务遵从报告业务 第七章 特别纳税调整管理 (一) 目的和要求 过本章学习,了解和掌握特别纳税调整的内容、 程序和方法等, 提 高特别纳税调整管理能力和管理水平。 本章重点掌握转让定价调查 与调整和资本弱化管理; 熟悉预约定价安排管理、 受控外国企业管 理和一般反避税管理; 了解成本分摊协议管理和特别纳税调整信息 管理的内容 (二) 教学内容 思政方面,本章为学生树立国际化税务审计的视野,了解跨国公司的 税务审计事项。 1. 特别纳税调整的基础理论 2. 转让定价调查与调整 3. 预约定价安排管理 4. 成本分摊协议管理 5. 资本弱化管理

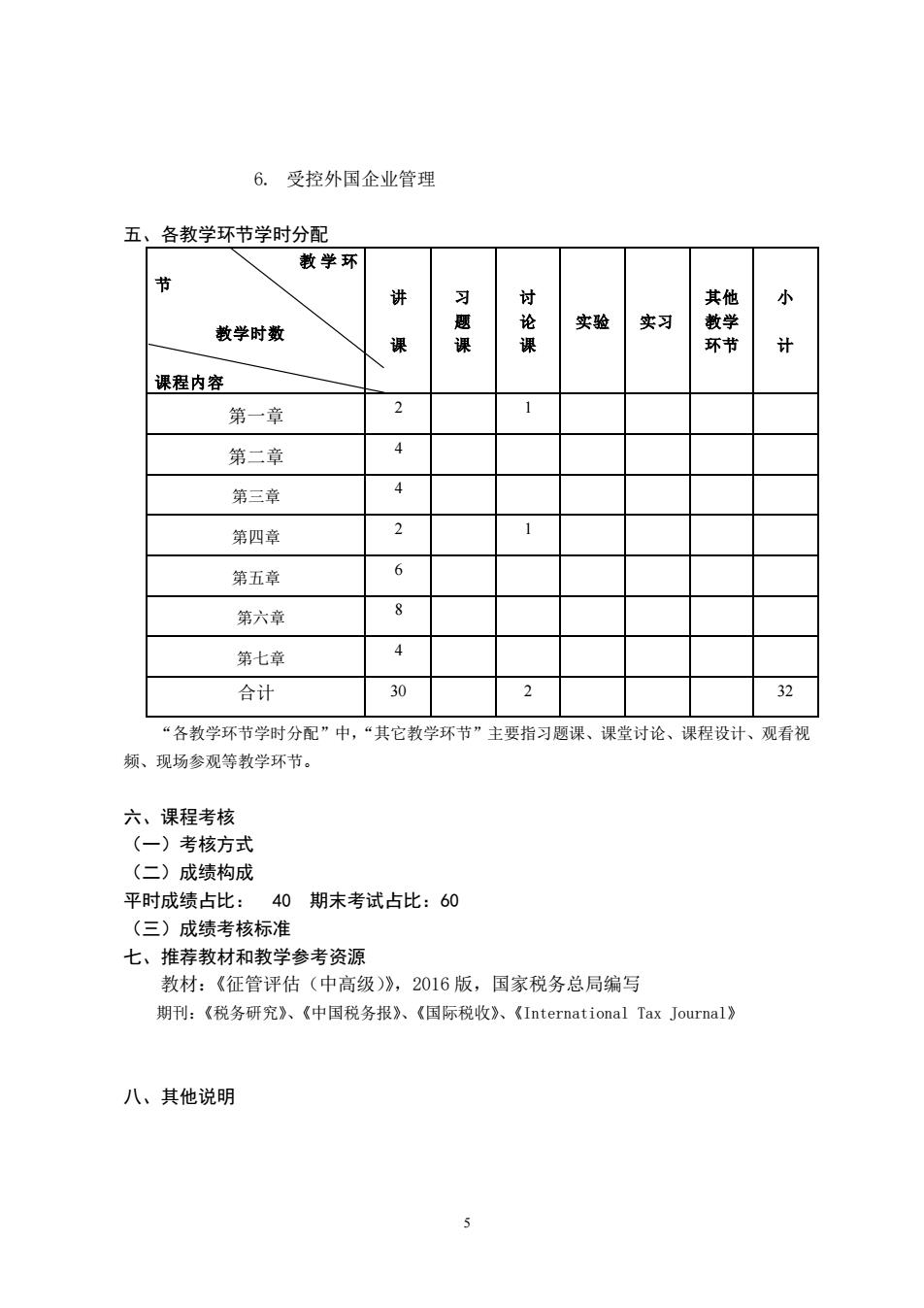

6.受控外国企业管理 五、各教学环节学时分配 散学环 节 普 其他 教学时数 实验实习 敦学 ◆ 环节 课程内容 第一章 1 第二章 4 第三章 第四章 第五章 6 第六章 第七章 合计 30 2 32 “各教学环节学时分配”中,“其它教学环节”主要指习题课、课堂讨论、课程设计、观看视 频、现场参观等教学环节。 六、课程考核 (一)考核方式 (二)成绩构成 平时成绩占比:40期末考试占比:60 (三)成绩考核标准 七、推荐教材和教学参考资源 教材:《征管评估(中高级)》,2016版,国家税务总局编写 期刊:《税务研究》、《中国税务报》、《国际税收》、《International Tax Journal》 八、其他说明 5

5 6. 受控外国企业管理 五、各教学环节学时分配 教学环 节 教学时数 课程内容 讲 课 习 题 课 讨 论 课 实验 实习 其他 教学 环节 小 计 第一章 2 1 第二章 4 第三章 4 第四章 2 1 第五章 6 第六章 8 第七章 4 合计 30 2 32 “各教学环节学时分配”中,“其它教学环节”主要指习题课、课堂讨论、课程设计、观看视 频、现场参观等教学环节。 六、课程考核 (一)考核方式 (二)成绩构成 平时成绩占比: 40 期末考试占比:60 (三)成绩考核标准 七、推荐教材和教学参考资源 教材:《征管评估(中高级)》,2016 版,国家税务总局编写 期刊:《税务研究》、《中国税务报》、《国际税收》、《International Tax Journal》 八、其他说明

大纲修订人:周少君 修订日期:2020.12.30 大纲审定人: 审定日期: 6

6 大纲修订人: 周少君 修订日期:2020.12.30 大纲审定人: 审定日期: