金融工程应用分析 课程名称:CUR323金融工程应用分析Applied Financial Engineering Analysis 课程性质:本学院必修,其他学院选修或根据专业培养方案确定。 学分课时:3学分,48课时 主讲教师:潘慧峰 所属院系:金融学院金融工程系 电话:010-64492513E-mail:panhf(@uibe.edu.cn 教学对象:金融工程专业大三、大四本科生,金融学专业、投资学专业大三、大四本科生 考核方式:平时测验(或作业成绩),每月一次,共4次 期中考试,开卷考试 期末考试,开卷上机考试,笔试。 其中平时成绩占20%,期中成绩占20%,期末考试占60% 学术诚信:本课程对于学生的学术诚信的要求遵从《对外经济贸易大学学生违纪处分条例》、《对外经济贸易大学学生学习 违纪处分实施细则》、《对外经济贸易大学考场纪律》的规定! 教学方式:课堂讲授占比80%,讨论占比20%。教学中要求理论联系实际,采用导入式教学、案例教学和讨论教学法。教师将会使用电 脑放映教学PPT。 出勤要求:遵从《对外经济贸易大学本科生课堂学习规范》,要求学生关闭一切电子设备;不能无故缺席上课;上课专心听 讲,积极参与课堂讨论;课后认真复习课堂上讲授内容,独立完成教师布置的任务;并预习新课。学生缺勤不得多于总课时 的四分之一。教师可以根据考勤情况决定学生是否可以参加考试、是否扣分。 一、课程简介 金融工程是现代金融理论与现代金融实践发展相结合的结果,其核心是采用金融学的基本原理和计算机技术解决金融问 题,并定量预测金融产品的收益与风险变化的规律。本课程借助金融工程案例与实验的教学来深化《金融工程学》基本理论 的技术应用,主要内容有结构化产品定价、交易策略设计、套期保值技术等。通过该课程学习,培养学生提高运用金融工程 技术的能力,掌握一门计算机编程语言。 二、教学目标 本课程的定位是:深化对金融工程原理的认识,提高动手能力和数量化分析的能力,掌握一门编程语言。 本课程的教学目标是,掌握衍生品定价的全流程,能够为各类复杂的金融衍生品定价;能够进行股票量化交易策略设 计,在给定风险的情况下,追求预期收益的最大化:掌握常见风险度量模型和管理投资组合风险的工具和方案,能够采用各 种常见的衍生工具设计风险管理方案。 三、课程学习资料 1.教材 参考教材:吴卫星,潘慧峰,李平,杜冬云等编著《基于Matlabi的金融工程应用技术》中国金融出版社即将出版 姜近勇潘冠中著《金融计量学》中国财政经济出版社2011年7月第1版 2.参考资料 阅读书目: 1、Yuh-Dauh Lyuu著《金融工程和计算一原理、数学、算法》高等教育出版社2008年5月第一版 2、Kerry Back著沈根祥译《衍生证券教程理论与计算》格致出版社&上海人民出版社2009年3月第一版 3、徐成贤、薛宏刚著.《金融工程计算技术与方法》科学出版社2007年8月第一版 4、张树德编著《金融计算教程一Matb金融工具箱的应用》清华大学出版社2007年8月第一版 5.Paul Glasserman.Monte Carlo Methods in Financial Engineering Springer 6、(美)乔瑞著,郑伏虎,万峰,杨瑞琪译《风险价值VAR(第三版)》中信出版社2010年04月 期F刊:《Journal Finance》、《Journal Finance Economics)》、《Journal Portfolio Management》)等; 报纸: 《中国证券报》、《上海证券报》、《新财富》等。 四、学习效果及达成途径 1.学习效果 通过本课程的学习,希望达成的学习效果如下: (1)能够掌握基本的MATLAB变成技能,可以用MATLAB作为工具完成各种量化问题 (2)对蒙特卡洛模拟技能有深入的了解,掌握相关的优化方法并可以用模拟方法完成各类期权产品的定价: (3)对有效市场理论有深刻认识,并将有效理论市场与各个策略结合起来。 (4)理解投资组合优化理论以及投资组合优化理论的不断发展并能够用MATLAB:实现 (S)深入理解动量策略、价值策略、统计套利策略、事件驱动策略等各类策略的内在原理、支持理论,并能用MATLAB有效实现。 (6)掌握套期保值的有关内容,包括有关产品以及在各个市场上套期保值的实现方法 (7)了解风险控制在业界中的重要意义并对相关案例有深入理解 2达成学习效果的途径 上课跟着老师思路走,积极参与课堂讨论;课后阅读教师指定资料:按时完成期中作业;认真准备期末考试。 五、教学进度计划表 本课程教学周为16周,具体安排如下:

周次 内容提要 阅读材料 作业与考试 教材:附录部分 MATLAB导论 参考材料:MIT- MATLAB教学课件 教材:附录部分 课后大作业 2 MATLAB基本应用 参考材料:MIT- MATLAB教学课件 了解随机过程的分类 PPT课后作业 掌握伊藤公式 教材:第6章、第7章 3 掌握几何布朗运动、OU过程的最大 参考材料:《量化投 似然函数构建方法 资—以MATLAB为工 掌握几何布朗运动、OU过程的参数 具》第6章随机模拟 估计方法 蒙特卡洛模拟方法的统计学原理 课后大作业 蒙特卡洛模拟方法的MATLAB:实现 提高蒙特卡洛模拟效率的方法 教材:第6章、第7章 欧式期权、亚式期权定价 利用积木法求复杂期权合约价格 课堂讨论与案例 结构化衍生产品的定价 分析 对深南电、东方航空等经典案例的 教材:第6章、第7章 讨论分析 6 Delta对冲的实现方法及成本介绍 结构化产品的介绍及价格计算 教材:第6章、第7章 PPT课后作业 有效市场基本理论 PPT课后作业 投资组合优化理论 > 指数基金复制策略设计 教材:第12章 二次优化的理论基础及MATLAB:实 现 投资组合优化的MATLAB3实现 ⊙ 指数基金复制的MATLAB实现 增强型指数基金的原理及MATLAB 教材:第12章 实现 动量策略的基本原理 动量策略的MATLAB实现 参考材料:《量化投 PPT课后作业 9 价值策略的基本原理 资—策略与技术》第 价值策略的MATLAB实现 2章量化选股 协整的基本原理及检验方法 参考材料:《量化投 课后大作业 10 统计套利策略的基本原理 资 一策略与技术》第 统计套利策略的MATLAB实现 6章统计套利 参考材料:《量化投 11 事件分析法的基本原理及实践 事件驱动策略 资—策略与技术》第 3意量化择时 利用SQL数据库完成数据处理 参考材料:《量化投 课堂讨论 12 事件驱动策略的MATLAB实现 资—策略与技术》第 3章量化择时 套期保值产品分类 参考材料:《期权与 PPT课后作业 13 基于期权、期货的套期保值理论 期货市场基本原理》 商品市场套期保值技术 第2、3、7、8章 国债市场套期保值技术 参考材料:《期权与 14 股票市场套期保值技术 期货市场基本原理》 第2、3、7、8章 15 德国金属公司套期保值案例分析 参考资料:JFM论文 16 企业风险管理框架介绍 参考材料:所讨论案 有关案例的讨论研究 例的相关材料 17-18 期末考试(学校统一安排考试时间及地点) 六、教学内容 第一讲MATLAB的基本应用 【教学目的与要求】 通过本章的教学,使学生能够初步掌握MATLAB的使用,并能够以MATLAB为工具完成其他的量化问题

【主要内容】 1本课程的基本构架、学习方法、考核方法及学习要求、学术诚信要求(30分钟) 2.MATLAB软件的基本介绍 (1)MATLAB优势劣势的简要介绍 (2)MATLABI应用领域的介绍 3.MATLAB:基础知识的讲解 (1)一些重要函数的讲解 (2)循环、选择、函数等重要语句的讲解 【教学总时数】5 【参考资料】教材的附录部分;MIT-MATLAB教学课件,《MATLAB数据分析与挖掘实践》张良均、杨坦,肖刚,《量化投资 以MATLAB为工具》李洋、郑志勇 【作业与思考题】 编写代码求出下面方程的解。(脚本文件,matlab编程,采用inv命令) 2X1+2X2+3X3=1 2X2+4X3=2 7X3=3 函数f(x)如下所示,请编写代码输入x后能输出相应的f(x)函数值,画出函数图形,定义域在[-100,1001。(函数文件,matlabs编程, 采用if语句,plot函数) (x<1) f)=2x-1(1≤X<10) 3x-11(x≥10) 已知矩阵A=[136347;679],写出matlabi语句 (1)得到B=[47;79] (2)得到C=[100;030;006]提示:用diag命令) (3)得到D=[136347679](行向量,提示:用reshape命令) (4)得到E=[136;347:136,347]提示:用repmata命令) 已知某债券每年付息2元,年利率0.05,求至少多少年后债券的利息之和的现值超过25元。((脚本文件,matlab编程,采用whilet语 句) 已知矩阵为 捕获 6、编写程序,求出1+2+3+.+100的和。(脚本文件,matlabs编程,利用for语句) 7、生成一个矩阵(维度为100*50),矩阵第一列为1到100,矩阵第二列为2到101, 第50列为50到149。(脚本文件,matlab编程,利用for语句,指定矩阵某一列) 8、从小到大找出1到100之间的质数,给出这些质数的和第一次大于100时找到的质数是什么?(脚本文件,matlabs编程,利用while循 环与for嵌套) 9、给定t统计量,请编写代码计算t检验的p值?(脚本文件,matlab编程) 10、请用help命令查找find命令的用法,请不用最基本的关系运算和逻辑运算说明其编程 思路,给出自己编写的findx函数。(函数文件) Fid(x)函数的编程思路就是,按照先列后行的顺序,逐个判断X矩阵中每个元素是否为0,如果元素为零,就返回这一元素的位置号码 (这一号码是按照先列后行的顺序得出的一个号码),所有返回的号码组成一个结果集。如果X是一个行向量,则返回的结果也是一个行向 量,否则返回的是一个列向量。 11、在命令行输入如下列向量X=[1NaN32NaN9NaN10]' (1)请给出缺失值的位置(提示:isnan find)脚本 (2)请将缺失值删去。(提示:找到相应位置,将这个位置从NN变为空)脚本 (3)请编写一个函数,输入是一个列向量,元素中可能有缺失值,输出为去掉缺失值的列向量。 12、已知某学校的考博成绩(如表成绩题目xs所示),共有三门考试,一门为英语,一门为数学,一门为经济学,英语成绩有两部 分组成,每部分成绩如表所示。(脚本文件,matlab编程,采用逻辑语句,关系语句,find命令)】 13、给定N*N的方差协方差矩阵

采用diag、inv命令编写代码,求解相关系数矩阵?(脚本文件,matlab编程) (提示:相关系数矩阵为 14、给定一组价格时间序列数据,编写一个函数,分别完成如下功能: 将价格数据转化为对数百分比收益率? 求出收益率的基本统计特征,包括均值、标准差、偏度、峰度、中位数等? 检验数据是否服从正态分布,给出)B统计量的值及对应的值? (注:不允许使用mean,var,std,median等函数) 15、编写一个最小二乘回归函数,输入为被解释变量Y向量(N*1),解释变量X矩阵(N*K),这里要包括截距项。输出为一个结 构,包括最小二乘的估计量,残差序列,残差平方和,各个系数的t统计量、p值、AIC、BIC 16、已知一个序列, (1)请采用sortrows和循环语句,将一个列向量的数据从大到小排列。 (2)给出排序后的数据在原来向量量中的位置 17、有三个班级的成绩,第一个班级的成绩向量为[6080757789]',第二个班级的成绩向量是[708355886672];第三个成绩 向量为[88742567543890317754] (1)请将三个班的成绩放在1*3的cel里 (2)对cel循环,求解每个班级的平均成绩 %第17题:运用cell计算平均分 18、字符处理 (1)在matlab里面生成一个元胞,里面的元素分别为300153.SZ600851.SH00224.SZ601186.SH (2)将.SZ和.SH删去,生成一个新的向量,向量为字符型,向量里面的元素是30015360085100224601186。 (3)将.SZ后缀的股票代码放到一个向量里面,将.SH后缀的股票放到一个向量里面。 19、日期处理 (1)生成两个日期为2005/01/202010/02/26(年月日) (2)将其变成(月日年)格式 20、表格输出 学习xlswriter命令,输出如下表格 Low Middle High Small 3 Big 8 9 第二讲随机过程模拟与估计 【教学目的与要求】 了解随机过程的分类;掌握伊藤公式的基本原理;掌握几何布朗运动、OU过程的最大似然函数构建方法,并能够通过编程构造似 然函数并实现几何布朗运动、OU过程的参数估计。 【主要内容】 1.随机过程分类 2.GMM方法和MLE方法介绍 3.几何布朗运动的估计与模拟 (1)几何布朗运动的随机微分方程及内在含义 (2)利用极大似然法对几何布朗运动过程进行参数估计 (3)分别使用欧拉离散和精确离散两种方法对几何布朗运动进行离散化处理,并据此实现几何布朗运动的模拟 4.OU过程的估计与模拟

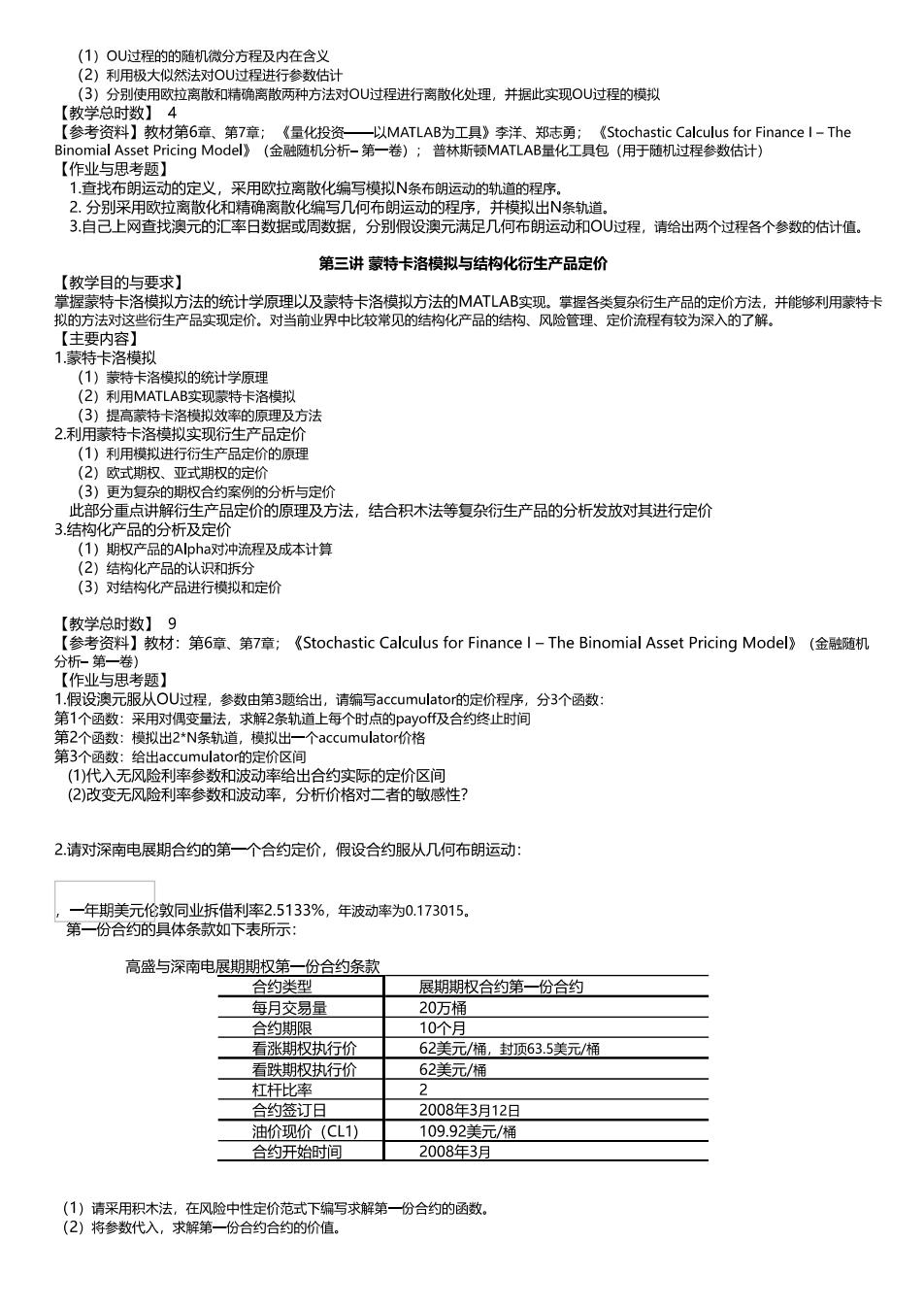

(1)OU过程的的随机微分方程及内在含义 (2)利用极大似然法对OU过程进行参数估计 (3)分别使用欧拉离散和精确离散两种方法对OU过程进行离散化处理,并据此实现OU过程的模拟 【教学总时数】4 【参考资料】教材第6章、第7章;《量化投资一以MATLAB为工具》李洋、郑志勇;《Stochastic Calculus for Finance I-The Binomial Asset Pricing Model)》(金融随机分析-第一卷);普林斯顿MATLAB:量化工具包(用于随机过程参数估计) 【作业与思考题】 1查找布朗运动的定义,采用欧拉离散化编写模拟N条布朗运动的轨道的程序。 2.分别采用欧拉离散化和精确离散化编写几何布朗运动的程序,并模拟出N条轨道。 3自己上网查找澳元的汇率日数据或周数据,分别假设澳元满足几何布朗运动和OU过程,请给出两个过程各个参数的估计值。 第三讲蒙特卡洛模拟与结构化衍生产品定价 【教学目的与要求】 掌握蒙特卡洛模拟方法的统计学原理以及蒙特卡洛模拟方法的MATLAB实现。掌握各类复杂衍生产品的定价方法,并能够利用蒙特卡 拟的方法对这些衍生产品实现定价。对当前业界中比较常见的结构化产品的结构、风险管理、定价流程有较为深入的了解。 【主要内容】 1.蒙特卡洛模拟 (1)蒙特卡洛模拟的统计学原理 (2)利用MATLAB3实现蒙特卡洛模拟 (3)提高蒙特卡洛模拟效率的原理及方法 2利用蒙特卡洛模拟实现衍生产品定价 (1)利用模拟进行衍生产品定价的原理 (2)欧式期权、亚式期权的定价 (3)更为复杂的期权合约案例的分析与定价 此部分重点讲解衍生产品定价的原理及方法,结合积木法等复杂衍生产品的分析发放对其进行定价 3.结构化产品的分析及定价 (1)期权产品的Alpha对冲流程及成本计算 (2)结构化产品的认识和拆分 (3)对结构化产品进行模拟和定价 【教学总时数】9 【参考资料】教材:第6章、第7章;《Stochastic Calculus for Finance I-The Binomial Asset Pricing Model》(金融随机 分析-第一卷)】 【作业与思考题】 1.假设澳元服从OU过程,参数由第3题给出,请编写accumulatorf的定价程序,分3个函数: 第1个函数:采用对偶变量法,求解2条轨道上每个时点的payoff及合约终止时间 第2个函数:模拟出2N条轨道,模拟出一个accumulator价格 第3个函数:给出accumulator的定价区间 (1)代入无风险利率参数和波动率给出合约实际的定价区间 (2)改变无风险利率参数和波动率,分析价格对二者的敏感性? 2请对深南电展期合约的第一个合约定价,假设合约服从几何布朗运动: 一年期美元伦敦同业拆借利率2.5133%,年波动率为0.173015。 第一份合约的具体条款如下表所示: 高盛与深南电展期期权第一份合约条款 合约类型 展期期权合约第一份合约 每月交易量 20万桶 合约期限 10个月 看涨期权执行价 62美元/桶,封顶63.5美元/桶 看跌期权执行价 62美元/桶 杠杆比率 2 合约签订日 2008年3月12日 油价现价(CL1) 109.92美元/桶 合约开始时间 2008年3月 (1)请采用积木法,在风险中性定价范式下编写求解第一份合约的函数。 (2)将参数代入,求解第一份合约合约的价值

3.采用欧拉离散化模拟一个C1R过程,每条轨道上有1000个数据,间隔为周 假设 这些参数为年化的参数 (1)采用普林斯顿大学Yacinef的随机过程估计代码,估计这几个参数。 (2)生成1000条轨道,每次估计这三个参数,求这三个估计参数的均值和标准差。 4.画一个三维图,X轴和y轴为利率和波动率,z轴为期权价格(采用blsprice为看涨期权定价) 其中价格初值S0=50,执行价K=53,无风险利率为0.05,波动率区间0.10.4]步长为0.01),利率区间为[0.020.05](步长为0.005), 请画出三维图形,分析价格对哪个因素更敏感,当这两个因素变化相同幅度时,期权价格变化哪个大? 5.采用blsdelta函数,其中价格初值s0=50:1:60,执行价K=56,无风险利率为0.05,波动率区间0.3,画出在不同价格初值时,看涨期权 delta如何价格随着S0变化的图形? 6.券商持有100手看跌期权空头,参数如下: S0=50: K=46; T=10/52: Mu=0.05 Sigma=0.3 每周对冲一次,求对冲成本(假设佣金和印花税为0)。 完成如下表格,表格字段为: 天数、股价、Dlta、应持有股票数、需购买股票数、当期购买成本、累积成本、利息费用 7下表为深南电合约的具体条款: 假设石油价格服从GBM过程,sigma=0.3603,无风,险利率mu=0.025,采用风,险中性定价思路,具体定价过程请参照《复杂衍生品定 价是否公平》, (1)采用二分法,给出投行激活展期期权的临界价格。 (2)计算第二份合约不考虑激活权的价值。 (3)计算第二份合约考虑激活权的价值。 第四讲有效市场假说与交易策略设计 【教学目的与要求】 对各类有效市场有深入的理解。掌握各个策略的内在原理并能通过MATLAB有效实现。 【主要内容】 1有效市场理论 (1)有效市场理论的简要介绍 (2)有效市场理论与各个策略之间的关系 2投资组合优化理论 (1)投资组合优化理论的基本介绍 (2)二次优化的原理及MATLAB3实现 (3)利用MATLAB二次优化函数实现投资组合优化并绘制有效前沿 3指数基金复制策略 (1)指数基金复制策略的基本原理 (2)指数基金复制的MATLAB3实现 (3)增强型指数基金的原理及代码实现 3.动量策略 (1)动量策略的理论基础及发展现状 (2)动量策略的MATLAB:实现 4.价值策略

(1)价值策略的理论基础及发展现状 (2)价值策略的MATLAB:实现 (3)价值策略与动量策路的对比与结合分析 5.统计套利策略 (1)协整理论以及协整检验方法的介绍 (2)在协整的基础上构造统计套利策略的一般步骤 (3)统计套利策略的MATLAB实现 6.事件驱动策略 (1)事件分析法的原理及具体方法介绍 (2)在事件分析法的基础上构造时间驱动策略 (3)使用SQL数据库完成相关数据的处理 (4)用MATLAB3实现事件驱动法 【教学总时数】18 【参考资料】《量化投资一策略与技术》丁鹏,《量化投资—数据挖掘技术与实践》卓金武,周英,《量化投资分析》陈工孟 【作业与思考题】 第一题投资组合优化 1、在中国股市找10只基金重仓股,分牛市和熊市两种情况进行投资组合优化,每一种情况每一只股票的样本个数为200个, 2、选择50ETF的成份股,计算等权重情况下,最少需要多少只股票能有效的分散非系统性风险?如果采用投资组合优化,最 少需要多少只股票能有效分散非系统风险?(不允许卖空)(请画图说明,横轴为股票个数,纵轴为投资组合的标准差,画 出两条线,一条是经过投资组合优化的曲线,一个线是等权重的曲线) 具体步骤: 按照股票收益率的方差进行排序,把最大方差的股票放在前面,最小方差的股票排在最后 把方差最大的股票拿出来,画出坐标系中的第1个点 把方差最大和第二大的股票拿出来,给出投资组合优化和等权重两种情况下的方差,画出第2个点 以此类推,画出第50个点 数据介绍:50ETF的50个成分股,来自RESSET(其中两只数据为空)故最终共48只股票进行分析。 第二题指数基金复制策略 选择50ETF的成份股,给出复制50ETF指数的权重?考察此权重在未来3个月的跟踪情况?3个月重新进行复制并进行投资组 合调整,计算交易成本?(不允许卖空) 选择股市场的开放式基金来复制沪深300现货指数?假设不存在交易成本,给出成份基金名称,给出复制沪深300现货的权 重?考察此权重在未来3个月的跟踪情况?3个月后重新进行复制并进行投资组合调整,请给出仓位如何调整?(不允许卖 空) 3、增强型指数基金的目标函数需要在跟踪误差和超额收益之间进行权衡,达到在跟踪指数的基础上尽可能的战胜市场。 J.E.Beasley、.N.Meade和T.J.Chang(2001)等人对这个问题进行了求解,他们在其构建的模型优化目标包括两个部 分 (1)跟踪误差 (2)超额收益: 其中 为追踪组合收益率,为标的指数收益率(和都是单期收益率,不是累积收益率)。 假设指数基金的目标函数如下: 其中 代表追踪误差和超额收益之间存在一种相互取舍的关系。代表只关心追踪误差, 代表只关心超 额收益。 约束条件为: 组合内单只股票的持有数量不得超过一定的比例,也不能小于一定的比例 其中为追踪组合中个股的最小 持有比例,为追踪组合中个股的最大持有比例,则有 限制了追踪组合中个股的风险敞口。 请编写增强型指数基金代码。输入为被跟踪指数的收益率、跟踪指数的所有股票的收益率矩阵、参数mda、不同股票的权 重的下限和上限(采用矩阵形式),输出为增强型指数基金的权重

第三题动量和反转策略 假设A股市场可以卖空,初始资本额为1亿元人民币。检验A股市场验证惯性策略是否可行?找出不同G,k)策略的收益情况? 找出收益最高的G,k)策略的收益?计算每种夏普比率?(分公募基金和对冲基金两种情况) 2、假设A股市场可以卖空,初始资本额为1亿元人民币。采用一维排序(C/P,E/P)验证反转在A股市场是否可行?找出价值投 资的最佳持有期?计算持有期内的累积收益?计算夏普比率?(分公募基金和对冲基金两种情况) 3、验证综合考虑行业惯性和价格惯性两种效应的惯性策略是否具有超额收益?给出最优的策略参数?(行业选择、持有 期)。(分公募基金和对冲基金两种情况) 4、搜集2013年(或2014年)中国股票市场的华夏基金、博时基金、易方达基金、嘉实基金中的成长型基金和价值型基金的 数据和资料,查找其投资组合中的股票: (1)这些成长型基金和价值型基金中包括的股票名称分别是什么? (2)对于同一只股票,是否有同时入选价值型基金和成长型基金的情况? (3)根据反转策略的文章,按照LSV文章的标准,判断哪些股票是明星股(成长型股票)、哪些股票是价值股,其结果 是否与实际一致?要求给出数据和论证过程。 第四题统计套利策略 请设计一个统计套利策略,采用配对交易的方式,可以是股票之间的配对,也可以是现货与期货的配对,根据实际数据确定 套利策略的参数。(采用协整模型)。 第五题统计套利策略 验证一个事件驱动策略,预期收益采用市场模型,假设没有信息泄露,请根据历史数据验证是否有超额收益,请给出平仓时 间。(提示:即检验事件窗哪一点超额收益显著仍为正的时点)。 第五讲套期保值技术及企业风险管理 【教学目的与要求】 掌握基于期货、期权的套期保值技术的实现,掌握不同市场、不同风险类型的套期保值工具选择和技术选择。同时对企业风险 的意义和基本方法有一个基本的认识。 【主要内容】 1.套期保值产品的分类 (1)相关期货产品的介绍 (2)相关期权产品的介绍 (3)互换等其他可以用来做套期保值的金融产品的相关介绍 2.各个市场上的套期保值 (1)商品市场套期保值技术 (2)国债市场套期保值技术 (3)股票市场套期保值技术 (4)德国金属公司套期保值案例分析 3.企业风险管理 (1)企业风险管理的意义 (2)企业风险管理的基本框架 (3)相关石油、医药公司的风险管理案例分析 【教学总时数】9 【参考资料】《量化投资分析》陈工孟,《期权与期货市场资本原理》约翰霍尔 【作业与思考题】 1.采用OLS和VAR方法估计最小方差套期保值比? 2.估计国债期货的套期保值比?