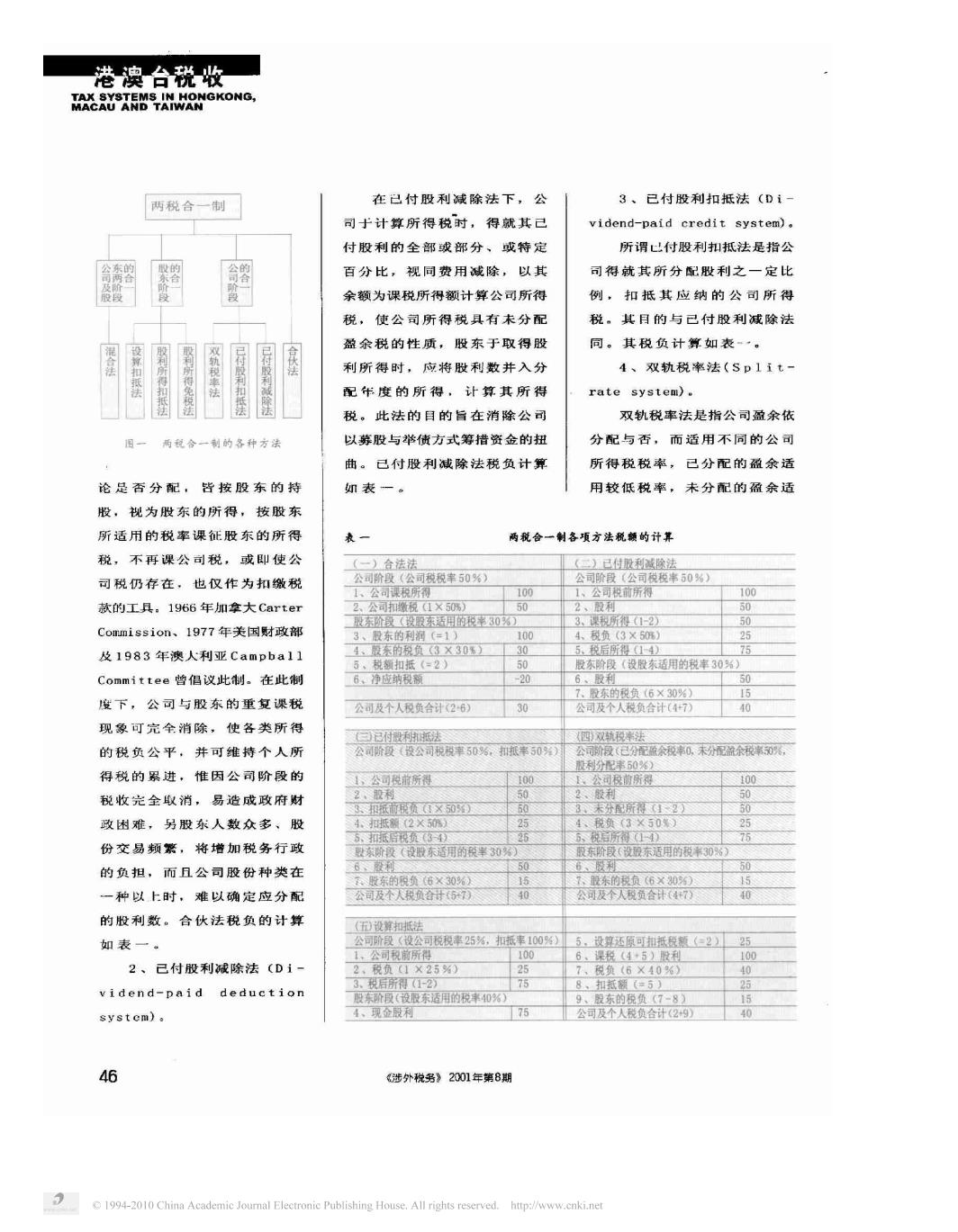

港澳台税收 MACAU ANDSAIWANGKONG. 评析台湾地区实施的两税合一税制(上) ●安体富陈韵如 【内容提要】台湾地区于1997年12月26日通过营利事业所得税及个 征所得税,是对同一所得双重 人综合所得税(相当于大陆企业所得税与个人所得税)两种合一税制 课税,应以两税合一加以调 此一税制从1969年税制改革提出以来,历经三次税制改革的洗礼·最终 整。美国制偏重法律观点,认 才于1998年元月付谐实施“本文将深入介绍它的理论基础、实行状 为法人具有支付赋税的能力和义 况和利弊得失,最后提出评析及建议 务,此种税制被称为“分离 制”。英国侧重经济实质,认 为法人为虚拟体,仅是作为将 利事业(含独资、合伙、公 营 两税合一理论基础与形 盈余传送至股东的导管,因此 司组织)所得税与个人综合 态 公司阶段的所得与股东阶段的股 所得税两税是否合一,向来是研 (一)法人实在说与法人拟制 利,应仅课征一次所得税,即 究所得税制的学者专家关注的课 说, 为“合并课税论”或通称的 题之一。自1969年台湾地区实施 综观各国所得税制,主要 “两税合一制”。 第一次赋税改革以来,历经1985 可区分为美国体制与英国体制两 (二)两税合一的方式。 年的经济革新方案,1990年的第 大体系①。美国所得税制度,对 目前实行两税合一的有21 二次赋税改革,以至1996年的赋 于法人是以实在说为理论基 个国家或地区。两税如何统合, 税革新方案,莫不以两税合一为 础,认为法人与其构成者或股 避免重复课税,现行各国家或地 重要课题。惟前三次的赋税改革 东,属于不同的个别独立权利主 区采用的方法有完全设算扣抵 方案,顾虑财政收入因素,仅限 体,法人与股东分别课征所得 法、部分设算扣抵法、股利所得 于方案的制定而未实际实行,直 税,是由不同权利主体负担,尚 免税法、股利所得扣抵法及混合 到1997年12月26日才通过“立 无重复课征的两税统合问题。至 法等(见图一)。 法”程序,并自1998年元月付诸 于英国所得税制度,则以法人拟 以下仅就历来两税合一的方 实施。现行两税合一,系已缴纳 制说为基础,认为法人与其构成 法作扼要说明: 的营利事业所得税完全设算扣抵 者或股东,实际上为相同主体, I,合伙法(partnership 股东个人的综合所得税,并对公 法人仅为法律承认拟制的个体, approach)。 司的保留盈余加征百分之十的营 与股东无法分离,因此,对法 所谓合伙法,是将股东视 利事业所得税。 人课征所得税后,再对股东课 为公司的合伙人,公司被余不 《涉外税务》2001年第8期 45 1994-2010 China Academic Journal Electronic Publishing House.All rights reserved.http://www.cnki.net

了八姚 甘 嘶台麒区实施的面淤卜稀 【上 安体富 陈韵如 内 容提要 】台 湾地区 于 年 月 日 通过 营 利 事 业所得税及个 人 综 合 所 得 税 相 当 于 大 陆 企 业 所 得 税 与 个 人 所得税 两 种 合 一 税 制 , 此 一税制 从 年税制 改革提 出 以 来 , 历 经三次税制 改革 的 洗礼 , 最 终 才 于 年 元 月 付 诸 实 施 、 本文将深入介绍 它 的 理论基础 、 实 行状 况和 利 弊 得 失 , 最 后 提 出 评 析 及 建 议 利事业 含独 资 、 合伙 、 公 司 组织 所得税与 个 人综合 所得税两税是否合一 , 向 来是研 究所得税制 的 学者专家关注 的课 题之一 。 自 年 台 湾地区 实施 第一次赋税改革 以来 , 历经 年 的经济革新方案 , 年 的第 二次赋税改革 , 以至 年 的赋 税革新方案 , 莫不 以 两税合一 为 重要课题 。 惟前三次 的赋税 改革 方案 , 顾虑财政收入因 素 , 仅 限 于方案 的制定而未实 际实行 , 直 到 年 月 日才通过 “ 立 法 ” 程序 , 并 自 年元月 付诸 实施 。 现行两税合一 , 系 已缴纳 的营利事业所得税完全设算扣抵 股东个人 的综合所得税 , 并对 公 司 的保 留 盈余加征百分之十 的营 利 事 业 所 得 税 。 两 税 合 一 理 论 基 础 与 形 态 一 法人实 在说与 法 人拟制 说 。 综 观 各 国 所 得 税 制 , 主 要 可区 分为 美 国 体制与英 国 体制两 大体 系 ① 。 美 国 所得税制 度 , 对 于 法 人 是 以 实 在 说 为 理 论 基 础 , 认 为 法 人 与 其 构 成 者 或 股 东 , 属 于不 同 的个别独立权利主 体 , 法 人 与 股 东 分 别 课 征 所 得 税 , 是 由 不 同 权利主体负 担 , 尚 无重复课征的 两税统合 问 题 。 至 于英 国 所得税制度 , 则 以 法人拟 制 说 为 基础 , 认 为 法人 与 其 构 成 者 或股 东 , 实 际 上 为 相 同 主 体 , 法人 仅 为 法律承 认拟制 的 个体 , 与 股 东 无 法 分 离 , 因 此 , 对 法 人 课 征 所 得 税 后 , 再 对 股 东 课 征 所 得 税 , 是 对 同 一 所 得 双 重 课 税 , 应 以 两 税 合 一 加 以 调 整 。 美 国 制 偏 重 法 律 观 点 , 认 为 法人具有支付赋税 的 能力 和 义 务 , 此 种 税 制 被 称 为 “ 分 离 制 ” 。 英 国 侧 重 经 济 实 质 , 认 为 法 人 为 虚 拟 体 , 仅 是 作 为 将 盈 余 传 送 至 股 东 的 导 管 , 因 此 公 司 阶段 的所得与 股 东 阶段 的 股 利 , 应 仅 课 征 一 次 所 得 税 , 即 为 “ 合 并 课 税 论 护 或 通 称 的 “ 两 税 合 一 制 ” 。 二 两 税合 一 的 方 式 。 目 前 实 行两 税 合 一 的 有 个 国 家 或 地 区 。 两 税 如 何 统合 , 避免重复课税 , 现行各 国 家或地 区 采 用 的 方 法 有 完 全 设 算 扣 抵 法 、 部分设算扣 抵法 、 股利所得 免税法 、 股利所得扣 抵法及混合 法等 见 图 一 。 以 下 仅 就历来两税合一的 方 法作扼要说明 合伙法 。 所 谓 合 伙 法 , 是 将 股 东 视 为 公 司 的 合 伙 人 , 公 司 盖 余 不 《涉外税务 》 年第 期

港澳台税收 MACAU ANDTAIWANGKONG. 两税合一制 在已付股利减除法下,公 3、已付股利扣抵法(Di 司于计算所得税时,得就其己 vidend-paid credit system)a 付股利的全部或部分、或特定 所谓付股利扣抵法是指公 两合 百分比,视同费用碱除,以其 司得就其所分配股利之一定比 余额为课税所得额计算公司所得 例,扣抵其应纳的公司所得 税,使公司所得税具有未分配 税。其月的与已付股利减除法 盈余税的性质,股东于取得股 同。其税负计算如表··。 混合法 设算扣抵法 股利所得扣抵法 般利所得免税 双轨税率法 已付胶利扣纸法 已付股利减除 合伙法 利所得时,应将股利数并入分 4、双轨税率法(Sp1it- 配作度的所得,计算其所得 rate system)。 税。此法的目的旨在消除公司 双轨税率法是指公司盈余依 一 两税合一制的各种方法 以募股与举债方式筹措资金的扭 分配与否,而适用不同的公司 曲。己付股利减除法税负计算 所得税税率,已分配的盈余适 论是否分配,皆按股东的持 如表一。 用较低税率,未分配的盈余适 股,视为股东的所得,按股东 所适用的税率课征股东的所得 表一 两税合一制各项方法税颜的计算 税,不再课公司税,或即使公 (一)合法法 (二)已付股利威除法 司税仍存在,也仅作为扣缴税 公司阶段(公司税税率50%) 公司阶段(公司税税率0%) 1、公司课税所何 100 1、公司税前所得 100 款的工具。1966年加拿大Carter 2、公可扣税1X50%) 50 2、胶利 50 股索阶段段股东话用的税率30% 3、要所得(1-2) 50 Commission、1977年关国财政部 3、股东的利润(=1) 100 4、税负(3×50m) 25 枚1983年澳人利亚Campba11 4、股东的税负(3×30) 30 5税后所得14) 75 5,税额扣抵(=2) 50 股东阶段(设股东适用的税率30%) Committee曾倡议此制。在此制 6、净应纳税额 20 6、股利 50 7、股东的税负(6×30%) 15 度下,公司与股东的重复课税 公司及个人税负合计(26) 30 公司及个人税负合计(47) 40 现象可完全消除,使各类所得 三己付股利纳燕法 四双轨税率法 的税负公平,并可维持个人所 公司阶段(设公司税税率50%,加抵率50%) 公司阶段(已分做会税率0,未分配总余税率50%, 服利分配率506) 得税的累进,惟因公司阶段的 ,公司税前所得 100 ,公司税前所得 100 税收完全取消,易造成政府财 2、股利 50 2、利 50 3、项(X0) 50 3不分所得12万 50 政困难,另股东人数众多、股 4.扣抵额(2×5携) 25 4、税负(3×50%) 25 5、m积项(34) 25 5、税后所每一4) 75 份交易频繁,将增加税务行政 股东阶段(设股东适用的税罩30) 东阶段(设股东话用的税率30%) 的负担,而且公司股份种类在 6、胶利 50 6、利 50 股东的税负6X30%) 16 7、股东的税负(6×0%) 15 一种以上时,难以确定应分配 公司及个人税负合时5) 40 公可及个人税负合计(+7 40 的股利数。合伙法税负的计算 (五)设算扣抵法 如表一。 公司阶段(设公司税税率25%,扣抵率100⅓) 5,设算还原可扣抵税额(=2)25 1,公司税前所得 100 6、课税(4+5)股利 100 2、已付股利减除法(Di- 2税负1X25%) 25 7、税负(6X40%) 40 3、税后所得(2) 75 8、扣抵额=5) 25 vidend-paid deduction 股东阶段(设反东适用的税率40%) 9、东的税负(7-8) 15 systcm)。 4、现金利 75 公司及个人税负合计(2+9) 40 46 《涉外税务》2001年第8期 1994-2010 China Academic Journal Electronic Publishing House.All rights reserved.http://www.cnki.net

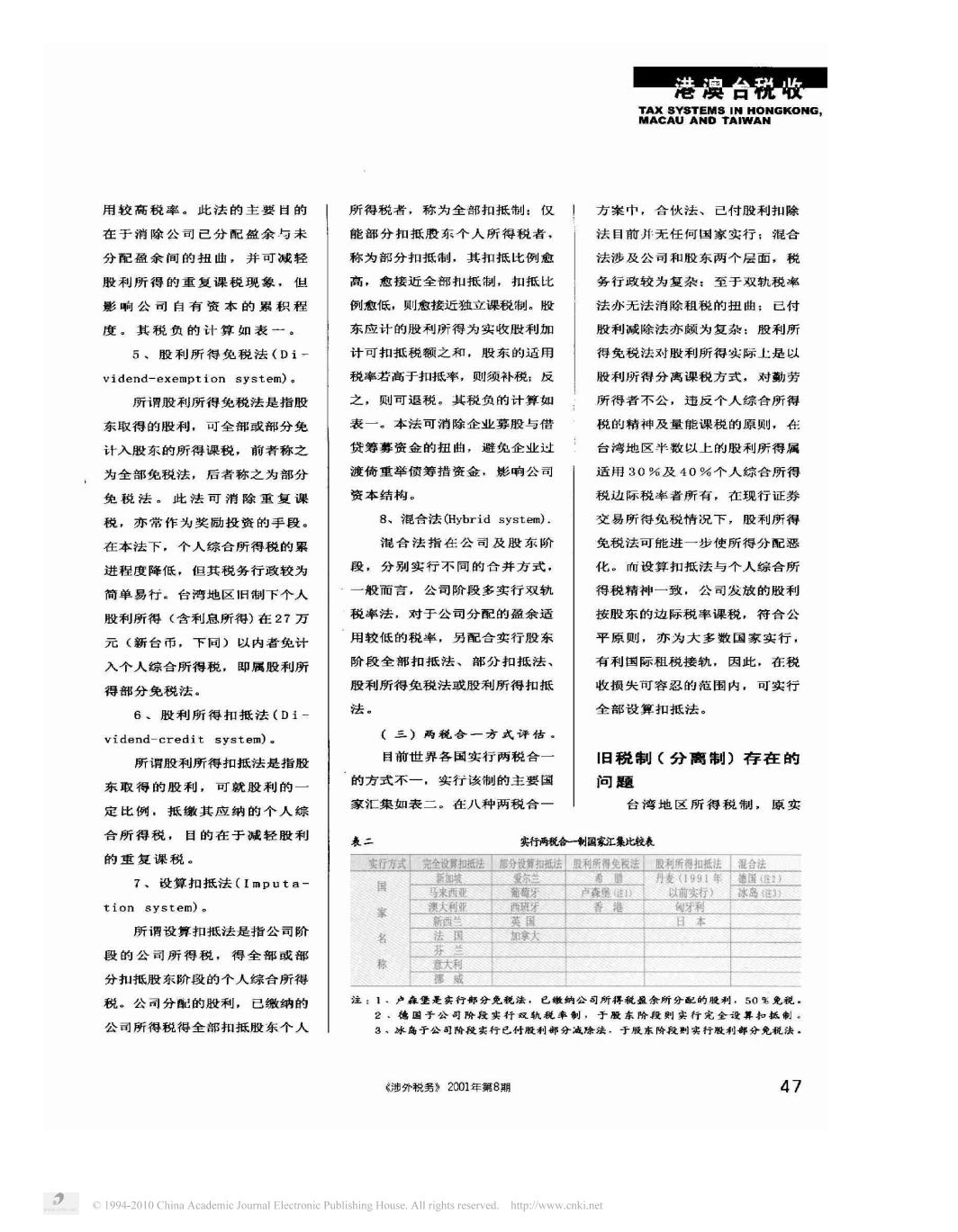

港澳台税收 MACAU AND TAIWANGKONG 用较高税率。此法的主要日的 所得税者,称为全部扣抵制:仅 方案巾,合伙法、己付股利扣除 在于消除公司已分配盆余与未 能部分扣抵股东个人所得税者, 法目前并无任何国家实行;混合 分配盈余间的扭曲,并可减轻 称为部分扣抵制,其扣抵比例愈 法涉及公司和股东两个层面,税 股利所得的重复课税现象,但 高,愈接近全部扣抵制,扣抵比 务行政较为复杂:至于双轨税率 影响公司自有资本的累积程 例愈低,则愈接近独立课税制。股 法亦无法消除租税的扭曲:己付 度。其税负的计算如表一。 东应计的股利所得为实收股利加 股利减除法亦颇为复杂:股利所 5、股利所得免税法(Di一 计可扣抵税额之和,股东的适用 得免税法对股利所得实际上是以 vidend-exemption system). 税率若高于扣抵率,则须补税:反 股利所得分离课税方式,对勤劳 所谓股利所得免税法是指股 之,则可退税。其税负的计算如 1 所得者不公,违反个人综合所得 东取得的股利,可全部或部分免 表一。本法可消除企业募股与借 税的精神及量能课税的原则,在 计入股东的所得课税,前者称之 贷筹筹资金的扭曲,避免企业过 台湾地区半数以上的股利所得属 为全部免税法,后者称之为部分 渡倚重举债筹措资金,能响公司 适用30%及40%个人综合所得 免税法。此法可消除重复课 资本结构。 税边际税率者所有,在现行证券 税,亦常作为奖励投资的手段。 8、混合法Hybrid system). 交易所得免税情况下,股利所得 在本法下,个人综合所得税的累 混合法指在:公司及股东阶 免税法可能进一步使所得分配恶 进程度降低,但其税务行政较为 段,分别实行不同的合并方式, 化。而设算扣抵法与个人综合所 简单易行。台湾地区旧制下个人 一般而言,公司阶段多实行双轨 得税精神一致,公司发放的股利 股利所得(含利息所得)在27万 税率法,对于公司分配的盈余适 按股东的边际税率课税,符合公 元(新台币,下同)以内者免计 用较低的税率,另配合实行股东 平原则,亦为大多数国家实行, 入个人综合所得税,即属股利所 阶段全部扣抵法、部分扣抵法、 有利国际租税接轨,因此,在税 得部分免税法。 股利所得免税法或股利所得扣抵 收损失可容忍的范围内,可实行 6、股利所得扣抵法(Di- 法。 全部设算扣抵法。 vidend-credit system). (三)两税合一方式评估。 所谓股利所得扣抵法是指股 目前世界各国实行两税合一 旧税制(分离制)存在的 东取得的股利,可就股利的一 的方式不一,实行该制的主要过 问题 家汇集如表二。在八种两税合一 定比例,抵缴其应纳的个人综 台湾地区所得税制,原实 合所得税,目的在于减轻股利 表二 实行两税合一制国家江集比校表 的重复课税。 实行方式完全设算扣抵法邮分设靠扣抵法段利所得免脱法最利所得扣抵法湿合法 7、设算扣抵法(Imputa- 丹麦(1991年 德国(经!) 国 马来西亚 卢森星 以前实行) 冰岛过 tion system)。 澳大利亚 香港 牙利 新西兰 英国 日本 所谓设算扣抵法是指公司阶 法国 加拿大 段的公司所得税,得全部或部 芬 意大利 分加抵股东阶段的个人综合所得 税。公司分配的股利,已缴纳的 注:1·户森堡是实行部分免税法,已嫩纳公司所得硫显余所分配的股利,50%免税。 2·德国于公司阶段实行双轨税章制,于股东阶段则实行完全设算扣抵制。 公司所得税得全部扣抵股东个人 3、冰岛于公】阶段实行已付股利部分减除法,于股东阶段则实行股利部分免税法· 涉外税务》2001年第8期 47 1994-2010 China Academic Journal Electronic Publishing House.All rights reserved.http://www.cnki.net

港澳台税收 MACAU ANDTAWANGKONG 行营利事业所得税与个人综合所 低,但因若干重要的税收减免 实行两税合一制国家公 得税并行课征的制度,营利事业 措施,仍是基于未同“产业别的” 司及个人所得税税率比校表 所得税以公司、独资及合伙等三 考量,而非基于“功能别”的块 国家名称 公司所得 个人所得 两税税率 税税率兴 税税丰% 差距% 种企业形态的背利半业为课税对 择,因而亦产生公平性、合理性 丹麦 34 40 6 28 39 11 象,其税后盈余分时,再对独 与资源配置的优化等问题。而受 法国 33.3 66.823.5 资资本主、合伙人应分配的盈余 奖励与未受奖励公司间所造成的 45 53 8 希腊 40 45 5 及股东的股利所得分别计征个人 不公平,亦会干扰资源配置。此 牙利 18 30 冰岛 综合所得税。这种旧制度存在以 33.150.15 外,为避免公司以保留盈余规避 爱尔丛 38 48 10 下问题:重复课税、扭曲企业财 意大利 37 股东税负,原来制度是采用未分 14 卢森保 34.32 50 15.68 源筹措方式、公司借保留余以 配盈余强制归户等限制方式,更 28 28 0 葡萄牙 40 4 规避股东的税负。 增税制的复杂化。故有现行“两 西开大 2 台湾地区以往为减轻股利所 英国 33 40 税合一制”的倡议和实行。 新坡 25 28 2 得的重复课税现象,实行税收 马来西亚 30 30 0 实行两税合··制国家的公司 日本 37.5 50 12.5 减免的方式,例如在公司阶段 所得税及个人所得税税率比较 29.12 29 (0.12) 的优惠包括五年免税、投资抵 利 36 表,如表三。 新西 33 33 0 减、加速折旧等,在股东阶段 出表中可看出各国公司所得 的优惠措施如股利的特别:除额 税及个人所得税税率皆颇为接 资料来源: (新台币27万元)、股票股利缓 1.Worldwide Corporate Tax Guide. 近,反观台湾地区公司所得税最 1996 edition,Ernst&Young. 课等。此外,为防止公司借保 2.1995 Canadian Master Tax Guide. 高25%,个人所得税税率40%,二 留盈余以规避税负的情形,则 CCH Incorporated. 老相差15%之多,将给个人所得 3.1906 European Tax Handbook,IBFD. 订定未分配盈余超过限额部分强 4.Taxs and Investment in Asia and 税高边际税率股东借保留盈余方 the Pacific,IBFD,1996. 制归户规定。以上所采取的各 注: 式规避税负诱因:而且实行两税 项税收减免措施,对于股利重 (1)股利所杯在33800丹麦币以下 合一预估税收损失达300亿元, 者,按30%税率课税:股利所得超过 复课税现象虽己有相当程度的减 33800丹麦币者,按40%税率课税。 为弥补此顶税收、防止所得分配 轻,依据财税资料中心统计数 (2)股利分配时另于公司阶段课 据显示,79至83年度制造业前 恶化及盈余分配的扭曲,因此台 征23名的补无税, (3)公司所样税税本为33名,另 加4影的附加税, 100个大企业平均有效税率为 湾当局决定在设算扣抵制度下, (4)公司所得税税率为28名,另 13.8%,上面100个大企业中, 针对公司组织的未分配盈余课征 加4老的附加税, 属于科学工业园区内事业者有七 10%营利事业所得税。 家,其平均有效税率为4.07%, 所得,并适用原税率课征营利 远低于100个大企业平均税负。 两税合一新制的内容 事业所得税:营利事业分配股 故严格言之,台湾地区原 台湾地区现行两税合一制于 利或盆余时,得将其所缴纳的 己实行两税合一制(股利所得部 1998年元月实施,是将独立课税 营利事业所得税,依规定分配 分免税法及双轨税率法),而且 修正为两税合一制,修正后营利 予其独资资本主、合伙事业合 诸多税收奖励措施使企业税负降 事业仍依所得税法规定计算课税 伙人或公司股东,和抵其应纳 48 《涉外税多》2001年第8期 1994-2010 China Academic Journal Electronic Publishing House.All rights reserved.http://www.cnki.net

港澳台税收 MACAU ANDTAWANGKONG 的所得税:若税后所得未分配 b.未分配盈余加征10%者, 个人综合所得税税率维持不 予以保留,则保留盈余加征百 为32.5%/(1-32.5%)=48.15% 变。 分之十营利事业所得税后,不 c,未分配盈余部分加征10%、 营利事业仍依所得税法规定 再限制保留盈余的数额。其主 部分未加征10%者,按其占累积未 计算课税所得,并适用现行税 要内容分述如下: 分配盈余的比例,分别依33.33%及 率缴纳营利事业所得税。个人 (一)设算扣抵法的原则。 48.15%加权平均计算,即33.33% 部分亦同。 营利事业所缴纳的营利事业 ×T+48.15%×(1-T)。T为未 (四)营利事业的未分配 所得税,得用以扣抵个人股东 加征10%营利事业所得税的盈余 盈余加征百分之十的营利事 的个人综合所得税,股东通用 占公司累积未分配盈余的比例。 业所得税· 的边际税率高于公司税率者, 股东可扣抵税额=股利净额 为避免营利事业借保留盈余 则需补税:股东通用的边际税率 ×税额扣抵比率 以规避股东税负以及实施两税合 低于公司税率者,则可退税。 股利总额=股利净额+股东 一制度之后所造成的税收损失, 公司间转投资所获的股利完全免 可扣抵税额 不宜由股东以外的纳税义务人负 税。设算扣抵制度的适用,以 (3)公司应于股利发放的次 担,故于现行营利事业所得税 本国股东为限,外国股东不适 年一月底前,填具股利凭单, 的课征之外,另行就营利事业 用。 向稽征机关申报,并于二月十 的未分配盈余加征10%营利事业 (二)设算扣抵的主要内 日前送达其股东据以申报个人综 所得税。 容。 合所得税。 原有关公司未分配盈余强制 1.公司阶段: 2、股东阶段: 归户的规定取消,公司未分配 (1)公司应设置“股东可扣 (1)个人股东应将股利总额 盈余于课征10%营利事业所得税 抵税额”账户,记录其缴纳的 合并其它各类所得申报课税, 后,可无限制保留,此一加征 营利事业所得税,并计算其股 股利所得所含的税额可扣抵其应 的税额属预缴性质,嗣后盈余 东可扣抵税额。 纳税额,扣抵的剩余数可以退 分配时,仍可作为股东的可扣 (2)公司分配股利时,应以 税。 抵税额。 (待续) 股东可扣抵税额账户余额占其账 (2)法人股东获配的股利净 载累积未分配盈余的比率,作 额不计入所得额课税,其为公 注释: 为税额扣抵比率,按各股东获 司组织者,股利所含的可扣抵 ①台湾地区所得税制度于1955 配股利净额计算其可扣抵的税 税额应计入该公司的股东可扣抵 年参考美图所得税制度制定、实行至 额,并同股利分配。公司依规 税额账户余额:其为教育、文 1997年底, 定计算的税额扣抵比率,不得 化、公益、慈善机关或团体 ②其它非营利所得仅類缴纳个人 超过税额扣抵比率上限。税额 者,股利所含的可扣抵税额不 综合所得税,最高40笔· 扣抵比率上限为: 得扣抵其应纳税额,亦不得申 a,未分配盈余未加征10% 请退还。 作者单位:中国人民大学财政金融学院 者,为25%/(1-25%)=33.33% (三)营利事业所得税及 《涉外税务》2001年第8期 49 1994-2010 China Academic Journal Electronic Publishing House.All rights reserved.http://www.cnki.net

, 甘 的 所 得 税 若 税 后 所 得 未 分 配 予 以 保 留 , 则 保 留 盈 余 加 征 百 分 之 十 营 利 事 业 所 得 税 后 , 不 再 限 制 保 留 盈 余 的 数 额 。 其 主 要 内 容 分 述 如 下 一 设 算 扣 抵 法 的 原 则 。 营利事业所缴纳 的营利事业 所 得 税 , 得 用 以 扣 抵 个 人 股 东 的 个 人 综 合 所 得 税 , 股 东 通 用 的 边 际 税 率 高 于 公 司 税 率 者 , 则 需 补税 股 东 通用 的 边 际税率 低 于 公 司 税 率 者 , 则 可 退 税 。 公 司 间 转投资 所获 的 股利完全免 税 。 设 算 扣 抵 制 度 的 适 用 , 以 本 国 股 东 为 限 , 外 国 股 东 不 适 用 二 设 算 扣 抵 的 主 要 内 容 。 公 司 阶段 公 司 应设置 “ 股东 可扣 抵 税 额 ” 账 户 , 记 录 其 缴 纳 的 营 利 事 业 所 得税 , 并 计 算 其 股 东 可 扣 抵 税 额 。 公 司 分配股利 时 , 应 以 股东 可扣抵税额账户 余额 占 其账 载 累 积 未 分 配 盈 余 的 比 率 , 作 为 税 额 扣 抵 比 率 , 按 各 股 东 获 配 股 利 净 额 计 算 其 可 扣 抵 的 税 额 , 并 同 股 利 分 配 。 公 司 依 规 定 计 算 的 税 额 扣 抵 比 率 , 不 得 超 过 税 额 扣 抵 比 率 上 限 。 税 额 扣 抵 比 率 上 限 为 未 分配盈 余未加 征 者 , 为 一 一 未分配盈余加征 者 , 为 一 ‘ 未分配盈余部分加征 、 部分未加征 者 , 按其占累积未 分配盈余的比例 , 分别依 及 加权平均计算 , 即 只 一 。 为 未 加征 营利事业所得税 的盈余 占 公 司 累 积未 分配 盈余 的 比 例 。 股 东 可扣抵税额 股利净额 税额 扣 抵 比 率 股利总额 股利净额 十 股 东 可 扣 抵税额 公 司 应 于股利发放 的 次 年 一 月 底 前 , 填 具 股 利 凭 单 , 向 稽 征 机 关 申 报 , 并 于 二 月 十 日 前送达其股 东据 以 申报个人综 合 所 得 税 。 、 股 东 阶 段 二 个人股 东 应将股利 总 额 合 并 其 它 各 类 所 得 申 报 课 税 , 股利所得所含 的税额可扣抵其应 纳 税 额 , 扣 抵 的 剩 余 数 可 以 退 税 法人股 东 获配 的 股利净 额 不 计 入 所 得 额 课 税 , 其 为 公 司 组 织 者 , 股 利 所 含 的 可 扣 抵 税额应计入该公 司 的股东 可扣抵 税 额 账 户 余 额 其 为 教 育 、 文 化 、 公 益 、 慈 善 机 关 或 团 体 者 , 股 利 所 含 的 可 扣 抵 税 额 不 得 扣 抵 其 应 纳 税 额 , 亦 不 得 申 请 退 还 。 三 营 利 事 业 所 得 税 及 个 人 综 合 所 得 税 税 率 维 持 不 变 。 营利事业仍依所得税法规定 计 算 课 税 所 得 , 并 适 用 现 行 税 率 缴 纳 营 利 事 业 所 得 税 。 个 人 部 分 亦 同 。 四 营 利 事 业 的 未 分 配 盈 余 加 征 百 分 之 十 的 营 利 事 业 所 得 税 。 为 避免营利 事业借保 留 盈余 以 规避股 东税负 以 及实施两税合 一制度之 后 所 造 成 的 税 收 损 失 , 不宜 由 股东 以 外 的 纳税义务人负 担 , 故 于 现 行 营 利 事 业 所 得 税 的 课 征 之 外 , 另 行 就 营 利 事 业 的 未分配盈余加征 营利事 业 所 得 税 。 原有关公 司 未分配盈余强制 归 户 的 规 定 取 消 , 公 司 未 分 配 盈余于课征 营利事业所得税 后 , 可 无 限 制 保 留 , 此 一 加 征 的 税 额 属 预 缴 性 质 , 嗣 后 盈 余 分 配 时 , 仍 可 作 为 股 东 的 可 扣 抵税额 。 待续 注 释 ①台 湾 地 区 旧 所 得 税制 度 于 年 参 考 美 国 所 得 税 制 度 制 定 、 实 行 至 年 底 。 ②其 它 非 营 利 所 得 仅 须 墩 纳 个 人 练 合所 得税 , 录 高 作 者 单 位 中 国 人 民 大 学 财 政 金 融 学 院 《涉外税务 》 年第 期