2012上海交大暑期培訓班講義第二講 证券交易所得税免税与违宪审查 一大法官释字第五六五号解释评析 葛克昌.台湾大学法律学院教授 壹、問题概說… 错误!未定义书签。 貳、大法官釋字第五六五號解释 错误!未定义书签。 一、解释要肯… 错误!未定义书签。 二、蜂靖人挚靖释意意肯… 错误!未定义书签。 (一)違反租稅法律主義 错误!未定义书签· (二)建反平等原則奥財產權保障 错误!未定义书签· 参、释字第五六五號解释之四層意法意義 错误!未定义书签。 一、量能负塘原則之肯認… 错误!未定义书签· 二、明示租税侵意為量能原則之例外 错误!未定义书签。 三、授權明確性之建惠害查. 错误!未定义书签。 四、開啟租稅平等原則之害查基準 错误!未定义书签。 肆、租稅侵惠奥平等原则错误!未定义书签。 一、租税侵意作為國家任務工具之检封 错误!未定义书签。 二、租税侵意奥负擔平等原則… 错误!未定义书签。 三、粗稅侵惠奥形成平等原则… 错误!未定义书签。 伍、租稅侵惠奥建怎審查.… 错误!未定义书签。 一、租稅侵意额型舆建怎害查… 错误!未定义书签。 (一)裙助金型租稅侵惠.… 错误!未定义书签。 (二)基本權促進性租稅侵惠 错误!未定义书签。 (三)租稅特别负撸 错误!未定义书签· (四)立法目的以外之侵惠(或負掩) 错误!未定义书签。 二、財政意法審查 错误!未定义书签。 三、明確性害查一锈導目的之指明错误!未定义书签。 四、基本權審查. 错误!未定义书签。 (一)工作權. 错误!未定义书签· (二)財產權 错误!未定义书签。 陛、结输 错误!未定义书签。 1

2012 上海交大暑期培訓班講義 第二講 1 证券交易所得税免税与违宪审查 大法官释字第五六五号解释评析 葛克昌.台湾大学法律学院教授 壹、 問題概說............................................................................ 错误!未定义书签。 貳、大法官釋字第五六五號解釋..............................................错误!未定义书签。 一、解釋要旨......................................................................错误!未定义书签。 二、聲請人聲請釋憲意旨..................................................错误!未定义书签。 (一)違反租稅法律主義..............................................错误!未定义书签。 (二)違反平等原則與財產權保障..............................错误!未定义书签。 參、釋字第五六五號解釋之四層憲法意義..............................错误!未定义书签。 一、量能負擔原則之肯認..................................................错误!未定义书签。 二、明示租稅優惠為量能原則之例外..............................错误!未定义书签。 三、授權明確性之違憲審查..............................................错误!未定义书签。 四、開啟租稅平等原則之審查基準..................................错误!未定义书签。 肆、租稅優惠與平等原則..........................................................错误!未定义书签。 一、租稅優惠作為國家任務工具之檢討..........................错误!未定义书签。 二、租稅優惠與負擔平等原則..........................................错误!未定义书签。 三、租稅優惠與形成平等原則..................................错误!未定义书签。 伍、租稅優惠與違憲審查..........................................................错误!未定义书签。 一、租稅優惠類型與違憲審查..........................................错误!未定义书签。 (一)補助金型租稅優惠..............................................错误!未定义书签。 (二)基本權促進性租稅優惠......................................错误!未定义书签。 (三)租稅特別負擔......................................................错误!未定义书签。 (四)立法目的以外之優惠(或負擔)..........................错误!未定义书签。 二、財政憲法審查..............................................................错误!未定义书签。 三、明確性審查─誘導目的之指明..................................错误!未定义书签。 四、基本權審查..................................................................错误!未定义书签。 (一)工作權..................................................................错误!未定义书签。 (二)財產權..................................................................错误!未定义书签。 陸、結論......................................................................................错误!未定义书签

2012上海交大暑期培訓班講義第二講 壹、问题概说 78年底立法院通过所得税法第4条之1:「自79年1月1日,证券交易所得 停止课征所得税,证券交易损失亦不得自所得额中减除。」此种以利用停止课征 所得税手段,以促进资本市场发展,为社会法治国理念下国家职权扩张后所面临 之新兴宪法问题。其中包括类似此种不以财政收入为主要目的租税减免,是否仍 为宪法上人民有依法律纳税义务之税捐:规范此种权利义务关系之法律是否为税 法,此种减免是否违反宪法上平等原则:租税负担平等之衡量基准为何:租税减 免是否即为租税优惠:租税减免是否为立法裁量范围,或须受违宪审查其基准为 何。以上宪法问题无法解决,宪法保障之基本权,即可能在此种非财政目的租税 大量立法之缺口中逐渐流失。 在所得税法第4条之1制定之前,系依已失效之奖励投资条例第27条规定 授权行政院决定,减免证券交易所得税,此时涉及法律保留与授权明确性问题。 于此有关之大法官解释,为释字第565号解释(92年8月15日),值得吾人从各 角度深入探讨。 按租税除为国家财政工具外,亦为自由经济国家重要之经济调节工具。惟法 治国家之要求,税捐须依法课征。税法为国家法体系中重要部分,须依法律特别 是宪法基准予以衡量。大法官解释中税法案件占最多数;如单就人民声请大法官 解释案件中,税法案件则占绝大多数。此因宪政国家,租税法律关系为人民与国 家最主要关系。大法官对税法所作之解释,早期多为是否违反法律优位(命令不 得抵触法律)或法律保留(课税须有法律依据),即所谓「租税法律主义」,此为形 式意义之法治国原则。惟自释字第221号(77年,被继承人死之前重病期间举债 之举证责任)提出「课税公平原则」2。或类似概念「公平合法课税」(释537)、「租 税公平负担」(释506)、「公平合理」(释397)或「实质课税公平原则」(释500、 496、420),亦有从平等原则予以审查者,如释字第211、410号解释。则有从形 式意义法治国迈向实质意义法治国而为违宪审查趋向,值得吾人重视。惟何谓「课 税公平原则」?课税公平原则是否即为平等原则在税法上表现?此种表现是否即 为量能原则?课税公平原则其审查基准为何?又租税优惠是否须受该原则拘 束?在上述解释中均未阐明。 即如形式意义法治国原理,在法律保留方面,究竞系国会保留或一般法律保 留,虽有所阐明;但如何始符合课税要件明确性原则及具体明确授权,则仍未 1黃茂榮,稅捐法規之違憲審查,台大公法中心第三屆行政法實務與理論研討會,2003年12月 27日,頁2。 2釋字第211、218~224、248、257、281、318、327、493、496,508號解釋參照。 3其中闡述最明顯者為釋字第367號解釋理由書按「所調依法律納税·兼指纳稅及免稅之範圍· 均應依法律之明文·至主管機關訂定之施行細則,僅能就實施母法有關事項而為規定·如涉及納

2012 上海交大暑期培訓班講義 第二講 2 壹、问题概说 78 年底立法院通过所得税法第 4 条之 1:「自 79 年 1 月 1 日,证券交易所得 停止课征所得税,证券交易损失亦不得自所得额中减除。」此种以利用停止课征 所得税手段,以促进资本市场发展,为社会法治国理念下国家职权扩张后所面临 之新兴宪法问题。其中包括类似此种不以财政收入为主要目的租税减免,是否仍 为宪法上人民有依法律纳税义务之税捐;规范此种权利义务关系之法律是否为税 法,此种减免是否违反宪法上平等原则;租税负担平等之衡量基准为何;租税减 免是否即为租税优惠;租税减免是否为立法裁量范围,或须受违宪审查其基准为 何。以上宪法问题无法解决,宪法保障之基本权,即可能在此种非财政目的租税 大量立法之缺口中逐渐流失。 在所得税法第 4 条之 1 制定之前,系依已失效之奖励投资条例第 27 条规定 授权行政院决定,减免证券交易所得税,此时涉及法律保留与授权明确性问题。 于此有关之大法官解释,为释字第 565 号解释(92 年 8 月 15 日),值得吾人从各 角度深入探讨。 按租税除为国家财政工具外,亦为自由经济国家重要之经济调节工具。惟法 治国家之要求,税捐须依法课征。税法为国家法体系中重要部分,须依法律特别 是宪法基准予以衡量。大法官解释中税法案件占最多数;如单就人民声请大法官 解释案件中,税法案件则占绝大多数。此因宪政国家,租税法律关系为人民与国 家最主要关系。大法官对税法所作之解释,早期多为是否违反法律优位(命令不 得抵触法律)或法律保留(课税须有法律依据),即所谓「租税法律主义」,此为形 式意义之法治国原则1。惟自释字第 221 号(77 年,被继承人死之前重病期间举债 之举证责任)提出「课税公平原则」2。或类似概念「公平合法课税」(释 537)、「租 税公平负担」(释 506)、「公平合理」(释 397)或「实质课税公平原则」(释 500、 496、420),亦有从平等原则予以审查者,如释字第 211、410 号解释。则有从形 式意义法治国迈向实质意义法治国而为违宪审查趋向,值得吾人重视。惟何谓「课 税公平原则」?课税公平原则是否即为平等原则在税法上表现?此种表现是否即 为量能原则?课税公平原则其审查基准为何?又租税优惠是否须受该原则拘 束?在上述解释中均未阐明。 即如形式意义法治国原理,在法律保留方面,究竟系国会保留或一般法律保 留,虽有所阐明3;但如何始符合课税要件明确性原则及具体明确授权,则仍未 1 黃茂榮,稅捐法規之違憲審查,台大公法中心第三屆行政法實務與理論研討會,2003 年 12 月 27 日,頁 2。 2 釋字第 211、218、224、248、257、281、318、327、493、496、508 號解釋參照。 3 其中闡述最明顯者為釋字第 367 號解釋理由書。按「所謂依法律納稅,兼指納稅及免稅之範圍, 均應依法律之明文。至主管機關訂定之施行細則,僅能就實施母法有關事項而為規定,如涉及納

2012上海交大暑期培訓班講義第二講 厘清。 释字第565号解释,对以上各论点,均有涉及,为具有二十一世纪初指标意 义之大法官解释。另该号解释对平等原则之阐示,则有进一步待斟酌之处。总之, 本号解释值得吾人从各角度加以探讨,特别是非财政目的租税盛行之今日,大法 官违宪审查基准,对纳税人之营业职业自由与市场经济影响甚大,亦涉及国家课 税权力扩张有如脱缰野兽,是否能受宪法驯服,以下试作初步分析。 贰、大法官释字第五六五号解释 一、解释要旨 释字第565号解释文开宗明义指出:「国家对人民税捐之课征或减免,系依 据法律所定要件或经法律具体明确授权行政机关发布之命令,且有正当理由而为 合理之差别规定,与租税法定主义、平等原则即无违背。」4 该解释其次则针对由奖励投资条例(79年12月31日,因施行期满而当然废 止)第27条授权发布证券交易所得课征所得税注意事项第5项,自78年1月1 日取得之上市股票,全年出售金额不超过一千万元者,其交易所得继续停征所得 税二年之规定,由二方面予以审查:(一)租税法定主义部分,是否经法律具体明 确授权;(二)平等原则部分:其差别规定是否有正当理由。 就租税法定部分,释字第565号认为该注意事项第5项,「系依奖励投资条 例第27条授权行政机关视经济发展、资本形成之需要及证券市场之状况,对个 人出售证券,在一定范围内,就其交易所得所实行之优惠规定,与宪法第19条 所定租税法定主义尚无抵触。」 就平等原则部分,释字第565号解释文为:「此项停征证券交易所得税,系 行政机关依法律授权,为增进公共利益,权衡经济发展阶段性需要与资本市场实 际状况,本于专业判断所为合理之差别规定,与宪法第7条平等原则亦无违背。」 稅及免稅之範圍,仍當依法律之規定,方符上開憲法所示租稅法律主義之本旨」而為釋字第210 號解釋理由書所明示·大法官解釋對課稅要件及免稅要件·原皆不許授權由行政機關在施行细則 規定。但釋字第367號解釋理由害,則作一番轉折「舉凡應以法律明定之租稅項目·自不得以命 令作不同規定,否則即屬違反租稅法律主義·業經本院釋字第217號及第210號著有解釋。」將 原來應依法律之明文·改為「不得以命令作不同之規定。」又明文承認授權不違憲,「法律之内 容不能鉅細靡遺,立法機關自得授權行政機關發布命令為補充規定•如法律之授權涉及限制人民 自由權利者·其授權之目的、範圍及内容符合具體明確之條件時·亦為憲法之所許。本院釋字第 345號解釋認稅捐稽徵法第24條第3項…授權訂立之限制欠稅人及欠稅營利事項負責人出境 辦法與憲法尚無羝觸。釋字第346號解釋國民教育法第16條第1項第3款(舊)·關於徵收教育 捐之授權規定像屬合憲,即本此意旨。」 4司法院,司法院大法官解釋彙编,2003年12月,頁772以下。 3

2012 上海交大暑期培訓班講義 第二講 3 厘清。 释字第 565 号解释,对以上各论点,均有涉及,为具有二十一世纪初指标意 义之大法官解释。另该号解释对平等原则之阐示,则有进一步待斟酌之处。总之, 本号解释值得吾人从各角度加以探讨,特别是非财政目的租税盛行之今日,大法 官违宪审查基准,对纳税人之营业职业自由与市场经济影响甚大,亦涉及国家课 税权力扩张有如脱缰野兽,是否能受宪法驯服,以下试作初步分析。 贰、大法官释字第五六五号解释 一、解释要旨 释字第 565 号解释文开宗明义指出:「国家对人民税捐之课征或减免,系依 据法律所定要件或经法律具体明确授权行政机关发布之命令,且有正当理由而为 合理之差别规定,与租税法定主义、平等原则即无违背。」4 该解释其次则针对由奖励投资条例(79 年 12 月 31 日,因施行期满而当然废 止)第 27 条授权发布证券交易所得课征所得税注意事项第 5 项,自 78 年 1 月 1 日取得之上市股票,全年出售金额不超过一千万元者,其交易所得继续停征所得 税二年之规定,由二方面予以审查:(一)租税法定主义部分,是否经法律具体明 确授权;(二)平等原则部分:其差别规定是否有正当理由。 就租税法定部分,释字第 565 号认为该注意事项第 5 项,「系依奖励投资条 例第 27 条授权行政机关视经济发展、资本形成之需要及证券市场之状况,对个 人出售证券,在一定范围内,就其交易所得所实行之优惠规定,与宪法第 19 条 所定租税法定主义尚无抵触。」 就平等原则部分,释字第 565 号解释文为:「此项停征证券交易所得税,系 行政机关依法律授权,为增进公共利益,权衡经济发展阶段性需要与资本市场实 际状况,本于专业判断所为合理之差别规定,与宪法第 7 条平等原则亦无违背。」 稅及免稅之範圍,仍當依法律之規定,方符上開憲法所示租稅法律主義之本旨」。而為釋字第 210 號解釋理由書所明示。大法官解釋對課稅要件及免稅要件,原皆不許授權由行政機關在施行細則 規定。但釋字第 367 號解釋理由書,則作一番轉折「舉凡應以法律明定之租稅項目,自不得以命 令作不同規定,否則即屬違反租稅法律主義,業經本院釋字第 217 號及第 210 號著有解釋。」將 原來應依法律之明文,改為「不得以命令作不同之規定。」又明文承認授權不違憲,「法律之內 容不能鉅細靡遺,立法機關自得授權行政機關發布命令為補充規定。如法律之授權涉及限制人民 自由權利者,其授權之目的、範圍及內容符合具體明確之條件時,亦為憲法之所許。本院釋字第 345 號解釋認稅捐稽徵法第 24 條第 3 項……授權訂立之限制欠稅人及欠稅營利事項負責人出境 辦法與憲法尚無牴觸。釋字第 346 號解釋國民教育法第 16 條第 1 項第 3 款(舊),關於徵收教育 捐之授權規定係屬合憲,即本此意旨。」 4 司法院,司法院大法官解釋彙編,2003 年 12 月,頁 772 以下

2012上海交大暑期培訓班講義第二講 就此部分,该号解释理由书则对租税量能平等负担有进一步说明:「宪法第7条 平等原则并非指绝对、机械之形式上平等,而系保障人民在法律上地位实质平等。 依租税平等原则纳税义务人固应按其实质税负能力,负担应负之税捐。惟为增进 公共利益,依立法授权裁量之范围,设例外或特别规定,给予特定范围纳税义务 人减轻或免除之优惠措施,而为有正当理由之差别待遇者,尚非宪法第7条规定 所不许。」 二、声请人声请释宪意旨 本件声请人于78年度综合所得税结算申报,财政部台北市国税局依该部财 税数据中心之证券交易所得汇计单及交易单,核算该年度卖出股票金额 10,275,000元,证券交易所得为3,545,141元,并课当年度综合所得税,声请人 不服经复查、诉愿、再诉愿、行政诉讼均遭驳回。遂以证券交易所得课征所得税 注意事项第五项,经行政法院于其裁判上引用,侵及声请人宪法上所保障之权利。 该项规定有抵触宪法第7、15、19条之疑义。 (一)违反租税法律主义 声请人主张、行政机关基于职权对于税法所为之解释,若涉及法律所 定之纳税主体、税目、税率、纳税方法及纳税期间,应谨守法律所定之范 围,不得增加。人民之纳税义务,兼指纳税及免税范围,均应依法律之明 文。至主管机关订定之施行细则,仅能就实施母法有关事项而为规定,如 涉及纳税及免税之范围,仍当依法律之规定,方符租税法主义之本旨。释 字第217、210号分别着有解释可供参照。惟财政部竟以注意事项规定免税 范围,显有违宪法第19条租税法律主义。 (二)违反平等原则与财产权保障 自65至77年13年间均停止证券交易所得税,惟78年一年课征出售 超过一千万元股票之证券交易所得税。违反法律平等适用。宪法第7条平 等原则并非指绝对、机械之形式上平等,而系保障人民在法律地位之实质 平等,释字第485号亦着有解释。 证券交易所得税注意事项第5项,以出售股票金额一千万元为课税标 准,但无明确之法律依据,财政部并无防弊之配套措施,致知悉该注意事 项之侥幸之徒得以人头户买卖股票方式而逃漏税捐。反之,不知该注意事 项者或殷实之人则依该注意事项缴交交易所得税,而使财产权受侵害

2012 上海交大暑期培訓班講義 第二講 4 就此部分,该号解释理由书则对租税量能平等负担有进一步说明:「宪法第 7 条 平等原则并非指绝对、机械之形式上平等,而系保障人民在法律上地位实质平等。 依租税平等原则纳税义务人固应按其实质税负能力,负担应负之税捐。惟为增进 公共利益,依立法授权裁量之范围,设例外或特别规定,给予特定范围纳税义务 人减轻或免除之优惠措施,而为有正当理由之差别待遇者,尚非宪法第 7 条规定 所不许。」 二、声请人声请释宪意旨 本件声请人于 78 年度综合所得税结算申报,财政部台北市国税局依该部财 税数据中心之证券交易所得汇计单及交易单,核算该年度卖出股票金额 10,275,000 元,证券交易所得为 3,545,141 元,并课当年度综合所得税,声请人 不服经复查、诉愿、再诉愿、行政诉讼均遭驳回。遂以证券交易所得课征所得税 注意事项第五项,经行政法院于其裁判上引用,侵及声请人宪法上所保障之权利。 该项规定有抵触宪法第 7、15、19 条之疑义。 (一)违反租税法律主义 声请人主张、行政机关基于职权对于税法所为之解释,若涉及法律所 定之纳税主体、税目、税率、纳税方法及纳税期间,应谨守法律所定之范 围,不得增加。人民之纳税义务,兼指纳税及免税范围,均应依法律之明 文。至主管机关订定之施行细则,仅能就实施母法有关事项而为规定,如 涉及纳税及免税之范围,仍当依法律之规定,方符租税法主义之本旨。释 字第 217、210 号分别着有解释可供参照。惟财政部竟以注意事项规定免税 范围,显有违宪法第 19 条租税法律主义。 (二)违反平等原则与财产权保障 自 65 至 77 年 13 年间均停止证券交易所得税,惟 78 年一年课征出售 超过一千万元股票之证券交易所得税。违反法律平等适用。宪法第 7 条平 等原则并非指绝对、机械之形式上平等,而系保障人民在法律地位之实质 平等,释字第 485 号亦着有解释。 证券交易所得税注意事项第 5 项,以出售股票金额一千万元为课税标 准,但无明确之法律依据,财政部并无防弊之配套措施,致知悉该注意事 项之侥幸之徒得以人头户买卖股票方式而逃漏税捐。反之,不知该注意事 项者或殷实之人则依该注意事项缴交交易所得税,而使财产权受侵害

2012上海交大暑期培訓班講義第二講 叁、释字第五六五号解释之四层宪法意义 释字第565号解释,系大法官解释中首度明示税捐之减免5,得依经法律具 体明确授权行政机关发布之命令;同时首次明白肯认「依租税平等原则,纳税义 务人应按其实质税负能力,负担应负之税捐。」亦即由平等原则导出「量能负担 原则」:并第一次对租税优惠是否违反平等原则设下合理差别待遇违宪审查基准。 兹分述如下: 一、量能负担原则之肯认 大法官有关税法解释,除以「租税法律主义」作为衡量基准外,近年来一再 强调「课税公平原则」,已如前述。惟对具体之衡量基准,未有阐示。因租税 系法律强制人民为无对待公法金钱给付,先天上须受严格平等原则拘束:此不 同于私法上契约给付,原则上双方当事人如有行为能力,其自由未受限制,其中 给付与对待给付是否相当、是否平等,公权力通常不予干涉。负担平等原则主要 衡量基准可区分为二大类型:对偿原则与量能原则。对偿原则将租税视为国家或 地方自治团体所提供给付(政府服务)之对价。对偿原则既以国民或企业缴纳租税 作为交换国家之服务,故名「交换说」、「利益说」:交换之际双方给付必须相当, 故又名「等价说」、「对偿说」:就互利方面而言,亦可说是「利益说」、「受益说」。 对偿原则依纳税人所受国家给付之利益负担租税,此种衡量标准受限于特定前提 存在,即国家给付之受益人及受益程度须具体可分,此对规费、受益费、社会保 险而言,较无困难:但国家公共支出如教育、国防等其受益对象及程度难以具体 判断,而具有「外溢效果」者,即无法依「对偿原则」为负担平等之衡量基准。 且对偿原则对宪法所强调促进民生福祉基本原则(宪法前言、第1条、基本国策、 增修条文第10条、释字485号解释)、生存权保障及人性尊严之维持亦多有未洽 5稅捐减免相關法律問題,參見黄俊杰,稅捐優惠之憲法基礎與信賴保護·台大法學論叢,第 31卷第6期,2002年11月,頁17以下;陳昭華,論租稅優惠制度及其在憲法原則之限制·輔 仁學誌·第30期,2000年,頁99以下。 6大法官有關「課稅公平原則」解釋,參見林明誼,租稅公平原則對租稅立法的限制·毫北大學 法律研究所碩士論文,2001年,頁110-120。 7大法官解釋有關量能平等負擔原則見解,首見於釋字第473號解釋:「鑑於全民健康保險為社會 保險,對於不同所得者,收取不同保險費·以符量能負擔之公平性·並以類型化方式合理計算投 保金額,俾收簡化功能。」按量能平等負擔原則為稅法之結構性原則,故稱「量能課稅原則」· 此由於租稅係強制無對待给付無法以對待給付衡量義務人負檐而須以負擔能力作為平等基準; 非稅公課,特别是規費、受益費等受益負檐,因有對待給付或受益可能,當受「成本費用填補原 則」支配·該號解釋既以全民健康保險認定係「分擔金」,並承認收取分擔金之原則,係以「平 衡受益與負擔為目的」·卻又以「量能負擔公平性」為衡量基準·不無矛盾之處。如以「量能負 擔公平性」為原則·又不斟酌負擔人之個人状態與家庭負擔·僅以「類型化方式合理計算保險金 額,俾收簡化功能。」作為合憲依據,且所調類型化又僅以受益人之特定職業(如專門職業自行 執業者)·作為區别待遇之唯一依據·尚嫌粗率。但該號解釋首度提出「量能負擔公平性」原則· 並引發該原則只限於稅法基本原則,以及是否亦適用於非稅公課之討論

2012 上海交大暑期培訓班講義 第二講 5 叁、释字第五六五号解释之四层宪法意义 释字第 565 号解释,系大法官解释中首度明示税捐之减免5,得依经法律具 体明确授权行政机关发布之命令;同时首次明白肯认「依租税平等原则,纳税义 务人应按其实质税负能力,负担应负之税捐。」亦即由平等原则导出「量能负担 原则」;并第一次对租税优惠是否违反平等原则设下合理差别待遇违宪审查基准。 兹分述如下: 一、量能负担原则之肯认 大法官有关税法解释,除以「租税法律主义」作为衡量基准外,近年来一再 强调「课税公平原则」,已如前述6。惟对具体之衡量基准,未有阐示7。因租税 系法律强制人民为无对待公法金钱给付,先天上须受严格平等原则拘束;此不 同于私法上契约给付,原则上双方当事人如有行为能力,其自由未受限制,其中 给付与对待给付是否相当、是否平等,公权力通常不予干涉。负担平等原则主要 衡量基准可区分为二大类型:对偿原则与量能原则。对偿原则将租税视为国家或 地方自治团体所提供给付(政府服务)之对价。对偿原则既以国民或企业缴纳租税 作为交换国家之服务,故名「交换说」、「利益说」;交换之际双方给付必须相当, 故又名「等价说」、「对偿说」;就互利方面而言,亦可说是「利益说」、「受益说」。 对偿原则依纳税人所受国家给付之利益负担租税,此种衡量标准受限于特定前提 存在,即国家给付之受益人及受益程度须具体可分,此对规费、受益费、社会保 险而言,较无困难;但国家公共支出如教育、国防等其受益对象及程度难以具体 判断,而具有「外溢效果」者,即无法依「对偿原则」为负担平等之衡量基准。 且对偿原则对宪法所强调促进民生福祉基本原则(宪法前言、第 1 条、基本国策、 增修条文第 10 条、释字 485 号解释)、生存权保障及人性尊严之维持亦多有未洽 5 稅捐減免相關法律問題,參見黃俊杰,稅捐優惠之憲法基礎與信賴保護,台大法學論叢,第 31 卷第 6 期,2002 年 11 月,頁 17 以下;陳昭華,論租稅優惠制度及其在憲法原則之限制,輔 仁學誌,第 30 期,2000 年,頁 99 以下。 6 大法官有關「課稅公平原則」解釋,參見林明誼,租稅公平原則對租稅立法的限制,臺北大學 法律研究所碩士論文,2001 年,頁 110~120。 7大法官解釋有關量能平等負擔原則見解,首見於釋字第 473 號解釋:「鑑於全民健康保險為社會 保險,對於不同所得者,收取不同保險費,以符量能負擔之公平性,並以類型化方式合理計算投 保金額,俾收簡化功能。」按量能平等負擔原則為稅法之結構性原則,故稱「量能課稅原則」。 此由於租稅係強制無對待給付,無法以對待給付衡量義務人負擔,而須以負擔能力作為平等基準; 非稅公課,特別是規費、受益費等受益負擔,因有對待給付或受益可能,當受「成本費用填補原 則」支配。該號解釋既以全民健康保險認定係「分擔金」,並承認收取分擔金之原則,係以「平 衡受益與負擔為目的」,卻又以「量能負擔公平性」為衡量基準,不無矛盾之處。如以「量能負 擔公平性」為原則,又不斟酌負擔人之個人狀態與家庭負擔,僅以「類型化方式合理計算保險金 額,俾收簡化功能。」作為合憲依據,且所謂類型化又僅以受益人之特定職業(如專門職業自行 執業者),作為區別待遇之唯一依據,尚嫌粗率。但該號解釋首度提出「量能負擔公平性」原則, 並引發該原則只限於稅法基本原則,以及是否亦適用於非稅公課之討論

2012上海交大暑期培訓班講義第二講 之处,因经济弱者虽受领国家社会给付者较多,但不宜适用对偿原则致负担较多 租税8。故现代宪政国家,租税负担是否平等之衡量标准,非依对偿原则,而以 量能原则为主。此种原则,许多国家明定于宪法9。其中以我国宪法作为蓝本之 德国威玛宪法第134条最为著名,该条明定所有国民依法定基准,按其经济能力 分担一切公共负担。德国基本法虽未承继威玛宪第134条,惟不论实务(财务法 院)或学说均大体承认量能原则为税法之基本原则2。德国联邦宪法法院则由 基本法第3、12条平等原则中,导出租税正义要求,其中最重要要求,即为租税 负担须依个人之经济负担能力3。基于量能课税原则,联邦宪法法院多次表明, 私人扶养费用应切实于所得税负担扣除14。 由于宪法对量能课税原则未有明文,大法官解释亦对此沉默,致「租税公平 原则」缺乏衡量基准而空洞化。释字第565号解释理由书明文指出「依租税平等 原则,纳税义务人应按其实质税负能力,负担应负之税捐。」此一解释理由书 包含下列重要意义:(一)肯认纳税义务人应按实质能力,负担应负之税捐,亦即 对量能原则之肯认,并作为违宪审查之基准;(二)明示量能原则系基于宪法之平 等原则5。换言之,违反量能课税原则,即为违反宪法之平等原则。(三)提升量 能平等负担原则作为宪法原则。总之,释字第565号解释理由书首度明文表示「依 租税平等原则,纳税义务人应按其实质税负能力,负担应负之税捐。」虽然本号 解释并未实际运用该原则,亦未就该原则发展出具体衡量基准。惟就该原则之肯 认,并承认其租税平等原则中发展而来,已经开启对租税违宪审查之宪法基准。 二、明示租税优惠为量能原则之例外 大法官解释,涉及非财政目的租税者已有多起6。其中间有为违宪宣告者, 惟大都以违反法律优位原则(如释210、363)或违反法律保留原则(如释505),皆 &P.Kirchhof,Steuergerechtigkeit und sozialsteatliche Geldleistungen,JZ1982,S.305;葛克昌,t社會 福利給付與租稅正義·收錄於國家學與國家法·元照·1997年,頁63以下。 9如義大利憲法(1947年)第53條第1項西班牙憲法(1978年)第31條瑞士憲法(1999年)第127 條第2項· 10 BFH BStBI.1986II603:1990L,113u.969. 1K.Tipke,Die Steuerrechtsordnung.I2.Aufl,2000,S.479ff.;P.Kirchhof,Der verfassungsrechtliche Auftrag zur Besteuerung nach der finanziellen Leistungsfahigkeit,StuW 1985,S. 319ff. 2至於非財政目的租稅規範,是否即為稅法·是否亦受量能原則拘束,則為另一問題。 13 BVerfG,BStBl,.1984Ⅱ357,1985IⅡ,22,1994Ⅱ,307,1995Ⅱ,655,671,1999Ⅱ,509. 14 BVerfGE67,290;扶養親屬免稅額為所得稅法上量能課稅原則之表現·扶養親屬為法定義務’ 扶養費用為法定支出義務無法自由支配,就此部分即無負擔所得稅能力。但大法官釋字第415 號,卻將扶養親屬免稅額·認為「其目的在以稅捐之優惠使纳稅義務人對特定親屬或家屬盡其法 定扶養義務。」進一步討論·参見葛克昌·所得稅與憲法·翰蘆,增訂版·2003年·頁96以下。 5以量能原則作為衡量纳稅人租稅負擔是否平等·参見葛克昌·量能原則與所得稅法·收錄於 稅法基本問題,元照,1997年,頁202以下。 16如釋字第195、210~315、363·375、415、420、427、441、449、458、480、493、496、505、 506,508,519,537號解釋。 6

2012 上海交大暑期培訓班講義 第二講 6 之处,因经济弱者虽受领国家社会给付者较多,但不宜适用对偿原则致负担较多 租税8。故现代宪政国家,租税负担是否平等之衡量标准,非依对偿原则,而以 量能原则为主。此种原则,许多国家明定于宪法9。其中以我国宪法作为蓝本之 德国威玛宪法第 134 条最为著名,该条明定所有国民依法定基准,按其经济能力 分担一切公共负担。德国基本法虽未承继威玛宪第 134 条,惟不论实务(财务法 院) 10或学说11均大体承认量能原则为税法之基本原则12。德国联邦宪法法院则由 基本法第 3、12 条平等原则中,导出租税正义要求,其中最重要要求,即为租税 负担须依个人之经济负担能力13。基于量能课税原则,联邦宪法法院多次表明, 私人扶养费用应切实于所得税负担扣除14。 由于宪法对量能课税原则未有明文,大法官解释亦对此沉默,致「租税公平 原则」缺乏衡量基准而空洞化。释字第 565 号解释理由书明文指出「依租税平等 原则,纳税义务人应按其实质税负能力,负担应负之 税捐。」此一解释理由书 包含下列重要意义:(一)肯认纳税义务人应按实质能力,负担应负之税捐,亦即 对量能原则之肯认,并作为违宪审查之基准;(二)明示量能原则系基于宪法之平 等原则15。换言之,违反量能课税原则,即为违反宪法之平等原则。(三)提升量 能平等负担原则作为宪法原则。总之,释字第 565 号解释理由书首度明文表示「依 租税平等原则,纳税义务人应按其实质税负能力,负担应负之税捐。」虽然本号 解释并未实际运用该原则,亦未就该原则发展出具体衡量基准。惟就该原则之肯 认,并承认其租税平等原则中发展而来,已经开启对租税违宪审查之宪法基准。 二、明示租税优惠为量能原则之例外 大法官解释,涉及非财政目的租税者已有多起16。其中间有为违宪宣告者, 惟大都以违反法律优位原则(如释 210、363)或违反法律保留原则(如释 505),皆 8 P. Kirchhof, Steuergerechtigkeit und sozialsteatliche Geldleistungen, JZ1982, S. 305;葛克昌,社會 福利給付與租稅正義,收錄於國家學與國家法,元照,1997 年,頁 63 以下。 9 如義大利憲法(1947 年)第 53 條第 1 項;西班牙憲法(1978 年)第 31 條;瑞士憲法(1999 年)第 127 條第 2 項。 10 BFH BStBl. 1986II 603; 1990II, 113 u. 969. 11 K. Tipke, Die Steuerrechtsordnung, I 2. Aufl., 2000, S. 479 ff.; P. Kirchhof, Der verfassungsrechtliche Auftrag zur Besteuerung nach der finanziellen Leistungsfahigkeit, StuW 1985, S. 319 ff. 12 至於非財政目的租稅規範,是否即為稅法,是否亦受量能原則拘束,則為另一問題。 13 BVerfG, BStBl, 1984Ⅱ357; 1985Ⅱ, 22; 1994Ⅱ, 307; 1995Ⅱ, 655, 671; 1999Ⅱ, 509. 14 BVerfGE 67, 290;扶養親屬免稅額為所得稅法上量能課稅原則之表現,扶養親屬為法定義務, 扶養費用為法定支出義務無法自由支配,就此部分即無負擔所得稅能力。但大法官釋字第 415 號,卻將扶養親屬免稅額,認為「其目的在以稅捐之優惠使納稅義務人對特定親屬或家屬盡其法 定扶養義務。」進一步討論,參見葛克昌,所得稅與憲法,翰蘆,增訂版,2003 年,頁 96 以下。 15 以量能原則作為衡量納稅人租稅負擔是否平等,參見葛克昌,量能原則與所得稅法,收錄於 稅法基本問題,元照,1997 年,頁 202 以下。 16 如釋字第 195、210、315、363、375、415、420、427、441、449、458、480、493、496、505、 506、508、519、537 號解釋

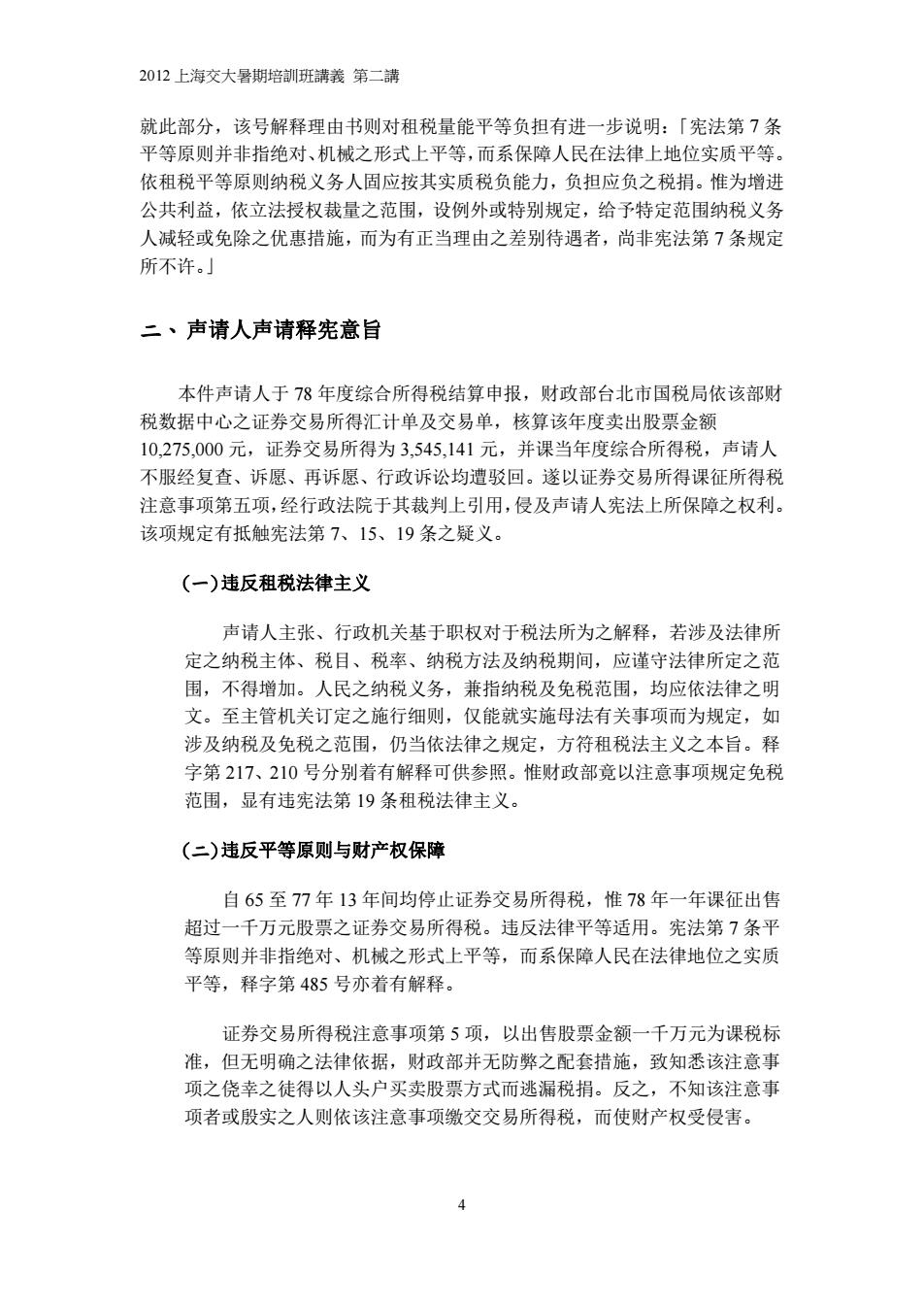

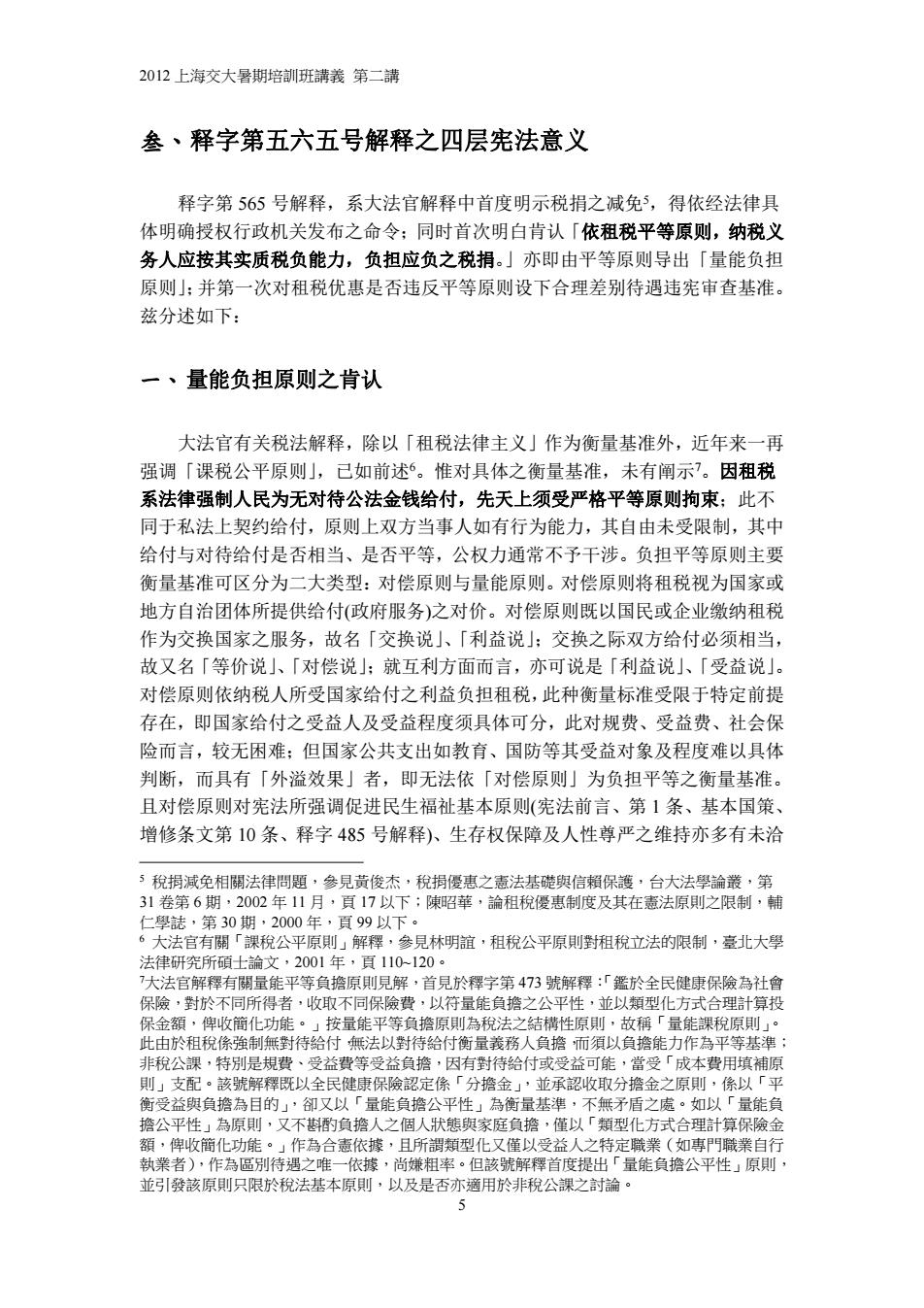

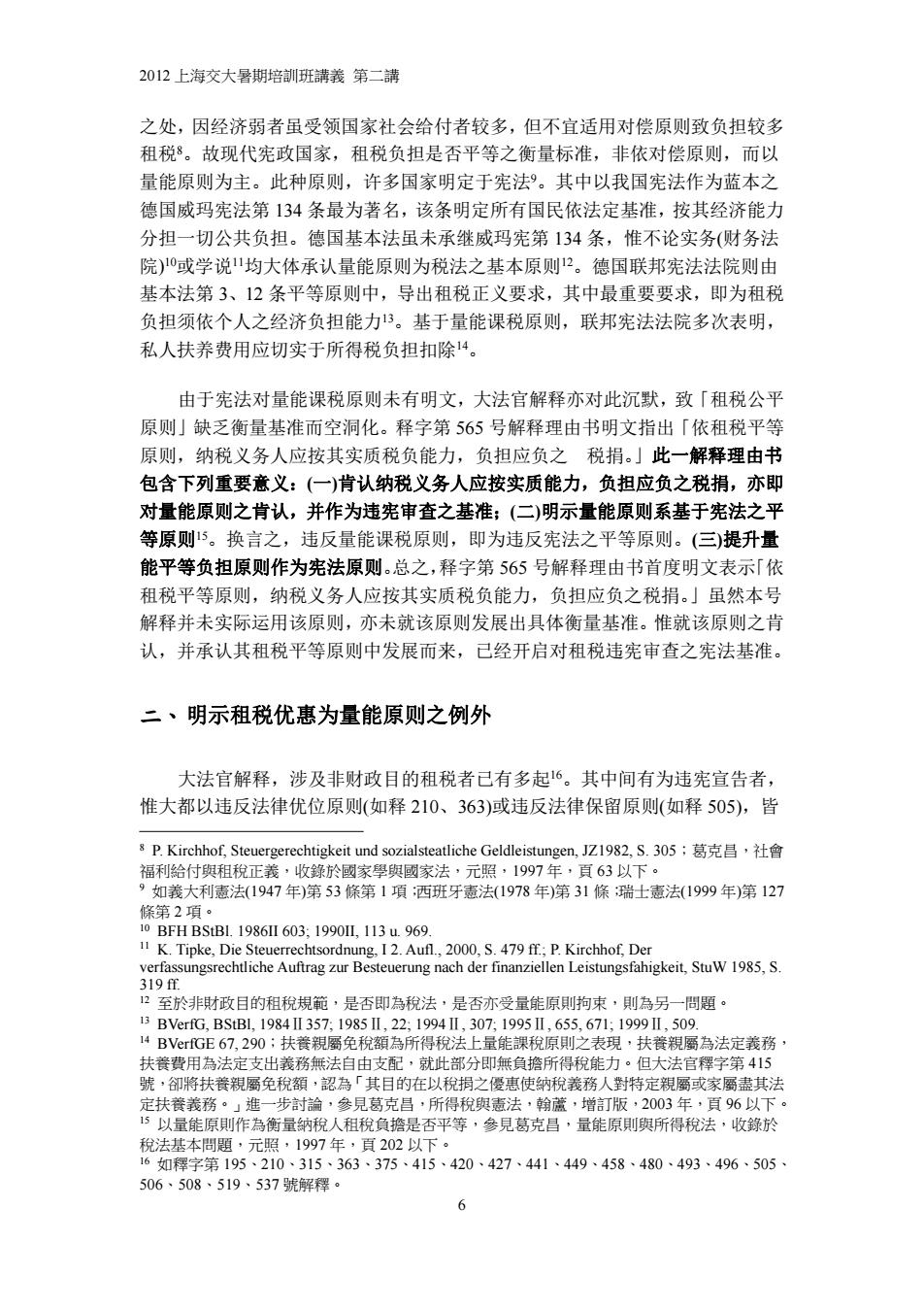

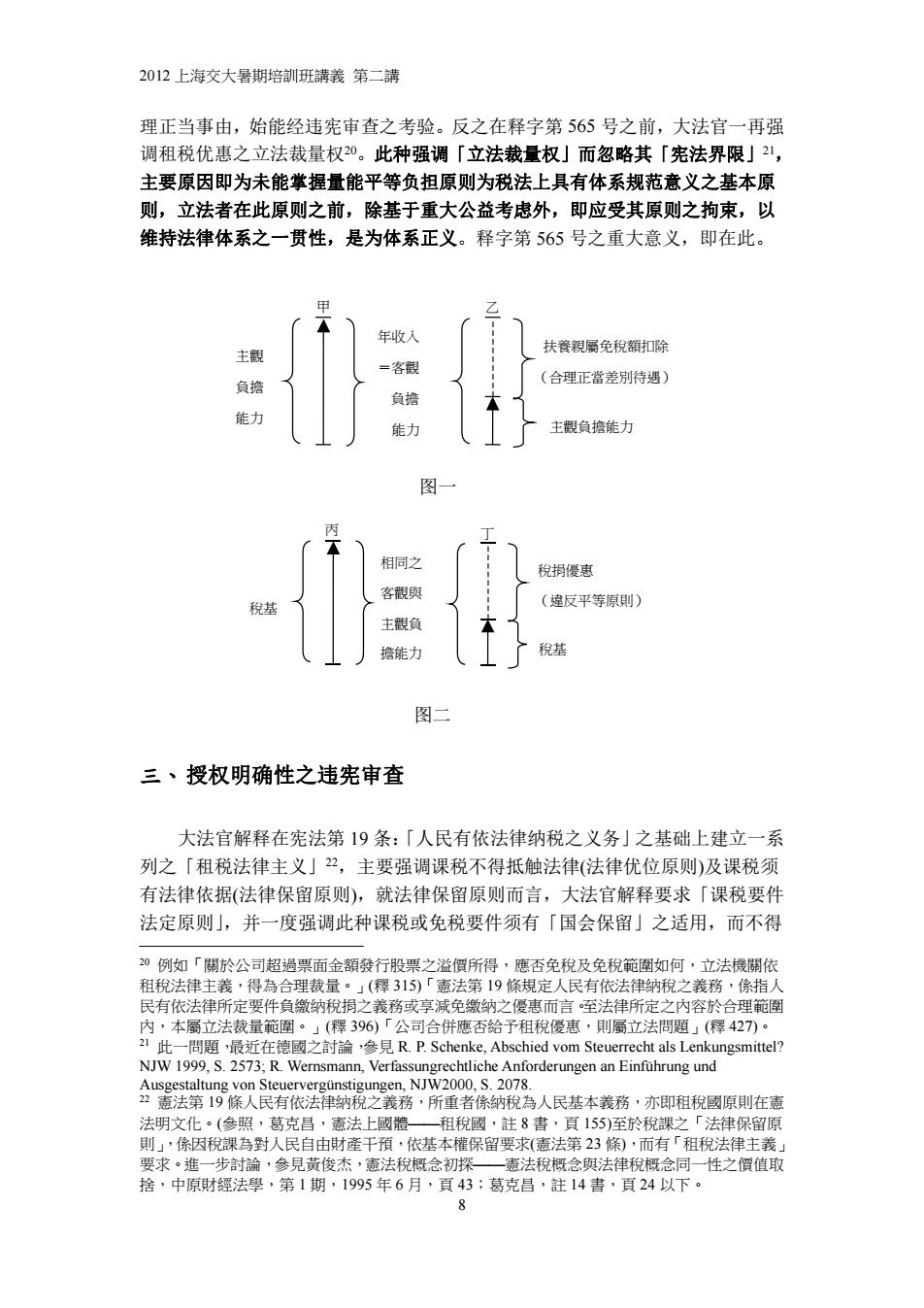

2012上海交大暑期培訓班講義第二講 为形式法治国原理之违反。而少从实质法治国观点建立违宪审查基准,仅一再强 调「租税公平负担原则」(如释420、496、506、508)但均未对课税差别待遇设立 审查基准。其原因之一,为对租税优惠之特征未能完全掌握,按租税优惠之重要 特征即在违反量能原则之差别待遇,作为诱导管制工具17。 大法官在释字第565号之前,并不注意其违反量能原则之重要特征,释字第 415号即为一例。释字第415号开宗明义指出:「所得税法有关个人综合所得税 「免税额」之规定,其目的在以税捐之优惠使纳税义务人对特定亲属或家属尽其 法定扶养义务。」此种误将「扶养亲属免税额」之减免即视为「租税优惠」。综合 所得税原以斟酌个人主观负担租税能力,特别考虑个人特殊状况(如疾病、灾难 损失)与家庭扶养负担,而被视为最富人性及最符量能负担原则之税制。虽然后 因薪资就源扣缴普遍实行及经济政策目的租税优惠盛行,成为大众税课,尤其是 薪资所得不平来源,但本质基础仍为量能课税原则8。「扶养亲属免税额」为个 人及家庭最低生活水平之课税禁区,非租税优惠,亦非立法者得以裁量范围,而 与生存权保障,及人性尊严维持之基本权有关19。 租税优惠为量能原则之例外,此点认识为租税优惠违宪审查之出发点;就此 点而言,释字第565号自有重大意义。吾人试举例以明之。兹有甲乙二人,年收 入相同,吾人可谓二人客观之负担租税能力相同。惟乙须扶养年迈之父母,因此 减除扶养亲属免税额,甲乙二人主观之负担租税能力即有所差异,因此所得税负 担有所不同,此非租税优惠,而是具有合理正当理由之差别待遇,与平等原则无 违反,以示意图表示之(图一)。 反之,丙丁二人,主客观负担能力相同(年收入相同亦均无扶养义务),惟丁 收入中有部分为免税之证券交易所得,故丁之所得税负担较轻,此种优惠违反平 等原则,是否合宪在于其有无特殊之公益重大要求与有无违反比例原则(图二)。 释字第565号解释,除了明文肯认量能负担原则外,并在此基础上对租税优 惠特征有进一步掌握,在宪法解释上自有长足发展。释字第565号理由书,先从 租税实质平等原则要求「纳税义务人应按其实质税负能力,负担应负之税捐」, 次则就租税优惠定义为量能负担原则之例外:「惟增进公共利益…或特别规定, 给予特定范围纳税义务人减轻或免除租税之优惠措施,而为有正当理由之差别待 遇者。」由于掌握到租税优惠为量能负担原则之例外,此种例外自须有特殊之合 17對租稅優惠之定義,可從憲法·法理學、法學方法及生態政策法政策等各種角度觀察·而有 不同定義·租稅優惠一詞本身即带有高度價值判断在内· I8進一步分析,参見葛克昌,註l5文,頁2l0以下;J.Lang,Konkretioioneager und Restriktionen des Leistuagsfahigkeitsprinrips,in FS Kruse 2001,S.313 ff. 19H.Sohn,Steuerliche Berucksichtigung der minderung der Leistungsfahigkeit durch Kinder,in FS Franz Klein,1994,S.421:H.-W.Arndt,Unterhaltlast und einkommensteuerrecht,Widerspruchliche Rechtsprechung der Senate der BVerfG?NJW 1994,S.961.L.Osterlob,Lenkungsnorn im Einkommensteuerrecht,DstJG Bd.24(2001)S.384. 7

2012 上海交大暑期培訓班講義 第二講 7 为形式法治国原理之违反。而少从实质法治国观点建立违宪审查基准,仅一再强 调「租税公平负担原则」(如释 420、496、506、508)但均未对课税差别待遇设立 审查基准。其原因之一,为对租税优惠之特征未能完全掌握,按租税优惠之重要 特征即在违反量能原则之差别待遇,作为诱导管制工具17。 大法官在释字第 565 号之前,并不注意其违反量能原则之重要特征,释字第 415 号即为一例。释字第 415 号开宗明义指出:「所得税法有关个人综合所得税 『免税额』之规定,其目的在以税捐之优惠使纳税义务人对特定亲属或家属尽其 法定扶养义务。」此种误将「扶养亲属免税额」之减免即视为「租税优惠」。综合 所得税原以斟酌个人主观负担租税能力,特别考虑个人特殊状况(如疾病、灾难 损失)与家庭扶养负担,而被视为最富人性及最符量能负担原则之税制。虽然后 因薪资就源扣缴普遍实行及经济政策目的租税优惠盛行,成为大众税课,尤其是 薪资所得不平来源,但本质基础仍为量能课税原则18。「扶养亲属免税额」为个 人及家庭最低生活水平之课税禁区,非租税优惠,亦非立法者得以裁量范围,而 与生存权保障,及人性尊严维持之基本权有关19。 租税优惠为量能原则之例外,此点认识为租税优惠违宪审查之出发点;就此 点而言,释字第 565 号自有重大意义。吾人试举例以明之。兹有甲乙二人,年收 入相同,吾人可谓二人客观之负担租税能力相同。惟乙须扶养年迈之父母,因此 减除扶养亲属免税额,甲乙二人主观之负担租税能力即有所差异,因此所得税负 担有所不同,此非租税优惠,而是具有合理正当理由之差别待遇,与平等原则无 违反,以示意图表示之(图一)。 反之,丙丁二人,主客观负担能力相同(年收入相同亦均无扶养义务),惟丁 收入中有部分为免税之证券交易所得,故丁之所得税负担较轻,此种优惠违反平 等原则,是否合宪在于其有无特殊之公益重大要求与有无违反比例原则(图二)。 释字第 565 号解释,除了明文肯认量能负担原则外,并在此基础上对租税优 惠特征有进一步掌握,在宪法解释上自有长足发展。释字第 565 号理由书,先从 租税实质平等原则要求「纳税义务人应按其实质税负能力,负担应负之税捐」, 次则就租税优惠定义为量能负担原则之例外:「惟增进公共利益……或特别规定, 给予特定范围纳税义务人减轻或免除租税之优惠措施,而为有正当理由之差别待 遇者。」由于掌握到租税优惠为量能负担原则之例外,此种例外自须有特殊之合 17 對租稅優惠之定義,可從憲法、法理學、法學方法及生態政策法政策等各種角度觀察,而有 不同定義,租稅優惠一詞本身即帶有高度價值判斷在內。 18 進一步分析,參見葛克昌,註 15 文,頁 210 以下;J. Lang, Konkretioioneager und Restriktionen des Leistuagsfähigkeitsprinrips, in FS Kruse 2001, S. 313 ff. 19 H. Söhn, Steuerliche Berücksichtigung der minderung der Leistungsfähigkeit durch Kinder, in FS Franz Klein, 1994, S. 421; H.-W. Arndt, Unterhaltlast und einkommensteuerrecht, Widersprüchliche Rechtsprechung der Senate der BVerfG? NJW 1994, S. 961. L. Osterlob, Lenkungsnorn im Einkommensteuerrecht, DstJG Bd. 24(2001) S. 384

2012上海交大暑期培訓班講義第二講 理正当事由,始能经违宪审查之考验。反之在释字第565号之前,大法官一再强 调租税优惠之立法裁量权20。此种强调「立法裁量权」而忽略其「宪法界限」21, 主要原因即为未能掌握量能平等负担原则为税法上具有体系规范意义之基本原 则,立法者在此原则之前,除基于重大公益考虑外,即应受其原则之拘束,以 维持法律体系之一贯性,是为体系正义。释字第565号之重大意义,即在此。 年收入 扶餮親屬免稅額扣除 主觀 客觀 (合理正當差别待遇) 负擔 负擔 能力 能力 主觀负擔能力 图 相同之 稅拇優惠 客觀與 稅基 (違反平等原則) 主觀負 擔能力 稅基 图二 三、授权明确性之违宪审查 大法官解释在宪法第19条:「人民有依法律纳税之义务」之基础上建立一系 列之「租税法律主义」22,主要强调课税不得抵触法律(法律优位原则)及课税须 有法律依据(法律保留原则),就法律保留原则而言,大法官解释要求「课税要件 法定原则」,并一度强调此种课税或免税要件须有「国会保留」之适用,而不得 20例如「關於公司超撾票面金額發行股票之溢價所得,應否免稅及免稅範圍如何,立法機關依 租稅法律主義·得為合理裁量。」(釋315)「憲法第19條規定人民有依法律纳稅之義務,係指人 民有依法律所定要件負缴納稅捐之義務或享减免缴納之優惠而言至法律所定之内容於合理範圍 内·本霸立法裁量範圍。」(釋396)「公司合併應否給予租稅馒惠·則屬立法問題,(釋427)。 2I此一問題,最近在德國之討論参見RP.Schenke,Abschied vom Steuerrecht als Lenkungsmittel? NJW 1999,S.2573;R.Wernsmann,Verfassungrechtliche Anforderungen an Einfuhrung und Ausgestaltung von Steuervergunstigungen,NJW2000,S.2078. 2意法第19條人民有依法律纳税之義務,所重者像纳稅為人民基本義務,亦即租稅國原則在憲 法明文化·(多照,葛克昌·憲法上國體一租稅國,註8書,頁155)至於稅課之「法律保留原 則」,係因稅課為對人民自由財產干預·依基本權保留要求(憲法第23條),而有「租稅法律主義」 要求·進一步討論·多見黄俊杰·憲法稅概念初探—憲法稅概念與法律稅概念同一性之價值取 捨·中原財經法學,第1期,1995年6月·頁43:葛克昌,註14書·頁24以下。 P

2012 上海交大暑期培訓班講義 第二講 8 理正当事由,始能经违宪审查之考验。反之在释字第 565 号之前,大法官一再强 调租税优惠之立法裁量权20。此种强调「立法裁量权」而忽略其「宪法界限」21, 主要原因即为未能掌握量能平等负担原则为税法上具有体系规范意义之基本原 则,立法者在此原则之前,除基于重大公益考虑外,即应受其原则之拘束,以 维持法律体系之一贯性,是为体系正义。释字第 565 号之重大意义,即在此。 图一 图二 三、授权明确性之违宪审查 大法官解释在宪法第 19 条:「人民有依法律纳税之义务」之基础上建立一系 列之「租税法律主义」22,主要强调课税不得抵触法律(法律优位原则)及课税须 有法律依据(法律保留原则),就法律保留原则而言,大法官解释要求「课税要件 法定原则」,并一度强调此种课税或免税要件须有「国会保留」之适用,而不得 20 例如「關於公司超過票面金額發行股票之溢價所得,應否免稅及免稅範圍如何,立法機關依 租稅法律主義,得為合理裁量。」(釋 315)「憲法第 19 條規定人民有依法律納稅之義務,係指人 民有依法律所定要件負繳納稅捐之義務或享減免繳納之優惠而言。至法律所定之內容於合理範圍 內,本屬立法裁量範圍。」(釋 396)「公司合併應否給予租稅優惠,則屬立法問題」(釋 427)。 21 此一問題,最近在德國之討論,參見 R. P. Schenke, Abschied vom Steuerrecht als Lenkungsmittel? NJW 1999, S. 2573; R. Wernsmann, Verfassungrechtliche Anforderungen an Einführung und Ausgestaltung von Steuervergünstigungen, NJW2000, S. 2078. 22 憲法第 19 條人民有依法律納稅之義務,所重者係納稅為人民基本義務,亦即租稅國原則在憲 法明文化。(參照,葛克昌,憲法上國體租稅國,註 8 書,頁 155)至於稅課之「法律保留原 則」,係因稅課為對人民自由財產干預,依基本權保留要求(憲法第 23 條),而有「租稅法律主義」 要求。進一步討論,參見黃俊杰,憲法稅概念初探憲法稅概念與法律稅概念同一性之價值取 捨,中原財經法學,第 1 期,1995 年 6 月,頁 43;葛克昌,註 14 書,頁 24 以下。 甲 主觀 負擔 能力 年收入 =客觀 負擔 能力 乙 扶養親屬免稅額扣除 主觀負擔能力 (合理正當差別待遇) 丙 稅基 相同之 客觀與 主觀負 擔能力 丁 稅捐優惠 (違反平等原則) 稅基

2012上海交大暑期培訓班講義第二講 授权行政机关制定施行细则规范。例如释字第210号解释理由书首段即明示:「按 人民有依法律纳税之义务,为宪法第19条所明定,所谓依法律纳税,兼指纳税 及免税之范围。」「至主管机关订定之施行细则,仅能就实施母法有关事项而为规 定,如涉及纳税及免税之范围,仍当依法律之规定,方符上开宪法所示租税法律 主义之本旨。」所谓课税要件,释字第217号指「法律所定之纳税主体、税目、 税率、纳税方法及纳税期间」。惟至释字第346号针对教育捐是否合宪问题,则 放宽至「法律基于特定目的,而以内容具体、范围明确之方式,就征收税捐所为 之授权规定,并非宪法所不许。」23释字第367号理由书则对此作进一步说明:「宪 法第19条规定,人民有依法律纳税之义务,系指人民仅依法律所定之纳税主体、 税目、税率、纳税方法及租税减免等项目而负缴纳义务或减免缴纳之优惠,举凡 应以法律明定之租税项目,自不得以命令作不同之规定,否则即属违反租税法律 主义。」「但法律之内容不能巨细靡遗,立法机关自得授权行政机关发布命令为补 充规定。如法律之授权涉及限制人民自由权利者,其授权之目的、范围及内容符 合具体明确之条件时,亦为宪法所许。」该号解释理由书值得重视者,在于对课 税及免税要件,仍认为属于「应以法律明定之租税项目」,授权命令仅得为「补 充规定」,因此课税要件仍属国会保留之范围425。惟大法官解释此种立场未能贯 彻,例如释字第346号理由书即明白表示「立法机关就某种税捐是否课征,认为 宜授权主管机关裁量,因而以目的特定、内容具体及范围明确之方式,所为之授 权规定,亦非宪法所不许。」按课税(或减免税)要件法定原则,要求课税要件须 法律明确至纳税人得预先算计其租税负担26。就某种税捐是否课税,不规定于形 式意义法律,反认为宜授权行政机关裁量,涉及税课是否违反课税要件明确性原 则27。课税要件明确性原则、法律明确性原则与授权明确性原则不同8。后者在 23在釋字第345號解釋,即對依稅捐稽徵法第24條第3項及關稅法第25條之1第3項授權訂 立之限制欠稅人及欠稅管利事業負青人出境實施辦法認為與憲法尚無抵觸惟限制欠稅人出境不 論為租稅保全或執行手段·尚非稅捐債務法定發生原因·限制出境是否須國會保留·為對人民旅 行自由限制問題。對釋字第345號分析,參見吳啟玄,限制出境制度之實務研析,翰蔗·2003 年,頁2~16、頁120以下。 24課稅及免稅要件須有國會保留原則擿用·法規命令符合授權具體明確要求者·亦僅在課稅主 體·客體·稅基·稅率在法律已明碓時·亦即納稅人有預見可能者始有適用餘地·此為德國稅法 界實務與理論之通說。(K,Tipke,Die Steuerrechtsordnung I(StRO),2.Aufl,2000,S.I28f)稅法之 法律保留·所以不以一般法律保留為已足·而對課稅要件要求嚴格之國會保留·主要基於兩點: 民主原理與法安定性原理。(一基於民主原理,人民透過其議會代表,決定租稅負擔,而非由行 政機關自行決定所調「無代表不纳稅(德國聯邦憲法法院亦持相同觀點參見BVerfGE63,343, 367.);(二)基於法治國理念·稅捐在自由經濟體系中·成為人民經濟生活中投資規劃所考量之成 本費用之一部分·基於法治國明雅性原則·須有形式意義法律作為事前信計算安排之規範·又稅法 涉及者不僅財產權(多見釋559)·且與職業自由、管業自由及婚烟家庭保障有關·故課稅要件要 求國會保留·不僅為歴史遺留物·在法律保留層級化亦有其理論依據·此外亦有基於權力分立原 則立論·惟租稅需有國會保留之適用·尚無爭議。 25釋字第415號解釋理由書則國會保留採取較明碓態度:「憲法第19條規定人民有依法律納 稅之義務·係指稅捐主體·稅捐客體·稅基及稅率等稅捐構成要件·均應以法律明定之。主管機 關基於法律概括授權而訂定之施行細則,僅得就實施母法有關之事項予以規範·纳稅義務及其要 件不得另為增减或創設。」准對具體明碓授權之法規命令可否作為課稅依據·仍不清楚。 26 BVerfGE19,253(267);49,343(362) 27 H.J.Papier,Der Bestimmtheitsgrundsatz,DStJG Bd 12 1989,S.61 ff.;K.Tipke,StROI,S.136 ff. 9

2012 上海交大暑期培訓班講義 第二講 9 授权行政机关制定施行细则规范。例如释字第 210 号解释理由书首段即明示:「按 人民有依法律纳税之义务,为宪法第 19 条所明定,所谓依法律纳税,兼指纳税 及免税之范围。」「至主管机关订定之施行细则,仅能就实施母法有关事项而为规 定,如涉及纳税及免税之范围,仍当依法律之规定,方符上开宪法所示租税法律 主义之本旨。」所谓课税要件,释字第 217 号指「法律所定之纳税主体、税目、 税率、纳税方法及纳税期间」。惟至释字第 346 号针对教育捐是否合宪问题,则 放宽至「法律基于特定目的,而以内容具体、范围明确之方式,就征收税捐所为 之授权规定,并非宪法所不许。」23释字第 367 号理由书则对此作进一步说明:「宪 法第 19 条规定,人民有依法律纳税之义务,系指人民仅依法律所定之纳税主体、 税目、税率、纳税方法及租税减免等项目而负缴纳义务或减免缴纳之优惠,举凡 应以法律明定之租税项目,自不得以命令作不同之规定,否则即属违反租税法律 主义。」「但法律之内容不能巨细靡遗,立法机关自得授权行政机关发布命令为补 充规定。如法律之授权涉及限制人民自由权利者,其授权之目的、范围及内容符 合具体明确之条件时,亦为宪法所许。」该号解释理由书值得重视者,在于对课 税及免税要件,仍认为属于「应以法律明定之租税项目」,授权命令仅得为「补 充规定」,因此课税要件仍属国会保留之范围2425。惟大法官解释此种立场未能贯 彻,例如释字第 346 号理由书即明白表示「立法机关就某种税捐是否课征,认为 宜授权主管机关裁量,因而以目的特定、内容具体及范围明确之方式,所为之授 权规定,亦非宪法所不许。」按课税(或减免税)要件法定原则,要求课税要件须 法律明确至纳税人得预先算计其租税负担26。就某种税捐是否课税,不规定于形 式意义法律,反认为宜授权行政机关裁量,涉及税课是否违反课税要件明确性原 则27。课税要件明确性原则、法律明确性原则与授权明确性原则不同28。后者在 23 在釋字第 345 號解釋,即對依稅捐稽徵法第 24 條第 3 項及關稅法第 25 條之 1 第 3 項授權訂 立之限制欠稅人及欠稅營利事業負責人出境實施辦法認為與憲法尚無牴觸。惟限制欠稅人出境不 論為租稅保全或執行手段,尚非稅捐債務法定發生原因,限制出境是否須國會保留,為對人民旅 行自由限制問題。對釋字第 345 號分析,參見吳啟玄,限制出境制度之實務研析,翰蘆,2003 年,頁 2~16、頁 120 以下。 24 課稅及免稅要件須有國會保留原則適用,法規命令符合授權具體明確要求者,亦僅在課稅主 體、客體、稅基、稅率在法律已明確時,亦即納稅人有預見可能者始有適用餘地,此為德國稅法 界實務與理論之通說。(K. Tipke, Die SteuerrechtsordnungⅠ(StRO), 2. Aufl., 2000, S. 128 f.)稅法之 法律保留,所以不以一般法律保留為已足,而對課稅要件要求嚴格之國會保留,主要基於兩點: 民主原理與法安定性原理。(一)基於民主原理,人民透過其議會代表,決定租稅負擔,而非由行 政機關自行決定,所謂「無代表不納稅」(德國聯邦憲法法院亦持相同觀點,參見 BVerfGE 63, 343, 367.);(二)基於法治國理念,稅捐在自由經濟體系中,成為人民經濟生活中投資規劃所考量之成 本費用之一部分,基於法治國明確性原則,須有形式意義法律作為事前計算安排之規範,又稅法 涉及者不僅財產權(參見釋 559),且與職業自由、營業自由及婚姻家庭保障有關,故課稅要件要 求國會保留,不僅為歷史遺留物,在法律保留層級化亦有其理論依據。此外亦有基於權力分立原 則立論,惟租稅需有國會保留之適用,尚無爭議。 25 釋字第 415 號解釋理由書則對國會保留採取較明確態度:「憲法第 19 條規定人民有依法律納 稅之義務,係指稅捐主體、稅捐客體、稅基及稅率等稅捐構成要件,均應以法律明定之。主管機 關基於法律概括授權而訂定之施行細則,僅得就實施母法有關之事項予以規範,納稅義務及其要 件不得另為增減或創設。」惟對具體明確授權之法規命令可否作為課稅依據,仍不清楚。 26 BVerfGE 19, 253(267); 49, 343(362). 27 H. J. Papier, Der Bestimmtheitsgrundsatz, DStJG Bd 12 1989, S. 61 ff.; K. Tipke, StROI, S. 136 ff

2012上海交大暑期培訓班講義第二講 大法官解释曾一再重申(如释字346、369、397、536),惟大都以「基于特定日的, 而以内容具体,范围明确之方式,就征收税捐所为之授权规定,并非宪法所不详。」 用语,就特定之法规命令具体审查是否符合授权明确性原则者,厥为释字第565 号解释,亦为该号解释所值得重视之宪法意义。 释字第565号解释对租税之减免要件,以授权命令规范时,就其授权明确性 要求,曾作具体之违宪审查。吾人试从解释理由书中加以分析。 首先,该号解释先重申「国家对人民税捐之课征或减免」系依据「经法律具 体明确授权行政机关发布之命令」「与租税法定主义即无违背。」其次,该号解释 就授权之母法一奖励投资条例之立法目的加以探讨,「系以税捐减免等优惠措 施,奖励投资活动,加速国家经济发展而制定。」再引用该条例第27条规定:「为 促进资本市场之发展,行政院得视经济发展及资本形成之需要及证券市场之状 况,决定暂停征全部或部分有价证券之证券交易税及暂停征全部或部分非以有价 证券买卖为专业之证券交易所得税。」29最后就财政部77年10月27日经行政院 核定之证券交易所得课征所得税注意事项第5项规定:「个人出售78年1月1 日以后取得之上市股票,其全年出售总金额不超过一千万元者,其交易所得自 78年1月1日起至79年12月31日止继续停征所得税两年。」是否符合具体明 确授权加以审查,认定「乃基于奖励投资条例之授权,对促进资本市场之发展, 对个人出售之证券,在一定范围内,就其交易所得税实行之优惠规定,符合前开 条系例对税捐减免优惠限于非以有价证券买卖为专业之立法意旨,与宪法第19 条租税法定主义尚无抵触。」释字第565号解释,分别就税捐减免优惠之授权内 容、范围、目的探讨其授权是否具体明确,在违宪审查上就授权明确性设立审查 基准自有重大意义30。 四、开启租税平等原则之审查基准 人民声请大法官解释,多以违反租税法律主义及财产权保障为主,对于后者 大法官解释或未予以解释,或简单论以「财产权保障亦无违背」31,对租税法律 28課稅要件明確性原則要求纳稅義務須有形式意義法律依據;該原則雖非不排斥立法機關就課 稅要件部分具體授權行政機關制定法規命令以為補充但仍不應影響課稅要件對纳税人之可預見 性與可計算性:反之,授權明確性原則要求其授權·不得為概括空白授權·而只能為具體明確 授權·亦即「有限度、特定之授權」· 29德國聯邦憲法法院判决,曾對誘導管制性租稅要求具備法治國家規範明確性要求·並在要件 中指明:「稅法附有誘導性目標者,其誘導目的須在法定構成要件中充分明碓表明。」(BVerfGE 93,121,148) 30授權明確性為法規命令之一般要求,就稅捐優惠之租稅法定主義之違憲審查重點在减免要件 須有國會保留·誘導管制目的須在法定要件中表明·如符合法治國明確性要求。 引進一步分析,參見葛克昌·纳稅人財產權保障,收錄於行政程序與纳稅人基本權保障·翰蔗, 10

2012 上海交大暑期培訓班講義 第二講 10 大法官解释曾一再重申(如释字 346、369、397、536),惟大都以「基于特定目的, 而以内容具体,范围明确之方式,就征收税捐所为之授权规定,并非宪法所不详。」 用语,就特定之法规命令具体审查是否符合授权明确性原则者,厥为释字第 565 号解释,亦为该号解释所值得重视之宪法意义。 释字第 565 号解释对租税之减免要件,以授权命令规范时,就其授权明确性 要求,曾作具体之违宪审查。吾人试从解释理由书中加以分析。 首先,该号解释先重申「国家对人民税捐之课征或减免」系依据「经法律具 体明确授权行政机关发布之命令」「与租税法定主义即无违背。」其次,该号解释 就授权之母法奖励投资条例之立法目的加以探讨,「系以税捐减免等优惠措 施,奖励投资活动,加速国家经济发展而制定。」再引用该条例第 27 条规定:「为 促进资本市场之发展,行政院得视经济发展及资本形成之需要及证券市场之状 况,决定暂停征全部或部分有价证券之证券交易税及暂停征全部或部分非以有价 证券买卖为专业之证券交易所得税。」29最后就财政部 77 年 10 月 27 日经行政院 核定之证券交易所得课征所得税注意事项第 5 项规定:「个人出售 78 年 1 月 1 日以后取得之上市股票,其全年出售总金额不超过一千万元者,其交易所得自 78 年 1 月 1 日起至 79 年 12 月 31 日止继续停征所得税两年。」是否符合具体明 确授权加以审查,认定「乃基于奖励投资条例之授权,对促进资本市场之发展, 对个人出售之证券,在一定范围内,就其交易所得税实行之优惠规定,符合前开 条系例对税捐减免优惠限于非以有价证券买卖为专业之立法意旨,与宪法第 19 条租税法定主义尚无抵触。」释字第 565 号解释,分别就税捐减免优惠之授权内 容、范围、目的探讨其授权是否具体明确,在违宪审查上就授权明确性设立审查 基准自有重大意义30。 四、开启租税平等原则之审查基准 人民声请大法官解释,多以违反租税法律主义及财产权保障为主,对于后者 大法官解释或未予以解释,或简单论以「财产权保障亦无违背」31,对租税法律 28 課稅要件明確性原則要求納稅義務須有形式意義法律依據;該原則雖非不排斥立法機關就課 稅要件部分具體授權行政機關制定法規命令以為補充,但仍不應影響課稅要件對納稅人之可預見 性與可計算性;反之,授權明確性原則則要求其授權,不得為概括空白授權,而只能為具體明確 授權,亦即「有限度、特定之授權」。 29 德國聯邦憲法法院判決,曾對誘導管制性租稅要求具備法治國家規範明確性要求,並在要件 中指明:「稅法附有誘導性目標者,其誘導目的須在法定構成要件中充分明確表明。」(BVerfGE 93, 121, 148) 30 授權明確性為法規命令之一般要求,就稅捐優惠之租稅法定主義之違憲審查重點在減免要件 須有國會保留,誘導管制目的須在法定要件中表明,如符合法治國明確性要求。 31 進一步分析,參見葛克昌,納稅人財產權保障,收錄於行政程序與納稅人基本權保障,翰蘆