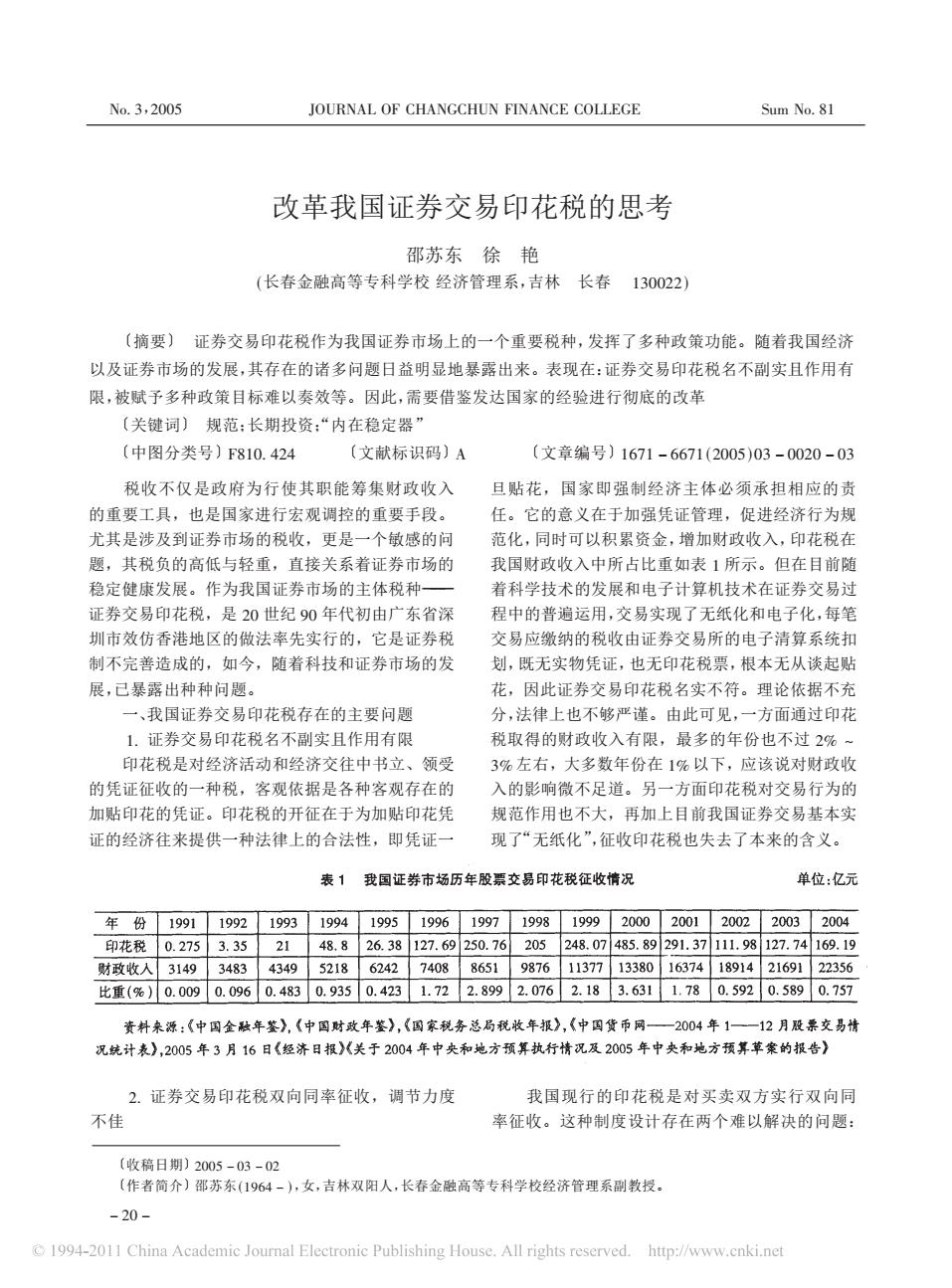

No.3,2005 JOURNAL OF CHANGCHUN FINANCE COLLEGE Sum No.81 改革我国证券交易印花税的思考 邵苏东徐艳 (长春金融高等专科学校经济管理系,吉林长春130022) (摘要)证券交易印花税作为我国证券市场上的一个重要税种,发挥了多种政策功能。随着我国经济 以及证券市场的发展,其存在的诸多问题日益明显地暴露出来。表现在:证券交易印花税名不副实且作用有 限,被赋予多种政策目标难以奏效等。因此,需要借鉴发达国家的经验进行彻底的改革 (关键词)规范:长期投资:“内在稳定器” (中图分类号)F810.424 (文献标识码)A (文章编号)1671-6671(2005)03-0020-03 税收不仅是政府为行使其职能筹集财政收入 旦贴花,国家即强制经济主体必须承担相应的责 的重要工具,也是国家进行宏观调控的重要手段。 任。它的意义在于加强凭证管理,促进经济行为规 尤其是涉及到证券市场的税收,更是一个敏感的问 范化,同时可以积累资金,增加财政收入,印花税在 题,其税负的高低与轻重,直接关系着证券市场的 我国财政收入中所占比重如表1所示。但在目前随 稳定健康发展。作为我国证券市场的主体税种一 着科学技术的发展和电子计算机技术在证券交易过 证券交易印花税,是20世纪90年代初由广东省深 程中的普遍运用,交易实现了无纸化和电子化,每笔 圳市效仿香港地区的做法率先实行的,它是证券税 交易应缴纳的税收由证券交易所的电子清算系统扣 制不完善造成的,如今,随着科技和证券市场的发 划,既无实物凭证,也无印花税票,根本无从谈起贴 展,己暴露出种种问题。 花,因此证券交易印花税名实不符。理论依据不充 一、我国证券交易印花税存在的主要问题 分,法律上也不够严谨。由此可见,一方面通过印花 1.证券交易印花税名不副实且作用有限 税取得的财政收入有限,最多的年份也不过2%~ 印花税是对经济活动和经济交往中书立、领受 3%左右,大多数年份在1%以下,应该说对财政收 的凭证征收的一种税,客观依据是各种客观存在的 入的影响微不足道。另一方面印花税对交易行为的 加贴印花的凭证。印花税的开征在于为加贴印花凭 规范作用也不大,再加上目前我国证券交易基本实 证的经济往来提供一种法律上的合法性,即凭证一 现了“无纸化”,征收印花税也失去了本来的含义。 表1我国证券市场历年股票交易印花税征收情况 单位:亿元 年份19911992 1993 1994 19951996 19971998 19992000 2001 2002 2003 2004 印花税0.2753.35 21 48.8 26.38127.69250.76205 248.07485.89291.37111.98127.74169.19 财政收入31493483 4349 5218 62427408 86519876 113771338016374189142169122356 比重(%)0.0090.0960.4830.9350.4231.72 2.8992.0762.183.6311.780.5920.5890.757 资料来源:《中国金融年鉴》,《中国财政年鉴》,《国家税务总局税收年报》,《中国货币网一2004年1一一12月股票交易情 况统计表》,2005年3月16日《经济日报)《关于2004年中央和地方预算执行情况及2005年中央和地方预算草案的报告》 2.证券交易印花税双向同率征收,调节力度 我国现行的印花税是对买卖双方实行双向同 不佳 率征收。这种制度设计存在两个难以解决的问题: (收稿日期)2005-03-02 (作者简介)邵苏东(1964-),女,吉林双阳人,长春金融高等专科学校经济管理系副教授。 -20- C 1994-2011 China Academic Journal Electronic Publishing House.All rights reserved.http://www.cnki.net

! "# ! $%& ’,"##( )*+,$-. */ 01-$201+$ /3$-$04 0*..424 567 $%& 89 "& 证券交易印花税双向同率征收,调节力度 不佳 我国现行的印花税是对买卖双方实行双向同 率征收。这种制度设计存在两个难以解决的问题: 税收不仅是政府为行使其职能筹集财政收入 的重要工具,也是国家进行宏观调控的重要手段。 尤其是涉及到证券市场的税收,更是一个敏感的问 题,其税负的高低与轻重,直接关系着证券市场的 稳定健康发展。作为我国证券市场的主体税种——— 证券交易印花税,是 "# 世纪 :# 年代初由广东省深 圳市效仿香港地区的做法率先实行的,它是证券税 制不完善造成的,如今,随着科技和证券市场的发 展,已暴露出种种问题。 一、我国证券交易印花税存在的主要问题 9& 证券交易印花税名不副实且作用有限 印花税是对经济活动和经济交往中书立、领受 的凭证征收的一种税,客观依据是各种客观存在的 加贴印花的凭证。印花税的开征在于为加贴印花凭 证的经济往来提供一种法律上的合法性,即凭证一 旦贴花,国家即强制经济主体必须承担相应的责 任。它的意义在于加强凭证管理,促进经济行为规 范化,同时可以积累资金,增加财政收入,印花税在 我国财政收入中所占比重如表 9 所示。但在目前随 着科学技术的发展和电子计算机技术在证券交易过 程中的普遍运用,交易实现了无纸化和电子化,每笔 交易应缴纳的税收由证券交易所的电子清算系统扣 划,既无实物凭证,也无印花税票,根本无从谈起贴 花,因此证券交易印花税名实不符。理论依据不充 分,法律上也不够严谨。由此可见,一方面通过印花 税取得的财政收入有限,最多的年份也不过 "; ?9 ! >>?9@"##(A#’ ! ##"# ! #’ 邵苏东 徐 艳 @长春金融高等专科学校 经济管理系,吉林 长春 9’##""A 改革我国证券交易印花税的思考 〔收稿日期〕"##( ! #’ ! #" 〔作者简介〕邵苏东@9:>= ! A,女,吉林双阳人,长春金融高等专科学校经济管理系副教授

2005第3期 长春金融高等专科学校学报 总第81期 一是不能利用税收杠杆有效地抑制过度投机。二是 出,鼓励长期投资,有效地抑制过度投机的作用。尤 没有考虑到交易额大小和证券持有期长短等因素, 其是2005年1月24日刚刚调低印花税税率,股票 造成利润分配不公平现象。一方面加剧了分配的不 市场却出现了持续的下跌局面,1月31日上证综指 公平,另一方面也不利于抑制证券市场的投机行 跌至1187点,创出了1999年5.19行情以来的最低 为。因此,我国股票市场的换手率及市盈率始终保 点,这说明印花税税率无论高低,对股票市场的调 持在较高水平,如表2所示,而且,短期内股票指数 控都不能起主要作用。 波动幅度大,如表3所示。从表2的数据来看,我国 证券市场的换手率大多数年份都在400%以上, 表2我国股票市场换手率及市盈率一览表 1997年上海竞然高达701.81%,深圳817.43%,市 时 间 19971998199920002001 盈率也居高不下,大多维持在30倍以上,2000年甚 上海平均换手率%701.81453.63471.46492.87449.06 至达到56倍以上:表3的数据表明,上证指数最高 深圳平均换手率%817.43406.56424.52509.10483.44 和最低点之间在很多年份都达到700点以上,深证 上海平均市盈率39.8634.3838.1358.2237.71 指数波幅也在200点以上。由此可以看出,即使我 深圳平均市盈率41.2432.3137.5656.0339.79 国的印花税税率较高也没有起到抑制资金频繁进 资料来源:《中国金融年鉴》2002 表3 最高、最低股票指数对比 时 间 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 最高上证综合指数 1052.94926.411258.691510.181422.98756.182125.722245.441748.891649.601783.00 最低上证综合指数 325.89 524.43 512.83870.181043.021047.861361.211514.861339.201311.681264.15 最高与最低点之差 727.05 401.98745.86 640 379.96 708.35 764.51 730.58 409.68 337.92518.85 最高深证综合指数 242.06 169.66 473.02 517.91 441.04525.14 654.37664.85512.38 453.45472.18 最低深证综合指数 96.56 112.63105.34305.81317.10310.65414.69439.36371.79349.86 314.97 最高与最低点之差 145.557.03367.68212.1123.94214.49239.68225.491140.59103.59157.21 资料来源:《中国金融年鉴》2002,《中国统计年鉴》2003,乾隆系统股票走势K线图 3.证券交易印花税被赋予多种政策目标,难以 切需要借鉴国际上发达国家的经验进行彻底的改 奏效 革。 目前我国的证券交易印花税实际上被赋予了 1.在证券交易环节取消证券交易印花税 多种政策目标,某种程度上成了其他税种的替代 从发达国家的经验来看,证券交易印花税改革 品,如当前的证券交易印花税除规定对买卖交易股 的指导原则是其税率呈下降趋势,2000年以来大部 票征税外,还规定对继承、赠与等非交易转让股票 分发达国家都纷纷取消了印花税。作为我国证券税 的行为也征收印花税。虽然从征管的严密性(我国 制核心部分的证券交易印花税,是在我国证券市场 未开征遗产税和赠与税)看,这样规定是合理的,但 建立之初,其他各种税制还很不健全的背景下推出 所谓的“交易税”却对非交易行为征税似乎并不合 的,具有多种政策功能。但是,今天随着我国证券市 理。此外,当前的证券交易印花税还被赋予了调节 场的迅猛发展,证券交易印花税在规范性、合法性以 市场投资者收入的作用,而这本应属于资本利得税 及效率性等方面的种种弊端也日益显露出来,例如 等所得税的职能范围。单一的证券交易印花税被赋 来自证券交易印花税的财政收入非常有限,平抑资 予多种政策功能,与我国证券市场税收政策的多重 本市场波动功能的发挥也没有起到应有的作用,因 目标不相协调,以证券交易印花税代替证券市场的 此,适时改革证券交易印花税便成为进一步规范发 多种课税,甚至是财产税,既难以实现特定的政策 展证券市场的必然要求。目前,我国可先考虑降低 目标,又不利于税制建设。 印花税税率,待条件成熟后,再逐步推广取消。 二、改革我国证券交易印花税的政策建议 2.在证券交易环节开征资本利得税 基于我国证券交易印花税存在的诸多问题,迫 证券税制的改革是一项系统工程,在取消证券 -21- C1994-2011 China Academic Journal Electronic Publishing House.All rights reserved.http://www.cnki.net

! "# ! "%%& 第 ’ 期 长春金融高等专科学校学报 总第 $# 期 ’( 证券交易印花税被赋予多种政策目标,难以 奏效 目前我国的证券交易印花税实际上被赋予了 多种政策目标,某种程度上成了其他税种的替代 品,如当前的证券交易印花税除规定对买卖交易股 票征税外,还规定对继承、赠与等非交易转让股票 的行为也征收印花税。虽然从征管的严密性(我国 未开征遗产税和赠与税)看,这样规定是合理的,但 所谓的“交易税”却对非交易行为征税似乎并不合 理。此外,当前的证券交易印花税还被赋予了调节 市场投资者收入的作用,而这本应属于资本利得税 等所得税的职能范围。单一的证券交易印花税被赋 予多种政策功能,与我国证券市场税收政策的多重 目标不相协调,以证券交易印花税代替证券市场的 多种课税,甚至是财产税,既难以实现特定的政策 目标,又不利于税制建设。 二、改革我国证券交易印花税的政策建议 基于我国证券交易印花税存在的诸多问题,迫 切需要借鉴国际上发达国家的经验进行彻底的改 革。 #( 在证券交易环节取消证券交易印花税 从发达国家的经验来看,证券交易印花税改革 的指导原则是其税率呈下降趋势,"%%% 年以来大部 分发达国家都纷纷取消了印花税。作为我国证券税 制核心部分的证券交易印花税,是在我国证券市场 建立之初,其他各种税制还很不健全的背景下推出 的,具有多种政策功能。但是,今天随着我国证券市 场的迅猛发展,证券交易印花税在规范性、合法性以 及效率性等方面的种种弊端也日益显露出来,例如 来自证券交易印花税的财政收入非常有限,平抑资 本市场波动功能的发挥也没有起到应有的作用,因 此,适时改革证券交易印花税便成为进一步规范发 展证券市场的必然要求。目前,我国可先考虑降低 印花税税率,待条件成熟后,再逐步推广取消。 "( 在证券交易环节开征资本利得税 证券税制的改革是一项系统工程,在取消证券 一是不能利用税收杠杆有效地抑制过度投机。二是 没有考虑到交易额大小和证券持有期长短等因素, 造成利润分配不公平现象。一方面加剧了分配的不 公平,另一方面也不利于抑制证券市场的投机行 为。 因此,我国股票市场的换手率及市盈率始终保 持在较高水平,如表 " 所示,而且,短期内股票指数 波动幅度大,如表 ’ 所示。从表 " 的数据来看,我国 证券市场的换手率大多数年份都在 )%%* 以上, #++, 年上海竟然高达 ,%#( $#* ,深圳 $#,( )’* - 市 盈率也居高不下,大多维持在 ’% 倍以上,"%%% 年甚 至达到 &. 倍以上;表 ’ 的数据表明,上证指数最高 和最低点之间在很多年份都达到 ,%% 点以上,深证 指数波幅也在 "%% 点以上。由此可以看出,即使我 国的印花税税率较高也没有起到抑制资金频繁进 出,鼓励长期投资,有效地抑制过度投机的作用。尤 其是 "%%& 年 # 月 ") 日刚刚调低印花税税率,股票 市场却出现了持续的下跌局面,# 月 ’# 日上证综指 跌至 ##$, 点,创出了 #+++ 年 &( #+ 行情以来的最低 点,这说明印花税税率无论高低,对股票市场的调 控都不能起主要作用

No.3,2005 JOURNAL OF CHANGCHUN FINANCE COLLEGE Sum No.81 交易印花税的同时,必须相应完善其他税种,使各 税主要是遗产税和赠与税。我国目前尚未开征这两 税种协调配合,共同组成一个有自己特定的适用和 个税种,其作用部分是由证券交易印花税予以代 调节范围,而不是单纯依附于其他税制起作用的相 替。随着我国证券税制的改革,证券市场税收制度 对独立的税制。 将日益完善,如果证券交易印花税被取消,健全财产 在交易环节取消证券交易印花税的同时,应开 税体系势在必行,以弥补此环节税收制度的空白。 征资本利得税,以免在交易环节形成税收的真空地 另外,作为国际上的通行税种,开征遗产税和赠与税 带。从世界各国的税收实践来看,证券市场成熟的 不仅代表了我国税制改革的方向,而且也是实现证 发达国家大多开征资本利得税,如美国、英国、法 券税制与国际税收制度接轨的必然选择。由于我国 国、日本等。一些新兴的工业化国家或地区虽然暂 目前已具备开征遗产税和赠与税的税源基础,因此, 时没有开征此税,但大部分国家和地区都把资本利 应通过颁布相关的法规,将证券的遗赠纳入调节对 得税列为在未来选择适当时机开征的储备税种”。 象与征税范围,证券遗赠的计税依据为纳税人证券 就我国证券市场的长期发展而言,开征资本利得税 所有权转移时,按当日市场价格计算的价值。在合 是大势所趋,它符合税收的公平原则,对于完善证 理确定起征点的基础上,允许扣除一定的免征额,对 券市场税制体系,防止纳税人将其他所得转化为资 超过免征额的部分,实行不低于个人所得税的超额 本利得进行避税,鼓励中长期投资,发挥税收的“内 累进税率。 在稳定器”作用,以缓节社会分配不公的现象,增加 财政收入等均具有重要意义。 「参考文献1 3.在证券转移环节开征证券财产税 [1】陈绣花.谈我国证券市场税制的完善[山」.税务研究 按照国际惯例,证券转移环节开征的证券财产 2001.(6). Consideration on Reforming the Stamp Tax of the Securities Transaction in China SHAO Su-dong,XU Yan (Department of Economic Management,Changchun Finance College,Changchun 130022,China) Abstract:As an important tax type in the securities market of our country,the stamp tax makes many functions with policies.With the development of our country's economy and securities market,more and more problems have been obviously exposed.The main problems are that the stamp tax is unworthy of the title,and its functions are very limited.Many purposes with policies attached to it cannot really come into force.Therefore,we need to learn from the developed countries'successful experiences to reform it thoroughly. Key words:criterion;long time investment;"inner stable machine" 〔责任编辑:耿传辉) -22- C 1994-2011 China Academic Journal Electronic Publishing House.All rights reserved.http://www.cnki.net

! "" ! #$% &,"’’( )*+,#-. */ 01-#201+# /3#-#04 0*..424 567 #$% 89 交易印花税的同时,必须相应完善其他税种,使各 税种协调配合,共同组成一个有自己特定的适用和 调节范围,而不是单纯依附于其他税制起作用的相 对独立的税制。 在交易环节取消证券交易印花税的同时,应开 征资本利得税,以免在交易环节形成税收的真空地 带。从世界各国的税收实践来看,证券市场成熟的 发达国家大多开征资本利得税,如美国、英国、法 国、日本等。一些新兴的工业化国家或地区虽然暂 时没有开征此税,但大部分国家和地区都把资本利 得税列为在未来选择适当时机开征的“储备税种”。 就我国证券市场的长期发展而言,开征资本利得税 是大势所趋,它符合税收的公平原则,对于完善证 券市场税制体系,防止纳税人将其他所得转化为资 本利得进行避税,鼓励中长期投资,发挥税收的“内 在稳定器”作用,以缓节社会分配不公的现象,增加 财政收入等均具有重要意义。 &% 在证券转移环节开征证券财产税 按照国际惯例,证券转移环节开征的证券财产 税主要是遗产税和赠与税。我国目前尚未开征这两 个税种,其作用部分是由证券交易印花税予以代 替。随着我国证券税制的改革,证券市场税收制度 将日益完善,如果证券交易印花税被取消,健全财产 税体系势在必行,以弥补此环节税收制度的空白。 另外,作为国际上的通行税种,开征遗产税和赠与税 不仅代表了我国税制改革的方向,而且也是实现证 券税制与国际税收制度接轨的必然选择。由于我国 目前已具备开征遗产税和赠与税的税源基础,因此, 应通过颁布相关的法规,将证券的遗赠纳入调节对 象与征税范围,证券遗赠的计税依据为纳税人证券 所有权转移时,按当日市场价格计算的价值。在合 理确定起征点的基础上,允许扣除一定的免征额,对 超过免征额的部分,实行不低于个人所得税的超额 累进税率。 :参考文献; :9 ;陈绣花 % 谈我国证券市场税制的完善:);% 税务研究 ?% !"#$%&’()*%"# "# +’,"(-%#. */’ 0*)-1 2)3 ", */’ 0’45(%*%’$ 2()#$)4*%"# %# !/%#) 51-* 56 ! @$AB< C+ DEA =FGHEIJ7GAJ $K 4L$A$7ML NEAEBG7GAJ< 0OEABLO6A /MAEALG 0$PPGBG< 0OEABLO6A 9&’’""< 0OMAE ? 67$*()4*8 -Q EA M7H$IJEAJ JER JSHG MA JOG QGL6IMJMGQ 7EITGJ $K $6I L$6AJIS< JOG QJE7H JER 7ETGQ 7EAS K6ALJM$AQ UMJO H$PMLMGQ% VMJO JOG @GWGP$H7GAJ $K $6I L$6AJIS X Q GL$A$7S EA@ QGL6IMJMGQ 7EITGJ< 7$IG EA@ 7$IG HI$YPG7Q OEWG YGGA $YWM$6QPS GRH$QG@% ZOG 7EMA HI$YPG7Q EIG JOEJ JOG QJE7H JER MQ 6AU$IJOS $K JOG JMJPG< EA@ MJQ K6ALJM$AQ EIG WGIS PM7MJG@% NEAS H6IH$QGQ UMJO H$PMLMGQ EJJELOG@ J$ MJ LEAA$J IGEPPS L$7G MAJ$ K$ILG% ZOGIGK$IG< UG AGG@ J$ PGEIA KI$7 JOG @GWGP$HG@ L$6AJIMGQX Q6LLGQQK6P GRHGIMGALGQ J$ IGK$I7 MJ JO$I$6BOPS% 9’: ;"(&$8 LIMJGIM$A[ P$AB JM7G MAWGQJ7GAJ[“MAAGI QJEYPG 7ELOMAG\ 〔责任编辑:耿传辉〕